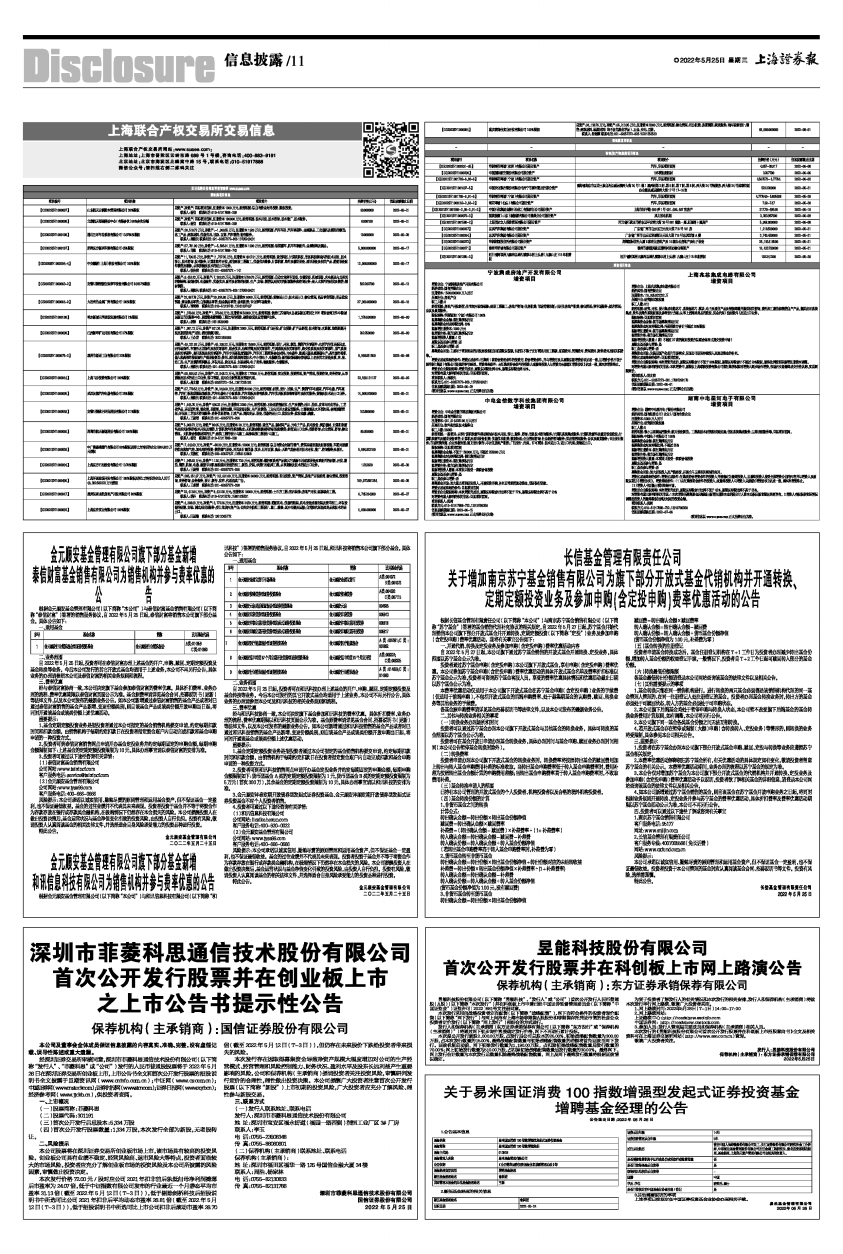

深圳市菲菱科思通信技术股份有限公司

首次公开发行股票并在创业板上市

之上市公告书提示性公告

保荐机构(主承销商):国信证券股份有限公司

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

经深圳证券交易所审核同意,深圳市菲菱科思通信技术股份有限公司(以下简称“发行人”、“菲菱科思”或“公司”)发行的人民币普通股股票将于2022年5月26日在深圳证券交易所创业板上市,上市公告书全文和首次公开发行股票的招股说明书全文披露于巨潮资讯网(www.cninfo.com.cn);中证网(www.cs.com.cn);中国证券网(www.cnstock.com);证券时报网(www.stcn.com);证券日报网(www.zqrb.cn);经济参考网(www.jjckb.cn),供投资者查阅。

一、上市概况

(一)股票简称:菲菱科思

(二)股票代码:301191

(三)首次公开发行后总股本:5,334万股

(四)首次公开发行股票数量:1,334万股,本次发行全部为新股,无老股转让。

二、风险提示

本公司股票将在深圳证券交易所创业板市场上市,该市场具有较高的投资风险。创业板公司具有业绩不稳定、经营风险高、退市风险大等特点,投资者面临较大的市场风险。投资者应充分了解创业板市场的投资风险及本公司所披露的风险因素,审慎做出投资决定。

本次发行价格72.00元/股对应公司2021年扣非前后孰低归母净利润摊薄后市盈率为24.07倍,低于中证指数有限公司发布的行业最近一个月静态平均市盈率31.13倍(截至2022年5月12日(T-3日)),低于剔除剑桥科技后招股说明书中所选可比公司2021年扣非后平均动态市盈率26.81倍(截至2022年5月12日(T-3日)),低于招股说明书中所选可比上市公司扣非后滚动市盈率26.70倍(截至2022年5月12日(T-3日)),但仍存在未来股价下跌给投资者带来损失的风险。

本次发行存在因取得募集资金导致净资产规模大幅度增加对公司的生产经营模式、经营管理和风险控制能力、财务状况、盈利水平及股东长远利益产生重要影响的风险。公司和保荐机构(主承销商)提请投资者关注投资风险,审慎研判发行定价的合理性,理性做出投资决策。本公司提醒广大投资者注意首次公开发行股票(以下简称“新股”)上市初期的投资风险,广大投资者应充分了解风险、理性参与新股交易。

三、联系方式

(一)发行人联系地址、联系电话

发行人:深圳市菲菱科思通信技术股份有限公司

地 址:深圳市宝安区福永街道(福园一路西侧)润恒工业厂区3#厂房

联系人:李玉

电 话:0755-23508348

传 真:0755-86060601

(二)保荐机构(主承销商)联系地址、联系电话

保荐机构(主承销商):

地 址:深圳市福田区福华一路125号国信金融大厦34楼

联系人:周浩、杨家林

电 话:0755-82130833

传 真:0755-82131766

深圳市菲菱科思通信技术股份有限公司

国信证券股份有限公司

2022年5月25日