(上接21版)

■

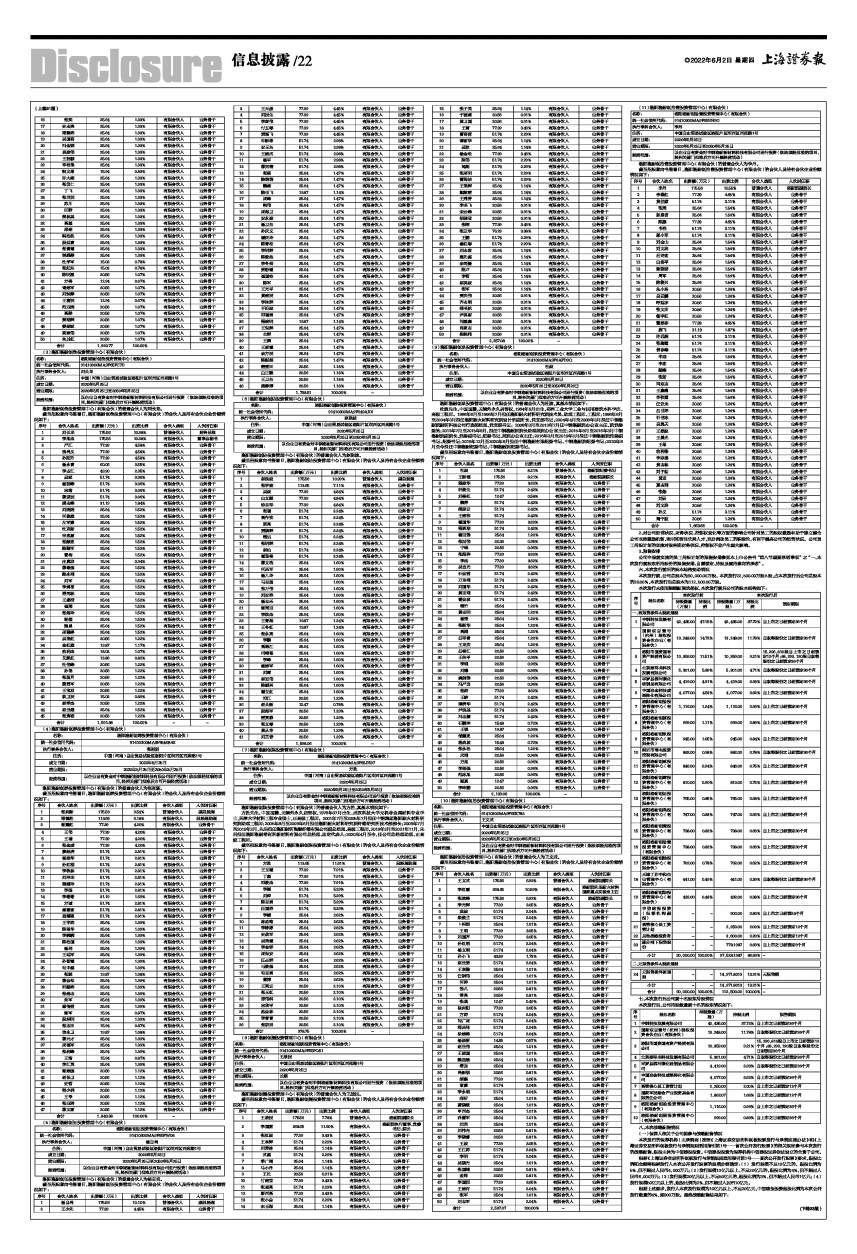

(3)洛阳洛耐创叁投资管理中心(有限合伙)

■

洛阳洛耐创叁投资管理中心(有限合伙)的普通合伙人为刘长龙。

截至招股意向书签署日,洛阳洛耐创叁投资管理中心(有限合伙)的合伙人及持有合伙企业份额情况如下:

■

(4)洛阳洛耐创肆投资管理中心(有限合伙)

■

洛阳洛耐创肆投资管理中心(有限合伙)的普通合伙人为张利新。

截至招股意向书签署日,洛阳洛耐创肆投资管理中心(有限合伙)的合伙人及持有合伙企业份额情况如下:

■

■

(5)洛阳洛耐创伍投资管理中心(有限合伙)

■

洛阳洛耐创伍投资管理中心(有限合伙)的普通合伙人为杨自尚。

截至招股意向书签署日,洛阳洛耐创伍投资管理中心(有限合伙)的合伙人及持有合伙企业份额情况如下:

■

■

(6)洛阳洛耐创陆投资管理中心(有限合伙)

■

洛阳洛耐创陆投资管理中心(有限合伙)的普通合伙人为赵洪波。

截至招股意向书签署日,洛阳洛耐创陆投资管理中心(有限合伙)的合伙人及持有合伙企业份额情况如下:

■

(7)洛阳洛耐创柒投资管理中心(有限合伙)

■

■

洛阳洛耐创柒投资管理中心(有限合伙)的普通合伙人为方胜,其基本情况如下:

方胜先生,中国国籍,无境外永久居留权,1978年07月出生,武汉科技大学无机非金属材料专业学士,天津大学材料工程专业硕士,正高级工程师。2001年7月至2005年7月担任中钢集团洛阳耐火材料研究院助理工程师;2005年8月至2009年6月担任洛阳耐火材料研究院纤维研究所技术部部长;2009年7月至2019年2月,先后担任洛阳耐研陶瓷纤维有限公司副总经理、高级工程师。2019年3月至2021年11月,先后担任洛阳洛耐希利科新材料有限公司总经理、法定代表人;2020年4月至今,任公司总经理助理、正高级工程师。

截至招股意向书签署日,洛阳洛耐创柒投资管理中心(有限合伙)的合伙人及持有合伙企业份额情况如下:

■

(8)洛阳洛耐创捌投资管理中心(有限合伙)

■

洛阳洛耐创捌投资管理中心(有限合伙)的普通合伙人为王战民。

截至招股意向书签署日,洛阳洛耐创捌投资管理中心(有限合伙)的合伙人及持有合伙企业份额情况如下:

■

■

(9)洛阳洛耐创玖投资管理中心(有限合伙)

■

洛阳洛耐创玖投资管理中心(有限合伙)的普通合伙人为杜波,其基本情况如下:

杜波先生,中国国籍,无境外永久居留权,1964年9月出生,郑州工业大学工业与民用建筑本科学历,高级工程师。1986年6月至1996年7月担任洛阳耐火材料研究院技术员、助理工程师、工程师;1996年8月至2004年3月担任洛阳耐火材料研究院设计所副所长、党支部书记;2004年4月至2008年3月担任中钢洛耐院耐研科技公司行政部经理、党支部书记; 2008年3月至2013年7月任中钢洛耐院办公室主任、院党委委员;2013年7月至2015年8月,担任中钢洛耐院院长助理兼院办公室主任;2015年9月至2016年3月中钢洛耐院副院长、党委副书记、纪委书记,兼院办公室主任;2016年3月至2019年3月担任中钢洛耐院党委副书记、纪委书记;2019年12月至2020年8月担任中钢洛耐有限纪委书记、中钢洛耐院纪委书记;2020年8月至今担任中钢洛耐纪委书记、中钢洛耐院纪委书记。

截至招股意向书签署日,洛阳洛耐创玖投资管理中心(有限合伙)的合伙人及持有合伙企业份额情况如下:

■

■

(10)洛阳洛耐创拾投资管理中心(有限合伙)

■

洛阳洛耐创拾投资管理中心(有限合伙)的普通合伙人为王文武。

截至招股意向书签署日,洛阳洛耐创拾投资管理中心(有限合伙)的合伙人及持有合伙企业份额情况如下:

■

(11)洛阳洛耐创拾壹投资管理中心(有限合伙)

■

洛阳洛耐创拾壹投资管理中心(有限合伙)的普通合伙人为李丹。

截至招股意向书签署日,洛阳洛耐创拾壹投资管理中心(有限合伙)的合伙人及持有合伙企业份额情况如下:

■

2、对公司经营状况、财务状况、控制权变化等方面的影响公司针对员工的股权激励有助于建立健全公司长效激励机制,吸引和留住优秀人才,充分调动员工的积极性,有利于提高公司的经营状况。公司员工持股计划的实施对报告期财务状况、控制权不会产生重大影响。

3、限售安排

公司申报前实施的员工持股计划的限售安排参见本上市公告书“第八节重要承诺事项”之“一、本次发行前股东所持股份的限售安排、自愿锁定、持股及减持意向的承诺”。

六、本次发行前后的股本结构变动情况

本次发行前,公司总股本为90,000.00万股。本次发行22,500.00万股A股,占本次发行后公司总股本的20.00%,本次发行后总股本为112,500.00万股。

本次发行未使用超额配售选择权,本次发行前后公司的股本结构如下:

■

■

■

■

■

■

七、本次发行后公司前十名股东持股情况

本次发行后,公司持股数量前十名的股东情况如下:

■

八、本次战略配售情况

(一)保荐人相关子公司拟参与战略配售情况

本次发行的保荐机构(主承销商)按照《上海证券交易所科创板股票发行与承销实施办法》和《上海证券交易所科创板发行与承销规则适用指引第1号——首次公开发行股票》的相关规定参与本次发行的战略配售,跟投主体为中信建投投资。中信建投投资为保荐机构中信建投证券依法设立的全资子公司。

根据《上海证券交易所科创板发行与承销规则适用指引第1号——首次公开发行股票》要求,跟投比例和金额将根据发行人本次公开发行股票的规模分档确定:(1)发行规模不足10亿元的,跟投比例为5%,但不超过人民币4,000万元;(2)发行规模10亿元以上、不足20亿元的,跟投比例为4%,但不超过人民币6,000万元;(3)发行规模20亿元以上、不足50亿元的,跟投比例为3%,但不超过人民币1亿元;(4)发行规模50亿元以上的,跟投比例为2%,但不超过人民币10亿元。

根据上述要求,发行人本次发行规模为10亿元以上、不足20亿元,中信建投投资跟投比例为本次公开发行数量的4%,即900万股。最终战略配售结果如下:

(上接21版)

(下转23版)