郑州煤矿机械集团股份有限公司

第五届董事会第十二次会议决议公告

证券代码:601717 证券简称:郑煤机 公告编号:临2022-029

郑州煤矿机械集团股份有限公司

第五届董事会第十二次会议决议公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

一、董事会会议召开情况

郑州煤矿机械集团股份有限公司(以下简称“公司”)第五届董事会第十二次会议于北京时间2022年6月8日在公司会议室以现场和通讯结合形式召开。会议应出席董事11名,实际出席董事11名,其中董事焦承尧、向家雨、贾浩、付祖冈现场出席会议,董事崔凯、费广胜、王新莹、程惊雷、季丰、郭文氢、方远以通讯方式出席会议并表决。公司部分监事和高级管理人员列席了会议。会议由公司董事长焦承尧先生主持,本次会议的召集、召开及表决程序等符合《中华人民共和国公司法》及《郑州煤矿机械集团股份有限公司章程》的规定,合法有效。

二、董事会会议审议情况

会议经审议,以投票表决的方式通过如下决议:

(一)审议通过《关于公司及下属企业与相关融资方签署融资担保协议的议案》

根据公司召开的2021年年度股东大会的相关决议,公司董事会同意,(1)公司下属SEG Automotive Germany GmbH(简称“SEG”)与DEUTSCHE BANK AKTIENGESELLSCHAFT(通过其Singapore Branch行事)、STANDARD CHARTERED BANK (HONG KONG) LIMITED, DEUTSCHE BANK LUXEMBOURG S.A., CHINA CITIC BANK INTERNATIONAL LIMITED(中信银行(国际)有限公司), CHINA MERCHANTS BANK CO., LTD., LUXEMBOURG BRANCH(招商银行股份有限公司卢森堡分行), NANYANG COMMERCIAL BANK, LIMITED, THE EXPORT-IMPORT BANK OF CHINA, PARIS BRANCH(中国进出口银行巴黎分行), CMB WING LUNG BANK LIMITED, INDUSTRIAL AND COMMERCIAL BANK OF CHINA LTD. FRANKFURT BRANCH(中国工商银行股份有限公司法兰克福分行), TAI FUNG BANK LIMITED, INDUSTRIAL BANK CO.,LTD, HONGKONG BRANCH(兴业银行股份有限公司香港分行), PING AN BANK CO., LTD., HONG KONG BRANCH(平安银行股份有限公司香港分行), SHANGHAI PUDONG DEVELOPMENT BANK CO., LTD. LONDON BRANCH(上海浦东发展银行股份有限公司伦敦分行)等相关金融机构主体组成的境外银团(简称“境外定期贷款银团”)签署《TERM LOAN FACILITY AGREEMENT》《定期贷款协议》;(2)SEG、SEG Automotive North America LLC(简称“SEG USA”)、索恩格汽车部件(中国)有限公司(简称“SEG China”)、New Neckar Autoparts Holdings and Operations GmbH & CO. KG与Deutsche Bank AG, Singapore Branch和STANDARD CHARTERED BANK (HONG KONG) LIMITED, NANYANG COMMERCIAL BANK, LIMITED, TAI FUNG BANK LIMITED, SANTANDER CONSUMER BANK AG, SHANGHAI PUDONG DEVELOPMENT BANK CO., LTD. LONDON BRANCH(上海浦东发展银行股份有限公司伦敦分行)等相关金融机构主体组成的境外银团(简称“境外循环贷款银团”,与“境外定期贷款银团”合称“境外银团”)签署《REVOLVING FACILITY AGREEMENT》(简称“《循环贷款协议》”)。根据《定期贷款协议》和《循环贷款协议》,由SEG及其下属企业向境外银团申请4亿欧元的银行贷款,具体贷款类型包括到期日为首次提款日起3年的定期贷款3亿欧元、到期日为合同签署日起3年的循环贷款(包括辅助贷款)1亿欧元(简称“本次境外贷款”)。

同时,公司董事会同意,公司作为保证人与DEUTSCHE BANK LUXEMBOURG S.A.签署《Guarantee》(简称“《Guarantee》”),为本次境外贷款中的3亿欧元定期贷款提供连带责任保证担保;并且,同意解除公司及其下属企业为前次境外贷款所提供的全部担保措施(简称“前次对外担保”),并由公司及其特定下属企业为本次境外贷款提供保证担保及/或在其特定资产上设立担保(“本次境外贷款担保”),并签署所有与前次对外担保解除及本次境外贷款担保相关的协议和文件(该等前次对外担保解除协议、本次境外贷款担保协议与《定期贷款协议》、《循环贷款协议》、《Guarantee》统称为“境外融资担保文件”),并对境外融资担保文件进行相应的调整、修改、补充。

此外,公司董事会同意,公司及/或公司下属企业承担及履行公司及/或公司下属企业在境外融资担保文件项下的相关义务和责任,并采取一切必要或适当的行为以解除/变更前次对外担保,并在公司及其下属企业相关资产上设立和完善担保等。

公司董事会认为,本次境外贷款及相关担保安排不存在损害公司、股东利益,尤其是中小股东利益的情形。

表决结果:11票同意、0票反对、0票弃权。

(二)审议通过《关于授权特定人员签署境外融资担保协议的议案》

公司董事会同意授权公司法定代表人或总经理或财务总监代表公司签署所有境外融资担保文件及与境外融资担保文件相关的其他文件,授权签署前述文件的修订、补充文件,并办理本次境外贷款及前次对外担保解除、本次境外贷款相关担保安排的所有相关手续。

表决结果:11票同意、0票反对、0票弃权。

特此公告。

郑州煤矿机械集团股份有限公司董事会

2022年6月8日

证券代码:601717 证券简称:郑煤机 公告编号:临2022-030

郑州煤矿机械集团股份有限公司

关于境外下属企业申请银行贷款及

为其提供担保的进展公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或重大遗漏,并对内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 被担保人名称:SEG Automotive Germany GmbH(简称“SEG”)及其下属企业

● 本次对外担保金额及已实际为其提供的担保余额:本次对外担保金额合计为3亿欧元,与前次境外贷款中为SEG及其下属企业已提供的3亿欧元担保金额合计后,实际为其提供的担保余额为6亿欧元(本次境外贷款用以清偿前次境外贷款后,该6亿欧元担保余额中相应的3亿欧元担保将予以解除)

● 本次对外担保是否有反担保:否

● 对外担保逾期的累计数量:0元

一、贷款及担保进展概述

(一)前次贷款及担保情况

郑州煤矿机械集团股份有限公司(简称“公司”)于2017年组建财团以现金方式收购了Robert Bosch Starter Motors Generators Holding GmbH(已更名为SEG Automotive Germany GmbH,简称“SEG”)100%股权(简称“本次购买”)。2021年3月,公司回购财团中其他投资人所间接持有的SEG权益,此后SEG成为公司全资子公司。

为履行本次购买项下的付款义务,以及为收购后SEG及其子公司提供流动性资金支持,公司下属子公司向中国银行卢森堡分行、中国银行法兰克福分行等方组成的境外银团借取了银团贷款3亿欧元(简称“初期境外贷款”)。2019年,根据业务需要,SEG及其子公司向Deutsche Bank AG, Singapore Branch等相关金融机构主体组成的境外银团申请了总额不超过3亿欧元(含3亿欧元)的银行贷款,分别为1.5亿欧元的长期借款、1.5亿欧元的循环授信贷款;同时境外银团同意向SEG及其下属企业提供一定金额的融资工具及增量贷款额度,用于提前偿还初期境外贷款及为SEG及其子公司提供流动性资金支持。公司为该笔3亿欧元银行贷款提供连带责任保证担保,SEG下属相关企业为本次境外贷款提供保证担保及/或在其特定资产上设立担保。2020年疫情期间,SEG向德国复兴银行为主的境外银团申请了总额不超过1亿欧元的银行贷款(该等2019年、2020年所借取的贷款统称“前次境外贷款”)。

(二)本次贷款及担保进展情况

根据SEG业务发展需要,现SEG及/或其子公司拟向相关金融机构申请总额不超过4亿欧元(含4亿欧元)的银行贷款,具体贷款类型包括到期日为首次提款日起3年的定期贷款3亿欧元、到期日为合同签署日起3年的循环贷款(包括辅助贷款)1亿欧元(简称“本次境外贷款”),用以提前偿还前次境外贷款及为SEG及其子公司提供流动性资金支持。公司已于2022年4月26日召开第五届董事会第十一次会议、于2022年5月30日召开2021年年度股东大会,分别审议通过了《关于公司境外下属企业申请银行贷款、提供担保及授权公司董事会及/或董事会授权的指定人士办理本次银行贷款及提供担保相关事项的议案》,具体详见公司于2022年4月27日披露的《第五届董事会第十一次会议决议公告》(公告编号:临2022-019)、《关于境外下属企业申请银行贷款及为其提供担保的公告》(公告编号:临2022-022),于2022年5月31日披露的《2021年年度股东大会决议公告》(公告编号:2022-026)。

经公司第五届董事会第十二次会议审议,公司董事会同意(1)SEG与DEUTSCHE BANK AKTIENGESELLSCHAFT(通过其Singapore Branch行事)、STANDARD CHARTERED BANK (HONG KONG) LIMITED, DEUTSCHE BANK LUXEMBOURG S.A., CHINA CITIC BANK INTERNATIONAL LIMITED(中信银行(国际)有限公司), CHINA MERCHANTS BANK CO., LTD., LUXEMBOURG BRANCH(招商银行股份有限公司卢森堡分行), NANYANG COMMERCIAL BANK, LIMITED, THE EXPORT-IMPORT BANK OF CHINA, PARIS BRANCH(中国进出口银行巴黎分行), CMB WING LUNG BANK LIMITED, INDUSTRIAL AND COMMERCIAL BANK OF CHINA LTD. FRANKFURT BRANCH(中国工商银行股份有限公司法兰克福分行), TAI FUNG BANK LIMITED, INDUSTRIAL BANK CO., LTD.,HONG KONG BRANCH(兴业银行股份有限公司香港分行), PING AN BANK CO., LTD., HONG KONG BRANCH(平安银行股份有限公司香港分行), SHANGHAI PUDONG DEVELOPMENT BANK CO., LTD. LONDON BRANCH(上海浦东发展银行股份有限公司伦敦分行)等相关金融机构主体组成的境外银团(简称“境外定期贷款银团”)签署《TERM LOAN FACILITY AGREEMENT》《定期贷款协议》;(2)SEG、SEG Automotive North America LLC(简称“SEG USA”)、索恩格汽车部件(中国)有限公司(简称“SEG China”)、New Neckar Autoparts Holdings and Operations GmbH & CO. KG(简称“NNKG”)与Deutsche Bank AG, Singapore Branch和STANDARD CHARTERED BANK (HONG KONG) LIMITED, NANYANG COMMERCIAL BANK, LIMITED, TAI FUNG BANK LIMITED, SANTANDER CONSUMER BANK AG, SHANGHAI PUDONG DEVELOPMENT BANK CO., LTD. LONDON BRANCH(上海浦东发展银行股份有限公司伦敦分行)等相关金融机构主体组成的境外银团(简称“境外循环贷款银团”,与“境外定期贷款银团”合称“境外银团”)签署《REVOLVING FACILITY AGREEMENT》(简称“《循环贷款协议》”)。根据《定期贷款协议》和《循环贷款协议》,由SEG及其下属企业向境外银团申请4亿欧元的本次境外贷款。同时,公司作为保证人与DEUTSCHE BANK LUXEMBOURG S.A.签署《Guarantee》(简称“《Guarantee》”),为本次境外贷款中的3亿欧元定期贷款提供连带责任保证担保;SEG China作为保证人与DEUTSCHE BANK LUXEMBOURG S.A.签署《Guarantee》(简称“《SEG China Guarantee》”),为本次境外贷款中的1亿欧元循环贷款提供连带责任保证担保;SEG、SEG USA及SEG China作为保证人签署《循环贷款协议》,为本次境外贷款中的1亿欧元循环贷款提供连带责任保证担保;并且,公司及其下属企业拟解除为前次境外贷款所提供的全部担保措施(简称“前次对外担保”),并由公司及其特定下属企业拟为本次境外贷款提供保证担保及/或在其特定资产上设立担保,并签署所有与前次对外担保解除及本次境外贷款担保相关的协议和文件。

(三)决策程序

根据公司2021年年度股东大会的授权,2022年6月8日,公司召开第五届董事会第十二次会议审议通过了《关于公司及下属企业与相关融资方签署融资担保协议的议案》及《关于授权特定人员签署境外融资担保协议的议案》。

就本次境外贷款及相关担保安排,公司相关下属企业均已履行内部审议程序。

二、被担保人基本情况

本次对外担保的对象为SEG及其下属企业,SEG具体情况如下:

名称:SEG Automotive Germany GmbH

企业类型:有限责任公司

注册地址:Lotterbergstra?e 30,70499 Stuttgart,Germany(德国斯图加特)

注册资本:25,000欧元

经营范围:电机系统和组件的开发、制造、销售,如起动机、发电机、能量回收系统和电力零部件,以及在这些业务领域的其他服务。

财务状况:截至2021年12月31日,SEG经审计总资产为117,239.08万欧元,总负债97,159.86万欧元,净资产20,079.22万欧元。2021年,SEG实现营业收入157,870.02万欧元,净利润-2,939.58万欧元。

股权结构:公司全资下属企业NNKG持有SEG100%股权。

三、担保协议的主要内容

为申请本次境外贷款,公司与DEUTSCHE BANK LUXEMBOURG S.A.签署《Guarantee》;SEG China与DEUTSCHE BANK LUXEMBOURG S.A.签署《SEG China Guarantee》;SEG、SEG USA及SEG China作为保证人签署《循环贷款协议》,SEG、SEG USA不再另行签署担保协议。

《Guarantee》的主要内容如下:

(1)担保人:郑州煤矿机械集团股份有限公司;

(2)担保类型:连带责任保证担保;

(3)被担保债务:指任何债务人现在或将来在融资文件项下就《定期贷款协议》欠付任何融资方的全部债务及义务,无论是实际产生的或者或有的、单独发生或者共同发生的、作为主债务人或者保证人或者其他身份产生的,被担保债务的本金金额不超过3亿欧元。

《SEG China Guarantee》的主要内容如下:

(1)担保人:索恩格汽车部件(中国)有限公司;

(2)担保类型:连带责任保证担保;

(3)被担保债务:指任何债务人现在或将来在融资文件项下就《循环贷款协议》欠付任何融资方的全部债务及义务,无论是实际产生的或者或有的、单独发生或者共同发生的、作为主债务人或者保证人或者其他身份产生的。

《循环贷款协议》保证条款的主要内容如下:

(1)担保人: SEG AUTOMOTIVE GERMANY GMBH, SEG AUTOMOTIVE NORTH AMERICA LLC, 索恩格汽车部件(中国)有限公司

(2)担保类型:连带责任保证担保

(3)被担保债务:指任何债务人在融资文件项下就《循环贷款协议》欠付任何融资方的全部债务及义务。

同时,公司及其下属企业拟签署相关协议、文件,以解除全部前次对外担保,并为本次境外贷款提供保证担保及/或在其特定资产上设立担保。

四、董事会及独立董事意见

(一)董事会意见

董事会一致同意上述事项,认为本次境外贷款及相关担保安排,不存在损害公司、股东利益,尤其是中小股东利益的情形。

(二)独立董事意见

公司独立董事认为本次境外贷款申请是为了满足境外下属企业生产经营资金需求以及提前偿还前次境外贷款、降低融资成本,有利于公司稳定发展,公司对被担保对象SEG具有绝对控制权,且被担保对象经营稳定,担保风险可控,未违反《上市公司监管指引第8号一一上市公司资金往来、对外担保的监管要求》、《公司章程》、《公司对外担保管理细则》的相关规定,不存在损害公司及全体股东,特别是中小股东利益的情形,公司独立董事同意该议案。

五、累计对外担保数量及逾期担保的数量

截至本公告披露日,公司及其控股子公司担保总额约为317,352.89万元人民币(本次境外贷款提款当日即用以清偿前次境外贷款,本次担保金额3亿欧元生效当日公司为前次对外贷款提供的3亿欧元担保将予以解除,担保责任不会增加)(汇率以截止2022年5月31日美元兑人民币汇率6.6607,欧元兑人民币汇率7.1747计算),占公司最近一期经审计的归属于母公司股东的净资产的比例约为21.44%;上市公司为控股子公司提供担保的担保总额约为270,831.06万元民币,占公司最近一期经审计的归属于母公司股东的净资产的比例约为18.30%;其他对外担保均为公司开展融资租赁业务为客户提供回购余值担保。公司对外担保无逾期。

特此公告。

郑州煤矿机械集团股份有限公司董事会

2022年6月8日

证券代码:601717 证券简称:郑煤机 公告编号:2022-028

郑州煤矿机械集团股份有限公司

2021年年度权益分派实施公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 每股分配比例

A股每股现金红利人民币0.435元(含税)

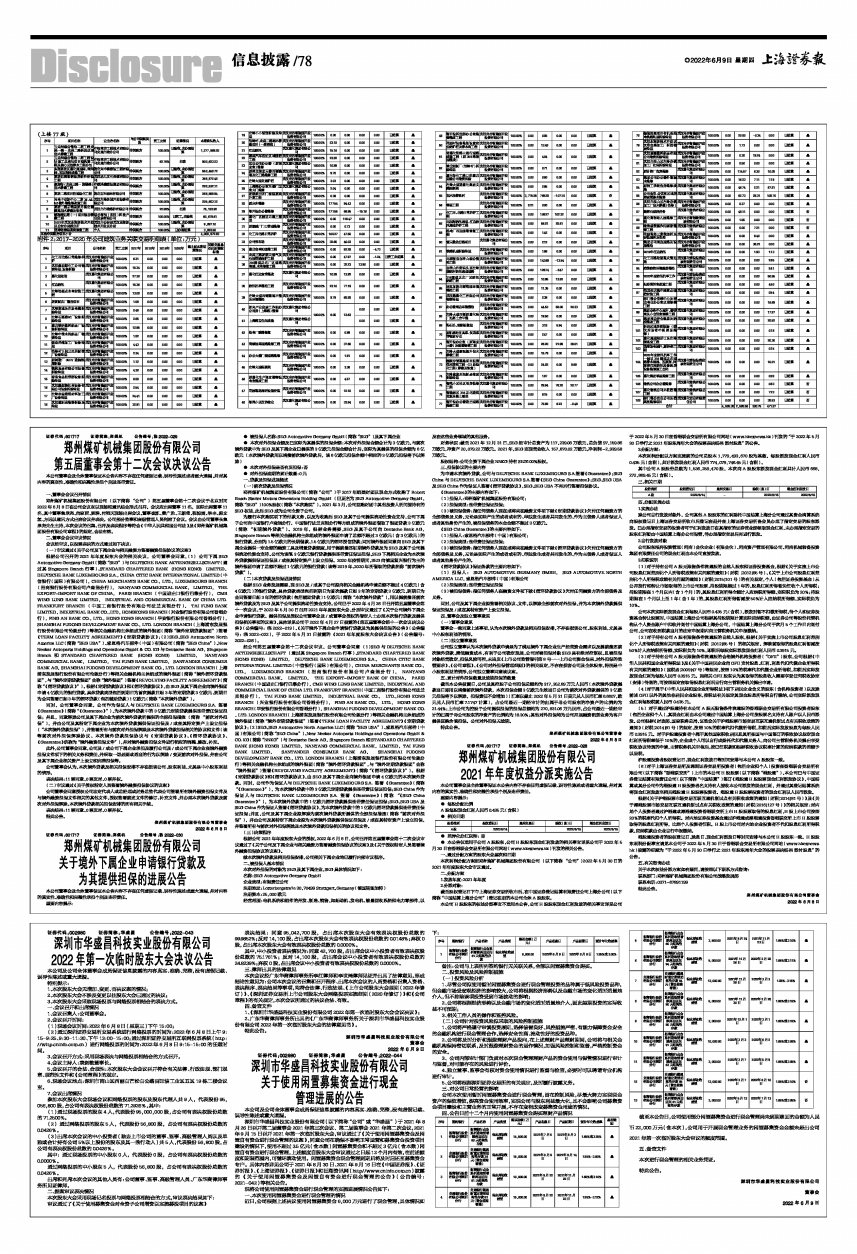

● 相关日期

■

● 差异化分红送转: 否

● 本公告仅适用于公司A股股东,公司H股股东现金红利发放的相关事宜详见公司于2022年5月30日在香港联合交易所有限公司网站(www.hkexnews.hk)刊发的相关公告。

一、通过分配方案的股东大会届次和日期

本次利润分配方案经郑州煤矿机械集团股份有限公司(以下简称“公司”)2022年5月30日的2021年年度股东大会审议通过。

二、分配方案

1.发放年度:2021年年度

2.分派对象:

截至股权登记日下午上海证券交易所收市后,在中国证券登记结算有限责任公司上海分公司(以下简称“中国结算上海分公司”)登记在册的本公司全体A股股东。

本公司H股股东的权益分派事宜不适用本公告,公司H股股东现金红利发放的相关事宜详见公司于2022年5月30日在香港联合交易所有限公司网站(www.hkexnews.hk)刊发的“于2022年5月30日举行之2021年股东周年大会的投票表决结果 派付股息”的公告。

3.分配方案:

本次利润分配以方案实施前的公司总股本1,779,493,670股为基数,每股派发现金红利人民币0.435元(含税),共计派发现金红利人民币774,079,746.45元(含税)。

其中公司A股股份总数为1,536,259,470股,本次向A股股东派发现金红利共计人民币668,272,869.45元(含税)。

三、相关日期

■

四、分配实施办法

1.实施办法

除公司自行发放对象外,公司其他A股股东的红利委托中国结算上海分公司通过其资金清算系统向股权登记日上海证券交易所收市后登记在册并在上海证券交易所各会员办理了指定交易的股东派发。已办理指定交易的投资者可于红利发放日在其指定的证券营业部领取现金红利,未办理指定交易的股东红利暂由中国结算上海分公司保管,待办理指定交易后再进行派发。

2.自行发放对象

公司股东泓羿投资管理(河南)合伙企业(有限合伙)、河南资产管理有限公司、河南机械装备投资集团有限责任公司的现金红利由本公司直接发放。

3.扣税说明

(1)对于持有公司A股无限售条件流通股的自然人股东和证券投资基金,根据《关于实施上市公司股息红利差别化个人所得税政策有关问题的通知》(财税[2012]85号)、《关于上市公司股息红利差别化个人所得税政策有关问题的通知》(财税[2015]101号)的有关规定,个人(包括证券投资基金)从公开发行和转让市场取得的上市公司股票,持股期限超过1年的,股息红利所得暂免征收个人所得税;持股期限在1个月以内(含1个月)的,其股息红利所得全额计入应纳税所得额,实际税负为20%;持股期限在1个月以上至1年(含1年)的,其股息红利所得暂减按50%计入应纳税所得额,实际税负为10%。

公司本次实际派发现金红利每股人民币0.435元(含税),派发时暂不扣缴所得税,待个人和证券投资基金转让股票时,中国结算上海分公司根据其持股期限计算实际应纳税额,由证券公司等股份托管机构从个人资金账户中扣收并划付中国结算上海分公司,中国结算上海分公司于次月5个工作日内划付公司,公司在收到税款当月的法定申报期内向主管税务机关申报缴纳。

(2)对于持有公司A股有限售条件流通股的自然人股东,根据《关于实施上市公司股息红利差别化个人所得税政策有关问题的通知》(财税[2012]85号)的相关规定,解禁前取得的股息红利暂减按50%计入应纳税所得额,实际税负为10%,即税后每股实际派发现金红利人民币0.3915元。

(3)对于持有公司A股无限售条件流通股的合格境外机构投资者(“QFII”)股东,公司根据《中华人民共和国企业所得税法》及《关于中国居民企业向QFII支付股息、红利、利息代扣代缴企业所得税有关问题的通知》(国税函[2009]47号)等规定,按照10%的税率代扣代缴企业所得税,扣税后实际发放现金红利为每股人民币0.3915元。如相关QFII股东认为其取得的股息收入需要享受任何税收协定(安排)待遇的,可按照规定在取得股息红利后自行向主管税务机关提出申请。

(4)对于属于《中华人民共和国企业所得税法》项下居民企业含义的股东(含机构投资者)以及除前述QFII以外的其他非居民企业股东,按税法有关规定其现金股息所得税自行缴纳,公司实际派发现金红利每股税前人民币0.435元。

(5)对于通过沪股通持有本公司A股无限售条件流通股的香港联合交易所有限公司投资者股东(包括企业和个人),其现金红利由本公司通过中国结算上海分公司按股票名义持有人账户以人民币派发。公司根据《财政部、国家税务总局、证监会关于沪港股票市场交易互联互通机制试点有关税收政策的通知》(财税[2014]81号)的规定,按照10%的税率代扣代缴所得税,扣税后实际发放股息为每股人民币0.3915元。对于沪股通投资者中属于其他国家税收居民且其所在国与中国签订的税收协议规定现金红利所得税率低于10%的,企业或个人可以自行或委托代扣代缴义务人,向公司主管税务机关提出享受税收协议待遇的申请,主管税务机关审核后,按已征税款和根据税收协议税率计算的应纳税款的差额予以退税。

沪股通投资者股权登记日、现金红利发放日等时间安排与本公司A股股东一致。

(6)对于上海证券交易所及深圳证券交易所投资者(包括企业和个人)投资在香港联合交易所有限公司(以下简称“香港联交所”)上市的本公司H股股票(以下简称“港股通”),本公司已与中国证券登记结算有限责任公司(以下简称“中国结算”)签订《港股通H股股票现金红利派发协议》,中国结算或其分公司作为港股通H股投资者名义持有人接收本公司派发的现金红利,并通过其登记结算系统将现金红利发放至相关港股通H股股票投资者。港股通H股股票投资者的现金红利以人民币派发。

根据《关于沪港股票市场交易互联互通机制试点有关税收政策的通知(财税[2014]81号)》及《关于深港股票市场交易互联互通机制试点有关税收政策的通知(财税[2016]127号)》的相关规定:对内地个人投资者通过沪港通或深港通投资香港联交所上市H股股票取得的股息红利,H股上市公司按照20%的税率代扣个人所得税。对内地证券投资基金通过沪港通或深港通投资香港联交所上市H股股票取得的股息红利所得,比照个人投资者征税。H股上市公司对内地企业投资者不代扣股息红利所得税款,应纳税款由企业自行申报缴纳。

港股通投资者的股权登记日、除息日、现金红利派发日等时间安排与本公司H股股东一致。H股股东利润分配事宜请见本公司于2022年5月30日于香港联合交易所有限公司网站(www.hkexnews.hk)披露的标题为“于2022年5月30日举行之2021年股东周年大会的投票表决结果 派付股息”的公告。

五、有关咨询办法

关于本次权益分派方案如有疑问,请按照以下联系方式咨询:

联系部门:郑州煤矿机械集团股份有限公司战略发展部

联系电话:0371-67891199

特此公告。

郑州煤矿机械集团股份有限公司董事会

2022年6月8日