(上接20版)

■

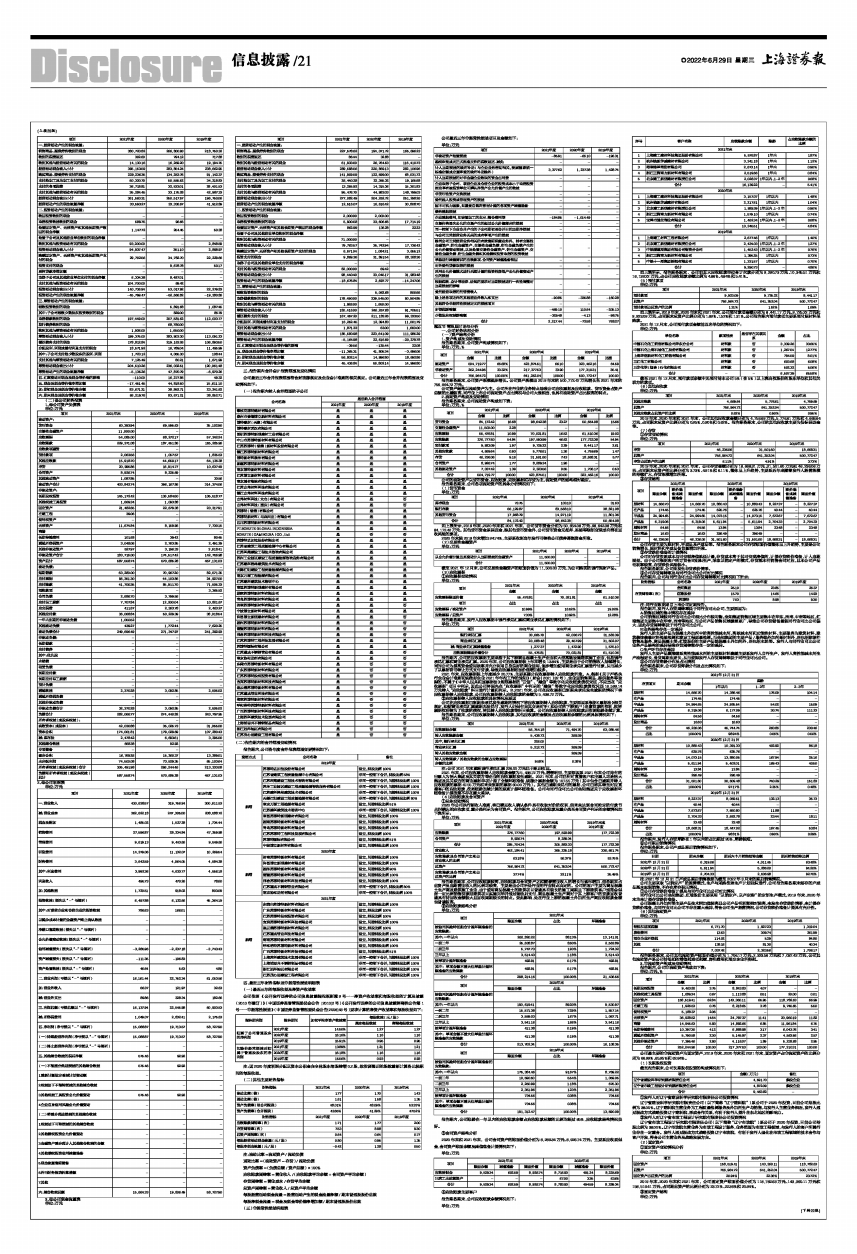

(二)母公司财务报表

1、母公司资产负债表

单位:万元

■

2、母公司利润表

单位:万元

■

3、母公司现金流量表

单位:万元

■

三、报告期内合并会计报表范围及变化情况

公司最近三年合并报表范围符合财政部规定及企业会计准则的相关规定。公司最近三年合并报表范围及变动情况如下:

(一)报告期内纳入合并范围的子公司

■

(二)报告期内的合并范围变动情况

报告期内,公司各年度合并报表范围变更情况如下:

■

四、最近三年财务指标及非经常性损益明细表

(一)最近三年的每股收益及净资产收益率

公司按照《公开发行证券的公司信息披露编报规则第9号一一净资产收益率和每股收益的计算及披露(2010年修订)》(中国证券监督管理委员会公告[2010]2号)《公开发行证券的公司信息披露解释性公告第1号一一非经常性损益》(中国证券监督管理委员会公告[2008]43号)要求计算的净资产收益率和每股收益如下:

■

注:因2020年度利润分配以资本公积金向全体股东每股转增0.2股,故按调整后的股数重新计算各比较期间的每股收益。

(二)其他主要财务指标

■

注:流动比率=流动资产/流动负债

速动比率=(流动资产-存货)/流动负债

资产负债率=(负债总额/资产总额)×100%

应收账款周转率=营业收入/(应收账款平均余额+合同资产平均余额)

存货周转率=营业成本/存货平均余额

总资产周转率=营业收入/总资产平均余额

每股经营活动现金流量=经营活动产生的现金流量净额/期末普通股股份总数

每股净现金流量=现金及现金等价物净增加额/期末普通股股份总数

(三)非经常性损益明细表

公司最近三年非经常性损益项目及金额如下:

单位:万元

■

第五节 管理层讨论与分析

一、公司财务状况分析

(一)资产结构分析

1、资产构成及变动情况

报告期各期末,公司资产构成情况如下:

单位:万元,%

■

报告期各期末,公司资产规模稳步增长。公司资产规模由2019年末的500,772.47万元增长至2021年末的756,964.72万元。

公司资产结构以流动资产为主。公司所在行业的业务特点导致公司应收票据及应收账款、货币资金占资产总额的比重较高,同行业上市公司流动资产占比情况与公司大致相当,也具有流动资产占比较高的特点。

2、流动资产构成及变动情况

报告期各期末,公司流动资产构成如下表:

单位:万元,%

■

公司的流动资产以货币资金、应收账款、应收票据和存货为主,流动资产的结构相对稳定。

报告期各期末,公司各项流动资产的具体分析情况如下:

(1)货币资金

单位:万元

■

如上表所示,2019年末、2020年末和2021年末,公司货币资金分别为50,654.08万元、98,642.38万元和84,172.42万元。其他货币资金系保证金,除其他货币资金外,公司货币资金无抵押、冻结等限制变现或有潜在回收风险的款项。

2020年末较2019年末增加94.74%,主要系收到当年发行可转换公司债券募集资金所致。

(2)交易性金融资产

单位:万元

■

截至2021年12月末,公司交易性金融资产的账面价值为11,500.00万元,为公司购买的银行理财产品。

(3)应收票据

①应收票据变动情况

单位:万元

■

报告期各期末,发行人应收票据中银行承兑汇票和商业承兑汇票的情况如下:

单位:万元

■

报告期内,公司的应收票据主要来源于其下游商品混凝土生产企业和大型基础设施建筑施工企业,包括银行承兑汇票和商业承兑汇票。2020年末,公司应收票据较上年末增长13.84%,主要是由于公司销售收入持续增长,同时公司为提高资金使用效率并充分利用自身良好的商业信用,逐步增加使用商业承兑汇票进行付款,从而减少了以票据背书转让方式支付货款,导致应收票据账面价值增加较多。

2021年末,应收票据较上年度减少20.77%,主要系部分应收票据转入应收账款所致。A、根据《关于严格执行企业会计准则切实做好企业2021年年报工作的通知》(财会〔2021〕32号),企业因销售商品、提供服务等取得的、不属于《中华人民共和国票据法》规范票据的“云信”、“融信”等数字化应收账款债权凭证,不应当在“应收票据”项目中列示,因此公司将原先在“应收票据”中列示的“融信”等数字化应收账款债权凭证16,599.14万元转入“应收账款”科目进行计量和列示。B、2021年末,公司在应收票据已到期未承兑发生逾期的情况下将应收票据转入应收账款,公司应收票据转入应收账款的金额为5,438.72万元。

②应收票据转入应收账款的具体情况及原因

公司在应收票据已到期未承兑发生逾期的情况下将应收票据转入应收账款,主要原因系根据《票据法》相关规定,即使商业承兑汇票逾期无法兑付,发行人仍保有向其交易对手(即公司的下游客户)追索货款的权利,故将票据权利转为了收款的债权,将其转入应收账款等科目核算。公司应收票据转入应收账款后按照账龄连续计算。

报告期各期末,公司应收票据转入应收账款、其他应收款的金额及占应收票据余额的比例具体情况如下:

单位:万元

■

注:公司2021年末逾期银行承兑汇票226.00万元已于期后收回。

2021年末,公司应收票据转入应收账款金额为5,438.72万元,增幅明显,主要原因系2021年末公司持有的出票人为恒大集团及其关联方等企业的应收票据发生逾期。2021年末,公司已针对直接客户和出票人均是恒大集团及其关联方的商业票据单项计提了全额坏账准备,该部分票据金额为107.55万元(其中包含已逾期并转入应收账款的票据47.55万元和尚未到期的票据60.00万元)。其他已逾期未兑付的票据,公司已将其转至对应直接客户的应收账款,按照账龄连续计算的原则计提坏账准备。公司与同行业可比公司垒知集团关于应收票据坏账准备计提政策不存在重大差异。

(4)应收账款及合同资产

①总体变动情况

2020年公司执行新收入准则,将已满足收入确认条件具有收取对价的权利,但尚未达到合同约定的付款节点时确认的应收款项,重分类列示为合同资产。报告期内,公司应收账款及重分类至合同资产列示的余额情况如下表所示:

单位:万元

■

报告期各期末,公司应收账款较高,应收账款与合同资产之和随着营业收入的增长而逐年增加,但各期末占总资产及当期营业收入的比例均较高,主要是由公司所处行业的行业特点决定的。公司的客户主要为商品混凝土生产商及建筑施工企业,由于使用商品混凝土的建筑项目普遍具有较长的施工周期且下游建筑客户通常会保留一定比例销售货款待建筑项目实施完毕并通过验收后支付,商品混凝土生产商对于其上游客户的货款回收普遍具有待回收金额较大且回收周期较长的特点。受此影响,处在行业上游的混凝土外加剂生产商应收账款金额也普遍较高。

②应收账款结构分析

单位:万元

■

报告期内,公司账龄在一年以内的应收账款余额占应收账款总额的比例均超过85%,应收账款结构情况良好。

③合同资产结构分析

2020年末和2021年末,公司合同资产的账面价值分别为8,289.34万元、8,926.74万元,主要系应收质保金,合同资产账面余额及减值准备计提情况如下:

单位:万元

■

④应收账款主要客户

报告期各期末,公司应收账款余额情况如下:

单位:万元

■

如上表所示,报告期各期末,公司前五大应收账款单位合计欠款分别为9,290.73万元、10,345.51万元和16,139.22万元,占公司应收账款余额比例为4.86%、4.84%和5.41%。

(5)预付款项

单位:万元

■

如上表所示,2019年末、2020年末和2021年末,公司预付款项金额分别为8,441.17万元、9,725.22万元和9,923.09万元,占同期末总资产比例分别为1.69%、1.52%和1.31%。公司报告期内预付款项主要系预付原材料采购款。

2021年12月末,公司预付款项金额前五名单位的情况如下:

单位:万元

■

截至2021年12月末,预付款项余额中无预付持本公司5%(含5%)以上表决权股份的股东单位和其他关联方的款项。

(6)其他应收款

单位:万元

■

2019年末、2020年末和2021年末,公司其他应收款金额分别为4,759.69万元、5,776.61万元和4,669.64万元,占同期末总资产比例分别为0.95%、0.90%和0.62%。报告期各期末,公司的其他应收款主要为投标保证金等。

(7)存货

①存货变动情况

单位:万元

■

2019年末、2020年末和2021年末,公司存货金额分别为18,668.31万元、31,501.60万元和46,236.06万元,占同期末总资产的比例分别为3.73%、4.91%和6.11%,整体呈上升趋势,主要系近年来随着发行人经营规模的持续扩大,存货规模增加所致。

②存货结构

■

公司存货主要为原材料、半成品及产成品等。报告期各期末公司存货账面价值整体呈上升趋势,主要是公司销售增长,原材料和半成品备货量增加所致。

③存货跌价准备的计提情况

公司对存货按照成本与可变现净值孰低计量,存货成本高于其可变现净值的,计提存货跌价准备,计入当期损益。由于公司根据客户的订货合同组织生产,采取以销定产的模式,存货基本有销售合同对应,且本公司产品毛利率较高,存货跌价风险较小。

报告期各期末,公司未发生存货跌价情形。

④公司存货周转率及与同行业可比公司对比情况

报告期内,公司与同行业可比公司存货周转率对比情况如下所示:

■

注:同行业数据来自上市公司定期报告。

报告期内,发行人存货周转率低于同行业可比公司,主要原因为:

A.销售区域的集中情况存在差异

公司销售区域较同行业可比公司相比分布较均衡。垒知集团销售区域主要集中在华东、西南、中南等地区,红墙集团主要集中在华南、西南等地区,而公司产品销售区域覆盖更广,导致公司存货储备量较同行业可比公司偏大,因此存货周转率低于同行业可比公司。

B.业务结构存在一定差异

发行人的主要产品为混凝土外加剂中的高性能减水剂、高效减水剂和功能性材料,主要服务为建筑材料、建筑装饰装修材料检验检测和建设工程质量检测。而垒知集团的主要产品/服务除外加剂新材料外,还包括软硬件销售及服务、商品混凝土等;红墙股份的主要产品除混凝土外加剂外,还包括水泥等。发行人与同行业可比公司业务产品结构的差异导致存货周转率存在一定的差异。

C.生产环节存在差异

发行人主要产品聚羧酸系高性能减水剂的主要原材料聚醚主要系发行人自行生产,发行人高性能减水剂生产流程更长,备货周期也更长,从而使得发行人存货周转率低于同行业可比公司。

⑤公司存货库龄分布及占比情况

报告期各期末,公司存货库龄分布及占比情况如下:

单位:万元

■

报告期内,发行人存货库龄在1年以内的占比超过95%,库龄较短。

⑥公司期后销售情况

报告期各期末,公司产成品期后销售情况如下:

单位:万元

■

注:2021年12月31日产成品期后销售数据为截至2022年3月末的期后销售情况。

公司主要采取“以销定产”的经营模式,生产与采购按照生产计划组织进行,公司报告期各期末结存的产成品基本实现销售,不存在库存积压情况。

⑦公司存货跌价准备计提及与同行业可比公司对比情况

同行业可比公司垒知集团、红墙股份主要采用“以销定产、以产定购”的定制生产模式,2019年末、2020年末均未计提存货跌价准备。

公司混凝土外加剂等主要产品技术附加值较高且公司产品毛利率相对较高,未发生存货跌价情形,未计提存货跌价准备,与同行业可比公司不存在重大差异,符合公司生产经营情况,公司存货跌价准备计提具有充分性。

(8)其他流动资产

单位:万元

■

报告期各期末,公司其他流动资产账面价值分别为1,706.17万元、2,323.56万元和7,037.42万元,公司其他流动资产系公司待抵扣的增值税进项税额、房租费用和预交企业所得税。

3、非流动资产构成及变动情况

报告期内,公司非流动资产构成如下表:

单位:万元,%

■

公司最主要的非流动资产为固定资产,2019年末、2020年末和2021年末,固定资产占非流动资产的比例分别为66.99%、65.95%和62.84%。

(1)长期股权投资

截至报告期末,公司长期股权投资的构成情况如下:

■

①发行人对辽宁省建设科学研究院有限责任公司投资情况

辽宁省建设科学研究院有限责任公司(以下简称“辽宁建科院”)系公司于2020年投资,目前公司持股比例为38.00%。辽宁建科院主营业务为工程质量检测服务及外加剂生产与销售,与发行人主营业务相近,发行人通过混改方式战略投资辽宁建科院,形成合作关系,有利于发行人提升在东北地区的影响力。

②发行人对辽宁省市政工程设计研究院有限责任公司投资情况

辽宁省市政工程设计研究院有限责任公司(以下简称“辽宁市政院”)系公司于2020年投资,目前公司持股比例为38.00%。辽宁市政院主营业务为市政工程设计服务,业务范围为市政工程领域,与发行人的客户所属行业存在一定重合。发行人通过混改方式战略投资辽宁市政院,有利于发行人强化在市政工程领域的技术合作与客户开发,符合公司主营业务及战略发展方向。

(2)固定资产

①固定资产变动情况分析

单位:万元

■

2019年末、2020年末和2021年末,公司固定资产账面价值分别为118,782.63万元、143,360.11万元和158,519.41万元,占同期总资产的比例分别为23.72%、22.36%和20.94%。

②固定资产结构

单位:万元

(上接20版)

(下转22版)