格林美股份有限公司

关于公司发行GDR对应的新增基础证券

A股股票上市暨股份变动的提示性公告

证券代码:002340 证券简称:格林美 公告编号:2022-088

格林美股份有限公司

关于公司发行GDR对应的新增基础证券

A股股票上市暨股份变动的提示性公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

重要内容提示:

1、超额配售权行使前,格林美股份有限公司(以下简称“本公司”)本次发行的全球存托凭证(Global Depositary Receipts,以下简称“GDR”)数量为28,184,100份,其中每份GDR代表10股本公司A股股票,相应新增基础证券A股股票数量为281,841,000股。

2、超额配售权行使前,本公司本次发行的GDR所对应的新增基础证券A股股票上市后,本公司总股本变更为5,065,363,257股。

3、GDR发行价格:每份12.28美元; GDR证券全称:GEM Co., Ltd. ;GDR代码:GEM。

4、本次新增基础证券A股股票在深圳证券交易所的上市日期预计为2022年7月28日(如无特别说明,本公告中所列日期均指北京时间)。

5、本次发行的GDR在瑞士证券交易所的上市日期预计为2022年7月28日(中欧夏令时间)。

6、本次发行的GDR兑回限制期预计为自2022年7月28日(中欧夏令时间)至2022年11月24日(中欧标准时间)(以下简称“兑回限制期”)。

本公司本次发行的GDR拟于2022年7月28日(中欧夏令时间)在瑞士证券交易所上市(以下简称“本次发行上市”或“本次发行”)。

一、 本次发行上市的基本情况

(一)本次发行履行的相关程序

1.本次发行的内部决策程序

2022年4月29日,本公司召开第六届董事会第四次会议,审议并通过了《关于公司发行GDR并在瑞士证券交易所上市方案的议案》等与本次发行上市有关的议案。

2022年5月16日,本公司召开2022年第二次临时股东大会,审议并通过了《关于公司发行GDR并在瑞士证券交易所上市方案的议案》等与本次发行上市有关的议案。

2.本次发行的外部审批程序

本公司已就本次发行取得了中国证券监督管理委员会(以下简称“中国证监会”)的批准,具体可参阅本公司于2022年6月27日刊发的《关于发行GDR并在瑞士证券交易所上市获得中国证监会批复的公告》(公告编号:2022-067)。

本公司已就本次发行取得了瑞士交易所监管局(SIX Exchange Regulation AG,下同)的批准,具体可参阅本公司于2022年7月21日刊发的《关于发行GDR并在瑞士证券交易所上市获得瑞士交易所监管局附条件批复的公告》(公告编号:2022-079)。本次发行的招股说明书取得了瑞士交易所监管局招股书办公室(Prospectus Office)的批准,具体可参阅本公司于2022年7月25日刊发的《关于发行GDR价格区间确定及招股说明书获得瑞士交易所监管局批准并刊发的公告》(公告编号:2022-083)。

(二)本次发行的基本情况

1.本次发行的证券种类和数量

在下述超额配售权行使之前,本公司本次发行的GDR数量为28,184,100份,其中每份GDR代表10股本公司A股股票,合计代表281,841,000股本公司A股股票。

根据本次发行的超额配售权安排,独家全球协调人及稳定价格操作人可以通过共同行使超额配售权要求本公司额外发行不超过2,818,400份GDR。假设超额配售权悉数行使,本次发行的GDR所代表的基础证券为310,025,000股本公司A股股票(包括因行使超额配售权而发行的GDR所代表的本公司A股股票)。

2.本次发行的价格和定价方式

本公司根据国际市场发行情况并通过簿记建档的方式,最终确定本次发行的价格为每份GDR12.28美元。

3.本次发行的募集资金总额

本次发行的募集资金总额为3.46亿美元(超额配售权行使前)。

4.本次发行的独家全球协调人和联席账簿管理人

CLSA Limited(中信里昂證券有限公司)担任本次发行的独家全球协调人及联席账簿管理人,BNP PARIBAS(法国巴黎银行)和Helvetische Bank AG担任本次发行的联席账簿管理人。

(三)发行对象

本次发行的发行对象为符合境内外相关监管规则的合格投资者。

(四)本次发行的GDR的上市时间及上市地点

本次发行的GDR预计于2022年7月28日(中欧夏令时间)开始正式在瑞士证券交易所上市。

(五)本次发行的GDR跨境转换安排和相关限制

本次发行的GDR在兑回限制期内不得转换为A股股票。本次发行的GDR跨境转换安排和相关限制,具体可参阅本公司于2022年7月25日披露的《关于发行GDR并在瑞士证券交易所上市的提示性公告》(公告编号:2022-082)。

二、 本次发行前后股本及前10名股东变动情况

本次发行前,本公司的总股本为4,783,522,257股。本次发行完成后、超额配售权行使前,本公司的总股本变更为5,065,363,257股。

本次发行前后,本公司控股股东及实际控制人未发生变化,本次发行未导致本公司控制权发生变化。

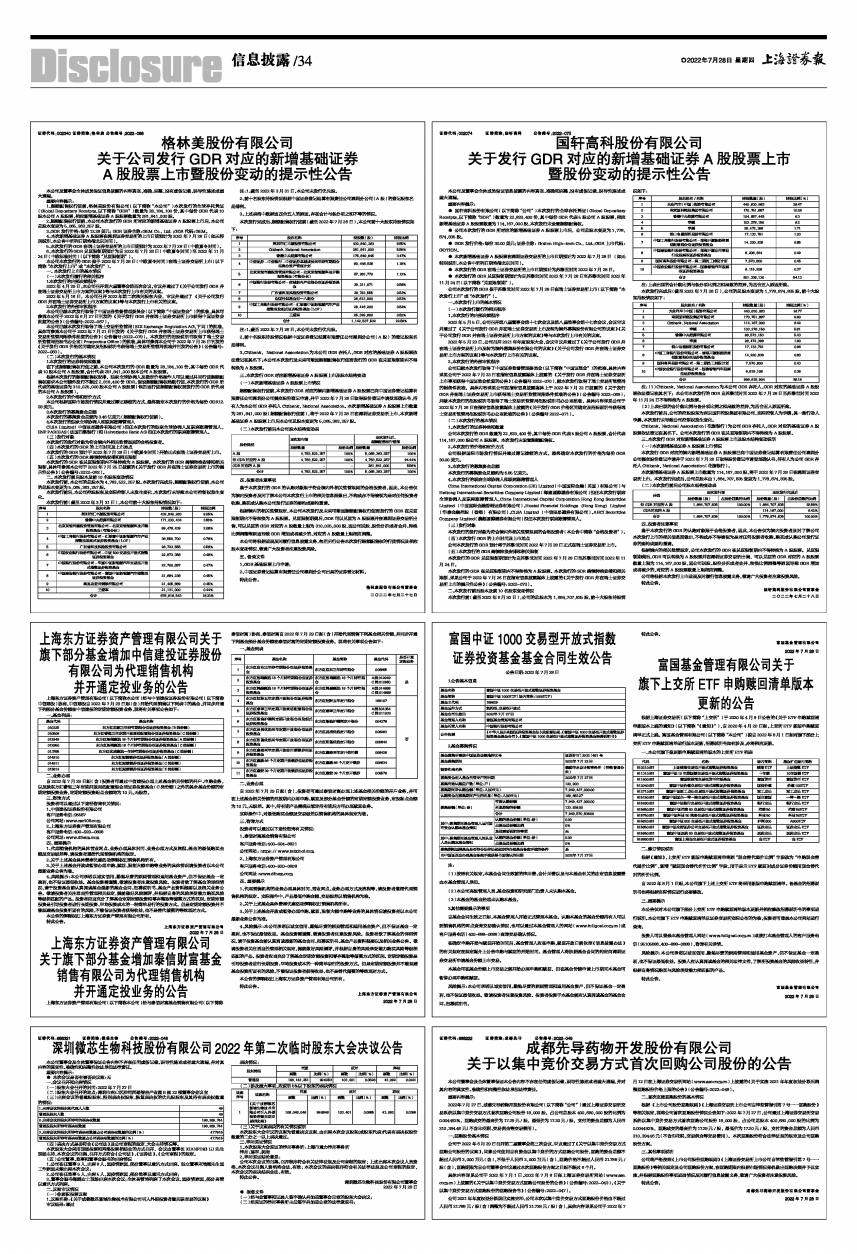

本次发行前(截至2022年3月31日),本公司前十大股东持股情况如下:

■

注:1、截至2022年3月31日,本公司未发行优先股。

2、前十名股东持股情况根据中国证券登记结算有限责任公司深圳分公司(A股)的登记股东名册排列。

3、上述表格中数据因四舍五入的原因,存在合计与各分项之和不等的情况。

本次发行完成后、超额配售权行使前(截至2022年7月26日),本公司前十大股东持股情况如下:

■

注:1、截至2022年7月26日,本公司未发行优先股。

2、前十名股东持股情况根据中国证券登记结算有限责任公司深圳分公司(A股) 的登记股东名册排列。

3、Citibank, National Association为本公司GDR存托人,GDR对应的基础证券A股股票依法登记在其名下;本公司本次发行及未来可能因超额配售权行使而发行的GDR在兑回限制期内不得转换为A股股票。

三、本次发行GDR对应新增基础证券A股股票上市及股本结构变动

(一)本次新增基础证券A股股票上市情况

超额配售权行使前,本次发行GDR对应的境内新增基础证券A股股票已向中国证券登记结算有限责任公司深圳分公司提交股份登记申请,并于2022年7月26日取得股份登记申请受理确认书,持有人为本公司GDR存托人Citibank, National Association。本次新增基础证券A股股票上市数量为281,841,000股(超额配售权行使前),将于2022年7月28日在深圳证券交易所上市,本次新增基础证券A股股票上市后本公司总股本变更为5,065,363,257股。

(二)本次发行前后本公司股本结构变动表

■

四、投资者注意事项

鉴于本次发行的GDR的认购对象限于符合境内外相关监管规则的合格投资者,因此,本公告仅为境内投资者及时了解本公司本次发行上市的相关信息而做出,不构成亦不得被视为是对任何投资者收购、购买或认购本公司发行证券的要约或要约邀请。

根据境内的相关监管规定,本公司本次发行及未来可能因超额配售权行使而发行的GDR在兑回限制期内不得转换为A股股票。兑回限制期满后,GDR可以兑回为A股股票并在深圳证券交易所出售,可以兑回的GDR对应的A股数量上限为310,025,000股,因公司送股、股份分拆或者合并、转换比例调整等原因导致GDR增加或者减少的,对应的A股数量上限相应调整。

本公司将根据进展及时履行信息披露义务,包括另行公告本次发行超额配售权的行使情况及相应股本变动情况,敬请广大投资者注意投资风险。

五、 备查文件

1、GDR基础股票上市申请;

2、中国证券登记结算有限责任公司深圳分公司出具的证券登记材料。

特此公告。

格林美股份有限公司董事会

二〇二二年七月二十七日