(上接29版)

(上接29版)

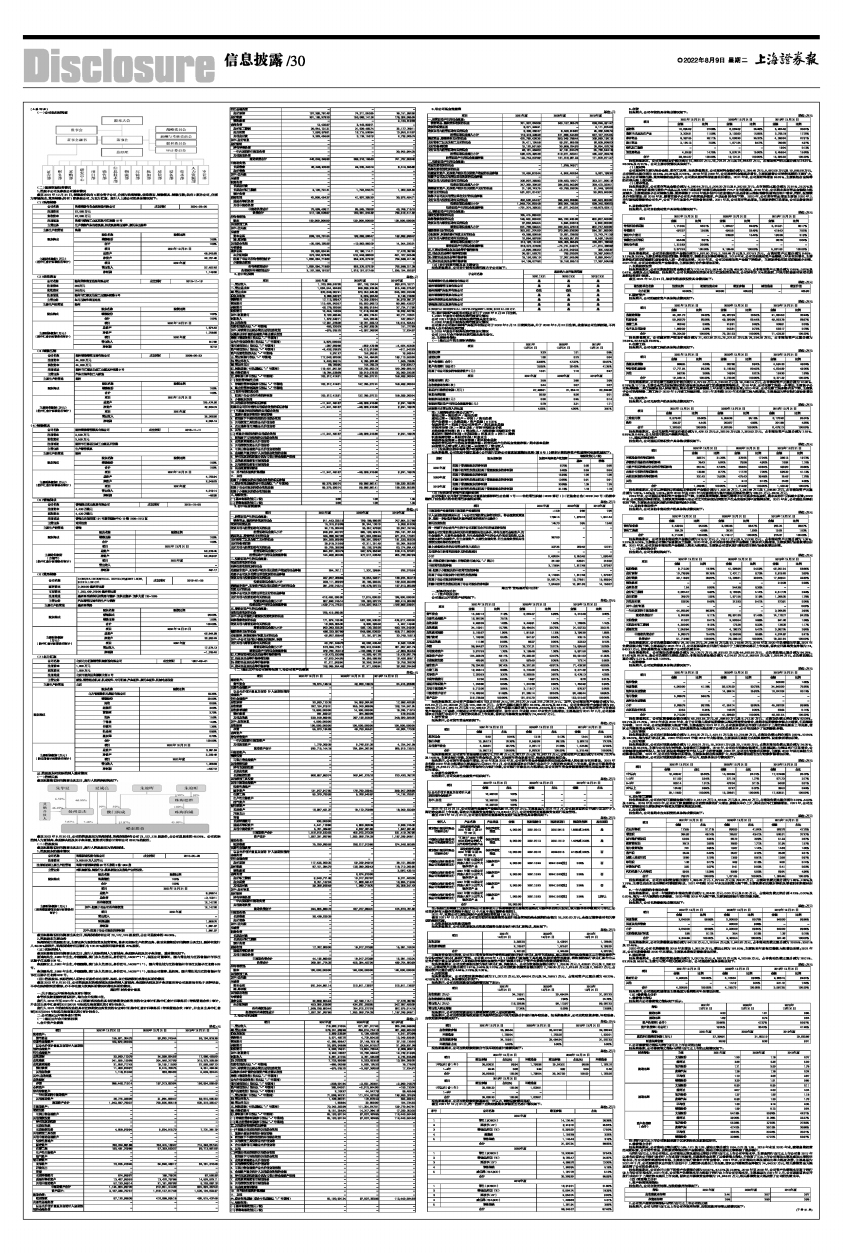

(一)公司组织结构图

■

(二)重要权益投资情况

1、控股子公司及参股公司基本情况

截至2021年12月31日,嵘泰股份共有4家全资子公司,分别为珠海嵘泰、荣幸表面、嵘泰模具、嵘泰压铸;共有2家孙公司,分别为香港润成、莱昂嵘泰;共有1家参股公司,为北方红旗。发行人上述公司的具体情况如下:

(1)珠海嵘泰

■

(2)荣幸表面

■

(3)嵘泰压铸

■

(4)嵘泰模具

■

(5)香港润成

■

(6)莱昂嵘泰

■

(7)北方红旗

■

三、控股股东和实际控制人基本情况

(一)控制关系

截至本募集说明书摘要出具之日,发行人的控制结构如下:

■

截至2022年6月30日,公司的控股股东为珠海润诚,珠海润诚持有公司73,127,125股股份,占公司总股本的45.09%。公司实际控制人为夏诚亮、朱迎晖夫妇及其子朱华夏,直接或间接合计持有公司66.87%的股份。

(二)控股股东

截至本募集说明书摘要出具之日,发行人控股股东为珠海润诚。

1、控股股东的基本情况

■

截至本募集说明书摘要出具之日,珠海润诚持有公司73,127,125股股份,占公司总股本的45.09%。

2、控股股东主要业务

珠海润诚为控股型企业,主要业务为股权投资及投资管理,自身无实际生产经营业务。截至本募集说明书摘要出具之日,除持有发行人45.09%股权外,珠海润诚持有百泰机电100.00%股权和瑞米信息20%股权。

(三)实际控制人

截至本募集说明书摘要出具之日,发行人实际控制人为夏诚亮、朱迎晖夫妇及其子朱华夏。基本情况如下:

夏诚亮先生,1960年出生,中国国籍,澳门永久性居民,身份证号,14031**(*),现任公司董事长。国内常住地为江苏省扬州市邗江区扬子江北路508号。

朱迎晖女士,1962年出生,中国国籍,澳门永久性居民,身份证号,14028**(*)。国内常住地为江苏省扬州市邗江区扬子江北路508号。

朱华夏先生,1988年出生,中国国籍,澳门永久性居民,身份证号,14029**(*),现任公司董事、总经理。国内常住地为江苏省扬州市邗江区扬子江北路508号。

(四)控股股东、实际控制人所持公司股份存在质押、冻结、其它限制权利或潜在纠纷的情况

截至2022年6月30日,公司控股股东珠海润诚及实际控制人夏诚亮、朱迎晖夫妇及其子朱华夏所持公司股票没有处于质押状态,不存在限制权利的情形,亦不存在重大权属纠纷情况和潜在纠纷的情况。

第四节 财务会计信息

一、关于最近三年财务报告及审计情况

本节涉及数据除特别说明外,均为合并报表口径。

发行人2018年至2021年1-9月的财务报告经具有证券期货业务资质的专业审计机构中汇会计师事务所(特殊普通合伙)审计,并由其出具中汇会审[2021]8076号标准无保留意见的《审计报告》。

发行人2021年的财务报告经具有证券期货业务资质的专业审计机构中汇会计师事务所(特殊普通合伙)审计,并由其出具中汇会审[2022]3244号标准无保留意见的《审计报告》。

二、公司最近三年财务会计资料

(一)最近三年合并财务报表

1、合并资产负债表

单位:元

■■

2、合并利润表

单位:元

■

3、合并现金流量表

单位:元

■

(二)最近三年母公司财务报表1、母公司资产负债表

单位:元

■

2、母公司利润表

单位:元

■

3、母公司现金流量表

单位:元

■

(三)合并报表范围及其主要变化

报告期各期末,公司合并财务报表范围内子公司如下:

■

注:扬州舜鸿汽车配件有限公司已于2020年6月22日注销。

1、2021年度合并财务报表范围变化情况

公司2021年度合并财务报表范围未发生变化。

2、2020年度合并财务报表范围变化情况

公司原子公司扬州舜鸿汽车配件有限公司于2020年6月11日清算完毕,并于2020年6月22日注销。故自该公司注销时起,不再将其纳入合并财务报表范围。

3、2019年度合并财务报表范围变化情况

公司2019年合并财务报表范围未发生变化。

三、主要财务指标

(一)最近三年的主要财务指标

■

注:上述指标的计算公式如下:

流动比率=流动资产/流动负债

速动比率=(流动资产-存货)/流动负债

资产负债率=(负债总额/资产总额)×100%

每股净资产=归属于母公司净资产/期末股本总额

存货周转率(次)=营业成本/存货平均账面价值

应收账款周转率(次)=营业收入/应收账款平均账面价值

息税折旧摊销前利润=利润总额+利息支出+折旧+摊销

利息保障倍数=息税前利润/利息支出

每股净现金流量=净现金流量/期末股本总数

每股经营活动产生的现金流量净额=经营活动产生的现金流量净额/期末股本总数

研发费用占营业收入的比重=研发费用/营业收入

(二)报告期加权平均净资产收益率和每股收益

报告期各期,公司按照中国证监会《公开发行证券公司信息披露编报规则(第9号)》要求计算的净资产收益率和每股收益如下:

■

(三)报告期非经常性损益明细表

公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益(2008修订)》(证监会公告〔2008〕43号)的要求编制了报告期内的非经常性损益明细表。

单位:万元

■

第五节 管理层讨论与分析

一、财务状况分析

(一)资产状况分析

公司最近三年的资产结构如下:

单位:万元

■

报告期各期末,公司资产总额分别为153,510.46万元、161,615.70万元及216,728.28万元。其中,公司流动资产金额分别为63,021.03万元、70,250.56万元及104,258.78万元,占资产总额比重分别为41.05%、43.47%及48.11%;公司非流动资产金额分别为90,489.44万元、91,365.14万元及112,469.50万元,占资产总额比重分别为58.95%、56.53%及51.89%。报告期内,公司流动资产与非流动资产均呈现上升趋势,并驱动公司资产总体规模的增长。其中2021年末较2020年末资产大幅增加,主要是因为2021年2月,公司股票首次公开发行成功并于上海证券交易所上市交易,首次公开募集资金净额为74,843.37万元。

1、货币资金

报告期内,公司货币资金明细如下:

单位:万元

■

报告期各期末,公司货币资金金额分别为5,310.48万元、9,662.37万元及15,587.13万元,占流动资产比重分别为8.43%、13.76%及14.95%,主要由银行存款、其他货币资金构成,其中,其他货币资金系信用证、保函及票据池保证金。

报告期内,公司货币资金逐年增加,2019年末及2020年末,公司货币资金余额随经营活动现金净流入的积累而有所增加。2021年末相较2020年末大幅增加主要是因为:①2021年2月,公司股票首次公开发行成功并于上海证券交易所上市交易,首次公开募集资金净额为74,843.37万元,其中部分资金转化为银行存款,公司银行存款由此大幅增加;②公司货币资金余额随着经营活动现金净流入累积而增加。

2、交易性金融资产

报告期内,公司交易性金融资产明细如下:

单位:万元

■

2021年12月31日,公司交易性金融资产金额达到16,287.00万元,主要是因为2021年2月,公司股票首次公开发行成功并于上海证券交易所上市交易,首次公开募集资金净额为74,843.37万元,公司对暂时闲置募集资金进行现金管理。

截至2021年12月31日,公司使用暂时闲置募集资金进行现金管理具体情况如下:

单位:万元

■

注:根据江苏嵘泰工业股份有限公司董事会关于珠海嵘泰使用募集资金购买大额存单的相关说明,该大额存单存续期间可转让,公司单次持有大额存单期限不超过12个月且不超过董事会授权日。

2021年,本期公司已赎回理财产品收到投资收益136.73万元。

截至2021年12月31日,公司使用暂时闲置募集资金进行现金管理的尚未到期的金额为16,000.00万元,未超过董事会对相关事项的授权范围。

3、应收票据及应收款项融资

报告期各期末,公司应收票据及应收款项融资全部由银行承兑汇票构成,具体如下:

单位:万元

■

为提高资金使用效率,公司在日常资金管理中会将收到的部分银行承兑汇票背书或贴现,既以收取合同现金流量又以出售金融资产为目标对银行承兑汇票进行管理。公司自2019年1月1日起执行新金融工具准则,根据前述管理意图,将收到的银行承兑汇票作为以公允价值计量且其变动计入其他综合收益的金融资产进行核算并列示于资产负债表应收款项融资科目。

报告期各期末,公司应收票据全部为银行承兑汇票,风险较小。公司应收票据金额分别为1,768.65万元、2,429.91万元及2,296.32万元,占流动资产比重分别为2.81%、3.46%及2.20%;公司应收款项融资金额分别为2,799.30万元、1,815.91万元及2,165.67万元,占流动资产比重分别为4.44%、2.28%及2.08%。

4、应收账款

报告期各期末,公司应收账款净额分别为31,027.22万元、33,484.64万元及34,159.51万元,占流动资产比重分别为49.23%、47.66%及32.76%,具体情况分析如下:

报告期内,公司应收账款变动趋势情况如下所示:

■

报告期内,公司应收账款变动主要受到营业收入变动的影响。

报告期内,公司应收账款均按照信用风险特征组合并采用账龄分析法计提坏账准备。报告期各期末,公司应收账款余额、坏账准备、应收账款净额情况如下:

单位:万元

■

报告期各期末,公司应收账款账龄分布及坏账准备计提情况如下:

单位:万元

■

报告期各期末,公司应收账款账龄基本在一年以内,销售回款情况良好。

截至2021年12月31日,同一控制下应收账款期末余额前五名客户情况如下:

单位:万元

■

5、存货

报告期内,公司存货的具体构成情况如下:

单位:万元

■

报告期各期末,公司存货账面价值分别为15,695.50万元、19,731.31万元及28,844.67万元,占流动资产的比重分别为24.91%、28.09%及27.67%。公司主要存货情况具体如下:

(1)原材料

公司原材料主要为铝合金锭、库存刀具等。报告期各期末,公司原材料金额分别为5,264.49万元、6,962.09万元及10,695.09万元,占存货的比重分别为33.54%、35.28%及37.08%。2019年至2020年,公司原材料金额逐步增长,主要系随着公司销售规模的不断扩大,以及子公司嵘泰压铸、莱昂嵘泰的逐步投产,公司期末原材料储备量有所增加。2021年末,公司原材料增加53.63%,主要系铝合金锭等的价格大幅上涨所致。

(2)库存商品

报告期各期末,公司库存商品金额分别为4,380.64万元、5,006.20万元及8,397.55万元,占存货的比重分别为27.91%、25.37%及29.11%,主要包括各类压铸件产成品以及与客户单独进行结算但尚未取得PPAP文件的模具。2019年末,公司期末库存商品金额较大幅度减少,主要原因系子公司嵘泰压铸、莱昂嵘泰于2018年逐步投产并适度增加产成品储备以确保能够快速响应客户需求,同时,配套模具亦有所增加;而2019年末,随着前述子公司生产经营逐步稳定,产成品备货有所下降。2020年,公司库存商品增加主要系2020年上半年新冠疫情影响公司生产,公司下半年加紧生产供货备货所致。2021年末,公司库存商品增加,主要系销售订单增加,公司加紧备货所致。

6、其他流动资产

报告期内,公司其他流动资产具体构成情况如下:

单位:万元

■

报告期各期末,公司其他流动资产金额分别为5,961.50万元、2,198.48万元及3,677.53万元,占流动资产比重分别为9.46%、3.13%及3.53%,主要由待抵扣进项税额、待摊费用、预缴企业所得税等构成。2019年末,公司其他流动资产金额较上年末有所增长,主要系待抵扣进项税额随机器设备投入进一步增加所致。2020年末,公司其他流动资产金额下降较多,主要系待抵扣进项税额减少所致。2021年末,公司其他流动资产金额增加,主要系预付合作款增加所致。

7、长期股权投资

报告期各期末,公司长期股权投资金额分别为773.14万元、563.40万元及465.90万元,占非流动资产比重分别为0.85%、0.62%及0.41%,金额及占比均较低。报告期内,公司长期股权投资系对北方红旗投资所形成,公司持有其20%的股权,并采用权益法对该项长期股权投资进行核算。

截至2021年12月31日,该项长期股权投资具体情况如下:

单位:万元

■

8、固定资产

报告期内,公司的固定资产具体构成情况如下:

单位:万元

■

报告期各期末,公司固定资产账面价值分别为71,432.36万元、75,321.52万元及78,334.29万元,占非流动资产比重分别为78.94%、82.44%及69.65%。

9、在建工程

报告期内,公司在建工程的具体构成情况如下:

单位:万元

■

报告期各期末,公司在建工程账面价值分别为9,371.39万元、5,733.36万元及19,248.14万元,占非流动资产比重分别为10.36%、6.28%及17.11%,主要由未完成安装调试的机器设备及尚未竣工的房屋建筑物构成。2019年末,公司在建工程进一步增加,主要系子公司珠海嵘泰二期工程建设投入持续增加,期末在建工程余额较上年末较大幅增加所致;2020年末,公司在建工程余额有所下降,主要系子公司珠海嵘泰二期工程于2020年5月竣工转固所致。2021年末相较2020年末在建工程大幅增加,主要是因为待安装机器设备增加所致。

10、无形资产

报告期内,公司无形资产的具体构成情况如下:

单位:万元

■

报告期各期末,公司无形资产账面价值分别为6,478.13万元、6,262.05万元及7,303.53万元,占非流动资产比重分别为7.16%、6.85%及6.49%,由土地使用权及外购软件构成。

11、递延所得税资产

报告期内,公司递延所得税资产具体构成情况如下:

单位:万元

■

报告期各期末,公司以净额列示的递延所得税资产金额分别为1,450.29万元、1,347.68万元及1,346.80万元,占非流动资产比重分别为1.60%、1.48%及1.20%;其中2020年及2021年与明细差异为各年递延所得税负债为265.01万元、43.05万元。

2019年末,公司递延所得税资产金额有所下降,主要系莱昂嵘泰、嵘泰压铸等子公司逐步实现盈利,期末未弥补亏损减少所致;2020年末,公司递延所得税增加,主要系莱昂嵘泰与母公司之间的研发试制费用产生未实现利润年度摊销所致。2021年末,公司递延所得税有所下降,主要系未实现利润的所得税影响减少所致。

12、其他非流动资产

报告期内,公司其他非流动资产的具体构成情况如下:

单位:万元

■

报告期各期末,公司其他非流动资产金额分别为975.37万元、2,118.17万元及5,713.36万元,占非流动资产比重分别为1.08%、2.32%及5.08%,主要系公司预付设备款及工程款。2020年末,公司其他非流动资产金额较上期末有大幅增加,主要系预付设备款增加所致。2021年末,公司其他非流动资产金额较上期末大幅增加,主要系公司首次发行募投项目预付设备款增加所致。

(二)负债结构分析

报告期内,公司负债结构如下:

单位:万元

■

报告期各期末,公司负债总额分别为78,251.64万元、76,388.19万元及51,719.80万元,2019年至2020年负债较为平稳,2021年负债总额大幅下降,主要是因为2021年2月,公司股票首次公开发行成功并于上海证券交易所上市交易,首次公开募集资金净额为74,843.37万元,首次募集资金大幅改善了公司的负债水平。

报告期各期末,公司流动负债金额分别为74,176.77万元、69,831.62万元及44,662.96万元,占负债总额比重分别为94.79%、91.42%及86.36%,是公司负债的主要组成部分;非流动负债金额分别为4,074.87万元、6,556.58万元及7,056.84万元,占负债总额比重分别为5.21%、8.58%及13.64%。

1、短期借款

报告期内,公司短期借款具体构成情况如下:

单位:万元

■

报告期各期末,公司短期借款金额分别为46,051.54万元、41,698.90万元及9,712.30万元,占流动负债比例分别为62.08%、59.71%及21.75%。2019年末及2020年末,由于公司借入较多短期借款以满足营运资金需求,故期末短期借款余额占比较高,但总额较为平稳。2021年末,公司短期借款大幅度下降,主要是因为2021年2月,公司股票首次公开发行成功并于上海证券交易所上市交易,首次公开募集资金净额为74,843.37万元,首次募集资金大幅改善了公司的负债水平,公司相应减少了短期借款余额。

2、应付票据

报告期各期末,公司应付票据金额分别为2,815.20万元、7,431.11万元及10,729.98万元,占流动负债比例分别为3.90%、10.64%及24.02%,均为银行承兑汇票。2020年和2021年较2019年大幅增加,主要系采用票据方式结算原材料、设备款项增加所致。

3、应付账款

报告期各期末,公司应付账款金额分别为17,839.21万元、15,308.61万元及20,118.93万元,占期末流动负债比重分别为24.05%、21.92%及45.05%,主要为公司应付材料款、设备款和工程款等。2019年,公司应付账款金额增长,主要原因系:为满足客户订单需求,公司持续增加原材料投入、加大机器设备等固定资产投入以扩大经营规模。2020年,公司应付账款有所降低,主要系2020年采用票据方式结算增加所致。2021年,公司应付账款有所增加,主要系本期业务规模扩大,相应采购增加进而应付账款余额增加所致。

报告期各期末,公司应付账款账龄基本在一年以内,账龄具体分布情况如下:

单位:万元

■

4、应付职工薪酬

报告期各期末,公司应付职工薪酬金额分别为2,517.78万元3,163.95万元及3,064.47万元,占流动负债比重分别为3.39%、4.53%及6.86%。2019年至2020年,公司员工数量随着公司经营规模的扩大增加,薪酬水平亦上升,期末应付职工薪酬增加。2021年,公司应付职工薪酬变动主要系期初年终奖及双薪本期发放所致。

5、应交税费

报告期内,公司各期末应交税费的具体构成情况如下:

单位:万元

■

报告期各期末,公司应交税费金额分别为1,395.25万元、1,671.55万元及799.70万元,占流动负债比重分别为1.88%、2.39%及1.79%,主要由应交企业所得税和增值税构成。2021年相较2020年末应交税费大幅下降,主要系期初应缴所得税及增值税本期缴纳所致。

6、一年内到期的非流动负债

报告期各期末,公司一年到期的非流动负债分别为3,064.60万元、0.00万元及0.00万元,占流动负债比例分别4.13%、0.00%及0.00%,均为一年内到期的长期借款。2020年较2019年大幅下降,主要系归还银行项目贷款所致。

7、长期借款

报告期内,公司长期借款构成情况如下:

单位:万元

■

报告期各期末,公司长期借款金额分别为841.26万元、2,203.54万元及2,642.82万元,占非流动负债比重分别为20.65%、33.61%及37.45%。

2020年末,公司长期借款较2019年末增加1,362.28万元,增加比例为161.93%,主要系本年度保证借款大幅增加所致;2021年末,公司长期借款较2020年末增加,主要系本期保证借款增加所致。

8、递延收益

报告期各期末,公司递延收益金额分别为3,097.25万元、4,180.73万元及4,200.95万元,占非流动负债比重分别为76.01%、63.76%及59.53%,主要为与资产相关的政府补助。公司递延收益具体构成如下:

单位:万元

■

报告期内,公司递延收益增加主要是因为各期政府补助增加所致。

(三)偿债能力分析

1、偿债能力指标

报告期内公司偿债能力指标如下所示:

■

2、公司偿债能力指标与同行业可比上市公司的比较

报告期各期,公司偿债能力指标与同行业可比上市的比较情况如下:

■

注:同行业可比上市公司数据来源于其定期报告及招股说明书。

3、偿债能力分析

报告期各期末,公司流动比率分别为0.85、1.01及2.33,速动比率分别为0.64、0.72及1.69。2019年末至2020年末,随着当期经营活动的积累,公司货币资金、应收款项等流动资产金额增加,流动比率及速动比率得到了稳步提升。

与同行业可比上市公司相比,公司流动比率及速动比率低于同行业可比上市公司平均水平,主要是同行业可比上市公司自2017年以来先后首次公开发行股份并上市或进行再融资,所募集资金改善了其偿债能力指标,并拉高了可比上市公司流动比率及速动比率的平均水平,而公司融资渠道相对有限,主要通过银行借款补充资金需求。2021年末,公司流动比率及速动比率大幅度改善,主要是因为2021年2月,公司股票首次公开发行成功并于上海证券交易所上市交易,首次公开募集资金净额为74,843.37万元,相关募集资金大幅度改善了公司的负债水平。

报告期各期末,公司合并口径下的资产负债率分别为50.97%、47.27%及23.86%,2019年至2020年,公司资产负债率水平高于同行业上市公司平均水平,2021年末,公司资产负债率水平大幅低于同行业上市公司平均水平,主要是因为2021年2月,公司股票首次公开发行成功并于上海证券交易所上市交易,首次公开募集资金净额为74,843.37万元,相关募集资金大幅改善了公司的负债水平。

(四)营运能力分析

1、资产经营效率指标

报告期内,公司存货周转率、应收账款周转率如下:

■

2、公司资产运营效率指标与同行业可比上市公司的比较

报告期内,公司与同行业可比上市公司存货周转率、应收账款周转率比较情况如下:

(下转31版)