津药达仁堂集团股份有限公司

2022年第七次董事会决议公告

证券代码:600329 证券简称:达仁堂 编号:临2022-033号

津药达仁堂集团股份有限公司

2022年第七次董事会决议公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

津药达仁堂集团股份有限公司于2022年9月19日以现场结合通讯方式召开了2022年第七次董事会会议。本次会议应参加董事8人,实参加董事8人。会议召开符合《公司法》、《证券法》和《公司章程》有关召开董事会会议的规定。会议形成如下决议:

一、审议通过了公司收购控股子公司天津达仁堂京万红药业有限公司少数股东股权暨签署《股权收购意向书》的议案。(详见附件)

董事会同意公司行使优先购买权,以自有资金收购天津津兰集团公司所持有的天津达仁堂京万红药业有限公司(简称“京万红药业”)47.9826%股权,收购价格不超过人民币45,000万元,并与天津津兰集团公司签署《股权收购意向书》。本次交易成交金额上限,占公司最近一期经审计归母净资产的7.07%。本次交易不构成关联交易,且不构成重大资产重组。收购完成后,公司将持有京万红药业100%股权。

表决结果:同意8票,反对0票,弃权0票

特此公告。

津药达仁堂集团股份有限公司董事会

2022年9月20日

附件:

公司收购京万红药业少数股东股权暨签署

《股权收购意向书》的议案

津药达仁堂集团股份有限公司(以下简称“公司”或“本公司”)拟行使优先购买权,以自有资金收购天津津兰集团公司(以下简称“津兰集团”)所持有的天津达仁堂京万红药业有限公司(以下简称“京万红药业”)47.9826%股权,收购价格不超过人民币45,000万元,并与天津津兰集团公司签署《股权收购意向书》。本次交易成交金额上限,占公司最近一期经审计归母净资产的7.07%。本次交易不构成关联交易,且不构成重大资产重组。收购完成后,公司将持有京万红药业100%股权。具体情况如下:

一、交易标的基本情况

1、京万红药业的基本情况

公司名称:天津达仁堂京万红药业有限公司

成立时间:1981年12月26日

统一社会信用代码:91120111103787467Q

公司类型:有限责任公司

公司注册:天津市西青区大明道20号

公司法定代表人:王磊

注册资本:2,751万元

股权关系:本公司持有京万红药业52.0174%股权,为其控股股东。津兰集团持有京万红药业47.9826%股权。

公司行业性质:医药制造业

公司主要产品:京万红软膏、京万红痔疮膏、橡皮生肌膏、顽癣敌软膏、痹祺胶囊、小儿和胃丸、百效丸、宁嗽化痰丸、散风活血膏、伤科壮骨膏、追风活络酒、益肾液、竹沥水等。

公司经营范围:药品、药用辅料及包装材料、医疗器械生产、批发兼零售;中药材种植、批发兼零售;食品、化妆品、卫生用品、日用化学品(危险品及易制毒品除外)生产、批发兼零售;知识产权服务;道路货物运输;仓储服务;装卸搬运;机械设备租赁;房屋租赁;从事广告业务;货物及技术进出口。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

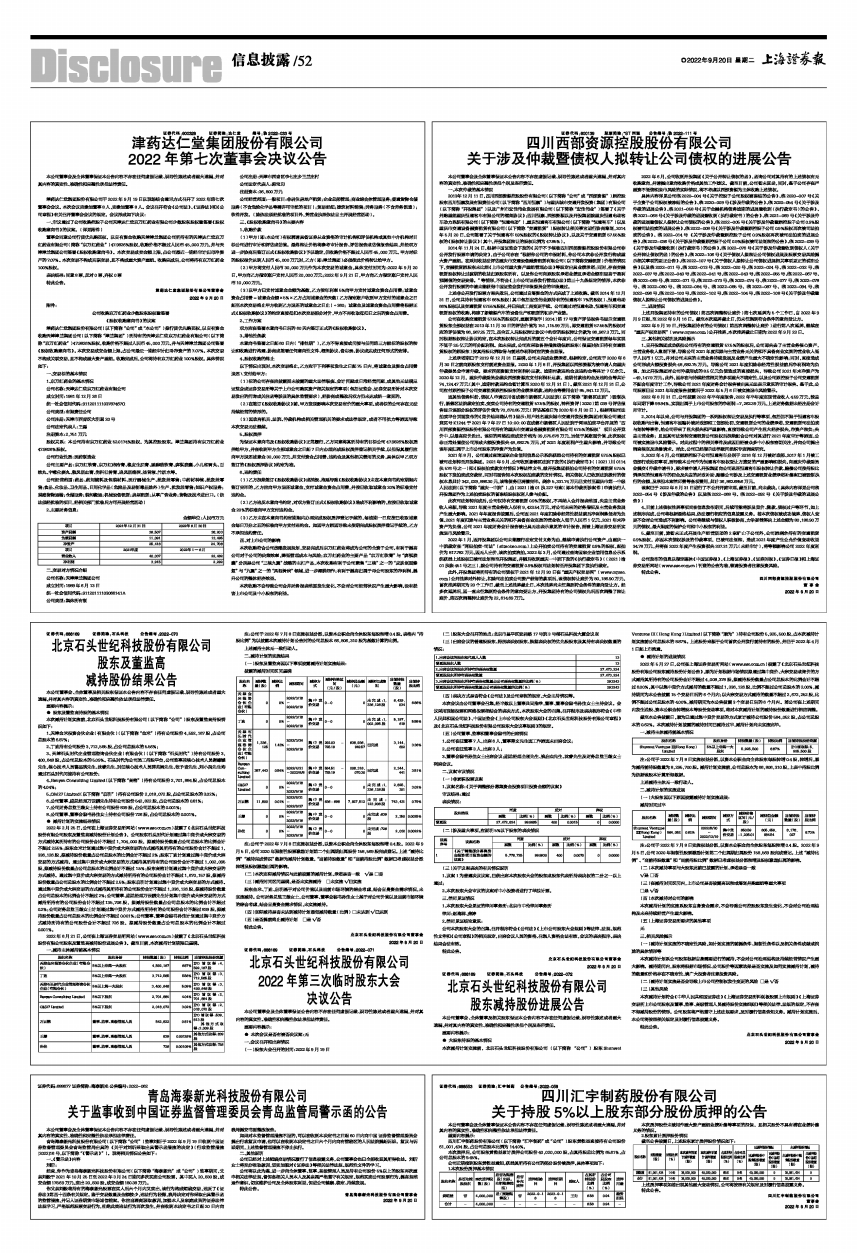

2、主要财务信息:

金额单位:人民币万元

■

二、交易对方情况介绍

公司名称:天津津兰集团公司

成立时间:1989年6月13日

统一社会信用代码:91120111103066141A

公司类型:集体所有制

公司注册:天津市西青区李七庄乡王兰庄村

公司法定代表人:郭宝印

注册资本:36,800万元

公司经营范围:一般项目:非居住房地产租赁;企业总部管理;商业综合体管理服务;普通货物仓储服务(不含危险化学品等需许可审批的项目);贸易经纪;建筑材料销售;劳务服务(不含劳务派遣);软件开发。(除依法须经批准的项目外,凭营业执照依法自主开展经营活动)。

三、《股权收购意向书》的主要内容

1、收购价款

(1)甲方(即:本公司)有权聘请具备证券从业资格的审计机构和评估机构或其他中介机构对目标公司进行审计和评估或估值。最终转让价格将参考审计报告、评估报告或估值报告结果,并经双方进一步协商后签订正式《股权收购协议》予以确定,但收购价格不超过人民币45,000万元。甲方对标的股权报价达到人民币45,000万元时,乙方(即:津兰集团)必须按此价格转让给甲方。

(2)甲方将支付人民币30,000万元作为本次交易的诚意金,具体支付时间为:2022年9月20日,甲方向乙方指定账户支付人民币20,000万元;2022年9月21日,甲方向乙方指定账户支付人民币10,000万元。

(3)以甲方已支付诚意金金额为基数,乙方按年利率5%向甲方支付诚意金资金占用费;诚意金资金占用费=诚意金金额×5%×乙方占用诚意金的天数(乙方指定账户收到甲方支付的诚意金之日起至本次交易终止甲方收到乙方退还的诚意金之日止)÷360;诚意金及诚意金资金占用费将根据正式《股权收购协议》的约定直接抵扣本次交易部分对价,甲方不再收取抵扣日之后的资金占用费。

2、工作方案

双方应在签署本意向书日后的60天内签订正式的《股权收购协议》。

3、排他性条款

本意向书签署之日起60日内(“排他期”),乙方不得直接或间接与任何第三方就标的股权的转让和收购进行沟通、协商或签署任何意向性文件、框架协议、备忘录、协议或达成任何形式的安排。

4、股权收购的终止

以下情况出现时,本次交易终止,乙方应于下列事项发生之日起75日内,将诚意金及资金占用费退还\支付给甲方:

(1)标的公司存在应披露而未披露的重大法律瑕疵、会计问题或日常经营问题,或其他无法满足证监会或证券交易所等关于上市公司购买资产相关规定的事项(包括证监会、证券交易所针对本次交易发出的问询或关注函等涉及的具体监管要求),经协商或整改后双方仍未达成统一意见的。

(2)在签订《股权收购协议》前,甲方发现影响本次交易定价的重大事项,或者标的公司存在无法持续经营的情形的。

(3)因政府机关、法院、仲裁机构或相关管理机关的要求或法律规定,或者不可抗力等原因导致本次交易无法继续。

5、股权质押

为保证本意向书及《股权收购协议》正常履行,乙方同意将其所持有的目标公司47.9826%股权质押给甲方,并在收到甲方全部诚意金之日起7日内办理完成股权质押登记相关手续,以担保其履行应向甲方退还诚意金30,000万元,并支付资金占用费、违约金及其他相关费用的义务,具体以甲乙双方签订的《股权质押协议》约定为准。

6、违约责任

(1)乙方拒绝签订《股权收购协议》或消极、拖延导致《股权收购协议》未在本意向书约定期限内签订完毕的,乙方应向甲方退还诚意金,支付诚意金资金占用费,并按已收取诚意金20%的标准支付违约金。

(2)乙方违反本意向书约定,对双方签订正式《股权收购协议》造成不利影响的,应按已收取诚意金20%的标准向甲方支付违约金。

(3)乙方未在本意向书约定期限内办理完成股权质押登记手续的,每逾期一日应按已收取诚意金每日万分之五的标准向甲方支付违约金。如因甲方原因导致未按期完成股权质押登记手续的,乙方不承担违约责任。

四、对上市公司的影响

本次收购符合公司战略发展规划,交易完成后京万红药业将成为公司的全资子公司,有利于提高公司对子公司的决策效率,降低管理成本与风险;京万红药业的主要产品“京万红软膏”与“痹祺胶囊”分别是公司“三核九翼”战略的主打产品,本次收购有利于公司聚焦“三核”之一的“皮肤创面修复”与“九翼”之一的“风湿骨病”领域,进一步深耕细作;有利于提高归属于母公司股东的净利润,提升公司的整体经济效益。

本次收购不会导致公司合并财务报表范围发生变化,不会对公司经营状况产生重大影响,没有损害上市公司及中小股东的利益。