(上接89版)

(上接89版)

单位:万元

■

注:高冰镍项目投资总额为39,000万美元,按照项目可行性研究报告中美元对人民币汇率6.34进行折算,下同。

若本次发行扣除发行费用后的实际募集资金少于上述项目募集资金拟投入总额,在不改变本次募集资金投资项目的前提下,公司董事会可根据项目的实际需求,对上述项目的募集资金投入顺序和金额进行适当调整,募集资金不足部分由公司自筹解决。在本次发行募集资金到位之前,公司将根据募集资金投资项目进度的实际情况以自筹资金先行投入,并在募集资金到位后按照相关法规规定的程序予以置换。

(十八)担保事项

本次发行的可转债不提供担保。

(十九)募集资金存管

公司已建立募集资金专项存储制度,本次发行可转债的募集资金必须存放于公司董事会决定的专项账户中,具体开户事宜将在发行前由公司董事会确定,并在发行公告中披露开户信息。

(二十)本次发行可转债方案的有效期限

自公司股东大会通过本次发行可转债方案相关决议之日起十二个月内有效。

本次发行可转债发行方案需经中国证监会核准后方可实施,且最终以中国证监会核准的方案为准。

三、财务会计信息及管理层讨论与分析

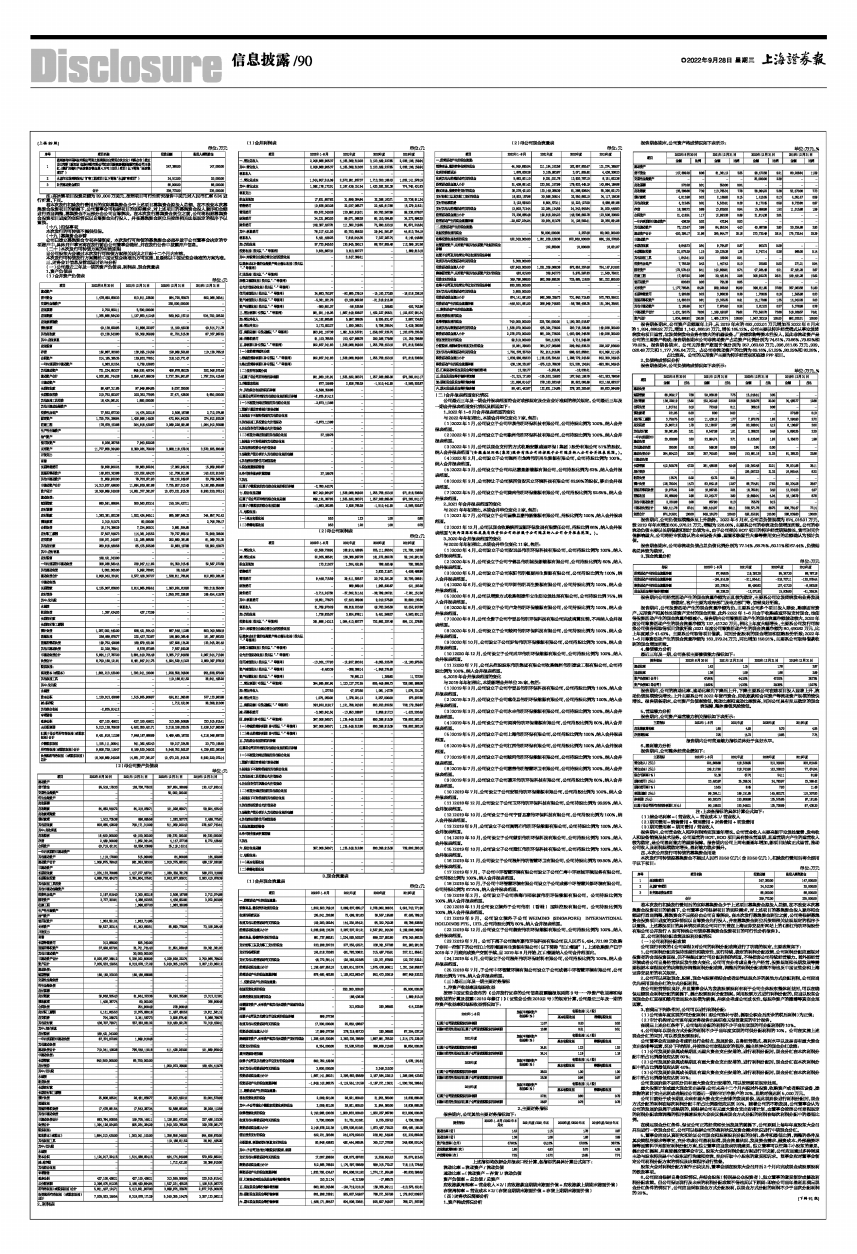

(一)公司最近三年及一期的资产负债表、利润表、现金流量表

1、资产负债表

(1)合并资产负债表

单位:元

■

(2)母公司资产负债表

单位:元

■

2、利润表

(1)合并利润表

单位:元

■

(2)母公司利润表

单位:元

■

3、现金流量表

(1)合并现金流量表

单位:元

■

(2)母公司现金流量表

单位:元

■

(二)合并报表范围变化情况

公司最近三年及一期合并报表范围符合财政部规定及企业会计准则的相关规定。公司最近三年及一期合并报表范围变化情况及原因如下:

1、2022年1-6月合并报表范围的变化

与2022年年初相比,本期合并单位变化7家,包括:

(1)2022年1月,公司设立子公司平泉伟明环保科技有限公司,公司持股比例为100%,纳入合并报表范围。

(2)2022年1月,公司设立子公司象州伟明环保科技有限公司,公司持股比例为100%,纳入合并报表范围。

(3)2022年1月,公司以现金支付的方式收购安徽盛运环保(集团)股份有限公司51%的股权,纳入合并报表范围1(安徽盛运环保(集团)股份有限公司的控股子公司随其纳入公司合并报表范围。)。

(4)2022年2月,公司设立子公司温州市龙湾伟明再生资源有限公司,公司持股比例为100%,纳入合并报表范围。

(5)2022年3月,公司设立子公司印尼嘉曼新能源有限公司,公司持股比例为63%,纳入合并报表范围。

(6)2022年3月,公司转让子公司陕西信安天立环境科技有限公司63.98%的股权,移出合并报表范围。

(7)2022年5月,公司设立子公司陇南伟明环保能源有限公司,公司持股比例为92.65%,纳入合并报表范围。

2、2021年合并报表范围的变化

与2021年年初相比,本期合并单位变化2家,包括:

(1)2021年7月,公司设立子公司昌黎县嘉伟新能源有限公司,持股比例为100%,纳入合并报表范围。

(2)2021年12月,公司以现金收购陕西国源环保发展有限责任公司,持股比例66%,纳入合并报表范围2(陕西国源环保发展有限责任公司的控股子公司随其纳入公司合并报表范围。)。

3、2020年合并报表范围的变化

与2020年年初相比,本期合并单位变化11家,包括:

(1)2020年4月,公司设立子公司安远县伟明环保科技有限公司,公司持股比例为100%,纳入合并报表范围。

(2)2020年5月,公司设立子公司宁都县伟明城投新能源有限公司,公司持股比例为60%,纳入合并报表范围。

(3)2020年5月,公司设立子公司东阳伟明餐厨再生资源有限公司,公司持股比例为100%,纳入合并报表范围。

(4)2020年6月,公司设立子公司平阳伟明再生资源有限公司,公司持股比例为100%,纳入合并报表范围。

(5)2020年6月,公司以增资方式收购福建华立生活垃圾处理有限公司,公司持股比例75%,纳入合并报表范围。

(6)2020年8月,公司设立子公司卢龙伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(7)2020年8月,公司全资子公司宁晋县伟明环保科技有限公司完成清算注销,不再纳入合并报表范围。

(8)2020年9月,公司设立子公司蛟河伟明环保科技有限公司,公司持股比例为100%,纳入合并报表范围。

(9)2020年10月,公司设立子公司罗甸伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(10)2020年12月,公司设立子公司武平伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(11)2020年7月,公司从控股股东伟明集团有限公司收购温州伟明建设工程有限公司,公司持股比例为100%,纳入合并报表范围。

4、2019年合并报表范围的变化

与2019年年初相比,本期新增合并单位25家,包括:

(1)2019年3月,公司设立子公司宁晋县伟明环保科技有限公司,公司持股比例为100%,纳入合并报表范围。

(2)2019年3月,公司设立子公司莲花县伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(3)2019年3月,公司设立子公司永丰伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(4)2019年5月,公司设立子公司闽清伟明环保能源有限公司,公司持股比例为80%,纳入合并报表范围。

(5)2019年5月,公司设立子公司上海伟明环保有限公司,公司持股比例为100%,纳入合并报表范围。

(6)2019年5月,公司设立子公司江西伟明环保有限公司,公司持股比例为100%,纳入合并报表范围。

(7)2019年6月,公司设立子公司蛟河伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(8)2019年7月,公司设立子公司嘉善伟明智慧环卫有限公司,公司持股比例为100%,纳入合并报表范围。

(9)2019年9月,公司设立子公司嘉禾伟明环保科技有限公司,公司持股比例为60%,纳入合并报表范围。

(10)2019年7月,公司设立子公司安福伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(11)2018年12月,公司设立子公司玉环伟明环保科技有限公司,公司持股比例为99.99%,纳入合并报表范围。

(12)2019年10月,公司设立子公司宁晋县嘉伟环保科技有限公司,公司持股比例为100%,纳入合并报表范围。

(13)2019年9月,公司设立子公司富锦市伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(14)2019年10月,公司设立子公司蒙阴伟明环保科技有限公司,公司持股比例为100%,纳入合并报表范围。

(15)2019年10月,公司设立子公司澄江伟明环保科技有限公司,公司持股比例为100%,纳入合并报表范围。

(16)2019年11月,公司设立子公司温州伟明智慧环卫有限公司,公司持股比例为99.90%,纳入合并报表范围。

(17)2019年7月,子公司中环智慧环境有限公司设立子公司仁寿中环丽城环境服务有限公司,公司持股比例为100%,纳入合并报表范围。

(18)2019年10月,子公司中环智慧环境有限公司设立子公司成都中环智慧兴彭环境有限公司,公司持股比例为67.75%,纳入合并报表范围。

(19)2018年2月,公司设立子公司临海市邵家渡伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(20)2018年11月公司设立境外子公司伟明(香港)国际控股有限公司,公司持股比例为100%,纳入合并报表范围。

(21)2019年9月,公司设立境外子公司WEIMING (SINGAPORE) INTERNATIONAL HOILDINGS PTE., LTD.,公司持股比例为80%,纳入合并报表范围。

(22)2019年12月,公司设立子公司磐安伟明环保能源有限公司,公司持股比例为100%,纳入合并报表范围。

(23)2019年7月,公司下属子公司温州嘉伟环保科技有限公司以人民币5,494,721.88元收购了非同一控制下的公司江山伟明餐厨再生资源有限公司(以下简称“江山餐厨”)。上述收购资产已于2019年7月底完成资产交割手续,自2019年8月开始,江山餐厨纳入公司合并范围内。

(24)2019年4月,公司设立子公司温州伟明环保材料有限公司,公司持股比例为100%,纳入合并报表范围。

(25)2018年7月,子公司中环智慧环境有限公司设立子公司成都中环智慧环境有限公司,公司持股比例为76%,纳入合并报表范围。

(三)最近三年及一期主要财务指标

1、净资产收益率及每股收益

按照中国证监会发布的《公开发行证券的公司信息披露编报规则第9号一一净资产收益率和每股收益的计算及披露(2010年修订)》(证监会公告[2010]2号)的规定计算,公司最近三年及一期的净资产收益率和每股收益情况如下:

■

2、主要财务指标

报告期内,公司其他主要财务指标如下:

■

上述指标均依据合并报表口径计算,各指标的具体计算公式如下:

流动比率=流动资产/流动负债

速动比率=(流动资产-存货)/流动负债

资产负债率=总负债/总资产

应收账款周转率=营业收入×2/(应收账款当期期末账面价值+应收账款上期期末账面价值)

存货周转率=营业成本×2/(存货当期期末账面价值+存货上期期末账面价值)

(四)财务状况简要分析

1、资产构成情况分析

报告期各期末,公司资产构成情况如下表所示:

单位:万元,%

■

报告期各期末,公司资产总额逐年上升,从2019年末的692,022.01万元增加至2022年6月末的1,834,688.92万元,增加1,142,666.91万元,增长165.12%。公司主要以特许经营模式从事垃圾焚烧发电项目运营,垃圾焚烧发电业务有较大的机器设备、厂房建筑物等资本性投入,因此非流动资产是公司的主要资产构成;报告期各期末公司非流动资产占总资产比例分别为74.61%、73.86%、79.82%和78.02%。报告期各期末,公司无形资产账面价值分别为357,063.58万元、396,811.85万元、939,026.48万元和1,177,785.64万元,占公司非流动资产的比例为69.16%、51.29%、80.29%和82.28%,占比较高。公司的无形资产主要为特许经营权和在建PPP项目。

2、负债构成情况分析

报告期各期末,公司负债构成情况如下表所示:

单位:万元,%

■

报告期内,公司负债规模整体呈上升趋势。2022年6月末,公司总负债规模为874,016.01万元,较2019年年末增加605,976.21万元,增幅为226.08%,主要系公司的非流动负债增加所致。公司的非流动负债主要以长期借款和预计负债为主。由于公司相关BOT项目的特许经营期限较长,货币时间价值影响重大,公司将经审批确认的未来设备大修、重置和恢复性大修等费用支出的总额确认为预计负债。

报告期各期末,公司非流动负债占总负债比例分别为77.14%、68.75%、60.11%和67.44%,负债结构总体较为稳定。

3、现金流量分析

单位:万元

■

报告期内公司经营活动产生的现金流量净额为正且较为稳定,主要系公司垃圾焚烧发电业务发展较稳定,客户主要为政府部门及电力部门等,信誉良好所致。

报告期内,公司投资活动产生的现金流量净额为负,主要系公司多个项目投入建设,购建固定资产、无形资产和其他长期资产支付的现金所致,此外2022年1-6月由于收购盛运环保支付现金,也使得投资活动产生的现金流量净额减小。报告期内公司筹资活动产生的现金流量净额波动较大,2020年度公司筹资活动产生的现金流量净额为137,417.20万元,相比上年度大幅增长,主要系公司发行可转换公司债券和取得项目贷款所致;2021年度公司筹资活动产生的现金流量净额为80,490.82万元,比上年度减少41.43%,主要系公司取得项目借款,同时分配股利的现金增加和回购股份所致;2022年1-6月筹资活动产生的现金流量净额为163,379.24万元,同比增加158.91%,主要系公司取得借款收到的现金增加所致。

4、偿债能力分析

最近三年及一期,公司各项主要偿债能力指标如下:

■

报告期内,公司的流动比率、速动比率先下降后上升,下降主要系公司在建项目投入显著上升,流动负债规模较快增长;上升主要系公司2022年货币资金、应收账款和合同资产等流动资产规模的较快增长。报告期各期末,公司资产负债率较低,流动比率和速动比率较高,同时公司具有充足稳定的现金流保障,整体偿债风险较低。

5、营运能力分析

报告期内,公司资产运营能力相关指标如下表所示:

■

报告期内公司营运能力指标总体处于良好水平。

6、盈利能力分析

报告期内,公司整体经营业绩如下:

■

注:上表各指标的具体计算公式如下:

(1)综合毛利率=(营业收入-营业成本)/营业收入

(2)期间费用=销售费用+管理费用+财务费用+研发费用

(3)期间费用率=期间费用/营业收入

报告期内,公司营业收入和净利润均实现逐年增长。公司营业收入主要来源于垃圾处置费、发电收入和设备销售及技术服务。公司运营的BOT、BOO项目具有较长营运期,且运营期内产生的运营收入较为稳定,是公司盈利能力的重要保障。报告期内公司上网电量逐年增加,新项目陆续正式运营,推动公司收入及利润规模稳定增长,盈利能力稳步提升。

四、本次公开发行可转债的募集资金用途

本次发行可转债拟募集资金不超过人民币23.50亿元(含23.50亿元),扣除发行费用后将全部用于以下项目:

单位:万元

■

若本次发行扣除发行费用后的实际募集资金少于上述项目募集资金拟投入总额,在不改变本次募集资金投资项目的前提下,公司董事会可根据项目的实际需求,对上述项目的募集资金投入顺序和金额进行适当调整,募集资金不足部分由公司自筹解决。在本次发行募集资金到位之前,公司将根据募集资金投资项目进度的实际情况以自筹资金先行投入,并在募集资金到位后按照相关法规规定的程序予以置换。上述募投项目的具体情况详见公司同日刊登在上海证券交易所网站上的《浙江伟明环保股份有限公司公开发行A股可转换公司债券募集资金投资项目的可行性分析报告》。

五、公司利润分配政策及股利分配情况

(一)公司利润分配政策

公司现行有效的《公司章程》对公司的利润分配政策进行了明确的规定,主要政策如下:

1、公司利润分配应保持连续性和稳定性,实行持续、稳定的利润分配政策,公司利润分配应重视对投资者的合理投资回报,但不得超过累计可分配利润的范围,不得损害公司持续经营能力。若外部经营环境或者公司自身经营状况发生较大变化,公司可充分考虑自身生产经营、投资规划和长期发展等需要根据本章程规定的决策程序调整利润分配政策,调整后的利润分配政策不得违反中国证监会和上海证券交易所的有关规定。

2、公司可以采取现金、股票、现金与股票相结合或者法律法规允许的其他方式分配利润,公司应当优先采用现金分红的方式分配利润。

在公司经营情况良好,并且董事会认为发放股票股利有利于公司全体股东整体利益时,可以在确保足额现金利润分配的前提下,提出股票股利分配预案。采用股票方式进行利润分配的,应当以股东合理现金分红回报和维持适当股本规模为前提,并综合考虑公司成长性、每股净资产的摊薄等真实合理因素。

3、在满足下列条件时,公司可以进行利润分配:

(1)公司该年度实现的可分配利润(即公司弥补亏损、提取公积金后所余的税后利润)为正值;

(2)审计机构对公司该年度财务报告出具标准无保留意见的审计报告。

在满足上述分红条件下,公司每年分配的利润不少于当年实现的可分配利润的10%。

4、公司每年以现金方式分配的利润不少于当年度实现的可供分配利润的10%。公司在实施上述现金分红的同时,可以派发股票股利。

公司董事会应当综合考虑所处行业特点、发展阶段、自身经营模式、盈利水平以及是否有重大资金支出安排等因素,区分下列情形,并按照公司章程规定的程序,提出差异化的现金分红政策:

(1)公司发展阶段属成熟期且无重大资金支出安排的,进行利润分配时,现金分红在本次利润分配中所占比例最低应达到80%;

(2)公司发展阶段属成熟期且有重大资金支出安排的,进行利润分配时,现金分红在本次利润分配中所占比例最低应达到40%;

(3)公司发展阶段属成长期且有重大资金支出安排的,进行利润分配时,现金分红在本次利润分配中所占比例最低应达到20%;

公司发展阶段不易区分但有重大资金支出安排的,可以按照前项规定处理。

重大投资计划或重大现金支出是指:公司未来十二个月内拟对外投资、收购资产或者购买设备、建筑物的累计支出达到或者超过公司最近一期经审计净资产的20%,且绝对值达到5,000万元。

公司目前处于成长期且未来有重大资金支出安排的发展阶段,因此现阶段进行利润分配时,现金方式分配的利润在每次利润分配中所占比例最低应达到20%。随着公司的不断发展,公司董事会认为公司的发展阶段属于成熟期的,则根据公司有无重大资金支出安排计划,由董事会按照公司章程规定的利润分配政策调整的程序提请股东大会决议提高现金方式分配的利润在每次利润分配中的最低比例。

在满足现金分红条件、保证公司正常经营和长远发展的前提下,公司原则上每年年度股东大会召开后进行一次现金分红,公司可以根据公司的盈利状况及资金需求状况进行中期现金分红。

5、董事会应当认真研究和论证公司现金和股票股利分配的时机、条件和最低比例、调整的条件及其决策程序要求等事宜,充分考虑公司盈利规模、现金流量状况、发展资金需求、融资成本、外部融资环境等因素科学地制定利润分配方案,独立董事应当发表明确意见。独立董事可以征集中小股东的意见,提出分红提案,并直接提交董事会审议。股东大会对利润分配方案进行审议前,公司应当通过多种渠道主动与股东特别是中小股东进行沟通和交流,充分听取中小股东的意见和诉求。监事会应对董事会制定公司利润分配方案的情况及决策程序进行监督。

股东大会对利润分配方案作出决议后,董事会须在股东大会召开后2个月内完成现金或股票股利的派发事项。

6、公司应当根据自身实际情况,并结合股东(特别是公众投资者)、独立董事的意见制定或修改利润分配政策。但公司保证现行及未来的利润分配政策不得违反以下原则:即在公司当年盈利且满足现金分红条件的情况下,公司应当采取现金方式分配股利,以现金方式分配的利润不少于当次分配利润的20%。

(下转91版)