(上接114版)

(上接114版)

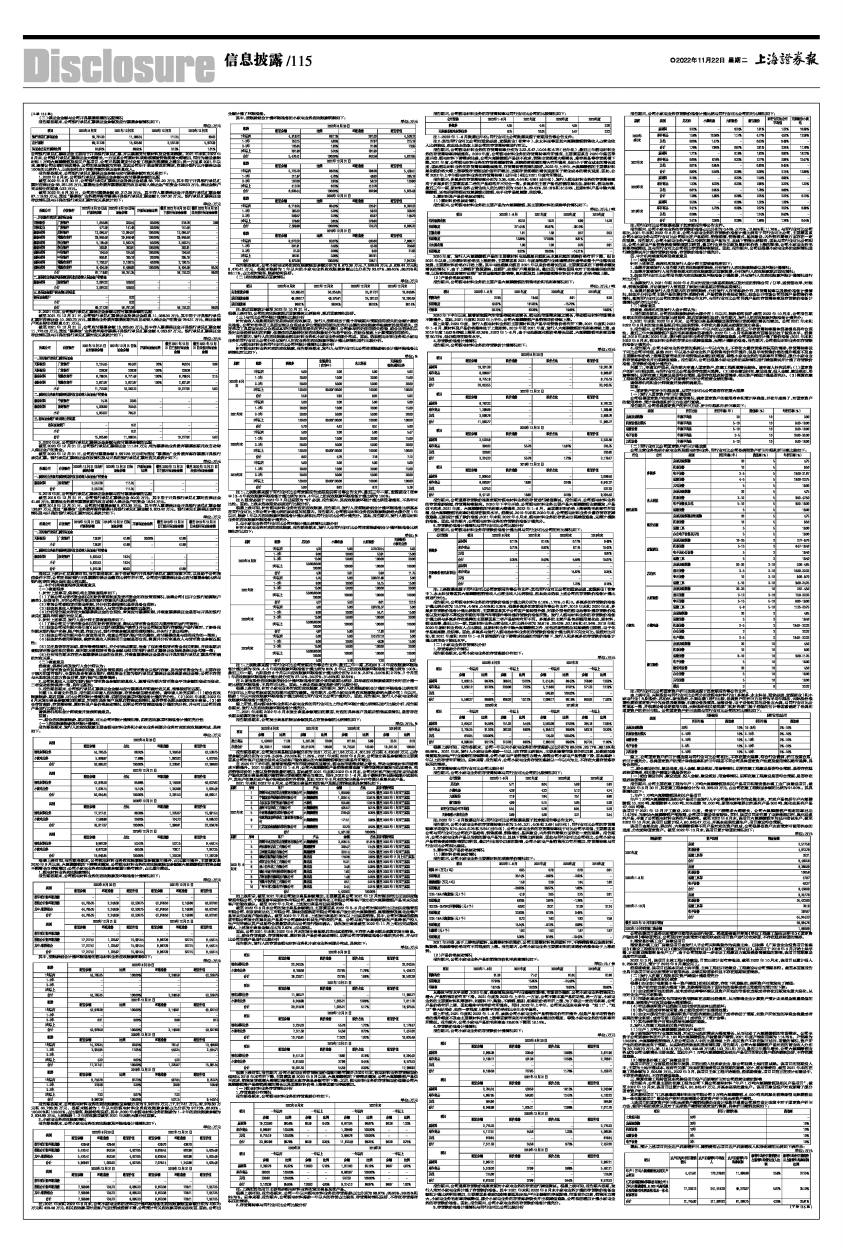

(二)保证金金额与公司开具票据规模的匹配情况

报告期各期末,公司银行承兑汇票保证金余额及应付票据余额情况如下:

单位:万元

■

公司银行承兑汇票保证金主要用于开具银行承兑汇票,并以票据支付原材料及设备采购款。2021年末和2022年6月末,公司银行承兑汇票保证金大幅增长,一方面系公司原材料采购规模随销售规模大幅增加,同时为建设泰际材料1万吨六氟磷酸锂及相关产品项目,公司开具票据支付设备工程款的规模随之增加;另一方面系2021年以来,随着公司业绩的快速增长,公司的现金流较为充裕,因此公司出于现金管理的需求,在部分银行以开票保证金100%的比例存入,以获取相当于定期存款的保证金利息收入。

报告期各期末,公司银行承兑汇票保证金余额与应付票据余额对应关系如下:

1、2022年6月末,公司银行承兑汇票保证金余额与应付票据余额的匹配

截至2022年6月30日,公司银行承兑汇票保证金及保证金结息58,781.20万元,其中用于开具银行承兑汇票对应保证金58,251.35万元,票据池业务质押票据到期托收自动转入保证金户的资金529.53万元,保证金账户尚未转出的结息0.32万元。

截至2022年6月30日,公司应付票据余额69,217.26万元,其中存入票据保证金开具银行承兑汇票金额67,119.93万元,通过“票据池”业务质押库存票据开具银行承兑汇票金额2,097.32万元。银行承兑汇票保证金存放情况及与开具的银行承兑汇票对应关系统计如下:

单位:万元

■

2、2021年末,公司银行承兑汇票保证金余额与应付票据余额的匹配

截至2021年12月31日,公司银行承兑汇票保证金及保证金结息11,068.34万元,其中用于开具银行承兑汇票对应保证金10,283.73万元,票据池业务质押票据到期托收自动转入保证金户的资金784.31万元,保证金账户尚未转出的结息0.31万元。

截至2021年12月31日,公司应付票据余额15,825.60万元,其中存入票据保证金开具银行承兑汇票金额11,772.03万元,通过“票据池”业务质押库存票据开具银行承兑汇票金额4,053.57万元。银行承兑汇票保证金存放情况及与开具的银行承兑汇票对应关系统计如下:

单位:万元

■

3、2020年末,公司银行承兑汇票保证金余额与应付票据余额的匹配

截至2020年12月31日,公司银行承兑汇票保证金111.24万元,均为票据池业务质押票据到期托收自动转入保证金户的资金。

截至2020年12月31日,公司应付票据余额3,557.28万元均为通过“票据池”业务质押库存票据开具银行承兑汇票。银行承兑汇票保证金存放情况及与开具的银行承兑汇票对应关系统计如下:

单位:万元

■

4、2019年末,公司银行承兑汇票保证金余额与应付票据余额的匹配

截至2019年12月31日,公司银行承兑汇票保证金60.03万元,其中用于开具银行承兑汇票对应保证金41.69万元,票据池业务质押票据到期托收自动转入保证金户的资金18.34万元。

截至2019年12月31日,公司应付票据余额5,972.39万元,其中存入票据保证金开具银行承兑汇票金额138.97万元,通过“票据池”业务质押库存票据开具银行承兑汇票金额5,833.42万元。银行承兑汇票保证金存放情况及与开具的银行承兑汇票对应关系统计如下:

单位:万元

■

通过以上统计汇总数据可知,报告期各期末,由于各家银行开具银行承兑汇票的政策不同,以及给予公司授信条件不同,公司在各家银行开具票据的保证金缴存比例有所不同。公司应付票据保证金占应付票据余额比例与银行约定的保证金收取比例匹配。

三、中介机构核查程序及核查意见

(一)核查程序

1、针对上述事项,保荐机构主要核查程序如下:

(1)了解公司与货币资金相关的财务管理制度及货币资金的存放管理情况,取得公司《已开立银行结算账户清单》、征信报告,并对公司报告期末的银行存款执行函证程序;

(2)审阅公司受限货币资金明细,并分析其受限情况是否具备合理性;

(3)获取利息收入明细表,测算利息收入与货币资金余额的匹配性;

(4)分析报告期末存在大额票据保证金的合理性,审阅应付票据明细,并核查票据保证金是否与开具的银行承兑汇票具有明确的对应关系。

2、针对上述事项,发行人会计师主要核查程序如下:

(1)了解公司关于货币资金相关的财务管理制度,测试与货币资金相关内部控制的运行有效性;

(2)获取公司报告期内各年度《已开立银行结算账户清单》并与公司账面银行存款账户进行核对,了解各报告期末银行账户名称、账户性质、存放方式、银行存款余额及使用受限情况,并执行了函证程序;

(3)获取公司报告期内各年度信用报告,检查公司银行账户的完整性,应付票据信息与信用报告的一致性;

(4)获取财务费用明细表,确定利息收入明细项目金额是否合理,测算并分析利息收入与货币资金余额匹配性;

(5)关注是否存在冻结、质押等受限情况,并分析形成原因,检查了权利受限货币资金相关明细,并获取期后受限货币资金的相关资料,核对期末受限货币资金余额与相关的银行承兑汇票保证金及保函保证金勾稽一致;

(6)分析报告期末存在大额票据保证金的合理性,并核查票据保证金是否与开具的银行承兑汇票具有明确的对应关系。

(二)核查意见

经核查,保荐机构及发行人会计师认为:

1、公司货币资金有其具体的用途,且存放管理规范;公司货币资金以银行存款、其他货币资金为主,主要存放于境内的国有银行、全国性股份制商业银行,受限资金主要为银行承兑汇票保证金及保函保证金等;公司不存在与大股东及关联方资金共管、银行账户归集等情形;

2、公司利息收入主要为银行账户货币资金余额的结息收入,随着报告期内货币资金平均余额的变动而变动,二者变动趋势保持一致,具有匹配性;

3、报告期各期末,公司银行承兑汇票保证金金额与应付票据具有明确对应关系,能够较好的匹配。

问题10、申请文件显示,报告期内申请人应收账款、存货余额呈增长趋势。请申请人补充说明:(1)结合应收账款账龄、期后回款、可比公司坏账计提情况等,说明应收款项坏账准备计提的充分性。(2)2021年末和2022年6月末发出商品余额增加的原因,对应的具体客户及期后销售实现情况,是否存在长期未结算的发出商品。(3)结合存货库龄、存货周转率、原材料及产品价格波动情况,说明公司存货减值准备计提的充分性,并与可比公司同类产品进行比较分析。

请保荐机构和会计师核查并发表明确意见。

回复:

一、结合应收账款账龄、期后回款、可比公司坏账计提情况等,说明应收款项坏账准备计提的充分性

(一)应收账款账龄及坏账计提情况

报告期各期末,发行人的应收账款主要由锂电材料业务和小家电业务两部分业务对应的应收账款构成,具体如下:

单位:万元

■

根据上表可知,报告期各期末,公司锂电材料业务应收账款账面余额逐年提升,占比逐年提升,主要原因系2020年9月以来,六氟磷酸锂的下游需求爆发,公司锂电材料业务的应收账款账面余额随六氟磷酸锂的销售金额不断增长而持续增加;公司小家电业务应收账款余额逐年略有减少,占比逐年降低。

1、锂电材料业务应收账款情况

报告期各期末,公司锂电材料业务的应收账款及坏账准备计提情况如下:

单位:万元

■

其中,按账龄组合计提坏账准备的锂电材料业务应收账款明细如下:

单位:万元

■

报告期各期末,公司锂电材料业务的应收账款账面余额分别为9,967.29万元、17,217.41万元、42,976.50万元和44,785.35万元,各期末账龄为1年以内的锂电材料业务应收账款余额占比分别为97.73%、82.93%、100.00%和100.00%,占比较高,账龄结构良好。其中,2020年末锂电材料业务的账龄为1-2年的应收账款余额为2,934.95万元,上述账龄1-2年应收款项截至2021年末绝大部分已回款。

2、小家电业务应收账款情况

报告期各期末,公司小家电业务的应收账款及坏账准备计提情况如下:

单位:万元

■

注:2021年末和2022年6月末,公司小家电业务的按单项计提坏账准备的应收账款账面余额分别为439.70万元和439.46万元,相关应收款项对应客户已注销或经营不善,公司预计有关应收款项将无法收回,因此,公司已全额计提了坏账准备。

其中,按账龄组合计提坏账准备的小家电业务应收账款明细如下:

单位:万元

■

报告期各期末,公司小家电业务的应收账款账面余额分别为8,673.36万元、7,599.96万元、6,638.44万元和5,470.41万元,各期末账龄为1年以内的小家电业务应收账款余额占比分别为93.07%、88.40%、86.25%和88.11%,占比相对较高,账龄结构良好。

(二)应收账款期后回款情况

单位:万元

■

注:期后回款统计截至2022年10月31日。

根据上表可知,公司的应收账款期后回款整体比例较高,期后回款情况良好。

(三)与可比公司坏账计提情况比较分析

针对由收入准则规范的交易形成的应收款项,发行人按照相当于整个存续期内预期信用损失的金额计量损失准备。公司对在单项工具层面能以合理成本评估预期信用损失的充分证据的应收账款单独确定其信用损失。当在单项工具层面无法以合理成本评估预期信用损失的充分证据时,公司参考历史信用损失经验,结合当前状况以及对未来经济状况的判断,依据信用风险特征将应收账款划分为若干组合,在组合基础上计算预期信用损失。

报告期内,发行人的应收账款由锂电材料业务和小家电业务两部分构成。因此,选取锂电材料业务和小家电业务的同行业可比公司分别与发行人对应业务的应收账款坏账计提比例情况进行比较分析。

1、与锂电材料业务同行业可比公司坏账计提情况比较分析

针对锂电材料业务对应的应收账款,报告期各期末,发行人与同行业可比公司按照账龄组合计提坏账准备比例情况对比如下:

单位:%

■

注1:上表数据来源于同行业可比公司定期报告或招股说明书等公告文件;最近三年一期,宏源药业(在审中)3-4年应收账款坏账准备计提比例为80%,4年以上的应收账款坏账准备计提比例为100%;

注2:延安必康于2022年7月已变更为*ST必康,报告期内,其应收账款坏账计提比例显著提高,不具有可比性。因此,上表未选取延安必康进行比较分析。

根据上表可知,针对锂电材料业务对应的应收账款,报告期内,发行人按照账龄组合计提坏账准备比例基本在同行业可比上市公司计提比例的波动区间范围内。报告期内,公司锂电材料业务应收账款账龄绝大部分在1年以内,账龄1年以内应收账款坏账准备计提比例相比同行业可比公司计提充分。因此,报告期内,发行人锂电材料业务的应收账款坏账准备计提充分。

2、与小家电业务同行业可比公司坏账计提比例情况比较分析

针对小家电业务对应的应收账款,报告期各期末,发行人与同行业可比公司按照账龄组合计提坏账准备比例情况对比如下:

单位:%

■

注1:上表数据来源于同行业可比公司定期报告等公告文件;最近三年一期,苏泊尔3-4年应收账款坏账准备计提比例为50%,4-5年应收账款坏账准备计提比例为80%,5年以上的应收账款坏账准备计提比例为100%;最近三年一期,九阳股份6个月以内应收账款坏账准备计提比例分别为2.41%、2.97%、3.00%和2.72%,7个月至1年应收账款坏账准备计提比例分别为27.10%、34.37%、31.69%和32.54%;

注2:新宝股份应收账款按组合计提坏账准备的部分采用逾期比例法,即考虑应收账款逾期时长对应计提一定比例的坏账准备,不具有可比性。因此,上表未选取新宝股份进行比较分析。

根据上表可知,针对小家电业务对应的应收账款,报告期内,发行人按照账龄组合计提的坏账准备比例在同行业可比上市公司波动区间范围内或更为谨慎。报告期内,公司小家电业务应收账款账龄绝大部分在1年以内,账龄1年以内应收账款坏账准备计提比例相比同行业可比公司计提充分。因此,报告期内,发行人小家电业务应收账款坏账准备计提充分。

综上所述,经与锂电材料业务和小家电业务的同行业可比上市公司坏账计提比例情况进行比较分析,报告期各期末,发行人的应收账款坏账准备计提充分。

二、2021年末和2022年6月末发出商品余额增加的原因,对应的具体客户及期后销售实现情况,是否存在长期未结算的发出商品

报告期各期末,公司发出商品的账面余额及其占存货余额的比例情况如下:

单位:万元,%

■

报告期各期末,公司发出商品账面余额分别为33.51万元、611.84万元、4,401.39万元和4,430.82万元,占存货余额比例分别为0.19%、5.69%、22.00%和11.29%。2021年末和2022年6月末,公司发出商品余额增加主要原因系公司对客户已发出但尚未完成客户验收确认的六氟磷酸锂等发出商品有所增加。

自2020年下半年起,随着新能源汽车市场持续高速增长,锂电池市场需求随之增长,带动电解液材料市场需求不断提升。2021年度和2022年1-6月,公司六氟磷酸锂产品销售规模也随下游市场需求爆发而迅速增长,包括销售均价的上涨以及销售数量的增加,因此截至2021年末和2022年6月末,公司已对客户发出但尚未完成客户验收的发出商品规模亦随销售出货规模的增长而增加。同时,2022年1-6月,由于泰际材料已陆续部分实现生产,其生产的氟化盐产品亦陆续实现对外销售,因此2022年6月末的发出商品中亦有部分系氟化盐产品。

2021年末和2022年6月末,公司发出商品对应的客户及期后销售实现具体情况如下:

■

如上表所示,截至2021年末公司发出商品余额增加,主要原因系公司2021年12月对深圳市比亚迪供应链管理有限公司、宁德国泰华荣新材料有限公司、惠州市宙邦化工有限公司等客户发出的六氟磷酸锂产品尚未完成客户的验收确认。截至2022年3月末,上述发出商品均已实现销售。

截至2022年6月末公司的发出商品余额增加,主要原因系2022年5-6月公司对深圳市比亚迪供应链管理有限公司、南京新利达化工有限公司、聊城信源集团有限公司等客户发出的六氟磷酸锂、氟硼酸钾及氟化盐等产品尚未完成客户验收确认。截至2022年7月末,上述发出商品的95%以上已实现销售。其中,公司对聊城信源集团有限公司发出的氟化盐产品系子公司泰际材料试生产阶段的产品,公司与客户协商确定该批产品待客户投入生产完毕确认其产成品符合质量要求后与公司进行验收确认,该批发出商品截至2022年11月上旬已完成验收确认,上述发出商品金额占比为2.62%,占比较低。

因此,公司2021年末和2022年6月末的发出商品期后均已实现销售,不存在大量长期未结算的发出商品。

三、结合存货库龄、存货周转率、原材料及产品价格波动情况,说明公司存货减值准备计提的充分性,并与可比公司同类产品进行比较分析

报告期内,发行人的存货由锂电材料业务和小家电业务两部分构成,具体如下:

单位:万元

■

根据上表可知,报告期内,公司小家电业务存货账面价值逐年略有减少;2020年末,锂电材料业务存货账面价值相比2019年末有所下降,主要原因系2020年9月以来,六氟磷酸锂的下游需求爆发,公司六氟磷酸锂产品供不应求,销售发货规模大幅增加导致期末库存商品余额有所下降;之后,锂电材料业务的存货账面价值随公司六氟磷酸锂等产品购销规模的增长以及因原材料价格上涨等因素而持续增加。

(一)锂电材料业务存货情况分析

1、存货库龄分布情况

报告期各期末,公司锂电材料业务的存货库龄分布如下:

单位:万元

■

注:上表的其他项目主要包括锂电材料业务的发出商品及在产品。

根据上表可知,报告各期末,公司一年以内锂电材料业务的存货库龄占比分别为98.97%、95.95%、99.25%和99.76%。总体来看,报告期内,公司锂电材料库龄一年以内的存货占比较高,存货周转情况良好,不存在存货库存积压的情形。

2、存货周转率与同行业可比公司比较分析

报告期内,公司锂电材料业务的存货周转率与同行业可比公司的比较情况如下:

■

注1:2022年1-6月数据已年化;同行业可比公司数据来源于定期报告等公告文件;

注2:其他同行业可比公司如延安必康、宏源药业(在审中)、永太科技等因其六氟磷酸锂销售收入占营业收入比例较低,故此处未选取上述公司的存货周转率进行对比。

报告期内,公司锂电材料业务的存货周转率分别为3.22、5.47、10.04和6.75(已年化),最近三年锂电材料业务的存货周转率持续提高。2020年度,公司锂电材料业务的存货周转率有所提高,主要原因系自2020年第四季度开始,锂电材料下游需求旺盛,公司六氟磷酸锂产品供不应求,销售出货规模大幅增长,库存商品等存货规模下降。2021年度,公司锂电材料业务的存货规模随销售、采购经营规模的增大有所提高,但仍小于营业成本的增长速度,因此锂电材料业务的存货周转率继续提高,存货周转管理情况较好。2022年上半年,六氟磷酸锂的主要原材料氟化锂价格大幅上涨导致存货账面价值有所增加,当期存货规模的增长速度高于营业成本的增长速度,因此,公司2022年上半年锂电材料业务的存货周转率(已年化)相比2021年度有所降低。

报告期内,多氟多的存货周转率分别为3.38、4.55、4.44和4.55(已年化),发行人锂电材料业务的存货周转率高于多氟多的主要原因系二者的产品结构并不完全一致。多氟多的主营产品包括铝用氟化盐、新材料、锂电池等,最近三年一期,新材料业务占营业收入的比例分别为26.81%、29.43%、52.18%和61.54%,且新材料产品中除六氟磷酸锂,还包括新型锂盐双氟磺酰亚胺锂、电子化学品氢氟酸、硅烷等。

3、原材料及产品价格波动情况

(1)原材料价格波动情况

报告期内,公司锂电材料业务的主要产品为六氟磷酸锂,其主要原材料的采购单价情况如下:

单位:万元/吨

■

2020年度,发行人六氟磷酸锂产品的主要原材料电池级氟化锂和无水氟化氢的采购价格有所下降,但自2021年以来,三种原材料价格呈上涨趋势,主要原因系2021年度新能源行业终端需求旺盛带动整个产业链快速发展,主要原材料价格亦开始上涨。其中电池级氟化锂自2021年以来价格增长迅速,主要原因系在下游需求爆发增长的情况下,由于上游锂矿资源紧缺,且锂矿、盐湖扩产周期较长,叠加四川等地区限电对于冶炼端供给的影响,以及青海地区疫情对盐湖厂家货运物流的影响等,氟化锂及其上游碳酸锂等材料供不应求,价格持续上涨。

(2)产品价格波动情况

报告期内,公司锂电材料业务的主要产品六氟磷酸锂的销售均价和毛利率情况如下:

单位:万元/吨

■

2020年下半年以来,随着新能源汽车市场持续高速增长,锂电池市场需求随之增长,带动锂电材料市场需求不断提升。因此,2021年度和2022年上半年,公司六氟磷酸锂产品销售均价持续上涨。

综上来看,2020年度,发行人锂电材料业务的主要原材料及产品平均销售价格有所下降,2021年度和2022年1-6月,原材料及产品价格整体处于上涨趋势。2019年至2021年度,发行人六氟磷酸锂的毛利率持续上涨,由2019年度16.62%持续上涨至62.26%,2022年1-6月,由于电池级氟化锂价格增长迅猛,六氟磷酸锂毛利率回落至50.73%,但仍维持在较高水平。

4、存货跌价准备计提情况

报告期内,公司锂电材料业务的存货跌价计提情况如下:

单位:万元

■

报告期内,公司遵照存货跌价准则定期对锂电材料业务的存货进行减值测试。报告期内,公司锂电材料业务的存货库龄较短,存货周转率较高。2020年下半年开始,公司锂电材料业务主要产品六氟磷酸锂业绩爆发,产品供不应求,2021年度,六氟磷酸锂的毛利率大幅提高,2022年1-6月,虽因原材料价格上涨导致毛利率有所回落,但六氟磷酸锂毛利率仍维持在较高水平。经测试,2019年末和2020年末,公司锂电材料业务少量存货存在减值迹象,已相应计提了跌价准备;2021年末和2022年6月末,锂电材料业务的存货未出现减值迹象,无需计提跌价准备。因此,报告期内,公司锂电材料业务的存货跌价准备计提充分。

5、存货跌价准备计提情况与同行业可比公司比较分析

报告期内,公司锂电材料业务存货跌价准备计提比例与同行业可比公司的对比情况如下:

■

注:上表数据来源于同行业可比公司定期报告等公告文件;其他同行业可比公司如延安必康、宏源药业(在审中)、永太科技等因其六氟磷酸锂销售收入占营业收入比例较低,故此处未选取上述公司的存货跌价准备计提比例进行对比。

报告期内,公司锂电材料业务的存货跌价准备计提比例分别为0.18%、1.72%、0和0。多氟多的存货跌价准备计提比例分别为10.07%、4.46%、0.40%和0.35%,根据多氟多的定期报告等公告文件,2019年末和2020年末,多氟多存货跌价准备计提比例较高,主要原因系其子公司因产品转型升级,对部分型号的锂电池等补提存货跌价准备以及对库存不再投放市场的车型汽车零部件等补提存货跌价准备所致。发行人锂电材料业务的存货跌价准备计提比例与多氟多存在差异的主要原因系二者产品结构有所不同。多氟多的主营产品包括铝用氟化盐、新材料、锂电池等,最近三年一期,其新材料业务占营业收入的比例分别为26.81%、29.43%、52.18%和61.54%,2019年和2020年新材料业务收入占比较低,且新材料业务中除六氟磷酸锂之外,还包括新型锂盐双氟磺酰亚胺锂、电子化学品氢氟酸、硅烷等。因此,多氟多与发行人锂电池材料业务的存货跌价准备计提比例并不完全可比,但经对比可知,在2021年度和2022年1-6月新能源行业下游需求旺盛的市场行情下,发行人和多氟多的存货跌价准备计提比例均处于较低水平。

(二)小家电业务存货情况分析

1、存货库龄分布情况

报告期各期末,公司小家电业务的存货库龄分布如下:

单位:万元

■

根据上表可知,报告各期末,公司一年以内小家电业务的存货库龄占比分别为89.00%、93.17%、88.18%和89.88%。2021年末,发行人小家电业务库龄一年以上的存货比例较大,主要系随着市场竞争的加剧,且受新冠疫情蔓延及房地产行业萎缩的持续影响,公司小家电产品销售压力增大,导致公司小家电产品销量下滑,因此库龄1年以上的存货有所增加。总体来看,报告期内,公司小家电业务存货的库龄以一年以内为主,不存在大量存货库存积压的情形。

2、存货周转率与同行业可比公司比较分析

报告期内,公司小家电业务的存货周转率与同行业可比公司的比较情况如下:

■

注:2022年1-6月数据已年化;同行业可比公司数据来源于其定期报告等公告文件。

报告期内,公司小家电业务的存货周转率分别为3.44、3.21、4.08和3.69(已年化),同行业可比公司的存货周转率平均值为5.70、6.04、5.76和5.54(已年化),公司小家电业务的存货周转率低于可比公司平均值,主要原因系公司与同行业可比公司在产品结构、销售规模、销售模式、品牌建设、内外销布局等方面存在一定的差异。报告期内,公司小家电业务产品以传统的厨电产品为主,且线下销售比例较高,因此与同行业可比公司相比,公司小家电产品销售受疫情影响更加明显,叠加行业竞争加剧的影响,公司小家电产品销售压力有所增加,存货周转率与同行业可比公司相比偏低。

3、原材料及产品价格波动情况

(1)原材料价格波动情况

报告期内,公司小家电业务主要原材料的采购单价情况如下:

■

2021年开始,由于上游包括塑料、金属等材料的涨价,公司主要原材料包括塑料PP、不锈钢锅等五金类材料、陶瓷锅、包装箱等价格均有不同程度的上涨。报告期内,公司小家电业务主要原材料的采购价格整体处于上涨趋势。

(2)产品价格波动情况

报告期内,公司小家电业务产品的销售均价和毛利率情况如下:

单位:元/台

■

从整体平均水平来看,2020年度,受疫情及房地产行业萎缩的影响,市场竞争激烈,公司小家电业务销售压力增大,产品销售均价有所下滑。2021年度及2022年上半年,一方面,公司不断丰富产品的功能,另一方面,小家电业务的主要原材料和零部件,如塑料PP、陶瓷、不锈钢、铝胆、纸箱的价格有所上涨,为了保证一定的毛利率,公司产品价格有所上调,因此整体平均单价有所提高。同时,2022年上半年,公司尚未迎来电商平台“双11”、“双12”等大促活动,也在一定程度上使得平均价格相比全年水平偏高。

综上所述,2021年度和2022年1-6月,虽然公司小家电业务产品销售均价有所提升,但是产品平均销售价格的提升幅度不及由主要原材料价格上涨等因素带来的平均销售成本增加的幅度,导致小家电业务的毛利率有所降低。报告期内,公司小家电产品的毛利率由28.60%下降至16.14%。

4、存货跌价准备计提情况

报告期内,公司小家电业务的存货跌价计提情况如下:

单位:万元

■

报告期内,公司遵照存货跌价准则定期对小家电业务的存货进行减值测试。根据上表可知,报告期内各期,发行人均对小家电业务计提了存货跌价准备。其中2021年末和2022年6月末小家电业务计提的存货跌价准备金额和计提比例明显增加,主要原因系受新冠疫情蔓延及房地产行业萎缩的持续影响,市场竞争加剧,销售压力增大,小家电业务毛利率持续降低,部分小家电业务的存货库龄较长并出现减值迹象,公司相应增加计提小家电业务的存货跌价准备。因此,报告期内,公司小家电业务的存货跌价准备计提充分。

5、存货跌价准备计提情况与同行业可比公司比较分析

报告期内,公司小家电业务存货跌价准备计提比例与同行业可比公司的对比情况如下:

■

注:同行业可比公司数据来源于其定期报告等公告文件。

报告期内,公司小家电业务的存货跌价准备占比分别为0.44%、0.73%、12.86%和11.76%。与同行业可比公司相比,2021年末和2022年6月末,公司小家电业务的存货跌价准备计提比例高于同行业可比公司,主要原因系公司小家电业务与同行业可比公司相比在产品结构、销售规模、销售模式、品牌建设、内外销布局等方面存在一定的差异。报告期内,公司小家电业务产品以传统的厨电产品为主,且线下销售比例较高,因此与同行业可比公司相比,公司小家电产品销售受疫情影响更加明显,叠加行业竞争加剧及原材料价格上涨的影响,公司小家电业务毛利率持续降低,且与同行业可比公司相比存货周转率较低。因此,报告期内,公司已根据小家电业务的实际情况进行减值测试并计提存货跌价准备,存货跌价准备计提充分。

四、中介机构核查程序及核查意见

(一)核查程序

针对上述事项,保荐机构及发行人会计师主要核查程序如下:

1、取得并复核发行人报告期内的应收账款明细表,分析发行人应收账款账龄以及坏账计提情况;

2、取得并复核发行人报告期各期末的应收账款期后回款数据,分析发行人应收账款期后回收情况;

3、获取同行业可比公司报告期内应收账款及坏账准备计提数据,并与发行人的应收账款坏账计提情况进行对比分析;

4、取得发行人2021年和2022年6月末对应发出商品明细表以及对应的销售合同/订单、送货签收单、对账单、销售发票等,并访谈发行人管理层了解发出商品期后销售实现情况;

5、取得并复核发行人报告期内的存货明细表,分析发行人存货库龄分布、存货周转率以及跌价准备计提情况,获取并分析公司主要产品的原材料采购价格、产品销售价格变动情况,获取公开市场公司同类产品销售价格情况,查阅同行业可比公司的定期报告等公告文件,与同行业可比公司同类产品的存货周转率及存货跌价准备计提情况进行对比分析。

(二)核查意见

经核查,保荐机构及发行人会计师认为:

1、报告期各期末,公司应收账款账龄绝大部分在1年以内,账龄结构良好;截至2022年10月末,公司报告期各期末的应收账款期后回款比例较高,期后回款情况良好;报告期内,发行人的应收账款坏账准备计提充分;

2、2021年末和2022年6月末,公司发出商品规模随当期销售出货规模的增长而增加。公司2021年末和2022年6月末的发出商品期后均已实现销售,不存在大量长期未结算的发出商品;

3、报告期内,公司锂电材料业务存货库龄一年以内的占比较高,最近三年存货周转率整体显著提高具有合理性,最近三年六氟磷酸锂产品的毛利率整体显著提升,2022年1-6月毛利率略有回落但仍处于较高水平。经测试,2019年末和2020年末,部分锂电材料业务的存货出现减值迹象,公司因此相应计提了跌价准备;2021年末和2022年6月末,锂电材料业务的存货未出现减值迹象,无需计提跌价准备。报告期内,公司锂电材料业务的存货跌价准备计提充分;

4、报告期内,公司小家电业务存货的库龄以一年以内为主,不存在大量存货库存积压的情形,存货周转率低于可比公司平均值,虽然2021年以来小家电业务产品销售均价有所提升,但是平均销售价格的提升幅度不及由主要原材料价格上涨等因素带来的平均销售成本增加的幅度,导致小家电业务的毛利率有所降低,部分小家电业务存货库龄较长并出现减值迹象。报告期内,公司已根据小家电业务的实际情况进行减值测试并计提了存货跌价准备,存货跌价准备计提充分。

问题11、申请文件显示,报告期内申请人固定资产、在建工程规模增长较快。请申请人补充说明:(1)固定资产的折旧年限政策,与同行业可比公司是否存在重大差异。(2)结合建设时间、建设进度、投入金额、建设规划、用途等情况,说明在建工程建设是否符合预期、是否存在延迟转固情形,相关资产减值计提是否充分。(3)测算在建工程转固及本次募投项目投产后新增折旧对公司经营业绩的影响。

请保荐机构和会计师核查并发表明确意见。

回复:

一、固定资产的折旧年限政策,与同行业可比公司是否存在重大差异

(一)发行人固定资产折旧计提政策

公司根据固定资产的性质和使用情况,确定固定资产的使用寿命和预计净残值,并在年度终了,对固定资产的使用寿命、预计净残值和折旧方法进行复核。

报告期内,公司各类固定资产的折旧方法、折旧年限和年折旧率如下:

■

(二)同行业可比公司固定资产折旧计提政策

公司主营业务包括小家电业务及锂电材料业务,同行业可比公司各类型资产折旧年限和折旧率比较如下:

■

注:同行业可比公司固定资产折旧政策来源于其定期报告等公告文件。

由上表可见,天际股份与同行业可比公司分别按锂电材料行业(多氟多、永太科技、延安必康、宏源药业)和小家电行业(九阳股份、苏泊尔、新宝股份、小熊电器)进行比较,各类资产的折旧方法皆为平均年限法,天际股份根据性质将固定资产分为房屋及建筑物、机器设备及模具、运输设备、电子设备和其他设备五大类,与同行业可比公司基本一致,并根据设备设定使用年限、天际股份相关使用部门和财务部门基于经验的估计等因素确定了各类别固定资产的折旧年限。公司固定资产折旧政策与同行业可比公司的对比情况如下:

■

综上,公司固定资产折旧计提政策与同行业可比公司相比,不存在重大差异,符合行业惯例,折旧政策合理,折旧计提充分。各类固定资产的预计净残值率和折旧年限因不同公司具体固定资产性质及使用情况略有差异,具备合理性。

二、结合建设时间、建设进度、投入金额、建设规划、用途等情况,说明在建工程建设是否符合预期、是否存在延迟转固情形,相关资产减值计提是否充分

(一)结合建设时间、建设进度、投入金额、建设规划、用途等情况,说明在建工程建设是否符合预期、是否存在延迟转固情形

报告期内,公司主要在建工程为年产1万吨六氟磷酸锂及相关产品项目和潮安县沙溪工业厂房建设项目,截至2022年6月30日,其在建工程余额合计为43,395.03万元,占公司在建工程账面余额的比例为91.90%。其具体情况如下:

1、年产1万吨六氟磷酸锂及相关产品项目

年产1万吨六氟磷酸锂及相关产品项目由发行人子公司泰际材料作为实施主体,对应产品包括年产六氟磷酸锂10,000吨、氟硼酸钾4,000吨、20%盐酸76,000吨、新型电解液添加剂系列产品500吨、氟化盐系列产品47,000吨等。

该项目于2021年12月开工建设,2021年度,受益于下游需求大幅增长,公司六氟磷酸锂产能利用率已达114.75%,为解决六氟磷酸锂产能瓶颈,公司项目建设进度较快。同时,该项目同步布局了电解液添加剂、氟化盐系列产品,丰富了公司锂电材料业务的产品结构。截至2022年6月末,该项目六氟磷酸锂车间已开始试生产,截至2022年10月末,该项目已累计投入60,845.47万元,并基本实现批量生产,项目建设符合预期。

该项目由氟化盐、添加剂、六氟磷酸锂等不同产品对应的资产组成,公司根据各资产达到预定可使用状态的进度,分批结转固定资产。截至2022年10月末,该项目累计转固的情况如下:

单位:万元

■

公司依据项目是否达到预定可使用状态进行转固。经现场核查并审阅《单位工程竣工验收证明书》《固定资产验收单》等转固凭证,公司及时对达到预定可使用状态的项目资产进行分批转固,不存在延迟转固的情形。

2、潮安县沙溪工业厂房建设项目

潮安县沙溪工业厂房建设项目由发行人子公司天际陶瓷作为实施主体,已取得《广东省企业投资项目备案证》《建设工程规划许可证》《建设用地规划许可证》《建筑工程施工许可证》。该项目于2018年4月开始土块平整,计划建设陶瓷制品生产工厂,由于公司前期进一步论证工程建设方案及受疫情蔓延的影响,该项目前期建设进度有所放缓。

2022年3月,该项目主体工程开始建造,目前正按计划有序推进,截至2022年10月末,该项目已累计投入8,256.98万元,预计于2023年9月建设完工。

经现场核查,该项目已基本完成土块平整,主体工程已开始建设,工程建设与公司预期相符。截至本回复报告出具日该项目尚未达到预定可使用状态,未满足转固条件且不存在延期转固情形。

(二)发行人在建工程及相关资产减值计提是否充分

1、企业会计准则的相关规定

根据《企业会计准则第8号一资产减值》的相关规定,存在下列迹象的,表明资产可能发生了减值:

(1)资产的市价当期大幅度下跌,其跌幅明显高于因时间的推移或者正常使用而预计的下跌;

(2)企业经营所处的经济、技术或者法律等环境以及资产所处的市场在当期或者将在近期发生重大变化,从而对企业产生不利影响;

(3)市场利率或者其他市场投资报酬率在当期已经提高,从而影响企业计算资产预计未来现金流量现值的折现率,导致资产可收回金额大幅度降低;

(4)有证据表明资产已经陈旧过时或者其实体已经损坏;

(5)资产已经或者将被闲置、终止使用或者计划提前处置;

(6)企业内部报告的证据表明资产的经济绩效已经低于或者将低于预期,如资产所创造的净现金流量或者实现的营业利润(或者亏损)远远低于(或者高于)预计金等;

(7)其他表明资产可能已经发生减值的迹象。

2、发行人在建工程及相关资产的状况

(1)年产1万吨六氟磷酸锂及相关产品项目

由于新能源汽车行业蓬勃发展,对动力电池的需求大幅度增长,从而拉动了六氟磷酸锂的市场需求。公司全资子公司新泰材料的年产8,160吨六氟磷酸锂生产装置满产满销,2021年度产能利用率为114.75%,产销率为100.58%,六氟磷酸锂销售收入在公司总收入中的比重持续上升,相关资产不存在陈旧过时、闲置的情况,资产所产生的经济效益高于预期。从实际经济效益和盈利情况看,报告期内,公司六氟磷酸锂产品对应的营业收入分别为30,248.70万元、38,116.16万元、183,446.48万元和143,701.51万元,最近三年逐年增长,公司六氟磷酸锂业务成为公司业绩增长主要来源。因此年产1万吨六氟磷酸锂及相关产品项目的相关资产经济绩效良好,不存在减值迹象。

(2)潮安县沙溪工业厂房建设项目

该项目所在工业园区经过数年发展,目前已经入驻多家企业,较公司获得土地时更成熟。该项目的前期投入中,主要为土地平整成本,政府有关部门收取的配套费用以及前期的勘测、设计、规划等费用,截至2021年末的在建工程余额为2,504.58万元。2022年3月,该项目主体工程开始建造,经现场核查,项目目前正在按计划建设中,不存在停建状况,不存在减值迹象。

三、测算在建工程转固及本次募投项目投产后新增折旧对公司经营业绩的影响

报告期内,公司最主要的在建工程为公司下属公司泰际材料“年产1万吨六氟磷酸锂及相关产品项目”,截至2022年10月末,该项目已累计投入60,845.47万元,并基本实现批量生产。该项目建设投产对应新增了部分固定资产折旧。

本次募投项目“江苏泰瑞联腾材料科技有限公司3万吨六氟磷酸锂、6,000吨高纯氟化锂等新型电解质锂盐及一体化配套项目”建设投产将对应新增部分固定资产折旧及无形资产摊销。

上述项目的固定资产折旧和无形资产摊销根据企业会计准则并遵照公司现有会计政策中对于固定资产折旧方法、使用年限的规定以及对于无形资产摊销的规定进行测算,具体折旧摊销政策如下:

■

据此,预计上述项目完全达产后新增折旧、摊销费用占项目达产后新增收入和净利润的比例如下表所示:

单位:万元

■

(下转116版)