(上接18版)

(上接18版)

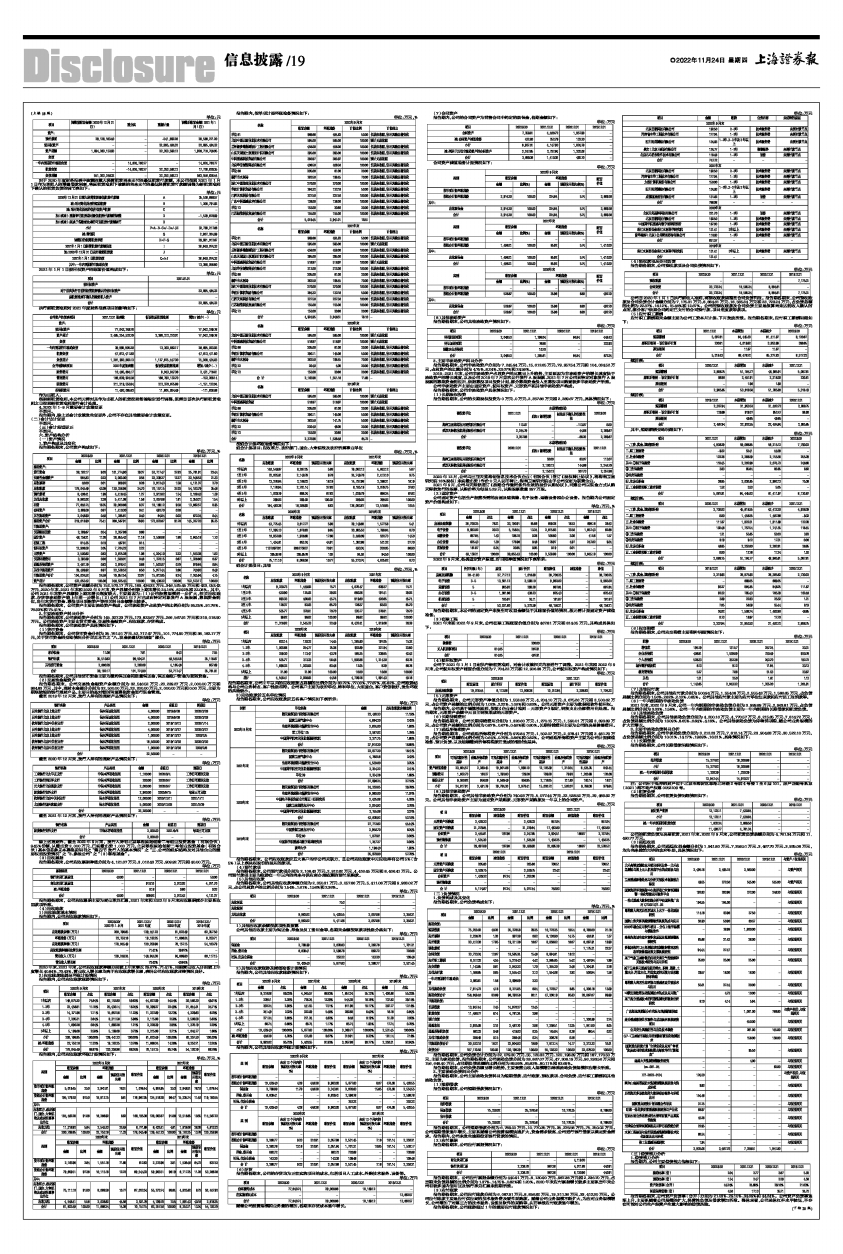

单位:元

■

对于2020年度财务报表中披露的重大经营租赁尚未支付的最低租赁付款额,本公司按照2021年1月1日作为承租人的增量借款利率,将原租赁准则下披露的尚未支付的最低经营租赁付款额调整为新租赁准则下确认的租赁负债的调节表如下:

单位:元

■

2021年1月1日使用权资产的账面价值构成如下:

单位:元

■

执行新租赁准则对2021年度财务报表项目的影响如下:

单位:元

■

作为出租人:

根据新租赁准则,本公司无需对其作为出租人的租赁按照衔接规定进行调整,但需自首次执行新租赁准则之日按照新租赁准则进行会计处理。

4、2022年1-9月重要会计政策变更

不适用。

报告期内,除上述会计政策发生变更外,公司不存在其他重要会计政策变更。

(二)会计估计变更

不适用。

(三)会计差错更正

不适用。

六、资产结构分析

(一)资产情况

1、资产构成及其变化

报告期各期末,公司资产构成如下:

单位:万元,%

■

报告期各期末,公司资产总额分别为152,573.17万元、189,436.32万元、346,525.45万元和423,053.42万元,2020年末、2021年末和2022年9月末,资产总额分别较上期末增长24.16%、82.92%和22.08%。其中,公司2021年末资产总额较上期末增长幅度较大,主要原因为:(1)公司经营规模进一步扩大,相关应收账款、存货等流动资产较上年进一步增长;(2)公司2021年7月完成向特定对象发行A股股票,募集资金到位,当年末货币资金、募投项目采购资产等相关科目余额增长较多。

报告期各期末,公司资产主要由流动资产构成,公司流动资产占总资产的比例分别为95.25%、91.76%、76.93%和75.41%。

2、主要流动资产科目分析

报告期各期末,公司流动资产分别为145,327.23万元、173,823.67万元、266,567.91万元和319,018.90万元。公司流动资产主要由货币资金、交易性金融资产、应收账款、存货构成。

报告期各期末,公司流动资产具体情况如下:

(1)货币资金

报告期各期末,公司货币资金分别为35,761.91万元、52,717.47万元、101,774.90万元和38,182.17万元,关于货币资金的变动情况分析详见本节之“八、现金流量状况调查”部分。

单位:万元

■

报告期各期末,公司其他货币资金主要为履约保证金和质量保证金,保证金账户资金为受限资金。

(2)交易性金融资产

报告期各期末,公司交易性金融资产余额分别为32,546.52万元、23,239.27万元、2,000.00万元和984.83万元,其中,理财本金部分分别为32,500.00万元、23,200.00万元、2,000.00万元和0.00万元,主要为期限较短的银行理财产品,主要目的是对暂时闲置募集资金进行现金管理。

截至2019年12月末,发行人持有的理财产品情况如下:

单位:万元

■

截至2020年12月末,发行人持有的理财产品情况如下:

单位:万元

■

截至2021年12月末,发行人持有的理财产品情况如下:

单位:万元

■

除上述理财外,截至2022年9月末,发行人持有北京翠湖原始创新二号创业投资基金(有限合伙)9.45%份额,认缴出资2,000万元,已实缴出资1,000万元,北京翠湖原始创新二号创业投资基金(有限合伙)基本信息参见本募集说明书之“第四节 发行人的基本情况”之“三、公司的组织结构及对其他企业的重要权益投资情况”之“3、参股公司”之“(3)翠湖基金”。

(3)应收票据

报告期各期末,公司应收票据净值分别为4,121.37万元、3,012.43万元、909.92万元和40.00万元。

单位:万元

■

报告期各期末,公司应收票据主要为商业承兑汇票,2021年末和2022年9月末应收票据减少主要系收回款项所致。

(4)应收账款

1)应收账款基本情况

报告期内,公司应收账款情况如下:

■

2020年末、2021年末,公司应收账款净额分别较上年末增长29.67%、71.41%,同期营业收入分别较上年度增长40.84%、73.43%,营业收入增长率均高于应收账款增长率,表明公司应收账款周转情况良好。

2)应收账款账龄及坏账计提情况

报告期内,公司应收账款账龄情况如下:

单位:万元

■

报告期内,公司应收账款坏账计提情况如下:

单位:万元,%

■

报告期内,按单项计提坏账准备情况如下:

单位:万元,%

■

按组合计提坏账准备情况如下:

组合计提项目:应收军方、政府部门、国企、大专院校及政府所属事业单位

单位:万元,%

■

组合计提项目:其他

单位:万元,%

■

报告期各期末,公司2年以内的应收账款占总额的比例分别为83.72%、77.03%、77.87%、85.82%,公司账龄结构与公司业务特点、客户性质相符。公司客户主要为政府单位、特种单位、大型国企,客户资信较好,发生坏账的风险较小。

3)应收账款前五名单位情况

报告期各期末,公司应收账款前五名客户情况如下表所示:

单位:万元

■

报告期各期末,公司应收账款前五大客户均非公司关联方,且公司应收账款中无应收持有公司5%(含5%)以上表决权股份的股东的款项。

(4)预付款项

报告期各期末,公司预付款项分别为2,108.43万元、2,912.82万元、4,416.45万元和8,406.41万元。公司预付款项主要为账龄在一年以内的尚未与供应商办理结算的预付采购款。

(5)其他应收款

报告期各期末,公司其他应收款净额分别为2,350.31万元、3,057.86万元、5,411.08万元和9,983.02万元,占公司总资产的比例分别为1.54%、1.61%、1.56%和2.36%。

单位:万元

■

1)其他应收款余额按款项性质披露

公司其他应收款主要为保证金、押金及员工备用金等,各期末余额按照款项性质分类如下:

单位:万元

■

2)其他应收款账龄及减值准备计提情况

报告期内,公司其他应收款账龄情况如下:

单位:万元

■

报告期内,公司其他应收款坏账计提情况如下:

单位:万元

■

(6)存货

报告期各期末,公司的存货均为正在实施项目的成本,包括项目人工成本、外购技术服务、设备等。

单位:万元

■

随着公司经营规模和业务量的增加,各期末存货成本逐年增长。

(7)合同资产

报告期内,公司的合同资产为销售合同中约定的质保金,各期金额如下:

单位:万元

■

合同资产减值准备计提情况如下:

单位:万元

■

(8)其他流动资产

报告期各期末,公司其他流动资产情况如下:

单位:万元

■

3、主要非流动资产科目分析

报告期各期末,公司非流动资产分别为7,245.94万元、15,612.65万元、79,957.54万元和104,034.52万元,占总资产的比重分别为4.75%、8.24%、23.07%和24.59%。

2019-2021年末,公司非流动资产占总资产的比重呈上升趋势,主要原因为非流动资产的增长速度快于流动资产的增长速度,以及公司2019年7月首次公开发行A股股票、2021年7月公司向特定对象发行A股股票的募集资金到位后,依据募投项目投资计划,部分募集资金投入至募投项目购置较多非流动资产所致。

公司非流动资产主要由固定资产、使用权资产、无形资产和其他非流动资产构成。

报告期各期末,公司非流动资产具体情况如下:

(1)长期股权投资

报告期各期末,公司的长期股权投资为0万元、0万元、2,357.86万元和2,289.67万元,具体情况如下:

单位:万元

■

2020年12月,公司与三亚天览海创信息技术合伙企业(有限合伙)签订《股权转让协议》,将海南卫星研究院18%股权(未实缴出资)作价0元人民币转让,海南卫星研究院由子公司变更为联营企业。

2021年9月,公司与天际航签订《战略合作暨附条件生效的股份认购协议》,同意公司以现金方式认购天际航发行的股票,认购价格为每股5.29元,认购股票数量397万股。

(2)固定资产

公司固定资产包括生产经营所需的房屋及建筑物、电子设备、运输设备和办公设备。报告期内公司固定资产价值构成如下:

单位:万元,%

■

2022年9月末,各类固定资产原值、折旧和净值情况如下表所示:

单位:万元

■

报告期各期末,本公司的固定资产未发生可收回金额低于其账面价值的情况,故无需计提固定资产减值准备。

(3)在建工程

2021年末和2022年9月末,公司在建工程账面价值分别为467.81万元和814.05万元,其构成具体如下:

单位:万元

■

(4)使用权资产

公司于2021年1月1日起执行新租赁准则,对会计政策相关内容进行了调整。2021年末和2022年9月末,公司使用权资产账面价值分别为7,704.22万元和12,906.38万元,公司使用权资产构成情况如下:

单位:万元

■

(5)无形资产

报告期各期末,公司无形资产净值分别为1,553.38万元、4,204.10万元、3,675.26万元和3,500.62万元,占公司资产总额的比例分别为1.02%、2.22%、1.06%和0.83%。公司无形资产主要为数据和软件使用权。

报告期内,公司基于谨慎性原则,按照《企业会计准则-无形资产》规定,研发支出全部费用化处理。报告期末,无形资产余额中无自主研发形成的无形资产。

(6)长期待摊费用

报告期各期末,公司长期待摊费用分别为1,326.60万元、1,270.15万元、1,590.01万元和3,393.89万元,占公司资产总额的比例分别为0.87%、0.67%、0.46%和0.80%。长期待摊费用主要为公司的房屋装修费用。

(7)递延所得税资产

报告期各期末,公司递延所得税资产分别为979.84万元、1,502.07万元、2,978.41万元和3,481.79万元,占公司资产总额的比例分别为0.64%、0.79%、0.86%和0.82%。公司递延所得税资产主要为公司计提减值准备、预计负债、以及超额缴纳所得税税款而造成的暂时性差异。

单位:万元

■

(8)其他非流动资产

报告期各期末,公司其他非流动资产分别为740.93万元、5,077.44万元、22,528.52万元、29,489.92万元。公司其他非流动资产主要为固定资产采购款、无形资产采购款及一年以上的合同资产。

单位:万元

■

(二)负债情况

1、负债构成及其变化

报告期各期末,公司负债构成如下:

单位:万元,%

■

报告期各期末,公司负债合计分别为32,079.30万元、55,120.32万元、120,198.39万元和187,170.50万元,主要为流动负债。报告期各期末,公司流动负债分别为28,867.07万元、47,308.19万元、96,293.56万元和156,648.40万元,占同期负债总额的比例分别为89.99%、85.83%、80.11%和83.69%。

报告期各期末,公司负债总额呈增长趋势,主要受营业收入规模增加导致流动负债规模相应增长所致。

2、主要流动负债科目分析

报告期各期末,公司主要流动负债科目为短期借款、应付账款、预收款项、合同负债、应付职工薪酬和其他流动负债。

(1)短期借款

报告期各期末,公司短期借款情况如下:

单位:万元

■

报告期各期末,公司短期借款分别为6,789.00万元、10,770.35万元、35,276.58万元、75,250.02万元。公司短期借款逐年增长,主要系随着公司经营规模快速扩大,资金需求较高,公司进行银行借款以满足资金需求。报告期内,公司未发生逾期偿还银行贷款的情况。

(2)应付票据

报告期各期末,公司应付票据情况如下:

单位:万元

■

报告期各期末,公司应付票据余额分别为440.91万元、8,130.90万元、987.38万元和2,236.70万元,占当期末负债总额的比例分别为1.37%、14.75%、0.82%和1.20%。2020年末应付票据增长较多主要系当年末公司有较多国内信用证及银行承兑汇票未到期所致。

(3)应付账款

报告期各期末,公司应付账款分别为6,087.91万元、8,856.82万元、19,311.36万元、33,412.30万元。公司应付账款主要是应付供应商的技术服务费及硬件采购款。随着公司业务规模不断扩大,为应对业务规模增长,公司增加了对第三方的技术服务、设备及软件的采购等,从而导致应付账款逐年增加。

报告期各期末,公司账龄超过1年的重要应付账款情况如下:

单位:万元

■

(4)预收款项及合同负债

报告期各期末,公司预收款项及合同负债情况如下:

单位:万元

■

公司自2020年1月1日执行新收入准则,将预收账款调整至合同负债列报。报告期各期末,公司预收账款及合同负债合计金额分别为7,175.31万元、8,884.61万元、18,585.34万元和23,723.24万元,占负债总额的比例为22.37%、16.12%、15.46%和12.67%。公司的预收账款及合同负债主要是核算尚未达到收入确认时点时,部分客户依照合同约定已支付的合同预付款、项目进度款等款项。

(5)应付职工薪酬

应付职工薪酬期末余额主要为公司工资本月计提、下月发放所致。报告期各期末,应付职工薪酬明细如下:

单位:万元

■

续前表:

■

续前表:

■

其中,短期薪酬变动明细如下:

单位:万元

■

续前表:

■

续前表:

■

(6)应交税费

报告期各期末,公司应交税费主要税种明细情况如下:

单位:万元

■

(7)其他应付款

报告期各期末,公司其他应付款分别为500.94万元、1,554.08万元、2,555.43万元、1,586.65万元,占负债总额比例分别为1.56%、2.82%、2.13%、0.85%。公司其他应付款主要为应付单位往来款和应付员工报销款等。

(8)一年内到期的非流动负债

2021年末、2022年9月末,公司一年内到期的非流动负债分别为3,999.89万元、2,963.81万元,占负债总额比例分别为3.33%、1.58%。公司一年内到期的非流动负债主要为一年内到期的长期借款和租赁负债。

(9)其他流动负债

报告期各期末,公司其他流动负债分别为4,200.16万元、4,770.57万元、8,215.85万元、7,814.72万元,占负债总额比例分别为13.09%、8.65%、6.84%、4.18%。公司其他流动负债为待转销项税,随公司业务规模的扩大而增长。

3、主要非流动负债科目分析

报告期各期末,公司非流动负债分别为3,212.23万元、7,812.14万元、23,904.83万元、30,522.10万元,占负债总额比例分别为10.01%、14.17%、19.89%、16.31%,具体情况如下:

(1)长期借款

报告期各期末,公司长期借款明细情况如下:

单位:万元

■

注:公司用于抵押的财产位于北京市海淀区翠湖北环路2号院4号楼1至6层101,房产证编号系京(2021)海不动产权第0052109号。

(2)租赁负债

报告期各期末,公司租赁负债明细情况如下:

单位:万元

■

公司的租赁负债为房屋租赁,2021年末、2022年9月末,公司租赁负债余额分别为4,761.34万元和11,490.77万元。

(3)递延收益

报告期各期末,公司递延收益金额分别为1,941.80万元、7,359.51万元、3,467.70万元、3,935.08万元,均为尚未摊销完毕的政府补助,具体情况如下:

单位:万元

■

(三)偿债能力分析

1、偿债能力分析

报告期内,公司主要偿债能力指标如下:

■

报告期各期末,公司资产负债率(合并)分别为21.03%、29.10%、34.69%和44.24%。公司资产负债率逐渐上升,主要系随着公司规模的扩大,经营性负债及借款增加所致。整体来看,公司总体杠杆水平较低,不存在可能对公司生产经营产生重大影响的偿债风险。

(下转20版)