瑞茂通供应链管理股份有限公司

关于控股股东股份解除质押和办理质押的公告

证券代码:600180 证券简称:瑞茂通 公告编号:临2023-003

瑞茂通供应链管理股份有限公司

关于控股股东股份解除质押和办理质押的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

●郑州瑞茂通供应链有限公司(以下简称“郑州瑞茂通”或“控股股东”)持有瑞茂通供应链管理股份有限公司(以下简称“公司”或“上市公司”)的股份数为554,443,265股,占公司总股本1,051,902,464股的52.71%,郑州瑞茂通累计质押的股份数为437,200,000股,占其持股总数的78.85%,占公司总股本的41.56%。

●郑州瑞茂通及其一致行动人上海豫辉投资管理中心(有限合伙)(以下简称“上海豫辉”)、万永兴先生、刘轶先生合计持有公司股份数为688,371,836股,占公司总股本1,051,902,464股的65.44%,郑州瑞茂通及其一致行动人累计质押的股份数为549,050,000股,占其持股总数的79.76%。

●郑州瑞茂通本次股份质押是为郑州瑞茂通和上市公司子公司在银行融资提供增信担保,目前郑州瑞茂通和上市公司子公司经营和资金情况良好,不存在平仓风险。

公司于近日接到郑州瑞茂通的通知,获悉其所持有公司的部分股份解除质押及被质押,具体事项如下:

一、上市公司股份解质情况

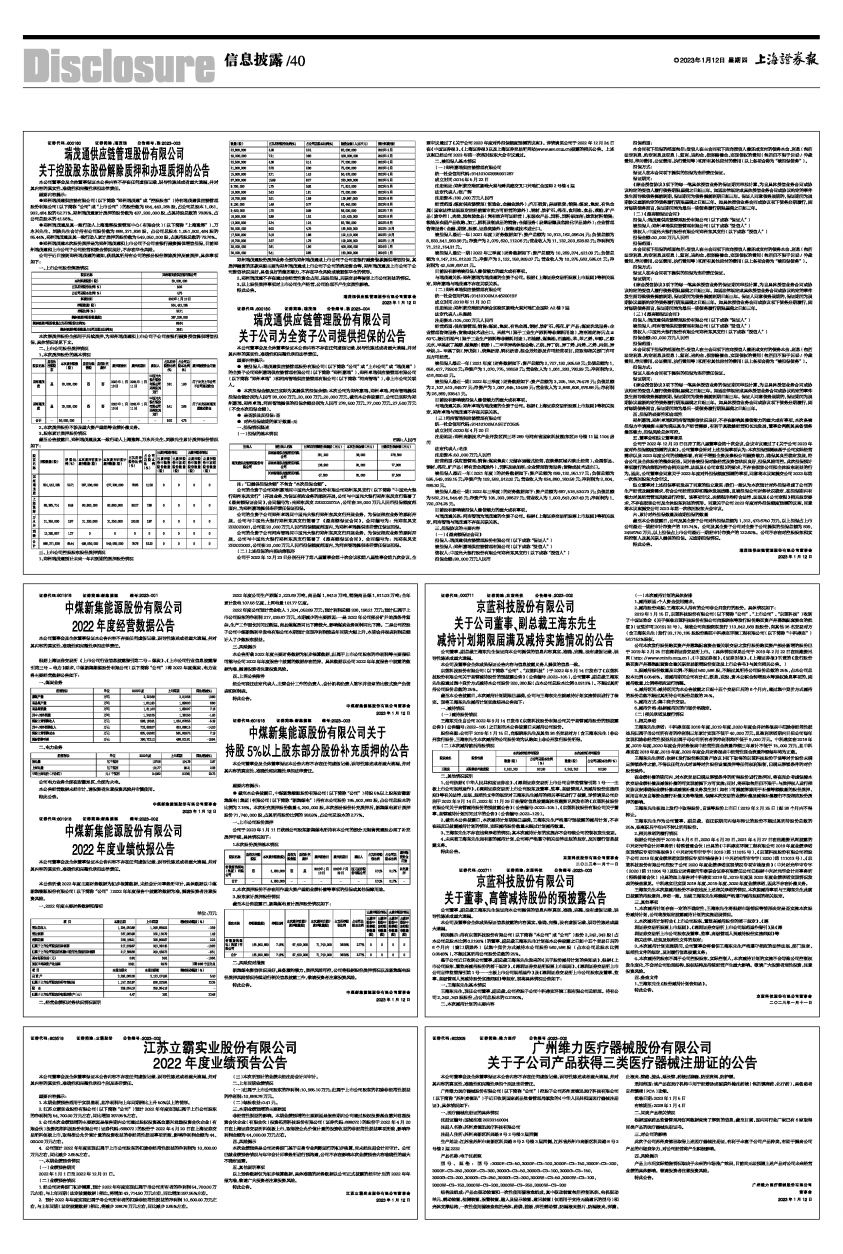

■

本次解质押股份全部用于后续质押,为郑州瑞茂通和上市公司子公司在银行融资授信提供增信担保,具体情况详见下文。

二、上市公司股份质押情况

1、本次质押股份的基本情况

■

2、本次质押股份不涉及重大资产重组等业绩补偿义务。

3、股东累计质押股份情况

截至公告披露日,郑州瑞茂通及其一致行动人上海豫辉、万永兴先生、刘轶先生累计质押股份情况如下:

■

三、上市公司控股股东股份质押情况

1、郑州瑞茂通预计未来一年内到期的质押股份情况

■

郑州瑞茂通股份质押业务全部为郑州瑞茂通或上市公司子公司在银行融资借款提供增信担保,其质押融资的还款来源主要为郑州瑞茂通或上市公司子公司的流动资金等,郑州瑞茂通及上市公司子公司资信状况良好,具备良好的偿还能力,不存在平仓风险或被强制平仓的情形。

2、郑州瑞茂通不存在通过非经营性资金占用、违规担保、关联交易等侵害上市公司利益的情况。

3、以上股份质押事项对上市公司生产经营、公司治理不产生实质性影响。

特此公告。

瑞茂通供应链管理股份有限公司董事会

2023年1月12日

证券代码:600180 证券简称:瑞茂通 公告编号:临2023-004

瑞茂通供应链管理股份有限公司

关于公司为全资子公司提供担保的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

● 被担保人:瑞茂通供应链管理股份有限公司(以下简称“公司”或“上市公司”或“瑞茂通”)的全资子公司郑州嘉瑞供应链管理有限公司(以下简称“郑州嘉瑞”)、郑州卓瑞供应链管理有限公司(以下简称“郑州卓瑞”)和河南智瑞供应链管理有限公司(以下简称“河南智瑞”),非上市公司关联人。

● 本次担保金额及已实际为其提供的担保余额:本次公司为郑州嘉瑞、郑州卓瑞、河南智瑞提供担保金额分别为人民币38,000万元、20,000万元、20,000万元,截至本公告披露日,公司已实际为郑州嘉瑞、郑州卓瑞、河南智瑞提供的担保余额分别为人民币278,500万元、77,000万元、27,500万元(不含本次担保金额)。

● 是否涉及反担保:否

● 对外担保逾期的累计数量:无

一、担保情况概述

(一)担保的基本情况

币种:人民币

■

注:“已提供担保余额”不包含“本次担保金额”。

公司的全资子公司郑州嘉瑞同中国光大银行股份有限公司郑州东风支行(以下简称“中国光大银行郑州东风支行”)开展业务,为保证相应业务的顺利开展,公司与中国光大银行郑州东风支行签署了《最高额保证合同》,合同编号为:光郑东风支ZB2022072A,公司在38,000万元人民币担保额度范围内,为郑州嘉瑞提供连带责任保证担保。

公司的全资子公司郑州卓瑞同中国光大银行郑州东风支行开展业务,为保证相应业务的顺利开展,公司与中国光大银行郑州东风支行签署了《最高额保证合同》,合同编号为:光郑东风支ZB2023001,公司在20,000万元人民币担保额度范围内,为郑州卓瑞提供连带责任保证担保。

公司的全资子公司河南智瑞同中国光大银行郑州东风支行开展业务,为保证相应业务的顺利开展,公司与中国光大银行郑州东风支行签署了《最高额保证合同》,合同编号为:光郑东风支ZB2023002,公司在20,000万元人民币担保额度范围内,为河南智瑞提供连带责任保证担保。

(二)上述担保的内部决策程序

公司于2022年12月23日分别召开了第八届董事会第十次会议和第八届监事会第九次会议,全票审议通过了《关于公司2023年度对外担保额度预测的议案》。详情请见公司于2022年12月24日在《中国证券报》、《上海证券报》以及上海证券交易所网站(www.sse.com.cn)披露的相关公告。上述议案已经公司2023年第一次临时股东大会审议通过。

二、被担保人基本情况

(一)郑州嘉瑞供应链管理有限公司

统一社会信用代码:914101003995901287

成立时间:2014年5月22日

注册地址:郑州航空港区新港大道与舜英路交叉口兴瑞汇金国际2号楼4层

法定代表人:张广辉

注册资本:180,000万元人民币

经营范围:煤炭供应链管理(制造业、金融业除外);汽车租赁;房屋租赁;销售:煤炭、焦炭、有色金属(国家法律法规规定应经前置审批方可经营的除外)、钢材、铁矿石、棉花、食用油、食品、菜粕、矿产品(除专控)、肉类、预包装食品(凭有效许可证经营)、初级农产品、饲料、饲料添加剂;建筑材料销售;粮油及农副产品收购、加工、原料及制成品的销售;仓储服务(易燃易爆及危险化学品除外);企业管理咨询服务(金融、期货、股票、证券类除外);货物或技术进出口。

被担保人最近一年(2021年度)财务数据如下:资产总额为10,913,162,096.04元;负债总额为8,833,541,983.98元;净资产为2,079,620,112.06元;营业收入为11,132,203,628.82元;净利润为71,212,154.31元。

被担保人最近一期(2022年三季度)财务数据如下:资产总额为10,269,374,421.09元;负债总额为8,147,215,612.02元;净资产为2,122,158,809.07元;营业收入为10,375,563,585.01元;净利润为42,538,697.01元。

目前没有影响被担保人偿债能力的重大或有事项。

与瑞茂通关系:郑州嘉瑞为瑞茂通的全资子公司。根据《上海证券交易所股票上市规则》等相关规定,郑州嘉瑞与瑞茂通不存在关联关系。

(二)郑州卓瑞供应链管理有限公司

统一社会信用代码:91410100MA4620019F

成立时间:2018年11月20日

注册地址:郑州航空港经济综合实验区新港大道兴瑞汇金国际A2楼7层

法定代表人:朱超然

注册资本:105,000万元人民币

经营范围:供应链管理;销售:煤炭、焦炭、有色金属、钢材、铁矿石、棉花、矿产品;煤炭洗选服务:企业管理咨询服务;货物或技术进出口。天然气(限于工业生产原料等非燃料用途)、溶剂油闭杯闪点≦60℃、液化石油气(限于工业生产原料等非燃料用途)、石油醚、煤焦油、石脑油、苯、苯乙烯、甲醇、乙醇无水、甲基叔丁基醚、煤焦酚(粗酚)、二甲苯异构体混合物、乙烷、异丁烷、异丁烯、丙烯、乙烯、丙烷、异辛烷、2-甲基丁烷(异戊烷)、烧焦沥青、硝化沥青、混合芳烃涉及许可经营项目,应取得相关部门许可后方可经营。

被担保人最近一年(2021年度)财务数据如下:资产总额为2,727,192,905.58元;负债总额为1,656,417,739.00元;净资产为1,070,775,166.58元;营业收入为1,061,283,782.99元;净利润为9,416,600.42元。

被担保人最近一期(2022年三季度)财务数据如下:资产总额为3,205,158,754.76元;负债总额为2,107,513,649.77元;净资产为1,097,645,104.99元;营业收入为2,866,606,976.88元;净利润为26,869,938.41元。

目前没有影响被担保人偿债能力的重大或有事项。

与瑞茂通关系:郑州卓瑞为瑞茂通的全资子公司。根据《上海证券交易所股票上市规则》等相关规定,郑州卓瑞与瑞茂通不存在关联关系。

(三)河南智瑞供应链管理有限公司

统一社会信用代码:91410100MA9EYYQ505

成立时间:2020年4月20日

注册地址:郑州高新技术产业开发区西三环289号河南省国家科技园(东区)8号楼11层1104房间

法定代表人:毛乐

注册资本:50,000万元人民币

经营范围:供应链管理;销售:煤炭焦炭(无储存运输式经营、在禁燃区域内禁止经营)、金属制品、钢材、棉花、矿产品(稀有贵金属除外)、饲料及添加剂;企业管理咨询服务;货物或技术进出口。

被担保人最近一年(2021年度)的财务数据如下:资产总额为699,132,951.17元;负债总额为595,549,039.15元;净资产为103,583,912.02元;营业收入为624,680,160.58元;净利润为3,604,699.30元。

被担保人最近一期(2022年三季度)的财务数据如下:资产总额为687,518,530.73元;负债总额为582,214,544.46元;净资产为105,303,986.27元;营业收入为1,003,643,057.49元;净利润为1,720,074.25元。

目前没有影响被担保人偿债能力的重大或有事项。

与瑞茂通关系:河南智瑞为瑞茂通的全资子公司。根据《上海证券交易所股票上市规则》等相关规定,河南智瑞与瑞茂通不存在关联关系。

三、担保协议的主要内容

(一)《最高额保证合同》

担保人:瑞茂通供应链管理股份有限公司(以下或称“保证人”)

被担保人:郑州嘉瑞供应链管理有限公司(以下或称“受信人”)

债权人:中国光大银行股份有限公司郑州东风支行(以下或称“授信人”)

担保金额:38,000万元人民币

担保范围:

本合同项下担保的范围包括:受信人在主合同项下应向授信人偿还或支付的债务本金、利息(包括法定利息、约定利息及罚息)、复利、违约金、损害赔偿金、实现债权的费用(包括但不限于诉讼/仲裁费用、律师费用、公证费用、执行费用等)和所有其他应付的费用(以上各项合称为“被担保债务”)。

担保方式:

保证人在本合同项下提供的担保为连带责任保证。

保证期间:

《综合授信协议》项下的每一笔具体授信业务的保证期间单独计算,为自具体授信业务合同或协议约定的受信人履行债务期限届满之日起三年。如因法律规定或具体授信业务合同或协议约定的事件发生而导致债务提前到期,保证期间为债务提前到期日起三年。保证人同意债务展期的,保证期间为展期协议重新约定的债务履行期限届满之日起三年。如具体授信业务合同或协议项下债务分期履行,则对每期债务而言,保证期间均为最后一期债务履行期限届满之日起三年。

(二)《最高额保证合同》

担保人:瑞茂通供应链管理股份有限公司(以下或称“保证人”)

被担保人:郑州卓瑞供应链管理有限公司(以下或称“受信人”)

债权人:中国光大银行股份有限公司郑州东风支行(以下或称“授信人”)

担保金额:20,000万元人民币

担保范围:

本合同项下担保的范围包括:受信人在主合同项下应向授信人偿还或支付的债务本金、利息(包括法定利息、约定利息及罚息)、复利、违约金、损害赔偿金、实现债权的费用(包括但不限于诉讼/仲裁费用、律师费用、公证费用、执行费用等)和所有其他应付的费用(以上各项合称为“被担保债务”)。

担保方式:

保证人在本合同项下提供的担保为连带责任保证。

保证期间:

《综合授信协议》项下的每一笔具体授信业务的保证期间单独计算,为自具体授信业务合同或协议约定的受信人履行债务期限届满之日起三年。如因法律规定或具体授信业务合同或协议约定的事件发生而导致债务提前到期,保证期间为债务提前到期日起三年。保证人同意债务展期的,保证期间为展期协议重新约定的债务履行期限届满之日起三年。如具体授信业务合同或协议项下债务分期履行,则对每期债务而言,保证期间均为最后一期债务履行期限届满之日起三年。

(三)《最高额保证合同》

担保人:瑞茂通供应链管理股份有限公司(以下或称“保证人”)

被担保人:河南智瑞供应链管理有限公司(以下或称“受信人”)

债权人:中国光大银行股份有限公司郑州东风支行(以下或称“授信人”)

担保金额:20,000万元人民币

担保范围:

本合同项下担保的范围包括:受信人在主合同项下应向授信人偿还或支付的债务本金、利息(包括法定利息、约定利息及罚息)、复利、违约金、损害赔偿金、实现债权的费用(包括但不限于诉讼/仲裁费用、律师费用、公证费用、执行费用等)和所有其他应付的费用(以上各项合称为“被担保债务”)。

担保方式:

保证人在本合同项下提供的担保为连带责任保证。

保证期间:

《综合授信协议》项下的每一笔具体授信业务的保证期间单独计算,为自具体授信业务合同或协议约定的受信人履行债务期限届满之日起三年。如因法律规定或具体授信业务合同或协议约定的事件发生而导致债务提前到期,保证期间为债务提前到期日起三年。保证人同意债务展期的,保证期间为展期协议重新约定的债务履行期限届满之日起三年。如具体授信业务合同或协议项下债务分期履行,则对每期债务而言,保证期间均为最后一期债务履行期限届满之日起三年。

四、担保的必要性和合理性

郑州嘉瑞、郑州卓瑞和河南智瑞资信状况良好,不存在影响其偿债能力的重大或有事项,本次各被担保方申请融资主要为满足其生产经营需要,有利于其稳健经营和长远发展,董事会判断其具备债务偿还能力,担保风险总体可控。

五、董事会和独立董事意见

公司于2022年12月23日召开了第八届董事会第十次会议,会议审议通过了《关于公司2023年度对外担保额度预测的议案》。公司董事会针对上述担保事项认为:本次担保预测是基于公司实际经营需求以及2023年度公司的战略部署,有利于增强全资及参股公司融资能力,确保其良性稳定发展,符合公司及全体股东的整体利益。同时各被担保对象经营及资信状况良好,担保风险可控。此次担保预计事项履行的决策程序符合相关法律、法规及《公司章程》的要求,不存在损害公司和全体股东利益的行为。因此,公司董事会同意关于2023年度对外担保额度预测的事项,同意将本议案提交公司2023年第一次临时股东大会审议。

独立董事对上述担保事项发表了同意的独立意见:我们一致认为本次预计对外担保考虑了公司的生产经营及融资需求,符合公司经营实际和整体发展战略,且被担保公司财务状况稳定,在担保期内有能力对其经营管理风险进行控制。该事项审议、决策程序均符合法律、法规及《公司章程》相关规定要求,不存在损害公司及全体股东利益的情形。同意关于公司2023年度对外担保额度预测的议案,同意将本议案提交公司2023年第一次临时股东大会审议。

六、累计对外担保数量及逾期担保的数量

截至本公告披露日,公司及其全资子公司对外担保总额为1,312,473.6750万元,以上担保占上市公司最近一期经审计净资产的191.74%。公司及其全资子公司对全资子公司提供的担保总额为839,249.6750万元,以上担保占上市公司最近一期经审计净资产的122.60%。公司不存在对控股股东和实际控制人及其关联人提供的担保。无逾期担保情况。

特此公告。

瑞茂通供应链管理股份有限公司董事会

2023年1月12日