袁隆平农业高科技股份有限公司关于收购福建科力种业有限公司51%股权的公告

证券代码:000998 证券简称:隆平高科 公告编号:2023-06

袁隆平农业高科技股份有限公司关于收购福建科力种业有限公司51%股权的公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

一、交易概述

袁隆平农业高科技股份有限公司(以下简称“公司”或“隆平高科”)经决策委员会审议通过,同意公司与福建科力种业有限公司(以下简称“福建科力”或“目标公司”)股东签订《福建科力种业有限公司股权转让协议》,约定以对价3,117.08万元收购福建科力51%股权。本次交易完成后,福建科力将成为公司控股子公司,纳入公司合并报表范围。

根据《深圳证券交易所股票上市规则》、《公司章程》及相关法律法规规定,本事项不构成关联交易,亦不构成《上市公司重大资产重组管理办法》规定的重大资产重组,无需经公司董事会、股东大会审议。

二、交易标的基本情况

(一)目标公司概况

名称:福建科力种业有限公司

注册地址:南平市建阳区闽北经济开发区童游工业园区二期2A-1地1层1#厂房、1-2层1#仓库、1-2层4#仓库

法定代表人:耿志民

注册资本:6,000万元人民币

统一社会信用代码:91350784724242662K

成立日期:2000年12月13日

经营范围:许可项目:主要农作物种子生产;农作物种子经营;农药批发;农药零售;农作物种子进出口。(依法须经批准的项目了,经相关部门批准后方可开展经营活动,具体经营项目以相关部门批准文件或许可证件为准。)一般项目:谷物种植;非主要农作物种子生产;农产品的生产、销售、加工、运输、贮藏及其他相关服务;蔬菜、食用菌等园艺作物种植;农业机械销售;肥料销售;农作物栽培服务;农业专业及辅助性活动;科技推广和应用服务。(除依法须经批准的项目外,凭营业执照依法自主开展经营活动。)

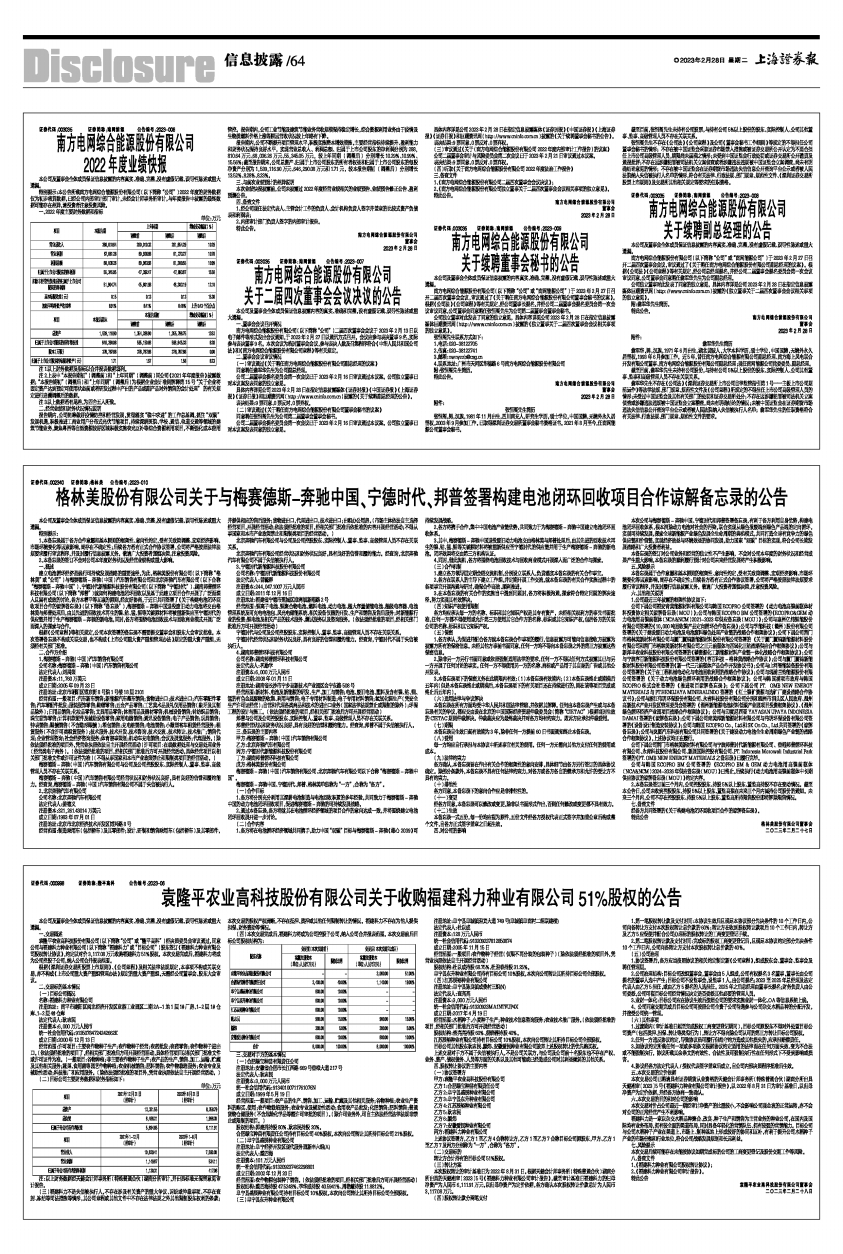

(二)目标公司主要财务数据和财务指标如下:

单位:万元

■

注:以上财务数据经天健会计师事务所(特殊普通合伙)湖南分所审计,并出具标准无保留意见审计报告。

(三)福建科力不是失信被执行人,不存在涉及有关资产的重大争议、诉讼或仲裁事项、不存在查封、冻结等司法措施等情形,其公司章程或其他文件中不存在法律法规之外其他限制股东权利的条款;本次交易的股权产权清晰,不存在抵押、质押或其他任何限制转让的情况。福建科力不存在为他人提供担保、财务资助等情况。

(四)本次交易完成后,福建科力将成为公司控股子公司,纳入公司合并报表范围。本次交易前后目标公司股权结构为:

■

三、交易对手方的基本情况

(一)合肥绿宝种苗有限责任公司

注册地址:安徽省合肥市长江西路669号香樟大道217号

法定代表人:耿志民

注册资本:3,000万元人民币

统一社会信用代码:91340100711761076N

成立日期:1999年5月19日

经营范围:一般项目:农产品的生产、销售、加工、运输、贮藏及其他相关服务;谷物种植;农业生产资料的购买、使用;农作物栽培服务;农业专业及辅助性活动;食用农产品批发;化肥销售;肥料销售;普通货物仓储服务(不含危险化学品等需许可审批的项目)。(除许可业务外,可自主依法经营法律法规非禁止或限制的项目。)

股权结构:郭建秀持股80%、耿志民持股20%。

合肥绿宝种苗有限责任公司持有目标公司40%股权,本次向公司转让其所持目标公司21%股权。

(二)阜宁县盛辰种业有限公司

注册地址:阜宁经济开发区现代服务园新丰六组(A)

法定代表人:戴四海

注册资本:101万元人民币

统一社会信用代码:913209237462298801

成立日期:2002年12月20日

经营范围:农作物原包装种子销售。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

股权结构:戴四海持股47.5248%、李华成持股40.5941%、周艳慧持股11.8812%。

阜宁县盛辰种业有限公司持有目标公司10%股权,本次向公司转让其所持目标公司全部股权。

(三)阜宁县东升种业有限公司

注册地址:阜宁县阜城镇迎宾大道749号(阜城镇阜南村二组联建楼)

法定代表人:杜以成

注册资本:128万元人民币

统一社会信用代码:913209237812850874

成立日期:2005年11月15日

经营范围:一般项目:农作物种子经营(仅限不再分装的包装种子)(除依法须经批准的项目外,凭营业执照依法自主开展经营活动)

股权结构:杜以成持股68.75%、杜迎春持股31.25%。

阜宁县东升种业有限公司持有目标公司10%股权,本次向公司转让其所持目标公司全部股权。

(四)江苏辰裕种业有限公司

注册地址:阜宁县陈良镇成俊村三组(N)

法定代表人:查亮亮

注册资本:3,000万元人民币

统一社会信用代码:91320923MA1NTFUP4X

成立日期:2017年4月19日

经营范围:水稻种子、小麦种子生产;种业技术信息咨询服务;农业技术推广服务。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

股权结构:查亮亮持股60%、费晓蓉持股40%。

江苏辰裕种业有限公司持有目标公司10%股权,本次向公司转让其所持目标公司全部股权。

目标公司其他股东耿志民、颜炜、安徽爱民种业有限公司放弃上述股权转让的优先购买权。

上述交易对手方不属于失信被执行人,不是公司关联方,与公司及公司前十名股东也不存在产权、业务、资产、债权债务、人员等方面的关系以及其他可能或已经造成公司对其利益倾斜的其他关系。

四、股权转让协议的主要内容

(一)协议签署方

甲方:袁隆平农业高科技股份有限公司

乙方1:合肥绿宝种苗有限责任公司

乙方2:阜宁县盛辰种业有限公司

乙方3:阜宁县东升种业有限公司

乙方4:江苏辰裕种业有限公司

乙方5:耿志民

乙方6:颜炜

乙方7:安徽爱民种业有限公司

丙方:福建科力种业有限公司

上述协议签署方,乙方1至乙方4合称转让方,乙方1至乙方7合称目标公司原股东,甲方、乙方1至乙方7及丙方分别称为“一方”,合称为“各方”。

(二)交易标的

转让方合计持有的目标公司51%股权。

(三)转让方案

本次股权转让的审计基准日为2022年8月31日。根据天健会计师事务所(特殊普通合伙)湖南分所出具的天健湘审〔2023〕5号《福建科力种业有限公司审计报告》,截至审计基准日福建科力的归母净资产为人民币6,111.91万元,以归母净资产为定价依据,各方确认本次股权转让价款总计为人民币3,117.08万元。

(四)股权转让款分两笔支付

1、第一笔股权转让款及支付时间:本协议生效后且满足本协议部分先决条件的10个工作日内,公司向各转让方支付本次股权转让总价款的60%;转让方在收到股权转让款项后10个工作日内,转让方及乙方5应促使并配合公司办理标的股权转让的工商变更登记手续。

2、第二笔股权转让款及支付时间:完成标的股权工商变更登记后,且满足本协议约定部分先决条件10个工作日内,公司向各转让方支付本次股权转让总价款的40%。

(五)公司治理

1、协议签署后,各方应当按照协议的相关约定制定新《公司章程》,组成股东会、董事会、监事会及聘任管理层。

2、公司治理结构:目标公司改组董事会,董事会由5人组成,公司有权提名3名董事,董事长由公司提名的董事人选中产生;目标公司不设监事会,设监事1人,由公司提名;2023至2025年总经理及法定代表人由乙方5担任,或由乙方5提名的人选担任。2025年之后总经理由董事长提名;财务负责人由公司委派,公司可视目标公司经营情况决定是否委派其他必要的管理人员。

3、业财一体化:目标公司应在协议生效后按照公司的要求实施业财一体化、OA等信息系统上线。

4、公司同意交割完成后目标公司可按照公司全资子公司待遇参与公司杂交水稻品种的分配开发,并接受公司统一管理。

(六)其他事项

1、过渡期内(审计基准日起至完成股权工商变更登记期间),目标公司原股东不得对外处置目标公司资产(包括质押、担保、转让等类似行为),转让方不得向除公司认可的第三方转让目标公司股权。

2、任何一方违反协议约定,导致协议虽可履行但给守约方造成其他损失的,应承担赔偿责任。

3、如协议约定所载任何一项或多项条文根据协议约定适用的法律而在任何方面失效、变为不合法或不能强制执行,协议所载其余条文的有效性、合法性及可强制执行性在任何形式下不受到影响或损害。

4、协议经各方法定代表人/授权代表签字盖章后成立,自公司内部决策程序批准后生效。

五、本次交易的定价依据

本次交易公司已聘请具有证券期货从业资格的天健会计师事务所(特殊普通合伙)湖南分所出具天健湘审〔2023〕5号《福建科力种业有限公司审计报告》,以2022年8月31日为审计基准日,以归母净资产为定价依据,并经各方协商一致确认。

六、本次交易的目的和对公司的影响

本次交易对价占公司最近一期经审计净资产的比重较小,不会影响公司现金流的正常运转,亦不会对公司的正常经营产生不利影响。

福建科力是一家以杂交水稻品种聚合、改良、种子生产和销售为主营业务的种业公司,在国内及国际均有业务布局,拥有较全面的渠道布局,同时具备年轻化的营销队伍、拥有较强的营销能力。目标公司与公司水稻种子产业在渠道上、市场上、制种基地上形成较好的协同和互补,有利于提升公司水稻种子产业的市场份额和行业地位,符合公司战略发展规划和长远利益。

七、风险提示

本次交易后续可能存在未能按协议如期完成标的公司的工商变更登记及股份交割工作等风险。

八、备查文件

1、《福建科力种业有限公司股权转让协议》;

2、《福建科力种业有限公司审计报告》。

特此公告

袁隆平农业高科技股份有限公司董事会

二〇二三年二月二十八日