伦敦金属交易所时隔一年

重启亚洲时段镍交易

|

流动性和定价功能修复任重而道远

◎记者 陈雨康

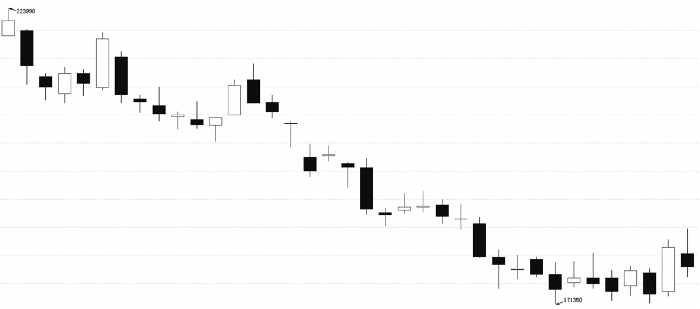

在长达一年的暂停交易后,伦敦金属交易所(LME)于伦敦时间3月27日1时(北京时间上午8时)恢复了亚洲时段镍交易。当日开盘后,伦镍小幅下跌;北京时间当天下午,跌幅一度接近4%。截至北京时间16时,伦镍跌1.29%。

在去年3月“伦镍异常波动”事件发生后,应英国监管层要求,LME镍市场亚洲时段交易始终处于暂停阶段。

业内人士认为,伦镍亚洲交易时段重启后,伦镍能否重现往日的流动性和定价功能仍有待观察。随着全球镍各类产品产能的进一步释放,今年镍市场或走向全面过剩格局,镍价将呈现下行趋势。

乌龙事件令交易恢复时间一度推迟

LME曾在2月23日发布公告称,定于2023年3月20日开始恢复镍市场亚洲时段交易——但这一计划被突发事件推迟。

LME3月18日发文称,由于某许可仓库出现实物镍违规行为,LME决定将恢复时间推迟到3月27日。

据上海证券报记者了解,经检查,该仓库内的一小部分镍(涉及9个仓单)不符合合约规格要求。由于每份仓单约为6吨金属,该事件涉及约54吨实物镍。按当时的LME镍价计算,涉事实物镍的总价值约为127万美元,约合人民币875万元。LME称,不符合要求的镍占其镍库存的0.14%。

LME在3月24日的最新公告中提到,该事件发生后,LME要求全球所有许可仓储公司对所有袋装镍进行检查。检查结果显示,没有发现更多不符合合约细则的镍仓单。因此,LME认为现有程序能够有效管理仓库仓单,再次确认于3月27日恢复亚洲时段镍交易。

伦镍价格发现功能式微

尽管长达一年的亚洲时段交易暂停在一定程度上起到了稳定镍价的作用,但伦镍也失去了相当一部分的流动性,这对其价格发现功能造成较大影响。

据上海钢联不锈钢事业部镍分析师樊见苑介绍,近一年的亚洲交易时段暂停,让LME三个月期镍合约每日平均成交量较前一年的均值下降70%以上。今年不少国内企业在签订俄镍长期协议时,就要求加入沪镍作为定价参考。伦镍市场重现以往的流动性还有待时日。

国信期货有色及新材料研究团队负责人顾冯达对记者表示,此次LME镍重启亚盘交易,意在吸引因伦镍亚盘暂停交易而转向其他市场的亚太地区镍产业企业及金融机构参与,夺回正快速流失的“全球金属定价权”。

“事实上,英国金融定价中心的传统优势逐步向以中国为代表的亚洲市场和以美国为代表的北美市场转移。”顾冯达表示,“中国价格”更能代表亚太市场的供需情况和市场情绪变化,而欧美等海外新能源市场也将迎来芝商所推出的“硫酸镍期货衍生品合约”。LME在饱受质疑的背景下,能否靠稳定运行赢回亚洲市场,道阻且长。

镍市场或走向全面过剩

今年以来,镍价总体呈现下行趋势。截至国内期市3月27日下午收盘,沪镍主力合约收报17.79万元/吨,今年以来累计跌幅已超过20%。现货方面,据生意社统计,3月27日镍现货报价为18.79万元/吨,今年以来已累计下跌约20%。

业内普遍认为,今年镍市场有望从局部过剩走向全面过剩,纯镍相对其他产品的溢价有望回归合理区间。

顾冯达表示,一季度镍市场已呈现供应过剩现象,而二季度全球镍市场面临 “强预期、弱现实”的争议,镍上游矿端或呈现供需两弱的格局。“强预期”能否出现,需关注季节性需求复苏情况和后期相关地方政策的落地情况。

樊见苑认为,从项目规划情况来看,2023年镍供应端存在较大增量。印尼镍铁将继续带动全球原生镍供应量增加,同时,镍中间品增量也较为显著,传统的精炼镍企业将维持正常生产。需求方面,镍下游不锈钢和新能源汽车行业呈现增速放缓的情形。预计2023年镍中间品及镍铁过剩或进一步扩大。镍元素的大量释放及产品之间的转化壁垒打通,将导致镍价整体呈现下行。