中远海运特种运输股份有限公司

2022年年度报告摘要

公司代码:600428 公司简称:中远海特

第一节 重要提示

1本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到http://www.sse.com.cn网站仔细阅读年度报告全文。

2本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实性、准确性、完整性,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

3公司全体董事出席董事会会议。

4天职国际会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的审计报告。

5董事会决议通过的本报告期利润分配预案或公积金转增股本预案

公司以2022年12月31日总股本2,146,650,771股为基数,每10股派发现金人民币1.60元(税前),共计派发人民币343,464,123.36元。本分配预案尚需提交公司2022年年度股东大会通过。

第二节 公司基本情况

1公司简介

■

■

2报告期公司主要业务简介

(1)航运业情况说明

航运业是国际贸易的桥梁和纽带,与全球经济密切相关,是国际经贸走向的晴雨表,全球商

品贸易货运量约90%是通过海运完成的。中国正从海运大国向海运强国迈进,中国航运业也迎来

新的发展周期和增长机遇。

国际航运业按船型可分为集装箱船业务、干散货船业务、油轮业务等多个分支,公司从事的

特种船运输业务是国际航运业的一个重要的细分领域,具体包括多用途船、重吊船、半潜船、纸

浆船、木材船、沥青船、汽车船等多种专业特种船业务。特种船市场既受到整体经济贸易环境的

影响,也受其自身细分市场独有的供求关系影响,与集装箱船、油轮、干散货船等市场相比,特

种船市场总体上呈现规模相对不大、周期性波动较小、市场供需相对稳定等特点。随着近些年

国际航运市场的优胜劣汰和行业整合,各特种船细分领域已形成了一些竞争力强的龙头企业。中

远海特在多个细分领域占有领先地位。

(2)2022年全球航运市场情况

克拉克森统计数据显示,2022年全球海运贸易量120亿吨,略低于2019年水平。克拉克森海运指数2022年平均值上涨至37,253美金/天,较2021年平均水平上涨30%。国际航运市场呈现板块分化特点。2022年,中国出口集装箱运价指数(CCFI)年度均值为2792.14,然较2021年仍上涨6.8%,波罗的海干散货指数(BDI)全年跌幅31.7%,波罗的海原油运价指数(BDTI)均值为1390点,同比上涨115.8%。

(3)报告期内公司从事的业务情况

中远海特主营特种船海上运输业务,并正在不断拓展全程物流业务,以“打造全球领先的特种船公司,实现向产业链经营者和整体解决方案提供者转变”为战略目标,本着“举重若轻的实力,举轻若重的精神”的理念,致力于打造世界一流的特种船队。公司目前拥有规模和综合实力居世界前列的特种运输船队,截至2022年12月31日,公司拥有和经营性租赁的纸浆船、半潜船、多用途船、重吊船、木材船、沥青船、汽车船等各类型船舶107艘,共计356.4万载重吨。

公司长期着力从事包括风电设备、纸浆、乘用车、工程车辆、港口机械、成套设备、钻井平台、挖泥船、高铁机车、原木等远洋运输市场中超长、超重、超大件以及有特殊运载、装卸要求的货载运输。目前,公司已经形成了以中国本土为依托,以日本、韩国、东南亚、欧洲、南美、非洲和西亚等为辐射区域的全球经营服务网络,在远东至东南亚及澳新、远东至红海及欧洲地中海、远东至印度洋及波斯湾、远东至美洲、远东至非洲、大西洋南北航线等航线上,形成了稳定可靠的准班轮运输优势,船舶可全球航区航行、靠泊于160多个国家和地区的1500多个港口,也是拥有南北极地水域航行经验的船东。同时,通过多用途船、重吊船和半潜船队的合理构成,货物承运能力实现了从1吨至10万吨的全覆盖,整体船队呈现出多用途化、大型化、重吊化,船队整体竞争力不断增强,拥有了载重吨位和船型最全、货物吨位覆盖最广、装卸方式最多样的特种船队,可为广大客户提供安全、快捷、环保的运输服务。公司承揽全球最大项目、服务全球最大客户、抗周期发展和持续盈利的能力进一步增强。同时,公司努力推动服务创新,凭借完善的全球营销网络、有船东物流特色的全流程管理体系、持续稳定的安全保障与环境保护机制,服务从“港到港”的海运向“门到门”的全程供应链物流服务延伸,“海上运输”也向“海上运输加安装服务”转变,不断满足客户期望并引领行业发展。

公司建立了完善的管理体系,在满足ISM规则、ISPS规则、海事劳工公约MLC2006等国际强制性法规要求的基础上,导入了ISO9001、ISO14001、OHSAS18001等管理体系标准,并以满足强制性规范和标准为前提,围绕客户安全需求和管理提升需求两方面重点,构建了QHSE管理体系,形成了持续稳定的安全保障与环境保护机制。

公司积极发展航运相关产业,包括船舶技术工程服务、船舶物资供应、船舶通信导航服务等

业务,已形成一定的规模和市场优势,对内为航运主业提供强有力的支持和保障,对外打造专业

品牌,和航运主业形成有益互补和协调发展。

(4)2022年特种船运输市场情况

2022年,受货币政策转向、地缘政治冲突、通货膨胀等多重因素的冲击,全球经济增长显著放缓。联合国贸发会议(UNCTAD)发表的《2022年海运评述》显示,2022年全球海运贸易温和增长1.4%,比2021年(3.2%)低近两个百分点,国际航运市场环境更加复杂,不确定性风险也随之增加。特种船运输市场受国际航运市场大势影响,整体表现为冲高回落调整,但各细分市场仍然呈现出较大差异化。

多用途船和重吊船市场,2022年全球制造业需求收缩,压力持续加大,呈现波动下行走势。风电建设以及工程项目属于长期投资,建设准备周期较长,受全球制造业影响小于预期,海运需求呈现平稳增长。2022年,中国成品钢铁出口量处于历史偏高位水平,全年钢材出口6,732.3万吨,同比去年微增0.9%;工程机械出口量稳步增长,全年共计出口挖掘机109,457台,同比增长59.8%,出口装载机42,461台,同比增长24.9%。2022年中国对外承包工程稳定发展,完成营业额10,424.9亿元, 同比增长4.3%。受益于供应链危机造成的溢出效益,叠加可再生能源和石油天然气行业的项目货物需求,2022年多用途船运价水平整体上扬。2022年克拉克森2.1万载重吨和1.7万载重吨的多用途船平均期租水平分别为31,542美元/天和26,875美元/天,同比分别上涨34.8%和34.1%。

纸浆船市场,因森林资源匮乏,常年来中国纸浆产量无法自给自足,木浆对外依存度高达60%以上,是全球最大的商品纸浆需求国。据中商产业研究院数据库显示,中国纸浆进口量2017年至2021年保持稳健增长态势。2022年,受纸浆价格居高不下的影响,中国纸浆全年进口量2,916.3万吨,同比微降1.8%。

半潜船市场,受地缘政治等因素影响,2022年原油期货价格高位震荡,持续推动海洋油气项目投资和海工需求上涨,移动式海上钻井装置市场情况持续走强,日费率继续改善。在全球能源转型的支撑下,全球海上风电市场保持高速增长,2022年漂浮式海上风电规划总容量从2021年的91GW增加至185GW,全球项目数量从130个增加到230个。

木材船市场,2022年第一季度,市场对木材仍然保持着较高需求,第二季度伴随着通货膨胀,能源价格上涨,同时因家具、建筑等木材相关行业的订单持续下滑,市场对木材需求进而自然萎缩。因需求低迷、市场运力不充足,2022年中国原木进口量4,370万立方米,同比减少31.3%。

沥青船市场,2022年,沥青期货价格跟随成本端原油价格波动呈现大涨大跌。受国内需求羸弱和进口沥青经济性弱的影响,导致全年沥青需求整体表现偏弱,1-12月中国沥青进口量为293.3万吨,同比减少27.5万吨,降幅8.6%。

汽车船市场,2022年中国汽车出口量屡创新高。根据中国汽车工业协会的数据,由于海外供给不足和中国车企出口竞争力的大幅增强,2022年中国汽车出口量首次突破300万辆达到311.1万辆,同比增长54.4%,正式成为全球第二大汽车出口国。分车型看,乘用车出口252.9万辆,同比增长56.7%;商用车出口58.2万辆,同比增长44.9%;新能源汽车出口67.9万辆,同比增长120%,成为中国汽车出口量增长的重要支柱之一。克拉克森统计2022年全球汽车海运贸易的车海里数增长14%,比2019年水平高出2%;平均海里数增加6%,达到约6,900海里。

(5)公司主营业务经营分析

2022年,公司坚持以“打造全球领先的特种船公司,实现向‘产业链经营者’和‘整体解决方案提供者’转变”为战略愿景,紧紧围绕“产业化经营、产业链经营、效益专精”三大战略主题,创新服务方式和经营模式,经营效益实现跨越式提升。

多用途船和重吊船业务,截至2022年末,公司拥有32艘多用途船共 95.2万载重吨,24艘重吊船共计64.2万载重吨。公司多用途船和重吊船队以客户为中心,为一汽、三一、柳工、徐工等客户量身定制“端到端”的“直客专班快线”;携手东方电缆圆满完成英国SSE全程物流项目,开创公司与客户深度绑定的战略合作新模式,实现与客户共赢;推出“半潜船+重吊船”联合解决方案,解决客户舱位短缺难题的同时迅速占领市场,建立差异化竞争优势,打开重吊船迈向高端市场的通道。报告期,公司多用途船和重吊船队的经营效益同比得到大幅提升。公司自有及租入的多用途船队共实现营业收入人民币37.02亿元,同比增加26.63%,占公司船队营业收入32.41%;实现船队营业利润人民币5.91亿元,同比增加1.41亿元。自有及租入重吊船队共实现营业收入人民币22.27亿元,同比增加39.36%,占船队营业收入19.49%;实现营业利润人民币3.43亿元,同比增加1.51亿元。

纸浆船业务,报告期,公司以经营性租赁方式接入5艘6.2万吨多用途专业纸浆船,截至 2022年末,公司拥有及经营性租赁租入的纸浆船队规模扩充至18艘共计111.3万载重吨。公司与全球主要纸浆厂商建立了良好合作关系,报告期内与多家纸浆客户新签、续签纸浆海运长约,纸浆产业链经营货源储备不断充实;成功开发溶解浆业务,纸浆货物品类不断丰富;以海运为基础,着力构建纸浆运输海陆协同产业链体系,合资组建上海远至信供应链管理有限公司,加快节点布局,提速纸浆物流,竞争力不断提升。公司自有及租入的纸浆船队共实现营业收入人民币19.02亿元,同比增加80.37%,占公司船队营业收入16.65%;实现营业利润人民币1.31亿元,同比增加0.46亿元。

半潜船业务,报告期,公司接入1艘8万吨半潜船,截至2022年末,公司共拥有半潜船9 艘,计45.1万载重吨。公司抓住全球转型清洁能源的机遇,加大海工直接客户营销力度,积极开发海缆铺设,强化“运输+安装”等海上风电全产业链业务,落实POOL经营模式,进一步巩固行业地位,市场引领能力稳步提升。公司自有及租入的半潜船队共实现营业收入人民币23.38亿元,同比增加71.96%,占公司船队营业收入20.47%;实现营业利润人民币3.25亿元,同比增加0.99亿元。

木材船业务,截至2022年末,公司拥有8艘木材船,计25.5万载重吨。公司木材船队积极抓好大客户营销,优化货源结构,出口以项目货为基础,结合回程木材,积极推升运价,多措并举努力提升航次经营水平。公司木材船队共实现营业收入人民币5.09亿元,同比增加10.82%,占公司船队营业收入4.46%;实现船队营业利润人民币0.46亿元,同比减少0.02亿元。

沥青船业务,截至2022年末,公司拥有12艘沥青船,计9.5万载重吨。公司平衡推进自营与期租业务,加大客户营销力度,稳定基础货源,积极拜访各大油公司和贸易商,加强交流合作。公司自有及租入的沥青船队共实现营业收入人民币3.92亿元,同比增加25.16%,占公司船队营业收入3.44%;实现营业利润人民币0.09亿元,同比增加0.25亿元。

汽车船业务,截至2022年末,公司拥有4艘汽车船,计5.5万载重吨。报告期,公司成功与上港集团、上汽安吉物流新成立广州远海汽车船运输有限公司,开辟中东汽车船班轮航线;相继与东风柳汽、一汽签署了长约合同,实现与主机厂的深度绑定。公司自有及租入的汽车船队共实现营业收入人民币3.52亿元,同比减少21.72%,占公司船队营业收入3.08%;实现营业利润人民币1.02亿元,同比增加0.64亿元。

产业链经营业务,报告期,公司持续稳步推进纸浆物流产业链和工程项目物流产业链拓展,提高“端到端”整体物流解决方案能力,取得积极成效。公司通过创新解决方案,打造差异化服务,深化战略合作,持续提升客户服务水平,年内签订54个项目物流项目,执行期覆盖至未来两年。报告期内,公司成功介入纸浆长江中转市场,进一步扩大了在国内纸浆中转业务的知名度,为纸浆客户成功开展国际中转业务。同时,远至信供应链管理有限公司圆满完成50万吨年度卸货量目标,快速将罗泾港打造为国内第三大、与公司深度合作的纸浆物流核心枢纽港。报告期,开发纸浆物流分拨项目4个,签约总货量88万吨,其中已执行分拨和国际中转货量达到33.3万吨。此外,为更好地把握中国汽车蓬勃发展机遇,特别是新能源汽车出口快速攀升的重大机遇,公司积极践行保供稳链的央企使命责任,将商品车运输作为“稳外贸”的首要任务,针对客户不同车型需求,公司发挥技术和服务优势,创造性研发48尺可折叠框架、40尺斜装框架、40尺超宽框架等一系列产品,量身定制解决方案,搭配纸浆船、多用途船,同时结合公司原有5艘汽车船,实现大规模、批量化运输,为客户提供综合服务方案,举公司之力确保商品车出口供应链畅通。报告期内累计承运商品车出口75,820辆。

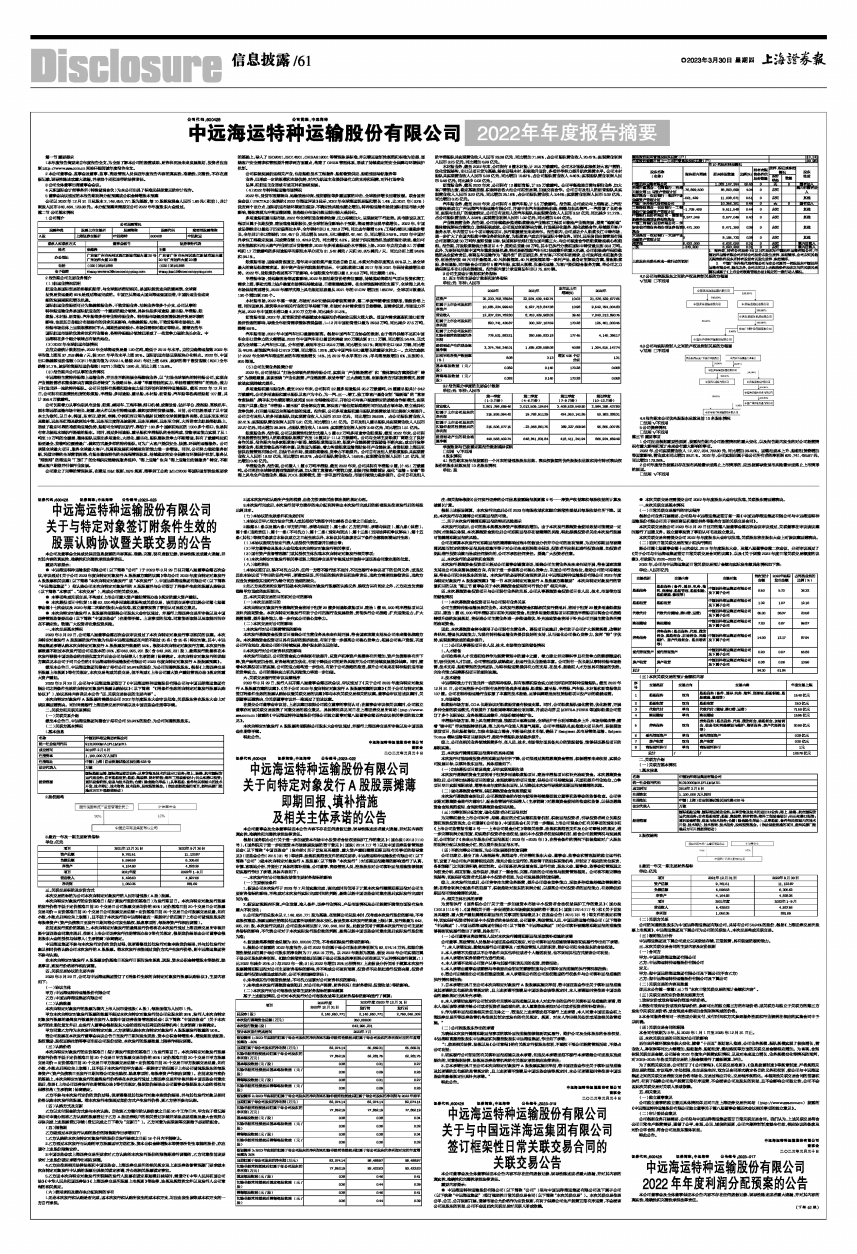

3公司主要会计数据和财务指标

3.1近3年的主要会计数据和财务指标

单位:元 币种:人民币

■

3.2报告期分季度的主要会计数据

单位:元 币种:人民币

■

季度数据与已披露定期报告数据差异说明

□适用 √不适用

4股东情况

4.1报告期末及年报披露前一个月末的普通股股东总数、表决权恢复的优先股股东总数和持有特别表决权股份的股东总数及前 10 名股东情况

单位: 股

■

4.2公司与控股股东之间的产权及控制关系的方框图

√适用 □不适用

■

4.3公司与实际控制人之间的产权及控制关系的方框图

√适用 □不适用

■

4.4报告期末公司优先股股东总数及前10 名股东情况

□适用 √不适用

5公司债券情况

□适用 √不适用

第三节 重要事项

1公司应当根据重要性原则,披露报告期内公司经营情况的重大变化,以及报告期内发生的对公司经营情况有重大影响和预计未来会有重大影响的事项。

2022年,公司实现营业收入12,207,234,782.80元,同比增加39.46%。因燃油成本上升、船舶租赁费增加等因素影响,营业成本同比增加39.21%。2022年,公司实现归属于母公司所有者的净利润820,741,435.87元,同比增加173.28%。

2公司年度报告披露后存在退市风险警示或终止上市情形的,应当披露导致退市风险警示或终止上市情形的原因。

□适用 √不适用