塞力斯医疗科技集团股份有限公司

关于控股子公司出售资产暨关联交易的

补充公告

证券代码:603716 证券简称:塞力医疗 公告编号:2023-036

债券代码:113601 债券简称:塞力转债

塞力斯医疗科技集团股份有限公司

关于控股子公司出售资产暨关联交易的

补充公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

塞力斯医疗科技集团股份有限公司(以下简称“公司”或“塞力医疗”)于2023年4月4日在上海证券交易所网站(www.sse.com.cn)披露了《关于控股子公司出售资产暨关联交易的公告》(公告编号:2023-033)。公司控股子公司山东润诚医学科技有限公司(以下简称“山东润诚”)将其持有的淄博塞力斯医疗科技有限公司(以下简称“淄博塞力斯”)51%的股权无偿转让给淄博塞力斯股东鞠星国指定的第三方(山东世纪开源科技信息有限公司,以下简称“世纪开源”),交易完成后,山东润诚不再持有淄博塞力斯股份。公司就上述公告中的有关事项补充说明如下:

一、交易背景

公司控股51%的子公司山东润诚为寻求山东地区的业务发展,与淄博地区的合作方鞠星国达成一致合作意见,约定双方共同投资成立淄博塞力斯,由鞠星国负责淄博塞力斯整体运营,山东润诚负责提供运营资金。同时,山东润诚参考当时医疗检验行业收购股权交易案例中同等交易估值水平,为鼓励合作方合作的积极性,将业务有效落地,提高业务盈利能力,从而使得上市公司利益最大化,山东润诚与鞠星国约定,淄博塞力斯运营两年之日起15个工作日内,山东润诚按照淄博塞力斯上一年度净利润的12-15倍价格对鞠星国持有的股份进行收购。否则,山东润诚需将股权无偿转让给鞠星国。

淄博塞力斯设立后业务持续增长,触发股东双方前期约定的回购条款,鞠星国主张由山东润诚对其持有的淄博塞力斯49%的股权以15倍PE计算估值进行回购。山东润诚与鞠星国在2021年至2022年期间多次磋商,但一直未对交易价格达成一致意见,最终于2022年10月,双方根据合作协议约定做出终止合作的决定。山东润诚征求其股东各方意见后召开股东会审议决定不行使该回购权,依照协议约定将持有的淄博塞力斯股权按合作约定无偿转让给鞠星国。塞力医疗于2022年11月至2023年2月陆续收到淄博塞力斯归还的借款。

二、山东润诚放弃收购鞠星国股份的原因

目前A股医疗(医药)器械分销行业上市公司PE(TTM)中位数为15倍,考虑流动性折扣30%,PE倍数为10倍,收购鞠星国的股份的溢价倍数按现在行业平均水平偏高;山东润诚与鞠星国双方经多次谈判磋商,对估值仍无法达成一致意见。淄博塞力斯经营现金流为负数,应收账款较大,公司判断其未来应收账款的回收成本较高。同时,塞力医疗认为终止收购后能回收现金流,改善公司财务状况。山东润诚与鞠星国经协商一致决定对其股份不进行收购。

三、出售价格的合理性

1、双方2018年签订《股东协议书》约定合作条件中收购对价的合理性

2016年至2020年期间,经查询同期行业内其他上市公司过往收购案例,其收购市盈率在10倍至18倍。公司分别于2017年5月9日和2017年6月22日受让北京京阳腾微科技发展有限公司和武汉汇信科技发展有限责任公司51%股权,均按市盈率11倍收购。

山东润诚参考了公司及体外诊断行业上市公司投资收购同类企业的案例,按照淄博塞力斯上一年度净利润的12-15倍价格对鞠星国的股权进行收购,系当时双方根据市场情况及对淄博塞力斯项目预期发展做的谈判和协商,估值符合市场平均溢价水平。

2、山东润诚以0元对价将其持有的淄博塞力斯51%的股权转让给鞠星国,系根据《股东协议书》约定,在收购价格无法达成一致时,山东润诚需无偿将股份转让给鞠星国。本次交易价格依合作之初时双方之约定确定,且后期经双方协商一致,不存在损害公司及全体股东利益的情形。如终止合作,公司能及时收回对淄博塞力斯的借款,对公司财务资金状况有一定的改善。

四、鞠星国、世纪开源与公司控股股东及实际控制人的关系

公司本次股权转让交易对方为鞠星国指定第三方世纪开源,经与鞠星国确认,其与指定第三方世纪开源不存在关联关系。鞠星国、世纪开源与公司控股股东及实际控制人亦不存在关联关系。本次交易不存在利益输送情形。

五、出售对公司的影响

1、淄博塞力斯经营状况

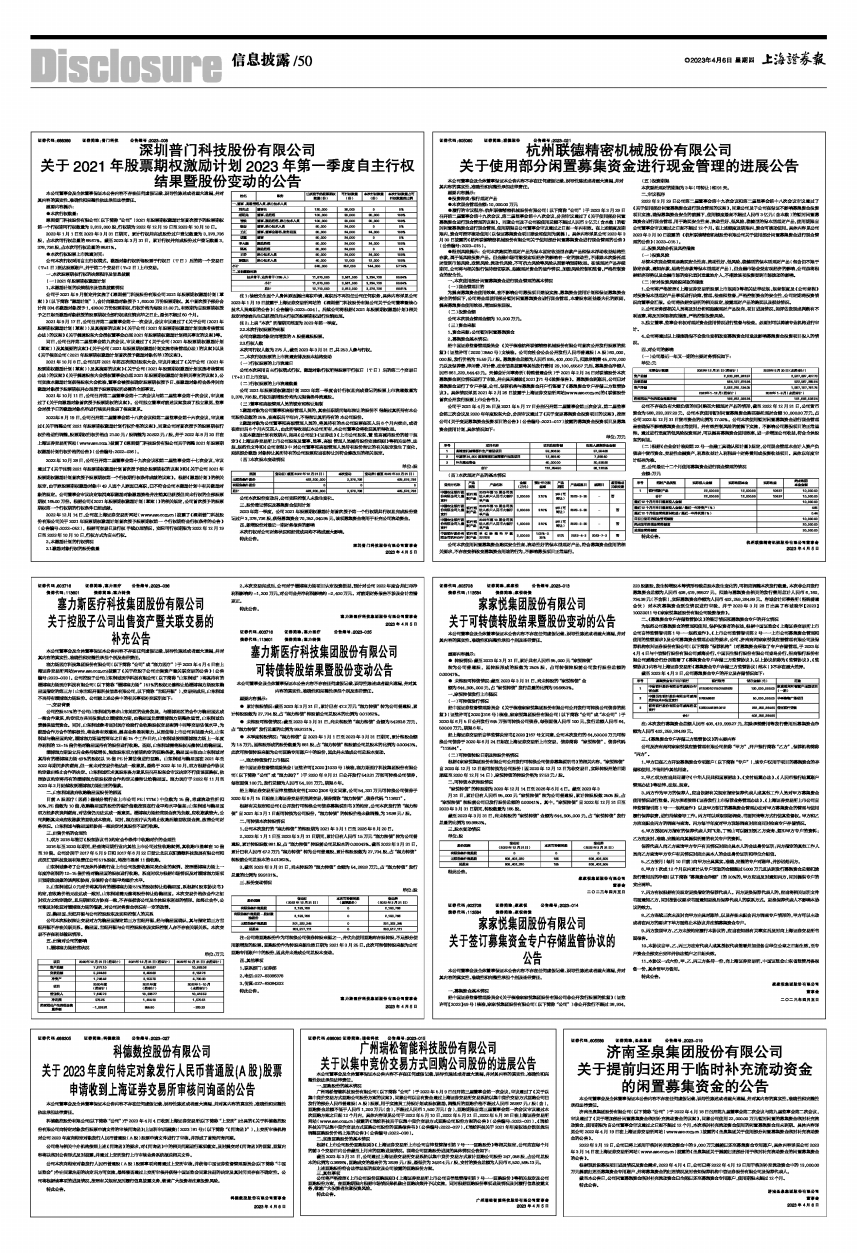

单位:万元

■

2、本次交易完成后,公司对于淄博塞力斯项目认定投资损益,预计对公司2022年度合并归母净利润影响约-1,200万元,对公司合并净利润影响约-2,400万元。对前期财务报告不涉及会计差错更正。

特此公告。

塞力斯医疗科技集团股份有限公司董事会

2023年4月5日

证券代码:603716 证券简称:塞力医疗 公告编号:2023-035

债券代码:113601 债券简称:塞力转债

塞力斯医疗科技集团股份有限公司

可转债转股结果暨股份变动公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 累计转股情况:截至2023年3月31日,累计已有47.2万元“塞力转债”转为公司普通股,累计转股股数为27,734股,占“塞力转债”转股前公司总股本的比例为0.01362%。

● 未转股可转债情况:截至2023年3月31日,尚未转股的“塞力转债”金额为54283.8万元,占“塞力转债”发行总量的比例为99.9131%。

● 本季度转股情况:“塞力转债”自2023年1月1日至2023年3月31日期间,累计转股金额为1.5万元,因转股形成的股份数量为881股,占“塞力转债”转股前公司总股本的比例为0.00043%。此次可转债转股来源为公司回购专用账户中的股份,因此并未造成公司总股本变动。

一、塞力转债发行上市概况

经中国证券监督管理委员会(证监许可【2020】1033号)核准,塞力斯医疗科技集团股份有限公司(以下简称“公司”或“塞力医疗”)于2020年8月21日公开发行543.31万张可转换公司债券,每张面值100元,发行总额为人民币54,331万元,期限6年。

经上海证券交易所自律监管决定书【2020】306号文同意,公司54,331万元可转换公司债券于2020年9月15日起在上海证券交易所挂牌交易,债券简称“塞力转债”,债券代码“113601”。

根据有关规定和公司《公开发行可转换公司债券募集说明书》的约定,公司本次发行的“塞力转债”自2021年3月1日起可转换为公司股份,“塞力转债”的转股价格未做调整,为16.98元/股。

二、可转债本次转股情况

1、公司本次发行的“塞力转债”的转股期为2021年3月1日至2026年8月20日。

2、2023年1月1日至2023年3月31日期间,累计已有人民币1.5万元“塞力转债”转为公司普通股,累计转股股数881股,占“塞力转债”转股前公司总股本的0.00043%。截至2023年3月31日,累计已有人民币47.2万元“塞力转债”转为公司普通股,累计转股股数为27,734股,占“塞力转债”转股前公司总股本的0.01362%。

3、截至2023年3月31日,尚未转股的“塞力转债”金额为54,283.8万元,占“塞力转债”发行总量的比例为99.9131%。

三、股份变动情况

单位:股

■

注:公司将回购股份作为可转换公司债券转股来源之一,并优先使用回购库存股转股,不足部分使用新增发的股票。回购股份作为转股来源生效日期为2021年3月25日。此次可转债转股来源为公司回购专用账户中的股份,因此并未造成公司总股本变动。

四、其他事项

1、联系部门:证券部

2、电话:027-83386378

3、传真:027-83084202

特此公告。

塞力斯医疗科技集团股份有限公司董事会

2023年4月5日