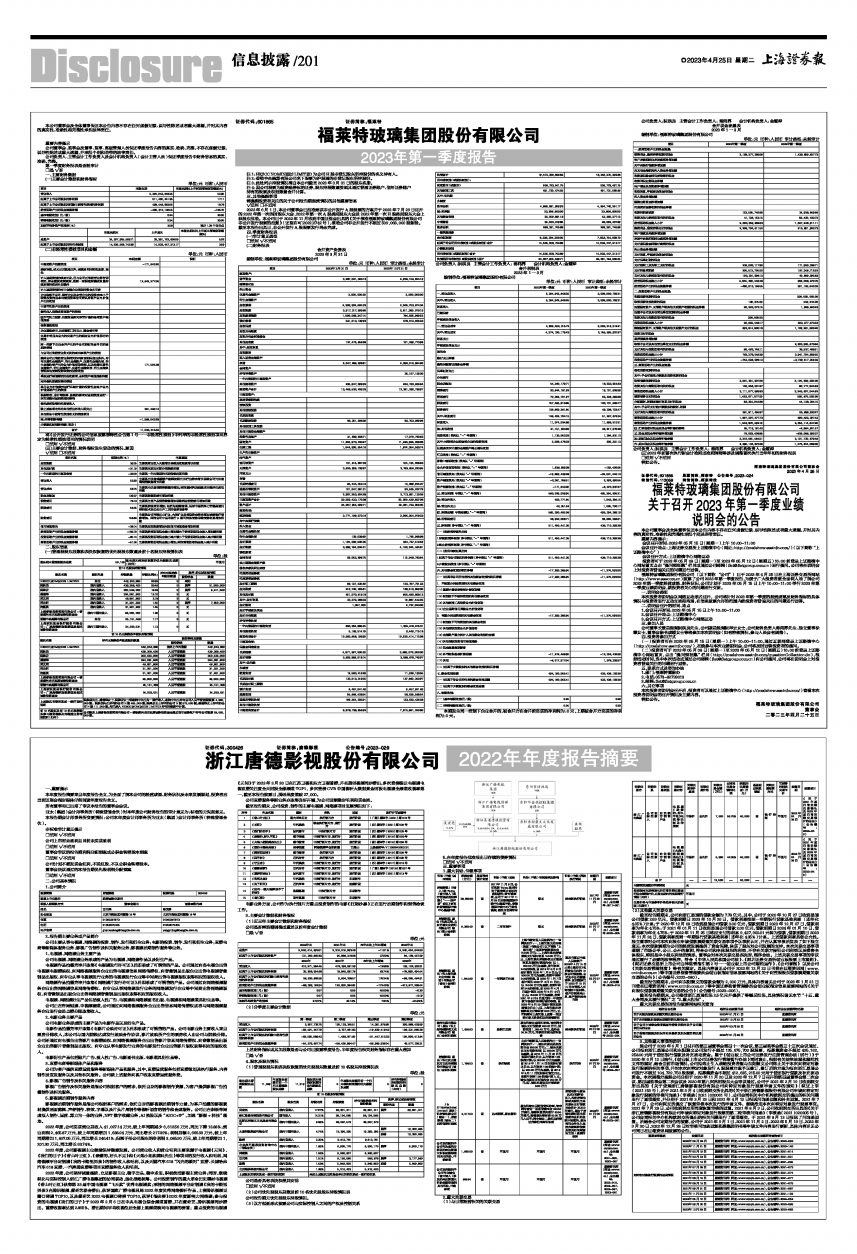

浙江唐德影视股份有限公司

证券代码:300426 证券简称:唐德影视 公告编号:2023-029

2022年年度报告摘要

一、重要提示

本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到证监会指定媒体仔细阅读年度报告全文。

所有董事均已出席了审议本报告的董事会会议。

亚太(集团)会计师事务所(特殊普通合伙)对本年度公司财务报告的审计意见为:标准的无保留意见。

本报告期会计师事务所变更情况:公司本年度会计师事务所为亚太(集团)会计师事务所(特殊普通合伙)。

非标准审计意见提示

□适用 √不适用

公司上市时未盈利且目前未实现盈利

□适用 √不适用

董事会审议的报告期利润分配预案或公积金转增股本预案

□适用 √不适用

公司计划不派发现金红利,不送红股,不以公积金转增股本。

董事会决议通过的本报告期优先股利润分配预案

□适用 √不适用

二、公司基本情况

1、公司简介

■

2、报告期主要业务或产品简介

公司主要从事电视剧、网络剧的投资、制作、发行和衍生业务;电影的投资、制作、发行和衍生业务;直播电商等新媒体服务业务;影视广告制作及相关服务业务;影视剧后期制作服务等业务。

1、电视剧、网络剧业务主要产品

公司电视剧、网络剧业务形成的产品为电视剧、网络剧作品以及衍生产品。

电视剧作品拍摄完毕并取得《电视剧发行许可证》后即形成了可销售的产品。公司通过向各电视台出售电视剧电视播映权、向网络视频服务企业出售电视剧信息网络传播权、向音像制品出版企业出售电视剧音像制品出版权、向专业从事电视剧发行业务的电视剧发行企业等中间商出售电视剧版权取得相应的版权收入。

网络剧作品拍摄完毕并取得《网络剧片发行许可证》后即形成了可销售的产品。公司通过向网络视频服务企业出售网络剧信息网络传播权、向专业从事网络剧发行业务的网络剧发行企业等中间商出售网络剧版权、向音像制品出版企业出售网络剧音像制品出版权取得相应的版权收入。

电视剧、网络剧衍生产品包括植入性广告、电视剧和网络剧图书出版、电视剧和网络剧道具衍生品等。

公司正在布局短剧、中视频赛道,公司通过向网络视频服务企业出售信息网络传播权或者与网络视频服务企业进行会员点播分账取得收入。

2、电影业务主要产品

公司电影业务形成的主要产品为电影作品以及衍生产品。

电影作品拍摄完毕并取得《电影片公映许可证》后即形成了可销售的产品。公司电影业务主要收入来自票房分账收入,即公司与国内院线达成发行放映合作协议,影片放映所产生的票房收入由公司与院线分账。公司还通过向电视台出售影片电视播映权、向网络视频服务企业出售影片信息网络传播权、向音像制品出版企业出售影片音像制品出版权、向专业从事电影发行业务的电影发行企业出售影片版权取得相应的版权收入。

电影衍生产品包括贴片广告、植入性广告、电影图书出版、电影道具衍生品等。

3、直播电商等新媒体产品和服务

公司为客户提供直播运营服务等新媒体产品和服务,其中,直播运营服务包括直播策划及执行服务、内容制作及宣发服务以及其他相关服务。公司就上述服务向客户收取直播运营服务费。

4、影视广告制作及相关服务内容

影视广告制作及相关服务是指公司根据客户的需求,依托自身的影视制作资源,为客户提供影视广告拍摄制作及相关服务。

5、影视剧后期制作服务内容

影视剧后期制作服务是指公司根据客户的需求,依托自身的影视剧后期制作力量,为客户拍摄的影视素材提供画面剪辑、声音制作、特效、字幕以及片头片尾制作等视听语言的制作和合成服务。公司正在积极布局虚拟人制作、运营、算力为一体的业务,NFT数字收藏业务,AI换脸以及“AIGC+IP”,加速“影视+科技”落地。

2022年度,公司实现营业总收入41,027.14万元,较上年同期减少6,612.56万元,同比下降13.88%;营业利润2,465.87万元,较上年同期增加1,688.94万元,同比增长217.39%;利润总额2,666.93万元,较上年同期增加1,897.05万元,同比增长246.41%;归属于母公司股东的净利润3,085.90万元,较上年同期增加1,201.30万元,同比增长63.74%。

2022年度,公司影视剧主业继续保持稳健发展。公司营业收入和营业毛利主要来源于电视剧《无间》、《我们的日子》《香山叶正红》、《亲爱的,好久不见》和《火柴小姐和美味先生》等项目的发行收入和毛利,网络视频平台定制剧《我的卡路里男孩》的制作收入和毛利,以及天猫汽车618“闪光的派对”直播、长城哈弗汽车618直播、一汽奔腾直播等项目直播服务收入和毛利。

2022年度,公司坚持减量提质,立足影视主业,稳字当头,稳中求进,积极盘活影视主营业务;同时,继续深化与实际控制人浙江广播电视集团的协同联动,强化战略统筹。公司投资制作的重大革命历史题材电视剧《香山叶正红》获得第33届中国电视剧“飞天奖”优秀电视剧奖;承制的网络视频平台定制剧《我的卡路里男孩》在腾讯视频、爱奇艺联合播出,获评国家广播电视总局2022年度优秀网络视听作品,上榜腾讯视频豆瓣口碑剧TOP10,以及爱奇艺2022电视剧口碑榜TOP10,获评《指尖榜》2022年度影响力网络剧;参与投资的电视剧《我们的日子》于2023年2月6日在中央电视台综合频道首播,并在爱奇艺、腾讯视频同步播出,首播收视率达到2.865%,播出期间平均收视位居全部上星频道晚间电视剧的榜首;重点投资的电视剧《无间》于2023年3月30日在江苏卫视和东方卫视首播,并在腾讯视频同步播出,多次登榜酷云电视剧电视直播关注度全天时段全部频道TOP1,多次登榜CVB中国视听大数据黄金时段电视剧全频道收视率第一,截至本报告披露日,腾讯热度值破27,000。

公司直播服务等新业务亦取得良好开端,为公司贡献稳定毛利和现金流。

截至报告期末,公司投资、制作的主要电视剧、网络剧项目进展情况如下:

■

电影业务方面,公司作为执行制片方重点投资制作的电影《狂怒沙暴》正在进行后期制作和预售洽谈工作。

3、主要会计数据和财务指标

(1)近三年主要会计数据和财务指标

公司是否需追溯调整或重述以前年度会计数据

□是 √否

单位:元

■

(2)分季度主要会计数据

单位:元

■

上述财务指标或其加总数是否与公司已披露季度报告、半年度报告相关财务指标存在重大差异

□是 √否

4、股本及股东情况

(1)普通股股东和表决权恢复的优先股股东数量及前10名股东持股情况表

单位:股

■

公司是否具有表决权差异安排

□适用 √不适用

(2)公司优先股股东总数及前10名优先股股东持股情况表

公司报告期无优先股股东持股情况。

(3)以方框图形式披露公司与实际控制人之间的产权及控制关系

■

5、在年度报告批准报出日存续的债券情况

□适用 √不适用

三、重要事项

1、重大诉讼、仲裁事项

■

2、重大关联交易

(1)与日常经营相关的关联交易

■

(2)其他重大关联交易

截至报告期期末,公司向浙江易通的借款余额为7.78亿元,其中,公司于2020年10月27日收到易通公司借款2.69亿元,借款到期日2023年10月26日,借款利率按照一年期银行贷款基准利率(即年化4.35%)计息;于2020年12月08日收到易通公司借款3.00亿元,借款到期日2023年12月07日,借款利率为年化4.75%;于2021年01月11日收到易通公司借款2.00亿元,借款到期日2024年01月10日,借款利率为年化4.75%;于2022年11月25日将应支付的利息9,427,900.01元转为借款,借款到期日2023年11月24日,借款利率按照一年期银行贷款基准利率(即年化4.35%)计息。上述借款利率具备公允性。独立董事对公司本次向股东申请借款展期暨关联交易事项予以事前认可,并在认真审核后发表了如下独立意见:本次借款展期为公司的经营发展提供了资金保障,体现了股东对公司发展的支持。本次关联交易事项遵循了市场公平、公正、公开的原则,符合公司和全体股东的利益,不存在关联方侵犯公司利益以及损害全体股东,特别是中小股东利益的情形。董事会对本次关联交易表决时,程序合法。上述关联交易事项的审议通过履行了必要的法律程序,符合《中华人民共和国公司法》、《深圳证券交易所创业板股票上市规则》、《深圳证券交易所上市公司自律监管指引第2号一一创业板上市公司规范运作》、《公司章程》以及公司《关联交易管理制度》等有关规定。具体内容请见公司于2022年12月22日刊登在巨潮资讯网(www.cninfo.com.cn)等中国证券监督管理委员会创业板指定信息披露网站的《关于向控股股东借款展期暨关联交易的公告》(公告编号:2022-080)。

截至报告期期末,公司向东阳聚文的借款余额为2,000万元,具体内容请见公司于2023年1月21日刊登在巨潮资讯网(www.cninfo.com.cn)等中国证券监督管理委员会创业板指定信息披露网站的《关于向股东借款展期暨关联交易的公告》(公告编号:2023-006)。

截至报告期期末,公司接受浙江易通担保2.5亿元并提供了等额反担保,具体情况请见本节“十五、重大合同及其履行情况”之“2、重大担保”。

重大关联交易临时报告披露网站相关查询

■

3、其他重大事项的说明

经公司于2020年6月1日召开的第三届董事会第四十一次会议、第三届监事会第三十三次会议通过,公司拟向浙江易通公司和东阳聚文公司发行不超过125,675,700股股票,拟募集资金不超过495,162,258.00元用于偿还银行借款及补充流动资金。鉴于《创业板上市公司证券发行注册管理办法(试行)》于2020年6月12日施行,《创业板上市公司证券发行管理暂行办法》同时废止,根据有关法律法规和规范性文件的规定,结合当前市场情况,公司拟终止引入战略投资者暨与东阳聚文公司终止关于本次向特定对象发行股票的相关事项,并对本次向特定对象发行A股股票方案予以修订,修订后的方案为拟向浙江易通公司发行不超过104,729,750股股票,拟募集资金不超过412,635,215.00元用于偿还银行借款及补充流动资金。本次调整方案经公司分别于2020年11月20日及2020年12月7日召开的第四届董事会第二次会议、第四届监事会第二次会议及2020年第九次临时股东大会审议通过。公司于2021年2月19日收到深交所出具的《关于受理浙江唐德影视股份有限公司向特定对象发行股票申请文件的通知》(深证上审〔2021〕53号),后于2021年3月4日收到深交所出具的《关于浙江唐德影视股份有限公司申请向特定对象发行股票的审核问询函》(审核函〔2021〕020061号),公司会同相关中介机构就深交所提出的相关问题进行了逐项落实,并分别于2021年3月23日和2021年4月12日报送问询函回复和补充回复。2021年7月27日,公司向深交所提交了恢复审核本次发行的申请文件,继续推进本次向特定对象发行股票事宜。2021年7月28日,公司收到深交所同意恢复审核的回复。2021年8月9日,公司收到深交所出具的《关于浙江唐德影视股份有限公司申请向特定对象发行股票的第二轮审核问询函》(审核函〔2021〕020205号),公司会同相关中介机构就深交所提出的相关问题进行了逐项落实,于2021年8月13日报送了问询函回复。后结合公司定期报告的披露,公司于2021年9月1日、2021年11月2日、2022年5月19日、2022年9月30日、2022年12月28日对审核问询函回复和募集说明书等申请文件内容进行更新,具体内容详见公司同日在巨潮资讯网披露的公告。

■