(上接265版)

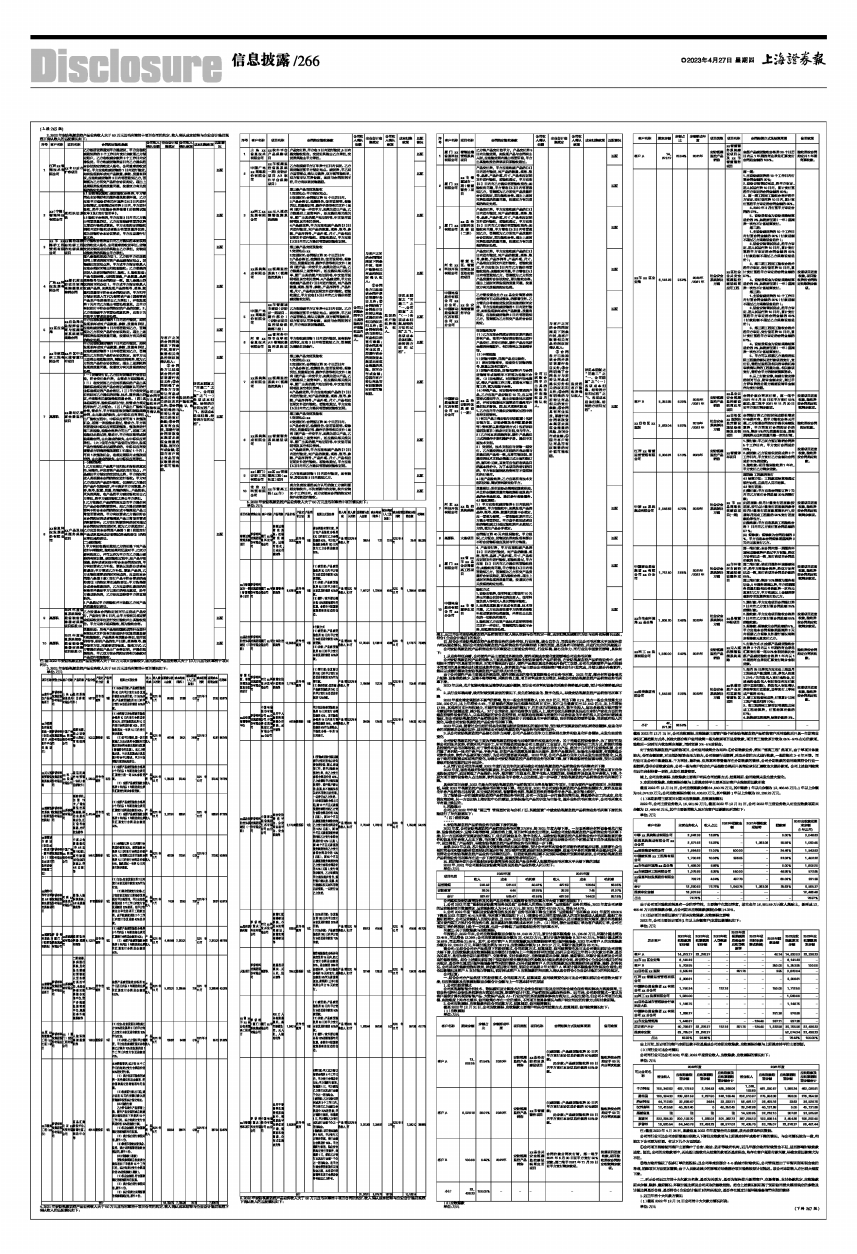

2、2022年安防视频监控产品业务收入大于50万元且毛利率前十项目合同的约定、收入确认成本结转与企业会计准则规范下确认收入的匹配情况如下:

■

注:因2022年安防视频监控产品业务收入大于50万元项目金额较少,因此选取产品业务收入大于10万元且毛利率前十项目列示。

3、2021年安防视频监控产品业务收入大于50万元且毛利率前十项目情况如下:

单位:万元

■

4、2021年安防视频监控产品业务收入大于50万元且毛利率前十项目合同的约定、收入确认成本结转与企业会计准则规范下确认收入的匹配情况如下:

■

5、2020年安防视频监控产品业务收入大于50万元且毛利率前十项目情况如下:

单位:万元

■

6、2020年安防视频监控产品业务收入大于50万元且毛利率前十项目合同的约定、收入确认成本结转与企业会计准则规范下确认收入的匹配情况如下:

■

综上,近三年公司安防视频监控产品销售项目收入确认依据与合同约定一致,成本归集及核算的方法与业务实际情况匹配,符合《企业会计准则》的规定。

四、结合公司安防视频监控产品销售业务的业务特征、行业环境、核心竞争力、同类业务可比公司毛利率水平及报告期内相关变动情况,说明公司安防视频监控产品销售业务毛利率持续下滑的原因,是否具有可持续性,并进行充分的风险提示

公司安防视频监控产品销售业务毛利率变动主要受业务特征、行业环境、核心竞争力、同行业竞争因素的影响,具体如下:

1、从业务特征来看,公司硬件产品主要通过外购取得,硬件采购成本变化直接影响公司业务毛利率

公司安防视频监控产品销售收入主要是成套的模块化安防软硬件产品的销售,在安防视频监控产品销售业务中,公司根据不同客户的具体项目需求,对项目整体进行设计,硬件产品基本通过外购或外协代工取得,公司在采购硬件产品后根据不同项目的具体需求进行算法或软件的嵌入;软件算法产品主要由公司根据客户需求自行开发完成,并辅以部分外购软件,然后以成套的模块化安防视频监控产品的形式对外出售。

由于公司硬件产品主要通过外购取得,硬件采购成本的变化直接影响公司业务毛利率。2022年度,部分材料设备受芯片短缺、设备供给减少、运输不畅等影响,采购价格上涨,项目材料成本支出增加,导致公司安防视频监控产品销售业务毛利率下滑。

2023年以来,芯片短缺和物流运输等状况逐步缓解,预计公司材料和设备的采购价格将逐步回落,预计毛利率将逐步回升。

2、从行业环境来看,政府财政预算紧张的情况下,优先削减信息化、数字化投入,导致安防视频监控产品销售毛利率下降

2022年受全球宏观经济不景气的影响,地方一般公共预算收入108,818亿元,同比下降2.1%,地方一般公共预算支出225,039亿元,比上年增长6.4%,主要围绕在基础民生保障相关科目支出,其中卫生健康支出22,542亿元,比上年增长17.8%,其他科目支出相应减少,在政府财政预算紧张的情况下,往往优先削减信息化、数字化投入,因此各级地方政府数字化建设相对放缓进度、减少投入。对于公共安全、城市治理等方面投入上,政府会优先保障涉及民众生命财产安全方面的前端监控硬件设备的投入,以实现基础的安全监控管理,对提高治理效率与质量的中后台信息化平台的投入则会相对缩减或推迟,而公司安防视频监控产品销售业务主要利润来自于后端信息化平台的建设,而非前端监控硬件设备,前述政府投入的变化,导致公司安防视频监控产品业务毛利率下降。

2023年以来,随着社会生活的常态化和国民经济发展状况的逐步好转,预计政府预算紧张的状况将得到缓解,信息化平台的采购需求会逐步回升,进而带动公司安防视频监控产品业务毛利率的回升。

3、从公司安防视频监控产品核心竞争力来看,公司产品核心竞争力主要体现在软件和信息化平台模块,未发生实质性变化

公司安防视频监控产品主要为前端视频监控设备与后端的软件和信息化平台。关于前端监控设备部分,为了更好的发挥公司的技术优势,有效利用产业分工,针对前端监控设备公司主要进行工业设计,生产采用委外加工的方式,销售的前端监控硬件产品毛利率较低;对于软件和信息化平台部分产品,为公司的核心竞争力产品,经过十几年的行业经验积累,公司打造了系列统一技术中台产品、平台产品,研发产品化效率及质量大大提升,软件产品模块化、标准化大幅提高,有效降低公司软件成本,软件产品盈利能力较好,为公司的重要盈利来源。2022年度,公司产品核心竞争力并未发生实质性变化,只是由于政府采购重点和结构的变化,导致公司安防视频监控产品销售业务毛利率下降,该下降是暂时性因素导致,预计未来随着政府财政预算的回升而回升。

4、从同行业公司竞争来看,2022年度行业竞争的加剧导致公司安防视频监控产品销售业务毛利率有所下降

2022年度,因各地政府财政预算紧张,社会公共安全领域支出有所下降,行业竞争压力增大,公司在个别重点项目竞争或投标过程中,适当调低了产品报价;另外,政府部门在信息化、数字化投入预算削减,导致软件及信息化平台收入下降,个别大项目硬件设备收入占比较高,软件及信息化平台收入占比较低,进一步导致了安防视频监控产品销售业务毛利率的下降。

具体到项目来看,2022年最大的安防视频监控产品销售项目为青岛智慧灯杆项目,主要为硬件产品销售项目,利润率较低,导致2022年视频监控产品整体毛利率大幅下降。相比而言,2021年公司安防视频监控产品销售规模较大,软件及信息化平台产品销售占比较高,如立体防控系统、智慧警务系统、视频监控系统等软件平台产品,盈利能力较好。

为了能够进一步的提高安防监控产品销售业务毛利润,公司一方面进一步打造供应商生态,降低委外加工的成本,优化供应商结构,另一方面加快上海研发中心的建设,加快标准化产品的研发与市场化,提升业务的毛利率水平,公司毛利率水平有望止跌回升。

5、风险提示

公司已在2022年年报“第三节 管理层讨论与分析/四、风险因素”中就安防视频监控产品销售业务毛利率下滑的风险进行了补充披露如下:

“(四)经营风险

······

4、安防视频监控产品销售业务毛利率下滑的风险

2022年度,公司安防视频监控产品销售业务毛利率27.08%,较2021年度大幅下滑。一方面系部分材料设备受芯片短缺、设备供给减少、运输不畅等影响,采购价格上涨,项目材料成本支出增加,导致公司安防视频监控产品销售业务毛利率下滑;另一方面系政府预算紧张的情况下,优先削减信息化、数字化投入,导致安防视频监控产品销售业务中毛利率较高的软件和信息化平台收入占比下降,毛利率下降;此外,2022年度行业竞争的加剧也导致公司在个别重点项目竞争或投标过程中,适当调低了产品报价,导致安防视频监控产品销售业务毛利率进一步下降。

虽然2023年以来,芯片短缺及交通物流等状况逐步缓解,预计公司材料和设备的采购价格将逐步回落,且随着社会生活的常态化和国民经济发展状况的逐步好转,预计政府预算紧张的状况将得到缓解,信息化平台的采购需求会逐步回升,进而带动公司安防视频监控产品业务毛利率的回升。但若宏观经济回暖不及预期导致政府预算持续紧张,公司安防视频监控产品销售业务毛利率存在进一步下滑的风险,提请投资者特别关注。”

五、说明报告期内公司维保及安防教育服务及其他产品业务收入规模增长而毛利率水平大幅下降的原因

2022年、2021年公司维保及安防教育服务及其他产品业务收入列示如下:

单位:万元

■

公司维保及安防教育服务及其他产品业务收入规模增长而毛利率水平大幅下降的原因如下:

1、公司2022年度“维保及安防教育服务及其他”业务收入的增长主要系“运营维保”业务的增长,2022年度公司承接的运营维保项目数量增加,运营维保收入为941.42万元,较2021年度的427.69万元,增长54.57%。

2、公司2022年度“维保及安防教育服务及其他”业务毛利率下降也主要系“运营维保”毛利率由2021年度的68.05%下降至2022年度的40.41%所致,毛利率下降原因如下:(1)随着公司以前年度确认收入的项目陆续进入维保期,维保工作量明显增大,公司运营维保人员较为紧张,且2022年受各地出行管控影响,运营维保人员出差受到较大限制,部分外地维保项目委托第三方执行合同服务内容,因此维保外部采购成本有所上升。(2)同时,部分运营维订单为客户续约订单,公司在前期订单价格基础上给予一定优惠,也进一步降低了运营维保业务的毛利率水平。

问题三:关于应收账款与应收票据。

年报显示,2022年末,公司应收账款账面余额为64,540.79万元,累计计提坏账准备15,135.66万元,坏账计提比例为23.45%,同比增长12.39%;公司应收票据账面余额为22,436.23万元,累计计提坏账准备8,207.40万元,坏账计提比例为36.58%,同比增长21.65%。其中,公司对客户A的应收账款及应收票据按单项计提坏账准备,2022年末客户A的应收账款余额为22,336.23万元,坏账计提比例为36.71%;应收票据余额为14,873.17万元,坏账计提比例为26.71%。

请公司:(1)结合公司分产品类型下的经营模式、合同结算方式、结算周期、信用政策变化及可比公司情况说明公司营收大幅下滑,但应收账款及应收票据账面余额合计金额与上一年基本持平的原因;(2)列示公司近三年前十大欠款方名称、是否为关联方、是否为报告期内新增客户、交易背景、支付条款约定、应收账款期末余额、账龄、逾期情况、坏账计提比例及公司采取的催收措施。结合上述情况说明基于预期信用损失模型确定的参数及计提比例是否合理、是否符合《企业会计准则》的相关规定,是否存在通过计提坏账准备调节利润的情形;(3)补充披露客户A的应收账款及应收票据的形成背景、账龄、财务状况、公司采取的催款措施和效果,评估款项回收可能性,说明公司连续2年对客户A单项计提坏账准备的依据及合理性;结合回款情况及客户A支付能力等情况,说明形成客户A应收账款的相关收入确认是否符合《企业会计准则》的相关规定。

公司回复:

一、结合公司分产品类型下的经营模式、合同结算方式、结算周期、信用政策变化及可比公司情况说明公司营收大幅下滑,但应收账款及应收票据账面余额合计金额与上一年基本持平的原因

1、公司的经营模式

公司系视频智能分析技术、数据感知及计算技术在社会安全领域开发及应用的安全综合服务商和解决方案提供商,主营业务包括社会安全系统解决方案设计实施、软硬件设计开发、产品销售及运维服务业务。近年来,公司经营模式一直以为客户提供计算机视觉智能产品、大数据产品及AI+行业应用的系统级整体解决方案为主,未发生变化。但公司不同项目在规模、实施难度上均存在差异,信用政策亦存在一定的差异,不同项目按具体情况与客户纳定相应的付款方式和付款期限。

2、公司应收票据、应收账款相关合同结算方式、结算周期、信用政策情况

截至2022年12月31日,公司应收票据、应收账款主要客户相关合同结算方式、结算周期、信用政策情况如下:

(1)应收票据

单位:万元

■

(2)应收账款

单位:万元

■

截至2022年12月31日,公司应收票据、应收账款主要客户除个别安防视频监控产品销售客户采用验收后开具一年期商业承兑汇票结算方式外,其他大部分客户信用政策一般为按照项目进度收款,项目完工验收系计收取65%-97%左右的款项,验收后一定时间内收取剩余尾款,同时预留3%-5%质保金。

对于安防视频监控产品销售项目,公司信用政策分为两种:①分期收款业务,例如“雪亮工程”类项目,由于单项目体量较大,合同金额较高,对当地财政资金压力较大,公司按照行业惯例,采取分期的方式进行收款,一般期限在3-6年不等。同行业可比公司中熙菱信息、千方科技、易华录、汉邦高科等普遍存在分期收款的情形,公司分期收款的信用政策符合行业一般惯例;②非分期收款业务,公司一般与客户约定在产品验收合格后开具商业承兑汇票收取大部分款项。公司上述信用政策在近年来保持着一贯性,未发生显著变更。

综上,公司应收票据、应收账款主要客户相关合同结算方式、结算周期、信用政策未发生重大变化。

3、本期应收账款、应收票据余额与上期基本持平主要系历史客户未能按期回款所致

截至2022年12月31日,公司应收账款余额64,540.79万元,其中账龄1年以内余额为12,466.46万元、1年以上余额为52,074.33万元;公司应收票据余额22,436.23万元,其中账龄1年以上余额为22,336.23万元。

(1)本期新增主要项目对期末应收账款、应收票据情况

2022年,公司主营业务收入16,901.59万元,截至2022年12月31日,公司2022年主营业务收入对应应收款项期末余额为12,466.46万元,其中主要新增收入及对应客户回款情况列表如下:

单位:万元

■

由于公司项目验收结转具有一定的季节性,主要集中在第四季度,故在全年16,901.59万元收入基础上,新形成12,466.46万元应收账款余额,占公司期末应收账款(票据)余额14.33%。

(2)历史项目本期回款对于期末应收账款、应收票据之影响

2022年,公司主要历史项目(1年以上余额客户)本期回款情况如下:

单位:万元

■

由上可知,历史项目(客户)本期回款不佳是造成公司本期应收账款、应收票据余额与上期基本持平的主要原因。

(3)同行业可比公司情况

公司同行业可比公司2021年度、2022年度营业收入、应收账款、应收票据的情况如下:

单位:万元

■

注:截至2023年4月26日,熙菱信息2022年年度报告尚未披露,故无法获取相关数据。

公司同行业可比公司本期普遍出现收入下滑但应收款项与上期基本持平或略有下降的情况,与公司情况较为一致,相较之下公司更为明显。有以下几个方面原因:

①公司项目终端使用客户主要集中于公安、政法、监所等政府机构,近几年部分政府财政资金不足,进而影响财政拨款进度。因此,公司的应收款项中,无论是已验收尚未结算的款项还是质保金,均存在客户延期付款问题,导致本期回款率尤为不佳。

②地方政府推迟了很多订单的招投标;且公司考虑到部分4-5线城市财政状况,公司管理层出于平衡利润和现金流的考虑,选择项目方面更加谨慎;由于人员流动减少的影响亦导致部分项目验收较原计划推迟。故公司本期收入亦出现大幅度下滑。

二、列示公司近三年前十大欠款方名称、是否为关联方、是否为报告期内新增客户、交易背景、支付条款约定、应收账款期末余额、账龄、逾期情况、坏账计提比例及公司采取的催收措施。结合上述情况说明基于预期信用损失模型确定的参数及计提比例是否合理、是否符合《企业会计准则》的相关规定,是否存在通过计提坏账准备调节利润的情形

1、近三年前十大欠款方情况

(1)截至2022年12月31日公司前十大欠款方情况列表:

单位:万元

(下转267版)

(上接265版)