西部矿业股份有限公司关于上海证券交易所

《关于西部矿业股份有限公司下属财务公司关联交易的监管工作函》的回复公告

证券代码:601168 证券简称:西部矿业 编号:临2023-028

西部矿业股份有限公司关于上海证券交易所

《关于西部矿业股份有限公司下属财务公司关联交易的监管工作函》的回复公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

2023年5月26日,公司收到上海证券交易所(以下简称“上交所”)《关于西部矿业股份有限公司下属财务公司关联交易的监管工作函》(上证公函【2023】0611号,以下简称“《监管工作函》”),根据《监管工作函》的要求,公司会同有关各方对相关问题进行整理,现回复如下:

一、公告称,西矿财务2022年度与西矿集团及其下属子公司发生吸收存款及利息支出28.77亿元,贷款、贴现、承兑、投资业务56.91亿元。请公司说明西矿财务与西矿集团存贷款等业务的明细,包括月度存贷款余额、发生额、期限、利率,以及逾期情况。

回复:

西矿财务2022年度与西矿集团及其下属子公司开展的存款、贷款、贴现、投资及承兑业务,是根据公司2021年年度股东大会审议通过的《关于公司控股子公司西部矿业集团财务有限公司2022年度预计日常关联交易事项的议案》及签订的《金融服务协议》开展。2022年度西矿财务与西矿集团及其下属子公司吸收存款25亿元,利息支出0.35亿元;发放贷款、贴现、承兑及投资共计78亿元,各项业务收入2.40亿元。

通过对2022年度西矿财务与西矿集团及其下属子公司关联交易的梳理统计,2022年度吸收存款月均余额10.18亿元,利息支出共1,583万元,期限均在1年以内;各项贷款及承兑月均余额43.56亿元,期限在1个月至3年以内,利息及手续费收入共11,767万元,贷款本息均正常收回,无逾期发生。以上业务交易均在关联交易审批限额内。月度业务明细见下表:

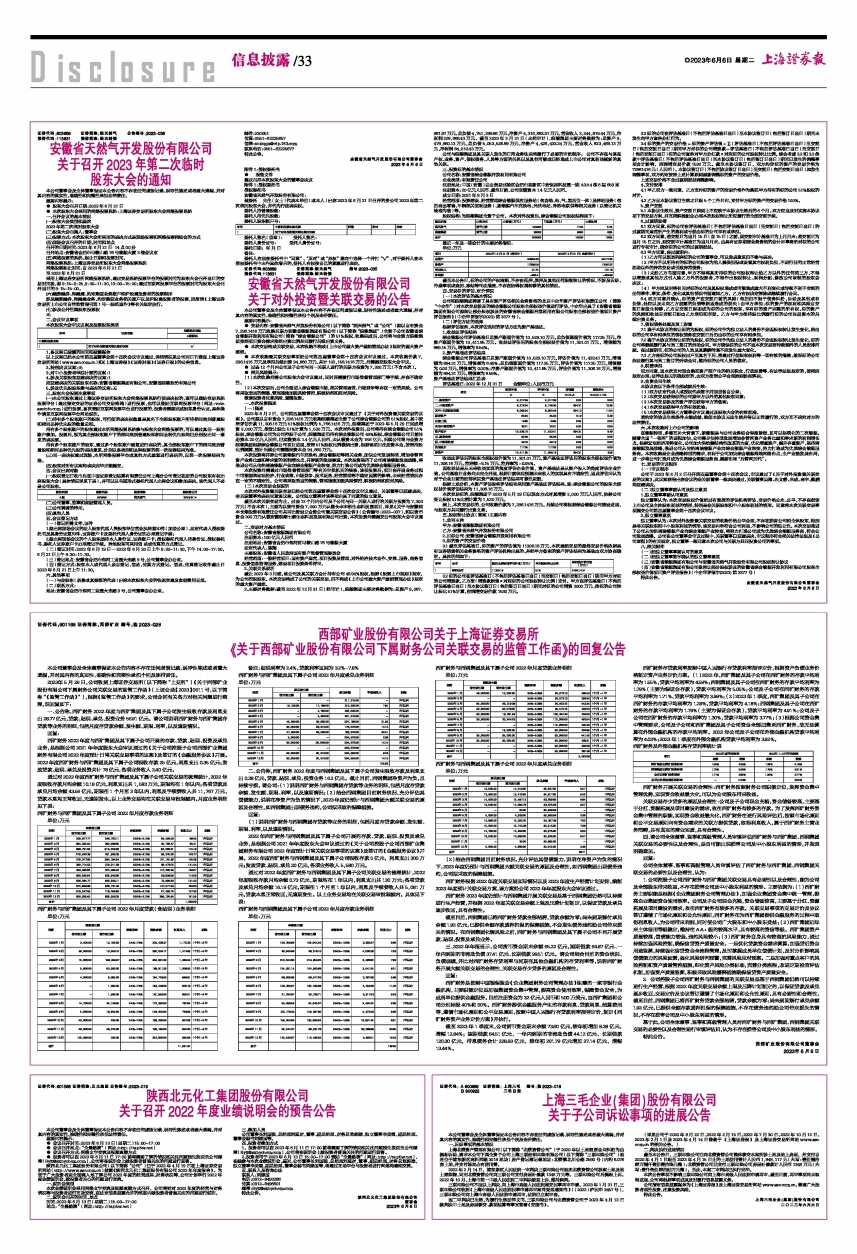

西矿财务与西矿集团及其下属子公司2022年月度存款业务明细

单位:万元

■

西矿财务与西矿集团及其下属子公司2022年月度贷款(含贴现)业务明细

单位:万元

■

备注:贴现利率为2.4%,贷款利率区间为3.2%-7.8%

西矿财务与西矿集团及其下属子公司2022年月度承兑业务明细

单位:万元

■

二、公告称,西矿财务2022年度与西钢集团及其下属子公司发生吸收存款及利息支出0.38亿元,贷款、贴现、承兑、投资业务16.2亿元。截止目前,西钢集团净资产为负,且持续亏损。请公司:(1)说明西矿财务与西钢集团存贷款等业务的明细,包括月度存贷款余额、发生额、期限、利率,以及逾期情况;(2)结合西钢集团目前财务状况,充分评估其偿债能力,说明在净资产为负的情况下,2023年度仍预计与西钢集团大额关联交易的原因及合理性,如西钢集团出现债务违约,公司拟采取的保障措施。

回复:

(1)说明西矿财务与西钢集团存贷款等业务的明细,包括月度存贷款余额、发生额、期限、利率,以及逾期情况。

2022年西矿财务与西钢集团及其下属子公司开展的存款、贷款、贴现、投资及承兑业务,是根据公司2021年年度股东大会审议通过的《关于公司控股子公司西部矿业集团财务有限公司2022年度预计日常关联交易事项的议案》及签订的《金融服务协议》开展。2022年度西矿财务与西钢集团及其下属子公司吸收存款5亿元,利息支出300万元;发放贷款、贴现、承兑20亿元,各项业务收入5,580万元。

通过对2022年度西矿财务与西钢集团及其下属子公司关联交易的梳理统计,2022年度吸收存款月均余额0.73亿元,期限均在1年以内,利息支出共130万元;各项贷款及承兑月均余额16.19亿元,期限在1个月至1年以内,利息及手续费收入共5,081万元,贷款本息正常收回,无逾期发生。以上业务交易均在关联交易审批限额内。具体见下表:

西矿财务与西钢集团及其下属子公司2022年月度存款业务明细

单位:万元

■

西矿财务与西钢集团及其下属子公司2022年月度贷款业务明细

单位:万元

■

西矿财务与西钢集团及其下属子公司2022年月度承兑业务明细

单位:万元

■

(2)结合西钢集团目前财务状况,充分评估其偿债能力,说明在净资产为负的情况下,2023年度仍预计与西钢集团大额关联交易的原因及合理性,如西钢集团出现债务违约,公司拟采取的保障措施。

西矿财务根据2022年度关联交易实际情况以及2023年度生产经营计划安排,编制2023年度预计关联交易方案,该方案经公司2022年年度股东大会审议通过。

西矿财务2023年度仍预计与西钢集团开展关联交易是基于西钢集团仍然可以持续进行生产经营,并根据2022年度关联交易余额上限及压降计划制定,以保证贷款及承兑逐步收回,具有合理性。

截至目前,西钢集团已将西矿财务贷款全部结清,贷款余额为零;尚未到期解付承兑余额1.92亿元,已提供全额存款质押担保的保障措施,不会发生债务违约给公司带来损失的情况。在西钢集团化解风险之前,西矿财务与西钢集团及其下属子公司不再开展贷款、贴现、投资及承兑业务。

三、2022年年报显示,公司货币资金期末余额65.22亿元,短期借款64.87亿元、一年内到期的非流动负债37.41亿元、长期借款99.51亿元。请公司结合目前的资金状况、负债规模,并比对西矿财务存贷利率与同期在其他金融机构的存贷利率等,说明西矿财务开展大额关联交易的合理性,关联交易存少贷多的原因及合理性。

回复:

西矿财务是按照中国银保监会《企业集团财务公司管理办法》组建的一家非银行金融机构,主要职能定位是加强集团资金集中管理,提高资金使用效率,保障资金安全,为成员单位提供金融服务。目前注册资金为32亿元人民币和500万美元,由西矿集团和公司分别持股40%和60%。西矿财务提供金融服务产生的存款利息、贷款利息、结算费用等,遵循市场化原则和公平交易原则,按照中国人民银行存贷款利率指导定价,制定《西矿财务资产业务定价方案》并执行。

截至2023年1季度末,公司货币资金期末余额73.60亿元,较年初增加8.38亿元,增幅12.84%;短期借款64.51亿元、一年内到期的非流动负债44.12亿元、长期借款120.30亿元,带息债务合计228.93亿元,较年初201.79亿元增加27.14亿元,增幅13.44%。

西矿财务存贷款利率按照中国人民银行存贷款利率指导定价,根据资产负债业务价格制定资产业务定价方案。(1)2022年,西矿集团及其子公司在西矿财务的存款平均利率为1.55%,贷款平均利率为4.59%;西钢集团及其子公司在西矿财务的存款平均利率为1.79%(主要为保证金存款),贷款平均利率为5.05%;公司及子公司在西矿财务的存款平均利率为1.71%,贷款平均利率为3.99%;(2)2023年1季度,西矿集团及其子公司在西矿财务的存款平均利率为1.29%,贷款平均利率为4.18%;西钢集团及其子公司在西矿财务的存款平均利率为1.79%(主要为保证金存款),贷款平均利率为4.91%;公司及子公司在西矿财务的存款平均利率为1.30%,贷款平均利率为3.77%;(3)根据公司资金集中管理要求,公司及子公司和西矿集团及其子公司资金全部归集至西矿财务,故无法测算在外部金融机构的存款平均利率。2022年公司及子公司在外部金融机构贷款平均利率为4.03%;2023年1季度在外部金融机构贷款平均利率为3.92%。

西矿财务及外部金融机构存贷利率统计表

■

西矿财务开展关联交易的合理性:西矿财务按照财务公司职能定位,发挥资金集中管理优势,实现资金收益最大化,可以为公司股东带来收益。

关联交易存少贷多的原因及合理性:公司及子公司现金充裕,资金储备较高,主要基于分红、资源拓展及项目建设的需求,故在西矿财务有较多的存款。为了发挥西矿财务资金集中管理的职能,实现资金收益最大化,西矿财务在进行风险评估后,按照市场化原则和公平交易原则向有资金需求的关联方提供贷款,取得利息收入,属于西矿财务主营业务范畴,具有真实的商业实质,具有合理性。

四、请公司全体董事、监事和高级管理人员审慎评估西矿财务与西矿集团、西钢集团关联交易的必要性以及合理性,是否可能出现损害公司及中小股东利益的情形,并发表明确意见。

回复:

公司全体董事、监事和高级管理人员审慎评估了西矿财务与西矿集团、西钢集团关联交易的必要性以及合理性,认为:

1. 公司控股子公司西矿财务与西矿集团关联交易具有必要性以及合理性,能为公司及全部股东带来收益,不存在损害公司及中小股东利益的情形。主要依据为:(1)西矿财务主要职能是根据《企业集团财务公司管理办法》,加强企业集团资金集中统一管理,提高企业集团资金使用效率。公司及子公司现金充裕,资金储备较高,主要基于分红、资源拓展及项目建设的需求,故在西矿财务有较多的存款。关联交易事项的交易定价及协议签订遵循了市场化原则和公允性原则,西矿财务在为西矿集团提供金融服务的过程中取得利息收入,为公司带来利润,同时使公司广大股东和中小股东受益;(2)西矿集团近年来主体信用等级稳定,维持在AA+级的较高水平,具有较高的资信等级。西矿集团资产质量较高,偿债能力较强,违约风险较小;(3)西矿财务自身具有较高抗风险能力,通过持续加强风险控制,确保信贷资产质量安全。一是优化贷款资金需求测算,加强贷后资金用途监测,持续强化信贷资金全流程管理,及时掌握成员单位偿债计划,及时分析影响其偿债能力的风险因素,强化风险研判预警,完善风险应对预案。二是加强对重点客户的风险控制和资产质量管控措施,细化资产风险分类标准,完善分类流程,改进定期检查评估机制,加强资产质量监测,积极采取风险缓释措施确保信贷资产质量安全。

2. 公司控股子公司西矿财务与西钢集团的关联交易是基于西钢集团仍然可以持续进行生产经营,根据2022年度关联交易余额上限及压降计划制定的,以保证贷款及承兑逐步收回,交易定价及协议签订遵循了市场化原则和公允性原则,具有必要性和合理性,截至目前,西钢集团已将西矿财务贷款全部结清,贷款余额为零;尚未到期解付承兑余额1.92亿元,已提供全额存款质押担保的保障措施,不存在债务违约给公司带来损失的情况,不存在损害公司及中小股东利益的情形。

基于此,公司全体董事、监事和高级管理人员对西矿财务与西矿集团、西钢集团关联交易的必要性以及合理性进行审慎评估后,认为不存在损害公司及中小股东利益的情形。

特此公告。

西部矿业股份有限公司董事会

2023年6月6日