(上接127版)

(上接127版)

2022年末子公司杨家界机器设备账面价值占公司合并层面固定资产相应类别金额比例为11.94%,主要系索道运营设备。2021年度杨家界索道运营业务在受人员流动受限等非正常因素影响的情况下仍实现了盈利,2022年度受旅游市场复杂多变、全国人员流动受限等非正常因素影响公司营业收入下滑导致发生亏损。公司判断上述资产的经济效益未低于预期,不存在减值迹象,故未计提减值准备。

2022年末分公司集团总部观光电车分公司机器设备账面价值占公司合并层面固定资产相应类别金额比例为13.46%,主要系十里画廊观光电车运营设备。观光电车运营设备系2022年3月提质改造完成新投入的机器设备,使用时间较短。观光电车运营在2020年度、2021年度均未发生亏损,2022年度因提质改造停止运营了2个多月且受旅游市场复杂多变、全国人员流动受限的非正常因素影响公司营业收入下滑导致发生亏损。公司判断上述资产的经济效益未低于预期,不存在减值迹象,故未计提减值准备。

公司运输设备主要系环保客运营运环保车辆,已计提折旧比例较高,且车辆定期年检和保养、使用正常,不存在减值风险,故公司运输设备无需计提减值准备。

公司电子设备及其他主要为办公所用的电脑、空调等,单位价值较低、数量较多,且均能够正常使用,不存在减值风险,故公司电子设备及其他无需计提减值准备。

3.2022年末公司的在建工程未计提减值准备的合规性、审慎性情况

2022年末公司在建工程主要系大庸古城南门口特色街区项目二期工程及其他公司景区零星改造工程,其中大庸古城南门口特色街区项目二期工程期末余额3,515.02万元、占比96.41%。

2022年末大庸古城南门口特色街区项目二期工程主要系累计发生的“三通一平”及基坑支护等前期施工成本。二期工程如以后继续开发建设,前期工程同样适用于未来项目建设;如预计未来将对二期土地及土地附属的工程进行处置,经测算,上述资产整体处置时该前期工程发生成本可形成转让价值,且预计整体转让价值远高于期末账面价值。公司判断上述在建工程不存在减值迹象,故未计提减值准备。

综上所述, 2020 -2022 年受人员流动受限影响,公司营业收入大幅度下滑,但2023年以来旅游市场复苏,公司营业收入趋于正常,一季度已超过2019年度的同期水平。经分析,公司上述资产不存在减值迹象,公司未计提减值准备是审慎合规的,符合企业会计准则的有关规定。

(二)你公司年报披露,大庸古城项目净利润为-15,050.61万元,上年同期为-8,366.29万元,项目累计投资227,097.69万元。请列明与其相关的资产明细,包括但不限于资产名称、金额、用途、账面原值、达到预定使用状态的时间、折旧计提情况、报表列示科目等,并说明相关资产是否出现减值迹象,是否计提减值准备以及原因。

1.2022年末大庸古城公司资产明细情况

2022年末,大庸古城公司主要资产系投资性房地产70,041.89万元、固定资产78,571.78万元、无形资产52,281.62万元、在建工程3,515.02万元,分别占大庸古城公司总资产比例为33.48%、37.56%、24.99%、1.68%。

(1)投资性房地产情况

大庸古城公司2022年末投资性房地产原值为77,659.97万元,主要是古城项目建设形成的用于出租的房屋建筑物建设成本及应分摊的土地使用权成本,于2021年6月完工投入使用,已计提累计折旧7,618.08万元,年末净值70,041.89万元。2022年末投资性房地产明细如下:

单位:万元

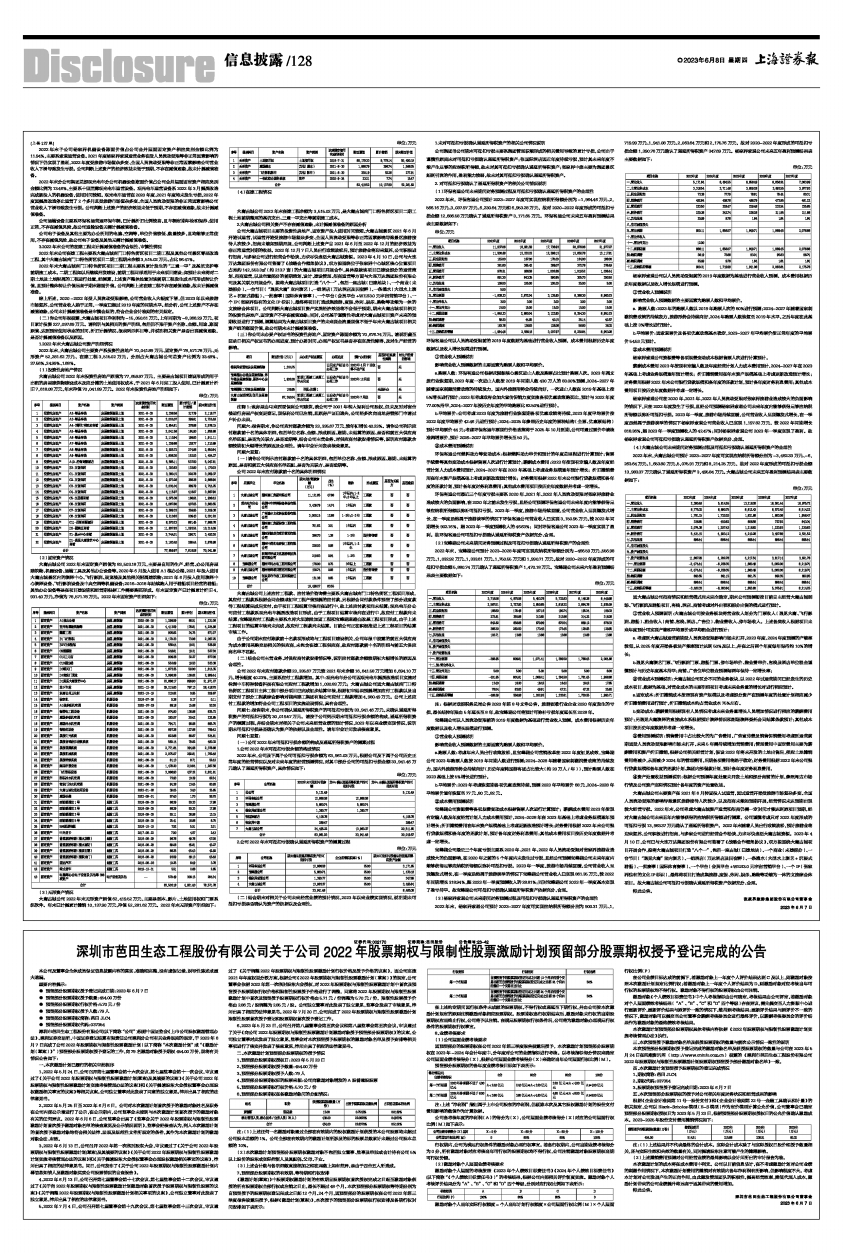

■

(2)固定资产情况

大庸古城公司2022年末固定资产原值为83,503.18万元,主要是自用的生产、经营、办公用房屋建筑物、机器设备、运输工具及其他办公设备等。2020年6月投入使用A1栋办公楼,2021年投入使用大庸古城景区内的演绎中心、飞行影院、展览楼及其他相关附属建筑物;2021年6月投入使用演绎中心演绎设备、飞行影院设备及中央空调等机器设备;2016-2018年陆续购入用于游船项目经营的游船;其他办公设备等是在项目建设期和经营期根据工作需要购买形成。年末固定资产已计提累计折旧4,931.40万元,净值为78,571.78万元。2022年末固定资产明细如下:

单位:万元

■

(3)无形资产情况

大庸古城公司2022年末无形资产原值62,419.52万元,主要是剧本、影片、土地使用权和门票系统软件。年末已计提累计摊销10,137.90万元,净值52,281.62万元。2022年末无形资产明细如下:

单位:万元

■

(4)在建工程情况

大庸古城公司2022年末在建工程余额为3,515.02万元,是大庸古城南门口特色街区项目二期工程土地前期整理的基坑支出、三通一平支出等前期施工成本。

2.大庸古城公司相关资产不存在减值迹象,未计提减值准备的原因分析

公司大庸古城项目主要的投资性房地产、固定资产投入使用时间较短,大庸古城景区2021年6月开始试运营,试运营开始受旅游市场复杂多变、全国人员流动受限等非正常因素影响导致景区旅游接待人次较少、招商未能如预期开展,公司判断上述资产自2021年6月至2022年12月的经济效益为非正常运营时期的收益。2022年12月7日人员出行政策放松后,预计旅游业将迎来复苏,公司积极进行招商,与多家公司进行经营合作洽谈,力求尽快盘活大庸古城资源。2023年4月10日,公司与大连万达集团股份有限公司签署了《战略合作框架协议》,双方拟围绕位于张家界中心城区核心位置项目占地约142,553.3㎡(约213.7亩)的大庸古城项目开展合作,具体拟就该项目已建设部分的运营策划、招商运营,以及空置部分的前期策划、设计、建设管理、招商运营等方面与大连万达集团股份有限公司及其关联方开展合作。拟将大庸古城项目打造“八个一”,包括一座古城(已建地块)、一个商业(未建部分)、一台节目(“遇见大庸”室内演艺)、一组酒店(万达酒店及民宿群)、一条澧水(大型水上演艺+沉浸式游船)、一批赛事(国际体育赛事)、一个平台(会员平台+WEB3.0元宇宙营销平台)、一个IP(张家界独有的文化IP标识),最终将项目打造成集旅游、度假、休闲、娱乐、购物等功能为一体的文旅综合体项目。公司判断大庸古城项目资产实质经济效益将不会低于预期,期末大庸古城项目相关的投资性房地产、固定资产不存在减值迹象;同时,公司基于谨慎性考虑对大庸古城项目资产未来的预期收益进行了预测,测算结果为大庸古城项目资产的未来现金流量现值不低于年末大庸古城项目相关资产组的账面价值,故公司期末未计提减值准备。

(三)你公司未办妥产权证书的投资性房地产、固定资产账面余额为70,676.74万元。请说明截至回函日相关产权证书的办理进度、预计办妥时间、办理产权证书是否存在实质性障碍,及对生产经营的影响。

■

注释1:该房屋由马来西亚保利公司建筑,我公司于2001年转入保利公司股权,但未及时对宿舍楼进行房屋产权变更登记,现保利公司已注销,且原房产证已遗失,公司经多次向当地房管部门申请过户补办未果。

问题六:报告期末,你公司应付账款余额为23,335.67万元,较年初增长40.23%。请你公司列示应付账款前十名的具体明细,包括单位名称、金额、形成原因、账期、未结算的原因、是否和前五大供应商名单匹配、是否为关联方、是否逾期等,结合公司主营业务、对供应商付款安排情况等,说明应付账款余额较期初大幅增长的原因及合理性。请年审会计师发表核查意见。

问题六回复:

(一)请你公司列示应付账款前十名的具体明细,包括单位名称、金额、形成原因、账期、未结算的原因、是否和前五大供应商名单匹配、是否为关联方、是否逾期等。

公司2022年末应付账款前十名的具体明细情况

■

大庸古城公司上述应付工程款、应付造价咨询费主要系大庸古城南门口特色街区工程项目形成,其应付工程款系根据合同金额或初审工程产值预提的应付款,另根据合同付款条件预留了部分进度款待工程结算完成后支付,由于项目工程结算审核尚在进行中,故上述应付款项尚未结算;观光电车分公司应付工程款系观光电车提质改造项目形成,由于工程项目结算审核尚在进行中,故应付工程款尚未结算;宝峰湖应付工程款主要系水库大坝除险加固工程和宝峰湖道路白改黑工程项目形成,由于上述工程项目的结算审核尚未完成,故应付工程款尚未结算。目前公司正在积极推进上述工程项目的结算审核工作。

由于公司期末应付账款前十名款项形成均与工程项目建设相关,公司年报中披露的前五大供应商为成本费用采购交易相关的供应商,未包含在建工程供应商,故应付账款前十名的明细与前五大供应商名单不匹配。

(二)结合公司主营业务、对供应商付款安排情况等,说明应付账款余额较期初大幅增长的原因及合理性。

公司2022年末应付账款余额23,335.67 万元较2021年末余额16,641.58万元增加6,694.10万元,增长幅度40.23%,主要系应付工程款增加。其中:观光电车分公司因观光电车提质改造项目实施对株洲中车特种装备科技有限公司应付工程款增加1,030.83万元;大庸古城公司因大庸古城南门口特色街区工程项目主体工程中部分项目已完成初步结算审核,根据初审结果预提增加应付工程款以及当期支付了部分工程款综合影响对湖南建工集团有限公司应付工程款增加4,980.49万元。公司上述应付工程款的增加符合公司工程项目的实施进展情况,具有合理性。

问题七:报告期末,你公司确认递延所得税资产的可抵扣亏损为33,941.46万元,未确认递延所得税资产的可抵扣亏损为30,019.57万元。请按子公司列示期末可抵扣亏损余额的构成,递延所得税资产的测算过程,并结合期末对相关子公司未来经营业绩的预计情况,2023年以来业绩实现情况,说明期未可抵扣亏损是否确认为资产的依据以及合理性。请年审会计师发表核查意见。

问题七回复:

(一)公司2022年末可抵扣亏损余额的构成及递延所得税资产的测算过程

1.公司2022年末可抵扣亏损余额的构成情况

2022年末,公司及下属子公司可抵扣亏损余额为63,961.03万元,根据公司及下属子公司历史正常年度的经营情况以及对未来年度的经营预测情况,对其中部分公司的可抵扣亏损金额33,941.46 万元确认了递延所得税资产,具体情况如下:

单位:万元

■

2.公司2022年末可抵扣亏损确认递延所得税资产的测算过程

单位:万元

■

(二)结合期末对相关子公司未来经营业绩的预计情况,2023 年以来业绩实现情况,说明期未可抵扣亏损是否确认为资产的依据以及合理性。

1.未对可抵扣亏损确认递延所得税资产的相关公司情况说明

公司集团母公司期末可抵扣亏损主要系集团管理职能形成的相关费用导致的累计亏损,公司出于谨慎性原则未对可抵扣亏损确认递延所得税资产;张国际酒店因近年度持续亏损,预计其未来年度不能产生足够的应纳税所得额,故未对其可抵扣亏损确认递延所得税资产;张家界中旅主要为集团景区起到引流的作用,盈利能力较弱,故未对其可抵扣亏损确认递延所得税资产。

2. 对可抵扣亏损确认了递延所得税资产的相关公司情况说明

(1)环保客运公司未来期间财务预测过程及可抵扣亏损确认递延所得税资产的合理性

2022年末,环保客运公司预计2023-2027年度可实现应纳税所得额分别为-1,964.46万元、2,566.16万元、3,037.97万元、6,230.64万元和6,953.28万元,故对2020-2022年度形成的可抵扣亏损金额12,686.58万元确认了递延所得税资产3,171.65万元。环保客运公司未来五年盈利预测结果表主要数据如下:

单位:万元

■

环保客运公司以人员流动受限前的2019年度数据为基础进行营业收入预测,成本费用根据历史年度数据以及收入增长规模进行预测。

①营业收入预测说明

影响营业收入预测数据的主要因素为购票人数和平均票价。

a.购票人数: 环保客运公司根据武陵源核心景区进山人数及购票占比预计购票人次。2023年属文旅行业恢复期,2023年度一次进山人数按2019年同期人数430万人的83.00%预测,2024-2027年随着国家刺激消费政策的持续发力,国内外旅游形势会持续向好,一次进山人数在2019年基础上按5%增长进行预计;2023年考虑政府会加大宣传促销力度实施各项优惠政策购买比,预计与2022年度77.00%持平,2024-2027年按历史年度的平均购票比82.50%进行预计。

b.平均票价:公司考虑2023年度为旅游行业恢复期各项优惠政策将持续,2023年度平均票价按2022年度平均票价42.46元进行预计;2024-2025年参照历史年度的票种结构(全票、优惠票结构)预计平均票价44元;考虑环保客运车票现行价格政策将于2025年10月到期,公司可通过票价申请核准调增票价,预计2026-2027年平均票价增长至50元。

②成本费用预测说明

环保客运公司燃料动力等变动成本:根据燃料动力单价和预计的年度总里程进行计算预计;售票手续费等其他变动成本根据售票人次进行计算预计;薪酬成本费用:2023年按现有定编人数及年度经营计划人力成本费用预计,2024-2027年在2023年基础上考虑业务规模逐年预计增长;折旧摊销费用在年末资产规模基础上考虑更新改造预计增长;财务费用根据2022年末公司银行贷款规模和各年度的还款计划,预计各年度财务利息费用;其他成本费用项目按历史年度数据并考虑一定增长。

环保客运公司最近三个年度亏损主要系2020 年、2021 年、2022 年人员流动受限对张家界旅游业造成较大的负面影响,在2020年之前未发生亏损,且经公司预测环保客运公司未来年度内能够获得足够应纳税所得额以弥补可抵扣亏损。2023年一季度,旅游市场持续回暖,公司营业收入呈现爆发式增长,在一季度虽然属于旅游淡季的情况下环保客运公司营业收入已实现3,150.95万元,较2022年同期增长902.16%,超2023年一季度预测收入的46.63%;同时环保客运公司2023年一季度实现了盈利。故环保客运公司可抵扣亏损确认递延所得税资产依据充分、合理。

(2)宝峰湖公司未来期间财务预测过程及可抵扣亏损确认递延所得税资产的合理性

2022年末,宝峰湖公司预计2023-2028年度可实现应纳税所得额分别为-466.59万元、556.98万元、1,032.92万元、1,333.61万元、1,750.55万元和1,990.71万元,故对2020-2022年度形成的可抵扣亏损金额5,880.74万元确认了递延所得税资产1,470.18万元。宝峰湖公司未来六年盈利预测结果表主要数据如下:

单位:万元

■

注:根据财政部税务总局公告2020年第8号文件公告,旅游困难行业企业2020年度发生的亏损,最长结转年限由5年延长至8年,故宝峰湖公司将预计可弥补亏损年度延长至2028年。

宝峰湖公司以人员流动受限前的2019年度数据为基础进行营业收入预测,成本费用根据历史年度数据以及收入增长规模进行预测。

①营业收入预测说明

影响营业收入预测数据的主要因素为购票人数和平均票价。

a.购票人数:考虑年末人员出行政策放松,且宝峰湖公司营销改革在2022年度初见成效,宝峰湖公司2023年购票人数按2019年同期人数进行预测;2024-2028年随着国家刺激消费政策的持续发力,国内外旅游形势会持续向好(历史年度韩国游客团占比较大(约20万人/年)),预计购票人数在2023基础上按5%增长进行预计。

b.平均票价:2023年考虑恢复期各项优惠政策持续,预测2023年平均票价68元,2024-2028年平均票价逐年恢复至77元、80元、82元。

②成本费用预测说明

宝峰湖公司资源费等各项规费变动成本根据售票人次进行计算预计;薪酬成本费用2023年按现有定编人数及年度经营计划人力成本费用预计,2024-2028年在2023年基础上考虑业务规模逐年预计增长;折旧摊销费用在年末资产规模基础上考虑更新改造预计增长;财务费用根据2022年末公司银行贷款规模和各年度的还款计划,预计各年度财务利息费用;其他成本费用项目按历史年度数据并考虑一定增长。

宝峰湖公司最近三个年度亏损主要系2020 年、2021 年、2022 年人员流动受限对张家界旅游业造成较大的负面影响,在2020年之前的5个年度内未发生过亏损,且经公司预测宝峰湖公司未来年度内能够获得足够应纳税所得额以弥补可抵扣亏损。2023年一季度,旅游市场持续回暖,公司营业收入呈现爆发式增长,在一季度虽然属于旅游淡季的情况下宝峰湖公司营业收入已实现861.35万元,较2022年同期增长318.94%,超2023年一季度预测收入的28.81%;同时宝峰湖公司2023年一季度基本实现了盈亏持平。故宝峰湖公司可抵扣亏损确认递延所得税资产依据充分、合理。

(3)杨家界索道公司未来期间财务预测过程及可抵扣亏损确认递延所得税资产的合理性

2022年末,杨家界索道公司预计2023-2027年度可实现应纳税所得额分别为900.31万元、1,719.99万元、1,941.08万元、2,063.64万元和2,175.76万元,故对2020-2022年度形成的可抵扣亏损金额1,390.76万元确认了递延所得税资产347.69万元。杨家界索道公司未来五年盈利预测结果表主要数据如下:

单位:万元

■

杨家界索道公司以人员流动受限前的2019年度数据为基础进行营业收入预测,成本费用根据历史年度数据以及收入增长规模进行预测。

①营业收入预测说明

影响营业收入预测数据的主要因素为购票人数和平均票价。

a.购票人数:2023年的购票人数以2019年购票人次的80%进行预测;2024-2027年随着国家刺激消费政策的持续发力,旅游形势会持续向好,2024年购票人数恢复至2019年水平,之后年度在此基础上按3%增长进行预计。

b.平均票价:因索道票价及各项优惠政策基本稳定,2023-2027年平均票价按正常年度的平均票价54.53元预计。

②成本费用预测说明

杨家界索道公司资源费等各项规费变动成本根据售票人次进行计算预计。

薪酬成本费用2023年按现有定编人数及年度经营计划人力成本费用预计,2024-2027年在2023年基础上考虑业务规模逐年预计增长;折旧摊销费用在年末资产规模基础上考虑更新改造预计增长;财务费用根据2022年末公司银行贷款规模和各年度的还款计划,预计各年度财务利息费用;其他成本费用项目按历史年度数据并考虑一定增长。

杨家界索道公司在2020 年、2021 年、2022 年人员流动受限对张家界旅游业造成较大的负面影响的情况下,只在2022年度发生了亏损,且经公司预测杨家界索道公司未来年度内能够获得足够应纳税所得额以弥补可抵扣亏损。2023年一季度,旅游市场持续回暖,公司营业收入呈现爆发式增长,在一季度虽然属于旅游淡季的情况下杨家界索道公司营业收入已实现1,197.82万元,较2022年同期增长818.36%,超2023年一季度预测收入的42.47%;同时杨家界索道公司2023年一季度实现了盈利。故杨家界索道公司可抵扣亏损确认递延所得税资产依据充分、合理。

(4)大庸古城公司未来期间财务预测过程及可抵扣亏损确认递延所得税资产的合理性

2022年末,大庸古城公司预计2023-2027年度可实现应纳税所得额分别为-3,482.33万元、-6,263.64万元、1,653.80万元、5,075.91万元和8,214.25万元,故对2022年度形成的可抵扣亏损金额13,983.37万元确认了递延所得税资产3,495.84万元。大庸古城公司未来五年盈利预测结果表主要数据如下:

单位:万元

■

因大庸古城公司招商情况和经营模式尚未完全确定,期末公司预测暂按目前自主经营大庸古城剧场、飞行影院及游船项目,客栈、酒店、商铺考虑对外出租和部分出售的模式进行预计。

①营业收入预测说明:大庸古城公司按业务板块将营业收入划分为门票收入(遇见大庸、飞行影院、游船)、租金收入(商铺、客栈、酒店、广告位)、物业费收入、停车场收入。上述各类收入根据项目未来年度预计可实现产能和平均票价或平均租金进行预计:

a. 考虑到大庸古城运营前期受人员流动受限影响市场未打开,2023年度、2024年度预测的产能率较低,从2025年度开始各板块产能率预计达到50%及以上,并在之后两个年度每年保持约10%的增长;

b.遇见大庸演艺门票、飞行影院门票、游船门票、停车场单价、物业费单价、客栈及酒店单位租金谨慎预计与历史年度基本持平;商铺、广告位单位租金预测每两年保持一定增长率;

②营业成本预测说明:大庸古城公司区分不同的业务板块,以2022年试运营期间已经发生的历史成本项目、数据为基础,对营业成本的主要明细项目考虑未来业务量的增长对进行相应预计。

a.固定成本:折旧摊销成本按照现有资产规模以及考虑部分资产在预测年度的处置计划相应减少折旧摊销费用进行预计,折旧摊销成本约占营业成本75%左右。

b.变动成本:薪酬费用根据现有人员情况考虑未来业务量增长人员增加情况进行相应的薪酬费用预计;另遇见大庸演绎的直接成本系根据预计演绎情况和剧场演绎委托合同结算条款预计;其他成本项目按历史年度数据并考虑一定增长。

③费用预测说明:销售费用中占比较大的为广告费用,广告宣传费及销售促销费用考虑到运营前期因受人员流动受限影响市场未打开,未来5年需持续增加营销费用;管理费用中固定费用主要为薪酬费用和资产折旧摊销,根据公司相关经营计划,假设2023年将未开发的土地出售后,相应土地摊销费用将减少,从而减少2024年的管理费用,后期各项费用将趋于稳定;财务费用根据2022年末公司银行贷款规模和各年度的还款计划、集团内部借款计划,预计各年度财务利息费用。

④资产处置收益预测说明:根据公司预测年度处置未开发土地和部分商铺的计划,参照周边市场行情及公司资产实际情况预计各年度的资产处置收益。

大庸古城公司主要资产在2021年6月转固投入试运营,因试运营开始受旅游市场复杂多变、全国人员流动受限的影响导致景区旅游接待人次较少,以及招商未能如预期开展,经营情况未达预期出现较大经营亏损。2022年末,公司考虑大庸古城资产运营和招商仍需一定时间才能达到原项目预期,经对大庸古城公司未来五年内能够获得的应纳税所得额进行测算,公司谨慎考虑只对2022年度形成的可抵扣亏损13,983.37万元确认了递延所得税资产。2022年末随着人员出行政策放松,预计旅游业将迎来复苏,公司积极进行招商,与多家公司进行经营合作洽谈,力求尽快盘活大庸古城资源。2023年4月10日,公司已与大连万达集团股份有限公司签署了《战略合作框架协议》,双方拟围绕大庸古城项目开展合作,拟将大庸古城项目打造“八个一”,包括一座古城(已建地块)、一个商业(未建部分)、一台节目(“遇见大庸”室内演艺)、一组酒店(万达酒店及民宿群)、一条澧水(大型水上演艺+沉浸式游船)、一批赛事(国际体育赛事)、一个平台(会员平台+WEB3.0元宇宙营销平台)、一个IP(张家界独有的文化IP标识),最终将项目打造成集旅游、度假、休闲、娱乐、购物等功能为一体的文旅综合体项目。故大庸古城公司可抵扣亏损确认递延所得税资产依据充分、合理。

特此公告。

张家界旅游集团股份有限公司董事会

2023年6月7日