中信金属股份有限公司

关于为全资子公司提供担保的公告

证券代码:601061 证券简称:中信金属 公告编号:2023-006

中信金属股份有限公司

关于为全资子公司提供担保的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

● 被担保人名称:中信金属香港投资有限公司(以下简称“金属香港投资”),为中信金属股份有限公司(以下简称“中信金属”或“公司”)的全资子公司,不属于公司关联方。

● 本次担保金额及已实际为其提供的担保余额:本次担保为借款担保,担保总额为0.95亿美元(折合人民币约6.53亿元)。截至本公告披露日,公司已实际为金属香港投资提供的担保余额为2.1亿美元(折合人民币约14.43亿元)(含本次担保),本次担保已经公司股东大会批准。

● 本次担保是否有反担保:否。

● 对外担保逾期的累计数量:截至本公告披露日,公司不存在对外担保逾期的情形。

● 特别风险提示:公司及控股子公司对外担保总额(含已批准的担保额度内尚未使用额度与担保实际发生余额之和)超过上市公司最近一期经审计净资产100%。敬请广大投资者充分关注担保风险。

一、担保情况概述

为满足公司投资项目长期借款的再融资需求,公司全资子公司金属香港投资向瑞穗银行香港分行申请总额为0.95亿美元(折合人民币约6.53亿元)的承诺性定期贷款,本笔贷款的基本年限为两年贷款,到期后借款人可选择延期一年。2023年6月7日,公司与瑞穗银行香港分行签署了《担保保证书》,由公司为金属香港投资在主合同项下的债务提供连带责任保证担保。该担保合同的主合同为瑞穗银行香港分行与主合同债务人金属香港投资于2023年6月7日所签署的借款总额为0.95亿美元的承诺性定期贷款合同,本笔借款的基本借款年限为两年,到期后借款人可选择延期一年;保证期间为主合同项下债务生效至履行期限届满之日起两年;担保范围包括主合同项下未偿还的贷款金额或者全部的贷款金额,包括被担保人应支付的利息、佣金、贴现、费用和其他的银行收费,银行在准备或执行本担保或任何其他相关保证或其他与本担保书相关的所有债务责任时产生的所有合理费用(其中包括所有合理的法律费和其他成本费用,以及任何外汇管制保险费、罚款或赔偿),由银行收回或企图追回根据本担保产生的所有合理的费用和开支(包括但不限于法律费用),担保人未能有资格获得扣除预扣所得税款项或银行未能履行合规义务但是未发生重大过失或故意不当行为造成的成本、费用、负债、损失、罚款、收费等费用。本次担保不存在反担保。

公司在上市前召开的第二届董事会第十七次会议及2022年年度股东大会审议通过了《关于中信金属股份有限公司2023年度对外担保计划的议案》,其中,同意公司为全资子公司金属香港投资向瑞穗银行香港分行的总额0.95亿美元(折合人民币约6.53亿元)的承诺性定期贷款提供担保。此次担保事项的被担保人及担保最高限额均在公司董事会及股东大会批准的被担保人及担保额度范围内,故无需就此次担保事项另行召开董事会或股东大会审议。本次担保系在上述经股东大会批准的额度范围内。

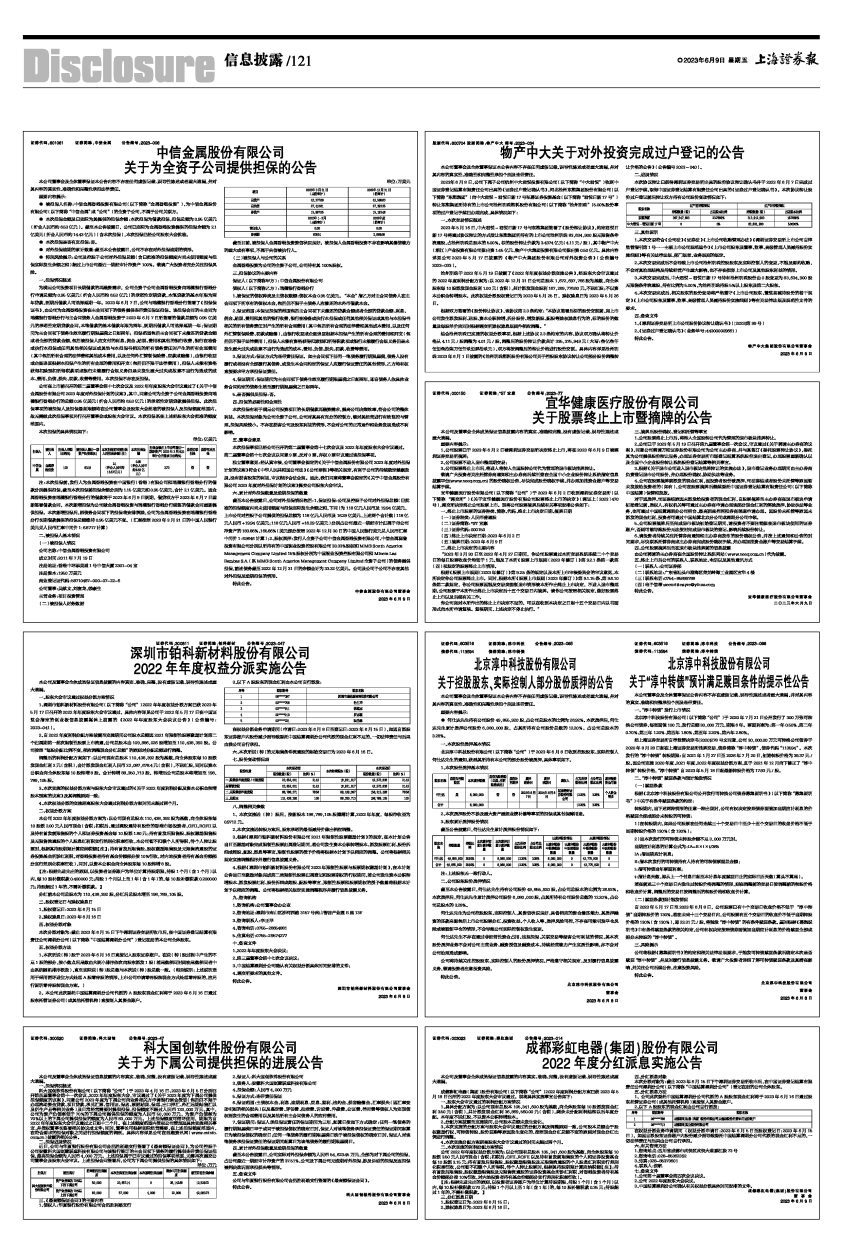

本次担保的具体情况如下:

单位:亿美元

■

注:本次担保前,发行人为金属香港投资在中国银行(香港)有限公司和瑞穗银行香港分行的借款分别提供担保,截至本次担保前担保余额分别为1.15亿美元和0.95亿美元,合计2.1亿美元。因金属香港投资在瑞穗银行香港分行的借款将于2023年6月9日到期,借贷双方于2023年6月7日重新签署借款合同,本次新增担保为公司就金属香港投资与瑞穗银行香港分行续签的借款合同重新提供担保。本次新增担保后,原债务合同项下的担保将安排解除,公司为金属香港投资在瑞穗银行香港分行长期借款提供的担保总额维持0.95亿美元不变。(汇率按照2023年3月31日的中国人民银行美元兑人民币汇率中间价1:6.8717计算)

二、被担保人基本情况

(一)被担保人情况

公司名称:中信金属香港投资有限公司

成立时间:2011年7月19日

注册地址:香港中环添美道1号中信大厦2301-04室

注册资本:1950万美元

商业登记证代码:58710487-000-07-22-6

公司董事:吴献文、刘宴龙、赖豪生

主营业务:项目投资管理

(二)被担保人财务数据

单位:万美元

■

截至目前,被担保人金属香港投资资信状况良好。被担保人金属香港投资不存在影响其偿债能力的重大或有事项,不属于失信被执行人。

(三)被担保人与公司的关系

金属香港投资为公司的全资子公司,公司持有其100%股权。

三、担保协议的主要内容

保证人(以下简称甲方):中信金属股份有限公司

债权人(以下简称乙方):瑞穗银行香港分行

1、被保证的债权种类及主债权数额:债权本金0.95亿美元。“本金”指乙方对主合同债务人在主合同项下所享有的债权本金,包括但不限于主债务人应偿还的本外币借款本金。

2、保证范围:本保证担保的范围包括主合同项下未偿还的贷款金额或者全部的贷款金额、利息、佣金、贴现、费用和其他的银行收费,银行在准备或执行本担保或任何其他相关保证或其他与本担保书相关的所有债务责任时产生的所有合理费用(其中包括所有合理的法律费和其他成本费用,以及任何外汇管制保险费、罚款或赔偿),由银行收回或企图追回根据本担保产生的所有合理的费用和开支(包括但不限于法律费用),担保人未能有资格获得扣除预扣所得税款项或银行未能履行合规义务但是未发生重大过失或故意不当行为造成的成本、费用、负债、损失、罚款、收费等费用。

3、保证方式:保证方式为连带责任保证。如主合同项下任何一笔债务履行期限届满,债务人没有履行或者没有全部履行其债务,或发生本合同约定的保证人应履行保证责任的其他情形,乙方均有权直接要求甲方承担保证责任。

4、保证期间:保证期间为主合同项下债务生效至履行期限届满之日起两年,即自债务人依具体业务合同约定的债务生效至履行期限届满之日起两年。

5、是否提供反担保:否。

四、担保的必要性和合理性

本次担保有利于满足公司投资项目的长期借款再融资需求,提高公司决策效率,符合公司的整体利益。本次担保对象为公司全资子公司,公司对其具有充分的控制力,能对其经营进行有效监控与管理,担保风险较小。不存在损害公司及股东利益的情形,不会对公司的正常运作和业务发展造成不利影响。

五、董事会意见

本次担保事项已经公司召开的第二届董事会第十七次会议及2022年年度股东大会审议通过。第二届董事会第十七次会议以同意9票,反对0票,弃权0票审议通过该担保事项。

独立董事意见:经认真审核,公司董事会拟定的《关于中信金属股份有限公司2023年度对外担保计划的议案》符合《中华人民共和国公司法》《公司章程》等相关规定,有利于公司的持续稳定健康发展,没有损害股东的利益,审议程序合法合规。因此,我们同意将董事会拟定的《关于中信金属股份有限公司2023年度对外担保计划的议案》提交公司股东大会审议。

六、累计对外担保数量及逾期担保的数量

截至本公告披露日,公司对外担保情况包括:1、保证担保:公司及控股子公司对外担保总额(已批准的担保额度内尚未使用额度与担保实际发生余额之和,下同)为118亿元人民币及19.94亿美元,上市公司对控股子公司提供的担保总额为118亿元人民币及16.29亿美元,上述两个合计数(118亿元人民币+19.94亿美元;118亿元人民币+16.29亿美元)分别占公司最近一期经审计归属于母公司净资产的183.86%、165.66%(美元部分按照2022年12月30日的中国人民银行美元兑人民币汇率中间价1:6.9646计算);2、股权质押:发行人全资子公司中信金属香港投资有限公司、中信金属秘鲁投资有限公司分别以所持有的中国铌业投资控股有限公司33.33%股权和MMG South America Management Company Limited 15%股权分别为中国铌业投资控股有限公司和Minera Las Bambas S.A.(系MMG South America Management Company Limited全资子公司)的债务提供担保,前述债务截至2022年12月31日的余额合计为33.32亿美元。公司及公司子公司不存在其他对外担保及逾期担保的情形。

特此公告。

中信金属股份有限公司董事会

2023年6月9日