山东海科新源材料科技股份有限公司

首次公开发行股票并在创业板上市之

上市公告书提示性公告

保荐人(主承销商):国金证券股份有限公司

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

经深圳证券交易所审核同意,山东海科新源材料科技股份有限公司(以下简称“本公司”或“发行人”)发行的人民币普通股股票将于2023年7月7日在深圳证券交易所创业板上市,上市公告书全文和首次公开发行股票并在创业板上市的招股说明书全文披露于中国证监会指定信息披露网站(巨潮资讯网,网址www.cninfo.com.cn;中证网,网址www.cs.com.cn;中国证券网,网址www.cnstock.com;证券时报网,网址www.stcn.com;证券日报网,网址www.zqrb.cn;经济参考网,网址www.jjckb.cn),供投资者查阅。

所属网页二维码:巨潮资讯网■

一、上市概况

(一)股票简称:海科新源

(二)股票代码:301292

(三)首次公开发行后总股本:222,963,178股

(四)首次公开发行股份数量:55,740,795股,均为新股,无老股转让

二、风险提示

本公司股票将在深圳证券交易所创业板市场上市,该市场具有较高的投资风险。创业板公司具有业绩不稳定、经营风险高、退市风险大等特点,投资者面临较大的市场风险。投资者应当充分了解创业板市场的投资风险及本公司所披露的风险因素,审慎做出投资决定。

(一)公司发行市盈率高于同行业平均水平的风险

根据《国民经济行业分类》(GB/T4754-2017),海科新源所属行业为“C26 化学原料和化学制品制造业”。截至2023年6月19日(T-4日),中证指数有限公司发布的“C26 化学原料和化学制品制造业”最近一个月平均静态市盈率为15.60倍。

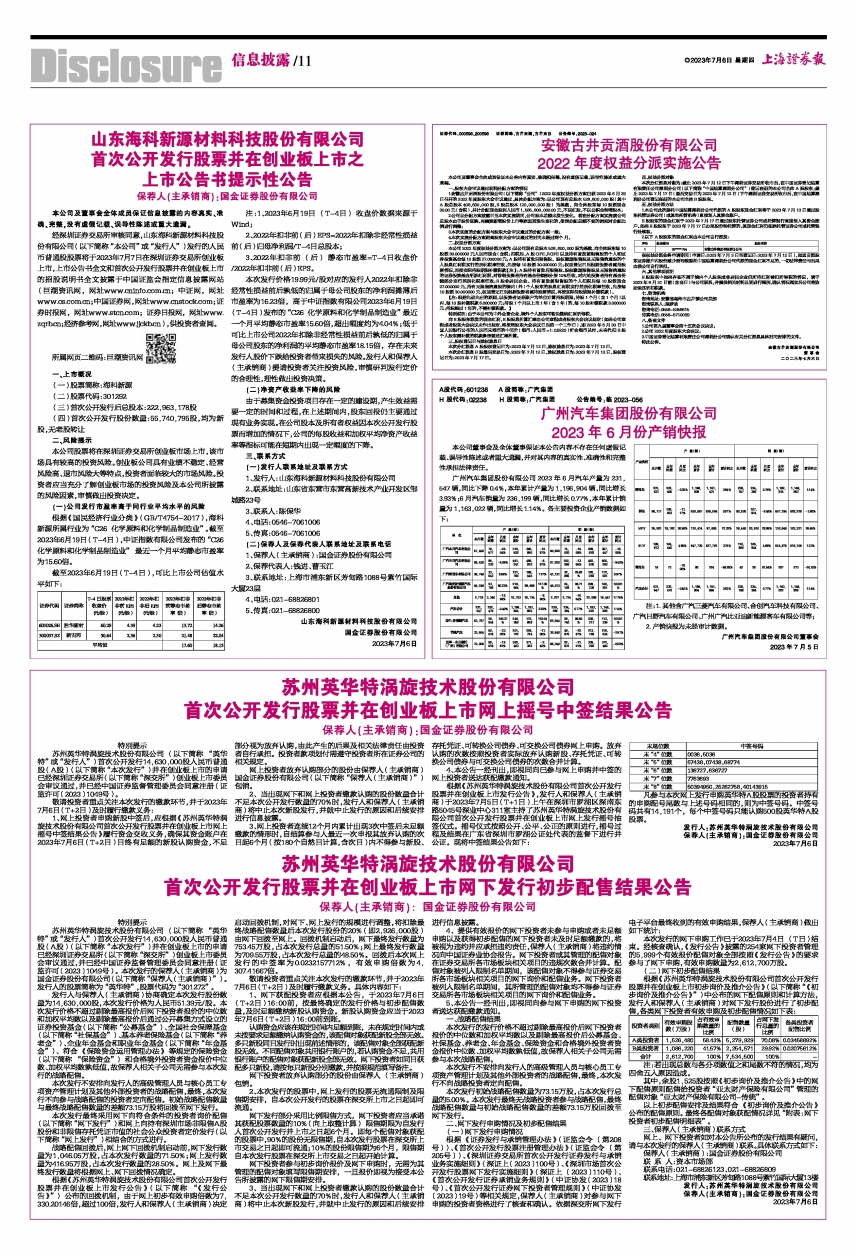

截至2023年6月19日(T-4日),可比上市公司估值水平如下:

■

注:1、2023年6月19日(T-4日)收盘价数据来源于Wind;

2、2022年扣非前(后)EPS=2022年扣除非经常性损益前(后)归母净利润/T-4日总股本;

3、2022年扣非前(后)静态市盈率=T-4日收盘价/2022年扣非前(后)EPS。

本次发行价格19.99元/股对应的发行人2022年扣除非经常性损益前后孰低的归属于母公司股东的净利润摊薄后市盈率为16.23倍,高于中证指数有限公司2023年6月19日(T-4日)发布的“C26 化学原料和化学制品制造业”最近一个月平均静态市盈率15.60倍,超出幅度约为4.04%;低于可比上市公司2022年扣除非经常性损益前后孰低的归属于母公司股东的净利润的平均静态市盈率18.15倍,存在未来发行人股价下跌给投资者带来损失的风险。发行人和保荐人(主承销商)提请投资者关注投资风险,审慎研判发行定价的合理性,理性做出投资决策。

(二)净资产收益率下降的风险

由于募集资金投资项目存在一定的建设期,产生效益需要一定的时间和过程,在上述期间内,股东回报仍主要通过现有业务实现。在公司股本及所有者权益因本次公开发行股票而增加的情况下,公司的每股收益和加权平均净资产收益率等指标可能在短期内出现一定幅度的下降。

三、联系方式

(一)发行人联系地址及联系方式

1、发行人:山东海科新源材料科技股份有限公司

2、联系地址:山东省东营市东营高新技术产业开发区邹城路23号

3、联系人:陈保华

4、电话:0546-7061006

5、传真:0546-7061006

(二)保荐人及保荐代表人联系地址及联系电话

1、保荐人(主承销商):国金证券股份有限公司

2、保荐代表人:钱进、曹玉江

3、联系地址:上海市浦东新区芳甸路1088号紫竹国际大厦23层

4、电话:021-68826801

5、传真:021-68826800

山东海科新源材料科技股份有限公司

国金证券股份有限公司

2023年7月6日