江苏永鼎股份有限公司

控股股东集中竞价减持股份结果公告

证券代码:600105 证券简称:永鼎股份 公告编号:2023-054

债券代码: 110058 债券简称:永鼎转债

江苏永鼎股份有限公司

控股股东集中竞价减持股份结果公告

本公司董事会、全体董事及相关股东保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

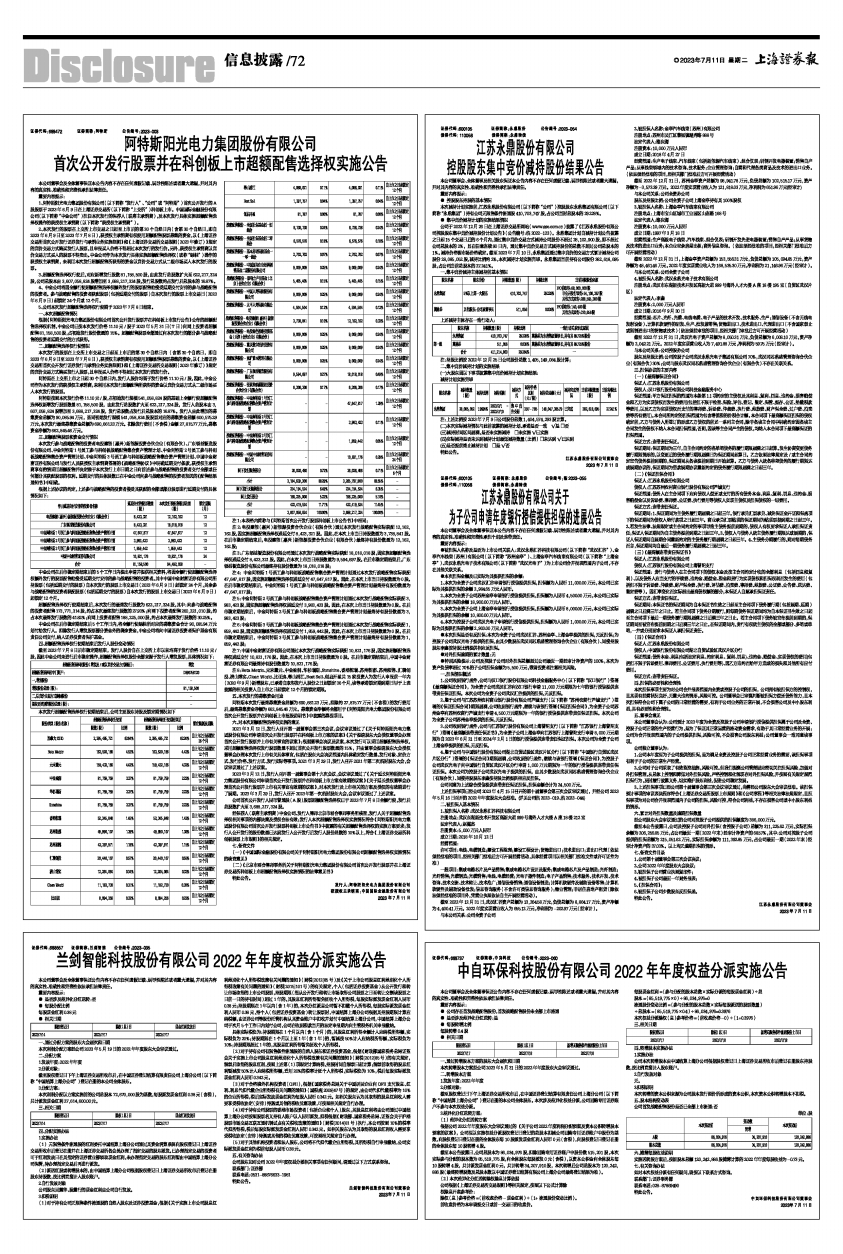

● 控股股东持股的基本情况

本次减持计划实施前,江苏永鼎股份有限公司(以下简称“公司”)控股股东永鼎集团有限公司(以下简称“永鼎集团”)持有公司无限售条件流通股410,703,747股,占公司当时总股本的29.228%。

● 集中竞价减持计划的实施结果情况

公司于2022年12月26日在上海证券交易所网站(www.sse.com.cn)披露了《江苏永鼎股份有限公司控股股东集中竞价减持股份计划公告》(公告编号:临2022-123)。永鼎集团计划自减持计划公告披露之日起15个交易日后的6个月内,通过集中竞价交易方式减持公司股份不超过28,102,900股,即不超过公司总股本的2%,且在任意连续90日内,通过集中竞价交易方式减持股份的总数不超过公司总股本的1%。减持价格视市场价格确定。截至2023年7月10日,永鼎集团通过集中竞价的交易方式累计减持公司股份28,085,052股,减持比例约2%,本次减持计划实施完毕。永鼎集团当前持有公司股份382,618,695股,占公司当前总股本的27.241%。

一、集中竞价减持主体减持前基本情况

■

上述减持主体存在一致行动人:

■

注:持股比例按2022年12月25日公司股份总数1,405,149,084股计算;

二、集中竞价减持计划的实施结果

(一)大股东因以下事项披露集中竞价减持计划实施结果:

减持计划实施完毕

■

注:上述比例按2023年7月9日公司股份总数1,404,574,293股计算。

(二)本次实际减持情况与此前披露的减持计划、承诺是否一致 √是 □否

(三)减持时间区间届满,是否未实施减持 □未实施 √已实施

(四)实际减持是否未达到减持计划最低减持数量(比例) □未达到 √已达到

(五)是否提前终止减持计划 □是 √否

特此公告。

江苏永鼎股份有限公司董事会

2023年7月11日

证券代码:600105 证券简称: 永鼎股份 公告编号:临2023-055

债券代码:110058 债券简称:永鼎转债

江苏永鼎股份有限公司关于

为子公司申请年度银行授信提供担保的进展公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

●被担保人名称及是否为上市公司关联人:武汉永鼎汇谷科技有限公司(以下简称“武汉汇谷”)、金亭汽车线束(苏州)有限公司(以下简称“苏州金亭”)、上海金亭汽车线束有限公司(以下简称“上海金亭”)、武汉永鼎光电子技术有限公司(以下简称“武汉光电子”)为上市公司合并报表范围内子公司,不存在其他关联关系。

●本次担保金额及已实际为其提供担保的余额:

1、本次为全资子公司武汉汇谷申请银行授信提供担保,担保额为人民币11,000.00万元,本公司已实际为其提供担保的余额 2,984.65 万元人民币。

2、本次为全资子公司苏州金亭申请银行授信提供担保,担保额为人民币4,500.00万元,本公司已实际为其提供担保的余额 18,900.00万元人民币。

3、本次为全资子公司上海金亭申请银行授信提供担保,担保额为人民币8,000.00万元,本公司已实际为其提供担保的余额 10,800.00万元人民币。

4、本次为控股子公司武汉光电子申请银行授信提供担保,担保额为人民币1,000.00万元,本公司已实际为其提供担保的余额 2,900.00万元人民币。

●本次担保是否有反担保:本次为全资子公司武汉汇谷、苏州金亭、上海金亭提供的担保,无反担保;为控股子公司武汉光电子提供的担保,由其少数股东武汉同芯鼎盛管理咨询合伙企业(有限合伙)、间接持股股东李鑫按持股比例提供相应反担保。

●对外担保逾期的累计数量:无

●特别风险提示:公司及控股子公司对外担保总额超过公司最近一期经审计净资产的100%,本次为资产负债率超过70%的子公司担保金额为5,500万元,敬请投资者注意相关风险。

一、担保情况概述

1、公司收到银行函件,公司与汉口银行股份有限公司科技金融服务中心(以下简称“汉口银行”)签署《最高额保证合同》,为全资子公司武汉汇谷向汉口银行申请11,000万元期限为七年的银行授信提供连带责任保证担保。本次公司为全资子公司武汉汇谷提供的担保,无反担保。

2、鉴于公司与江苏苏州农村商业银行股份有限公司芦墟支行(以下简称“苏州农商行芦墟支行”)签署的《保证担保合同》期限届满,公司收到银行函件,继续与该银行签署《保证担保合同》,为全资子公司苏州金亭向苏州农商行芦墟支行申请4,500万元期限为一年的银行授信提供连带责任保证担保。本次公司为全资子公司苏州金亭提供的担保,无反担保。

3、公司收到银行函件,公司与江苏银行股份有限公司上海普陀支行(以下简称“江苏银行上海普陀支行”)签署《最高额连带责任保证书》,为全资子公司上海金亭向江苏银行上海普陀支行申请8,000万元期限为自2023年6月21日至2024年2月1日的银行授信提供连带责任保证担保。本次公司为全资子公司上海金亭提供的担保,无反担保。

4、鉴于公司与中国银行股份有限公司湖北自贸试验区武汉片区分行(以下简称“中国银行自贸区武汉片区分行”)签署的《保证合同》期限届满,公司收到银行函件,继续与该银行签署《保证合同》,为控股子公司武汉光电子向中国银行自贸区武汉片区分行申请1,000万元期限为一年的银行授信提供连带责任保证担保。本次公司为控股子公司武汉光电子提供的担保,由其少数股东武汉同芯鼎盛管理咨询合伙企业(有限合伙)、间接持股股东李鑫按持股比例提供相应反担保。

公司同意为上述综合授信提供连带责任保证担保,担保金额合计为24,500万元。

上述担保事项已经公司2023年4月15日召开的第十届董事会第三次会议审议通过,并经公司2023年5月16日召开的2022年年度股东大会批准。(详见公司临2023-019、临2023-044)

二、被担保人基本情况

1、被担保人名称:武汉永鼎汇谷科技有限公司

注册地点:武汉东湖新技术开发区高新大道999号海外人才大楼A座18楼212室

法定代表人:赵佩杰

注册资本:5,000万元人民币

成立日期:2018年10月12日

经营范围:

许可项目:电线、电缆制造;建设工程监理;建设工程设计;货物进出口;技术进出口;进出口代理(依法须经批准的项目,经相关部门批准后方可开展经营活动,具体经营项目以相关部门批准文件或许可证件为准)

一般项目:集成电路芯片及产品销售;集成电路芯片设计及服务;集成电路芯片及产品制造;光纤制造;光纤销售;光缆制造;光缆销售;电线、电缆经营;光电子器件制造;电子产品销售;技术服务、技术开发、技术咨询、技术交流、技术转让、技术推广;通信设备销售;通信设备制造;计算机软硬件及辅助设备零售;计算机软硬件及辅助设备批发;信息咨询服务(不含许可类信息咨询服务);物业管理;非居住房地产租赁(除依法须经批准的项目外,凭营业执照依法自主开展经营活动)。

截至2022年12月31日,武汉汇谷资产总额为13,264.58万元,负债总额为8,864.17万元,资产净额为4,400.41万元。2022年度实现营业收入为 655.12万元,净利润为-202.97万元(经审计)。

与本公司关系:公司全资子公司

2、被担保人名称:金亭汽车线束(苏州)有限公司

注册地点:苏州市吴江区黎里镇越秀路888号

法定代表人:路庆海

注册资本:10,000万元人民币

成立日期:2018年4月27日

经营范围:生产电子线束、汽车线束(包括新能源汽车线束)、组合仪表;研制开发电器装置;销售自产产品;从事线束领域内的技术咨询、技术服务;企业管理咨询;自营和代理各类商品及技术的进出口业务。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

截至 2022年12月31日, 苏州金亭资产总额为98,941.78万元,负债总额为102,515.17万元,资产净额为-3,573.39万元。2022年度实现营业收入为121,818.03万元,净利润为651.96万元(经审计)

与本公司关系:公司全资孙公司

股东及持股比例:公司全资子公司上海金亭持有其100%股权

3、被担保人名称:上海金亭汽车线束有限公司

注册地点:上海市宝山区城市工业园区山连路168号

法定代表人:路庆海

注册资本:10,000万元人民币

成立日期:1997年3月18日

经营范围:生产高级电子线束、汽车线束、组合仪表;研制开发先进电器装置;销售自产产品;从事货物及技术的进出口业务;本企业空余房屋出租;商务信息咨询。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

截至2022年12月31日,上海金亭资产总额为153,556.31万元,负债总额为105,094.85万元,资产净额为48,461.46万元。2022年度实现营业收入为168,535.30万元,净利润为21,146.96万元(经审计)。

与本公司关系:公司全资子公司

4、被担保人名称:武汉永鼎光电子技术有限公司

注册地点:武汉市东湖新技术开发区高新大道999号海外人才大楼A座18楼195室(自贸区武汉片区)

法定代表人:李鑫

注册资本:2,000万元人民币

成立日期:2016年9月30日

经营范围:芯片、光纤、光缆、电线电缆、电子产品的技术开发、技术服务、生产;通信设备(不含无线电发射设备)、计算机软硬件的研发、生产、批发兼零售;货物进出口、技术进出口、代理进出口(不含国家禁止或限制进出口的货物或技术)(依法须经审批的项目,经相关部门审批后方可开展经营活动)

截至2022年12月31日,武汉光电子资产总额为8,050.31万元,负债总额为6,008.10万元,资产净额为2,042.21万元。2022年度实现营业收入为7,491.88万元,净利润为59.75万元(经审计)。

与本公司关系:公司控股孙公司

股东及持股比例:公司控股子公司武汉永鼎光电子集团有限公司70%,武汉同芯鼎盛管理咨询合伙企业(有限合伙)30%;公司与股东武汉同芯鼎盛管理咨询合伙企业(有限合伙)不存在关联关系。

三、担保协议的主要内容

(一)《最高额保证合同》

保证人:江苏永鼎股份有限公司

债权人:汉口银行股份有限公司科技金融服务中心

保证范围:甲方保证担保的范围为本条第1.1项约定的主债权及其利息、复利、罚息、违约金、损害赔偿金和乙方为实现债权而发生的费用(包括但不限于检查、保险、评估、登记、 鉴定、保管、提存、公证、垫缴税款等费用,以及乙方为实现债权而支付的律师费、诉讼费、仲裁费、执行费、差旅费、财产保全费、过户费、拍卖费等所有费用)。本合同所约定的担保范围为包含增值税的价税合计额。本合同项下最高额保证担保的债权确定前,乙方与债务人所签订的形成乙方债权的前述一系列主合同,除非各该主合同中明确约定因各该主合同发生的债权不纳入本合同担保范围,否则,因该等主合同产生的债权,均纳入本合同项下最高额保证的担保范围。

保证方式:连带责任保证。

保证期间:保证期间为三年,自主合同约定的各单笔债务的履行期限届满之日起算。发生协商变更债务履行期限情形的,以变更后的债务履行期限届满日为保证期间起算日。乙方依照法律规定及/或主合同约定宣告债务提前到期的,保证期间从各该提前到期日开始起算。乙方与债务人就各单笔债务的履行期限达成展期协议的,保证期间为借款展期协议重新约定的债务履行期限届满之日起三年。

(二)《保证担保合同》

保证人:江苏永鼎股份有限公司

债权人:江苏苏州农村商业银行股份有限公司芦墟支行

保证范围:债务人在主合同项下应向债权人偿还或支付的所有债务本金、利息、复利、罚息、违约金、损害赔偿金以及诉讼费、律师费、公证费、执行费用等债权人实现主债权及担保债权的一切费用。

保证方式:连带责任保证。

保证期间:1、保证期间为主债务履行期届满之日起三年。银行承兑汇票承兑、减免保证金开证和保函项下的保证期间为债权人垫付款项之日起三年。商业承兑汇票贴现的保证期间为贴现票据到期之日起三年。2、若发生法律、法规规定或主合同约定的事项导致主债务提前到期的,债权人有权要求保证人承担保证责任,保证人保证期间为自主债务提前到期之日起三年。3、债权人与债务人就主债务履行期限达成展期的,保证人保证期间自展期合同重新约定的主债务履行期届满之日起三年。4、主债务分期履行的,则对每期债务而言,保证期间均自最后一期债务履行期届满之日起三年。

(三)《最高额连带责任保证书》

保证人:江苏永鼎股份有限公司

债权人:江苏银行股份有限公司上海普陀支行

保证范围:贵行与债务人在主合同项下的债权本金及按主合同约定计收的全部利息(包括罚息和复利)、以及债务人应当支付的手续费、违约金、赔偿金、税金和贵行为实现债权和担保权利而发生的费用(包括但不限于诉讼费、仲裁费、财产保全费、执行费、评估费、拍卖费、律师费、差旅费、公证费、公告费、送达费、鉴定费等)。因汇率变化而实际超出最高债权额的部分,本保证人自愿承担保证责任。

保证方式:连带责任保证。

保证期间:本保证书的保证期间为自本保证书生效之日起至主合同项下债务履行期(包括展期、延期)届满之日后满三年之日止。若主合同项下债务分期履行,则每期债务保证期间均为自本保证书生效之日起至主合同项下最后一期债务履行期限届满之日后满三年之日止。若主合同项下债务被宣布提前到期的,保证期间至被宣布提前到期之日后满三年之日止。在保证期间内,贵行有权就主债权的全部或部分、多笔或单笔,一并或分别要求本保证人承担保证责任。

(四)《保证合同》

保证人:江苏永鼎股份有限公司

债权人:中国银行股份有限公司湖北自贸试验区武汉片区分行

保证范围:债务本金、利息(包括法定利息、约定利息、 复利、罚息)、违约金、赔偿金、实现债权的费用(包括但不限于诉讼费用、律师费用、公证费用、执行费用等)、因乙方违约而给甲方造成的损失和其他所有应付费用。

保证方式:连带责任保证。

四、担保的必要性和合理性

本次担保事项主要为对公司合并报表范围内全资或控股子公司的担保,公司拥有被担保方的控制权,且其现有经营状况良好,无重大违约情形,风险可控。公司董事会已审慎判断被担保方偿还债务能力,且本次担保符合公司下属子公司的日常经营的需要,有利于公司业务的正常开展,不会损害公司及中小股东利益,具有必要性和合理性。

五、董事会意见

本公司董事会认为:公司预计2023年度为全资及控股子公司申请银行授信提供担保属于公司及全资、控股子公司正常的生产经营行为,是为了保证其正常运营的流动资金需求,有助于其日常经营业务的开展;公司为合并报表范围内的子公司提供担保,风险可控,不会损害公司股东利益;公司董事会一致同意该事项。

公司独立董事认为:

1、公司本年度拟为子公司提供的担保,是为满足全资及控股子公司正常经营业务的需要,该担保事项有利于子公司的正常生产经营。

2、公司对子公司采取了有效监控措施,风险可控。但我们提醒公司管理层应密切关注担保风险,加强对外担保管理,从总体上控制和降低对外担保风险,严格控制和化解现存对外担保风险,并按照有关规定规范担保行为,及时履行披露义务,切实维护股东利益,促进公司稳定发展。

3、上述担保事项已经公司第十届董事会第三次会议审议通过,尚需经公司股东大会审议批准。该担保预计事项的审议表决程序符合《上海证券交易所股票上市规则》和《公司章程》等相关法律法规规定,且担保事项为对公司合并报表范围内子公司的担保,风险可控,符合公司利益,不存在损害公司或中小股东利益的情形。

六、累计对外担保数量及逾期担保数量

经公司股东大会审议通过的公司对控股子公司提供的担保额度为386,000万元。

截至本公告披露日,公司及控股子公司对外担保〈含控股子公司〉总额为311,225.62 万元,实际担保余额为206,256.85 万元,占公司最近一期(2022年末)经审计净资产的68.57%,其中:公司对控股子公司提供的担保总额为215,051.62 万元,实际担保余额为111,392.85 万元,占公司最近一期(2022年末)经审计净资产的37.03%。以上均无逾期担保的情形。

七、备查文件目录

1、公司第十届董事会第三次会议决议;

2、公司2022年年度股东大会决议;

3、被担保子公司营业执照复印件;

4、被担保子公司最近一年财务报表;

5、《担保合同》;

6、被担保子公司少数股东反担保函。

特此公告。

江苏永鼎股份有限公司董事会

2023年7月11日