(上接17版)

书》及其他已公开信息范围。关于网上路演的具体信息请参阅2023年7月26日(T-2日)刊登的《华勤技术股份有限公司首次公开发行股票并在主板上市网上路演公告》。

二、战略配售

(一)本次战略配售的总体安排

1、本次发行中,参与战略配售的投资者的选择在考虑投资者资质以及市场情况后综合确定,主要包括以下几类:

(1)与发行人经营业务具有战略合作关系或长期合作愿景的大型企业或其下属企业;

(2)具有长期投资意愿的大型保险公司或其下属企业、国家级大型投资基金或其下属企业;

(3)中金华勤1号员工参与战略配售集合资产管理计划(以下简称“中金华勤1号”)、中金华勤2号员工参与战略配售集合资产管理计划(以下简称“中金华勤2号”)、中金华勤3号员工参与战略配售集合资产管理计划(以下简称“中金华勤3号”)、(以下合称为“专项资产管理计划”)。

2、本次发行初始战略配售发行数量为1,448.5048万股,约占本次发行数量的20.00%。最终战略配售比例和金额将在2023年7月26日(T-2日)确定发行价格后确定。参与战略配售的投资者最终配售数量与初始配售数量的差额将根据回拨机制规定的原则进行回拨。

(二)发行人高管核心员工专项资产管理计划

1、投资主体

发行人的高级管理人员与核心员工参与本次战略配售设立的专项资产管理计划为中金华勤1号、中金华勤2号、中金华勤3号。

2、参与规模和具体情况

参与战略配售的数量为不超过本次公开发行规模的10.00%,即724.2524万股;同时参与认购规模上限不超过46,524.40万元。具体情况如下:

(1)中金华勤1号

具体名称:中金华勤1号员工参与战略配售集合资产管理计划

设立时间:2023年6月30日

募集资金规模:37,842万元

管理人:中国国际金融股份有限公司

实际支配主体:中国国际金融股份有限公司

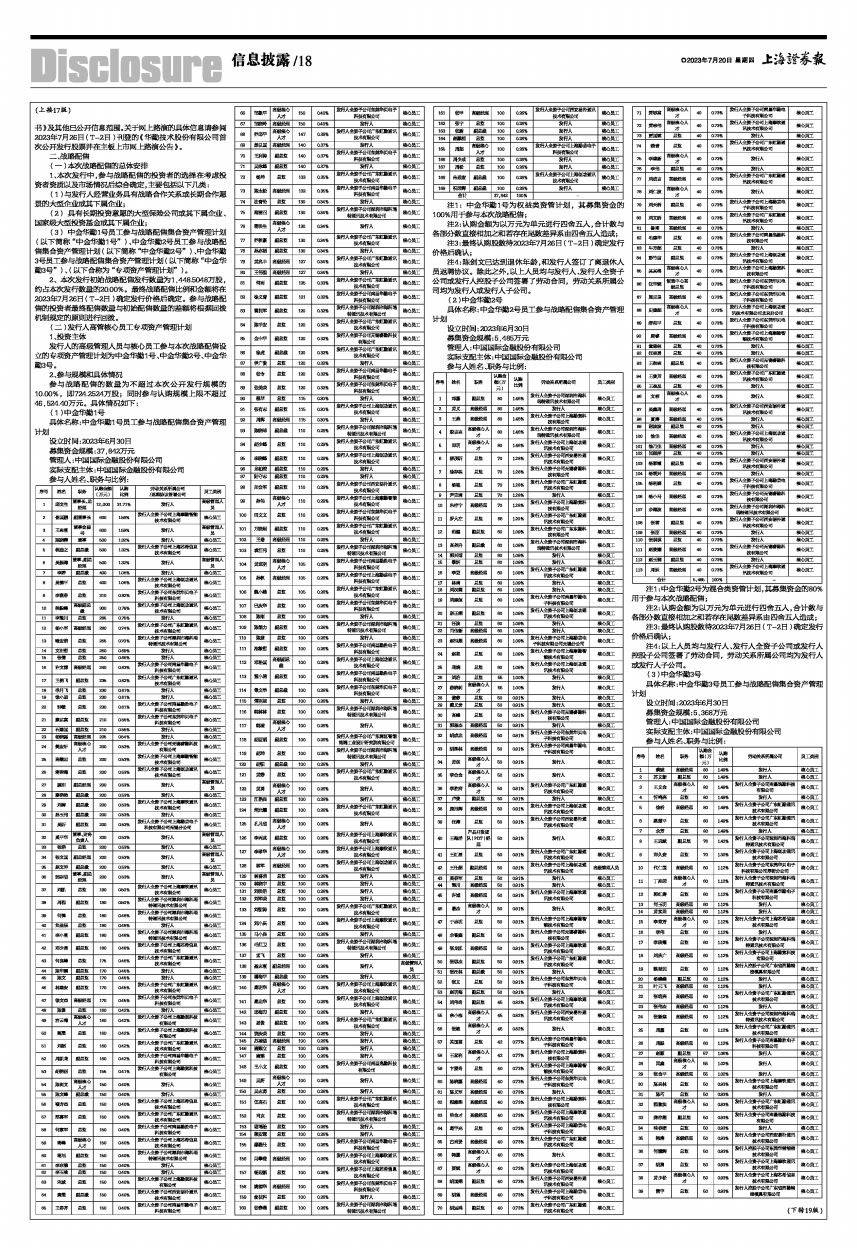

参与人姓名、职务与比例:

■

■

■

注1:中金华勤1号为权益类资管计划,其募集资金的100%用于参与本次战略配售;

注2:认购金额为以万元为单元进行四舍五入,合计数与各部分数直接相加之和若存在尾数差异系由四舍五入造成;

注3:最终认购股数待2023年7月26日(T-2日)确定发行价格后确认;

注4:陈剑文已达到退休年龄,和发行人签订了离退休人员返聘协议。除此之外,以上人员均与发行人、发行人全资子公司或发行人控股子公司签署了劳动合同,劳动关系所属公司均为发行人或发行人子公司。

(2)中金华勤2号

具体名称:中金华勤2号员工参与战略配售集合资产管理计划

设立时间:2023年6月30日

募集资金规模:5,485万元

管理人:中国国际金融股份有限公司

实际支配主体:中国国际金融股份有限公司

参与人姓名、职务与比例:

■

■

注1:中金华勤2号为混合类资管计划,其募集资金的80%用于参与本次战略配售;

注2:认购金额为以万元为单元进行四舍五入,合计数与各部分数直接相加之和若存在尾数差异系由四舍五入造成;

注3:最终认购股数待2023年7月26日(T-2日)确定发行价格后确认;

注4:以上人员均与发行人、发行人全资子公司或发行人控股子公司签署了劳动合同,劳动关系所属公司均为发行人或发行人子公司。

(3)中金华勤3号

具体名称:中金华勤3号员工参与战略配售集合资产管理计划

设立时间:2023年6月30日

募集资金规模:5,368万元

管理人:中国国际金融股份有限公司

实际支配主体:中国国际金融股份有限公司

参与人姓名、职务与比例:

■

(上接17版)

(下转19版)