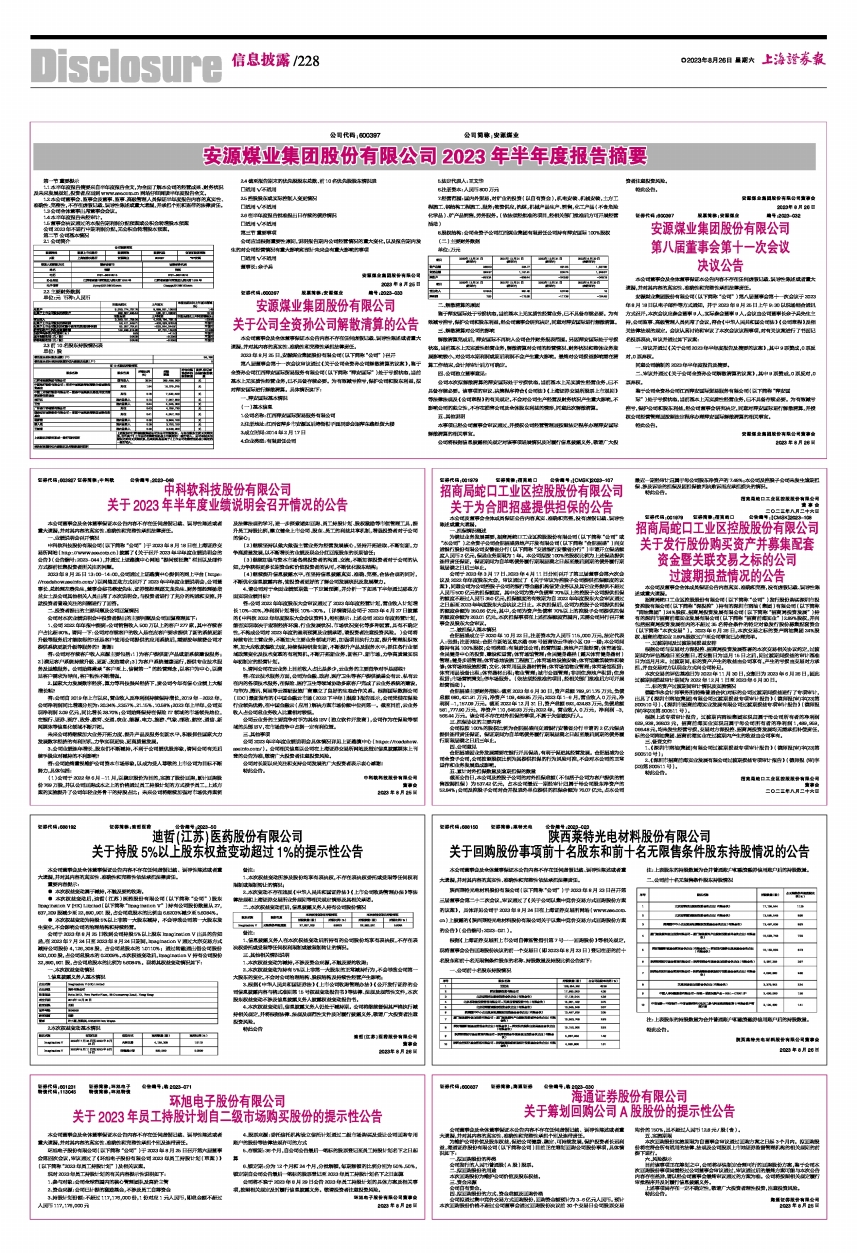

招商局蛇口工业区控股股份有限公司

关于为合肥招盛提供担保的公告

证券代码:001979 证券简称:招商蛇口 公告编号:【CMSK】2023-107

招商局蛇口工业区控股股份有限公司

关于为合肥招盛提供担保的公告

本公司及董事会全体成员保证公告内容真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

一、担保情况概述

为满足业务发展需要,招商局蛇口工业区控股股份有限公司(以下简称“公司”或“本公司”)之全资子公司合肥招盛房地产开发有限公司(以下简称“合肥招盛”)向交通银行股份有限公司安徽省分行(以下简称“交通银行安徽省分行”)申请开立保函额度人民币2亿元,保函业务期限为1年。本公司拟按100%的股权比例为上述保函提供连带责任保证,保证期间为自单笔债务履行期限届满之日起至最后到期的债务履行期限届满之日后三年止。

公司于2023年3月17日、2023年4月11日分别召开了第三届董事会第六次会议及2022年年度股东大会,审议通过了《关于审议为控股子公司提供担保额度的议案》,同意公司为公司控股子公司的银行等金融机构信贷业务以及其它业务提供不超过人民币500亿元的担保额度,其中公司为资产负债率70%以上的控股子公司提供担保的额度不超过人民币350亿元,担保额度的有效期为自2022年年度股东大会审议通过之日起至2023年年度股东大会决议之日止。本次担保后,公司为控股子公司提供担保的额度余额为350.66亿元,其中,公司为资产负债率70%以上的控股子公司提供担保的额度余额为263.01亿元。本次担保事项在上述担保额度范围内,无需公司另行召开董事会及股东大会审议。

二、被担保人基本情况

合肥招盛成立于2020年10月22日,注册资本为人民币115,000万元,法定代表人:张振;注册地址:合肥市新站区焕水路698号招商依云华府小区G9一楼;本公司间接持有其100%股权;公司类型:有限责任公司;经营范围:房地产开发经营;体育场馆、全民健身中心的投资、建设和运营;体育场馆管理;全民健身路径(露天体育健身器材)管理;健身步道管理;体育场地设施工程施工;体育场地设施安装;体育馆建筑装饰和装修;体育场地设施经营;文化、体育用品及器材销售;体育场馆物业管理;体育场馆租赁;体育用品设备出租;体育器材出租;物业管理;城市公园管理;非居住房地产租赁;住房租赁;市场营销策划;停车场服务。(依法须经批准的项目,经相关部门批准后方可开展经营活动)。

合肥招盛主要财务指标:截至2023年6月30日,资产总额789,911.75万元,负债总额680,421.91万元,净资产109,489.85万元;2023年1-6月,营业收入0万元,净利润-1,157.09万元。截至2022年12月31日,资产总额692,424.83万元,负债总额581,777.90万元,净资产110,646.93万元;2022年,营业收入0万元,净利润-3,566.44万元。该公司不存在对外担保的事项,不属于失信被执行人。

三、担保协议的主要内容

公司拟按100%的股权比例为合肥招盛向交通银行安徽省分行申请的2亿元保函提供连带责任保证,保证期间为自单笔债务履行期限届满之日起至最后到期的债务履行期限届满之日后三年止。

四、公司意见

合肥招盛因业务发展需要在银行开具保函,有利于促进其经营发展。合肥招盛为公司全资子公司,公司按照股权比例为其提供担保的行为风险可控,不会对本公司的正常运作和业务发展造成影响。

五、累计对外担保数量及逾期担保的数量

截至公告日,本公司及控股子公司的对外担保总额(不包括子公司为客户提供的销售按揭担保)为537.42亿元,占本公司最近一期经审计归属于母公司股东净资产的52.84%;公司及控股子公司对合并报表外单位提供的担保余额为76.07亿元,占本公司最近一期经审计归属于母公司股东净资产的7.48%;本公司及控股子公司未发生逾期担保、涉及诉讼的担保及因担保被判决败诉而应承担损失的情况。

特此公告。

招商局蛇口工业区控股股份有限公司

董 事 会

二〇二三年八月二十六日

证券代码:001979 证券简称:招商蛇口 公告编号:【CMSK】2023-108

招商局蛇口工业区控股股份有限公司

关于发行股份购买资产并募集配套资金暨关联交易之标的公司

过渡期损益情况的公告

本公司及董事会全体成员保证公告内容真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

招商局蛇口工业区控股股份有限公司(以下简称“公司”)发行股份购买深圳市投资控股有限公司(以下简称“深投控”)持有的深圳市南油(集团)有限公司(以下简称“南油集团”)24%股权、招商局投资发展有限公司(以下简称“招商局投资发展”)持有的深圳市招商前海实业发展有限公司(以下简称“招商前海实业”)2.89%股权,并向包括招商局投资发展在内的不超过35名符合条件的特定对象发行股份募集配套资金(以下简称“本次交易”)。2023年6月26日,本次交易之标的资产南油集团24%股权、招商前海实业2.89%股权过户至公司事宜已办理完毕。

一、过渡期间及过渡期间损益安排

根据公司与交易对方深投控、招商局投资发展签署的本次交易相关协议约定,过渡期间为评估基准日至交割日,若交割日为当月15日之后,则过渡期间损益的审计基准日为当月月末。过渡期间,标的资产产生的收益由公司享有,产生的亏损由交易对方承担,并由交易对方以现金方式向公司补足。

本次交易的评估基准日为2022年11月30日,交割日为2023年6月26日,因此过渡期间损益审计期间为2022年12月1日至2023年6月30日。

二、标的资产过渡期间审计情况及实施情况

德勤华永会计师事务所(特殊普通合伙)对标的公司过渡期间损益进行了专项审计,出具了《深圳市南油(集团)有限公司过渡期损益专项审计报告》(德师报(审)字(23)第S00510号)、《深圳市招商前海实业发展有限公司过渡期损益专项审计报告》(德师报(审)字(23)第S00511号)。

根据上述专项审计报告,过渡期内南油集团实现归属于母公司所有者的净利润629,938,368.03元,招商前海实业实现归属于母公司所有者的净利润1,489,959,066.48元,均未发生经营亏损,交易对方深投控、招商局投资发展均无需承担补偿责任,标的公司南油集团、招商前海实业在过渡期内产生的收益由公司享有。

三、备查文件

1、《深圳市南油(集团)有限公司过渡期损益专项审计报告》(德师报(审)字(23)第S00510号);

2、《深圳市招商前海实业发展有限公司过渡期损益专项审计报告》(德师报(审)字(23)第S00511号)。

特此公告。

招商局蛇口工业区控股股份有限公司

董事会

二〇二三年八月二十六日