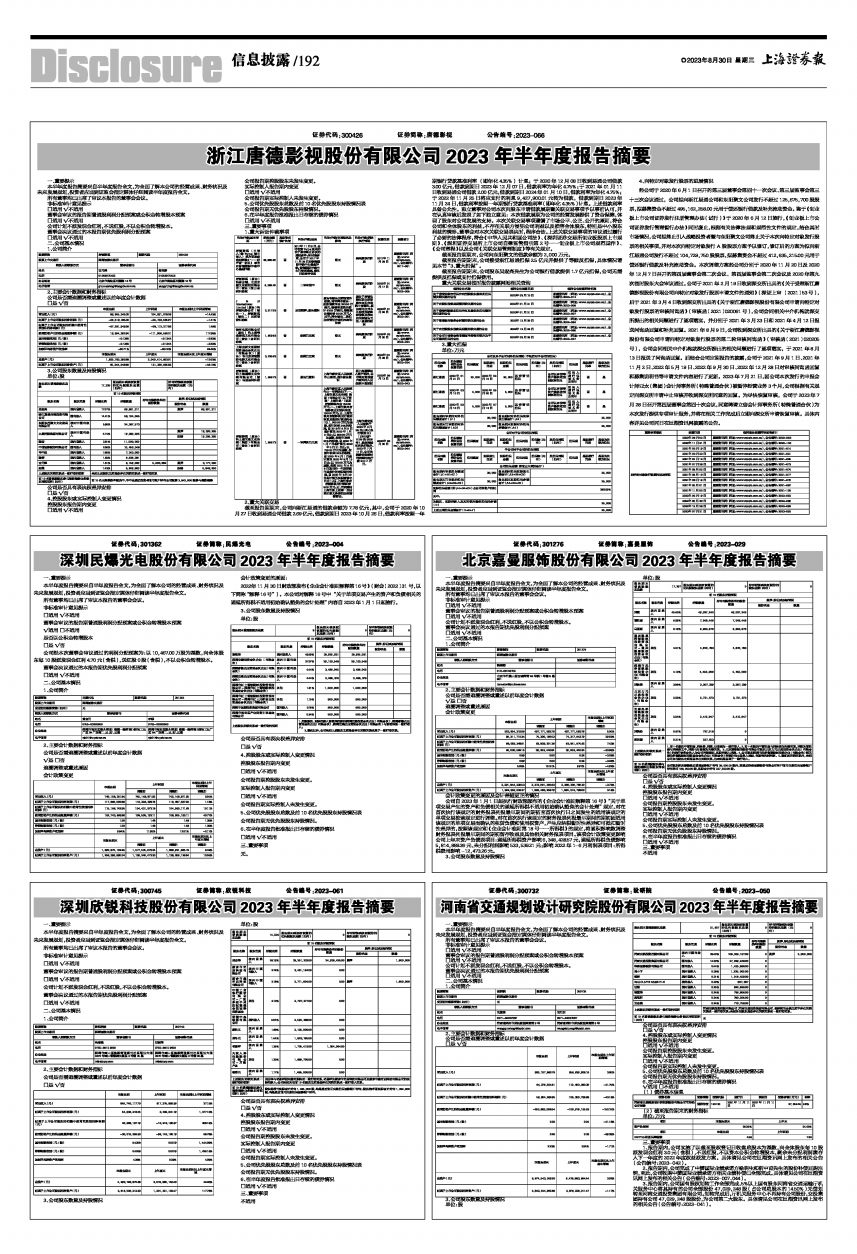

浙江唐德影视股份有限公司2023年半年度报告摘要

证券代码:300426 证券简称:唐德影视 公告编号:2023-066

一、重要提示

本半年度报告摘要来自半年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到证监会指定媒体仔细阅读半年度报告全文。

所有董事均已出席了审议本报告的董事会会议。

非标准审计意见提示

□适用 √不适用

董事会审议的报告期普通股利润分配预案或公积金转增股本预案

□适用 √不适用

公司计划不派发现金红利,不送红股,不以公积金转增股本。

董事会决议通过的本报告期优先股利润分配预案

□适用 √不适用

二、公司基本情况

1、公司简介

■

2、主要会计数据和财务指标

公司是否需追溯调整或重述以前年度会计数据

□是 √否

■

3、公司股东数量及持股情况

单位:股

■

公司是否具有表决权差异安排

□是 √否

4、控股股东或实际控制人变更情况

控股股东报告期内变更

□适用 √不适用

公司报告期控股股东未发生变更。

实际控制人报告期内变更

□适用 √不适用

公司报告期实际控制人未发生变更。

5、公司优先股股东总数及前10名优先股股东持股情况表

公司报告期无优先股股东持股情况。

6、在半年度报告批准报出日存续的债券情况

□适用 √不适用

三、重要事项

1、重大诉讼仲裁事项

■

2、重大关联交易

截至报告期期末,公司向浙江易通的借款余额为7.78亿元,其中,公司于2020年10月27日收到易通公司借款2.69亿元,借款到期日2023年10月26日,借款利率按照一年期银行贷款基准利率(即年化4.35%)计息;于2020年12月08日收到易通公司借款3.00亿元,借款到期日2023年12月07日,借款利率为年化4.75%;于2021年01月11日收到易通公司借款2.00亿元,借款到期日2024年01月10日,借款利率为年化4.75%;于2022年11月25日将应支付的利息9,427,900.01元转为借款,借款到期日2023年11月24日,借款利率按照一年期银行贷款基准利率(即年化4.35%)计息。上述借款利率具备公允性。独立董事对公司本次向股东申请借款展期暨关联交易事项予以事前认可,并在认真审核后发表了如下独立意见:本次借款展期为公司的经营发展提供了资金保障,体现了股东对公司发展的支持。本次关联交易事项遵循了市场公平、公正、公开的原则,符合公司和全体股东的利益,不存在关联方侵犯公司利益以及损害全体股东,特别是中小股东利益的情形。董事会对本次关联交易表决时,程序合法。上述关联交易事项的审议通过履行了必要的法律程序,符合《中华人民共和国公司法》、《深圳证券交易所创业板股票上市规则》、《深圳证券交易所上市公司自律监管指引第2号一一创业板上市公司规范运作》、《公司章程》以及公司《关联交易管理制度》等有关规定。

截至报告期期末,公司向东阳聚文的借款余额为2,000万元。

截至报告期期末,公司接受浙江易通担保2.5亿元并提供了等额反担保,具体情况请见本节“3、重大担保”。

截至报告期期末,公司股东吴宏亮先生为公司银行借款提供1.7亿元担保,公司无需提供反担保或支付担保费用。

重大关联交易临时报告披露网站相关查询

■

3、重大担保

单位:万元

■

4、向特定对象发行股票的进展情况

经公司于2020年6月1日召开的第三届董事会第四十一次会议、第三届监事会第三十三次会议通过,公司拟向浙江易通公司和东阳聚文公司发行不超过125,675,700股股票,拟募集资金不超过495,162,258.00元用于偿还银行借款及补充流动资金。鉴于《创业板上市公司证券发行注册管理办法(试行)》于2020年6月12日施行,《创业板上市公司证券发行管理暂行办法》同时废止,根据有关法律法规和规范性文件的规定,结合其时市场情况,公司拟终止引入战略投资者暨与东阳聚文公司终止关于本次向特定对象发行股票的相关事项,并对本次向特定对象发行A股股票方案予以修订,修订后的方案为拟向浙江易通公司发行不超过104,729,750股股票,拟募集资金不超过412,635,215.00元用于偿还银行借款及补充流动资金。本次调整方案经公司分别于2020年11月20日及2020年12月7日召开的第四届董事会第二次会议、第四届监事会第二次会议及2020年第九次临时股东大会审议通过。公司于2021年2月19日收到深交所出具的《关于受理浙江唐德影视股份有限公司向特定对象发行股票申请文件的通知》(深证上审〔2021〕53号),后于2021年3月4日收到深交所出具的《关于浙江唐德影视股份有限公司申请向特定对象发行股票的审核问询函》(审核函〔2021〕020061号),公司会同相关中介机构就深交所提出的相关问题进行了逐项落实,并分别于2021年3月23日和2021年4月12日报送问询函回复和补充回复。2021年8月9日,公司收到深交所出具的《关于浙江唐德影视股份有限公司申请向特定对象发行股票的第二轮审核问询函》(审核函〔2021〕020205号),公司会同相关中介机构就深交所提出的相关问题进行了逐项落实,于2021年8月13日报送了问询函回复。后结合公司定期报告的披露,公司于2021年9月1日、2021年11月2日、2022年5月19日、2022年9月30日、2022年12月28日对审核问询函回复和募集说明书等申请文件内容进行了更新。2023年7月21日,因公司本次发行的申报会计师亚太(集团)会计师事务所(特殊普通合伙)被暂停经营业务3个月,公司根据有关规定向深交所申请中止审核并收到深交所同意的回复。为尽快恢复审核,公司于2023年7月28日召开第四届董事会第四十次会议,同意聘请立信会计师事务所(特殊普通合伙)为本次发行提供专项审计服务,并将在相关工作完成后立即向深交所申请恢复审核。具体内容详见公司同日在巨潮资讯网披露的公告。

■