天津友发钢管集团股份有限公司

关于公司2023年度对外担保预计的进展公告

证券代码:601686 证券简称:友发集团 公告编号:2023-097

债券代码:113058 转债简称:友发转债

天津友发钢管集团股份有限公司

关于公司2023年度对外担保预计的进展公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 被担保人名称

■

● 担保人名称

■

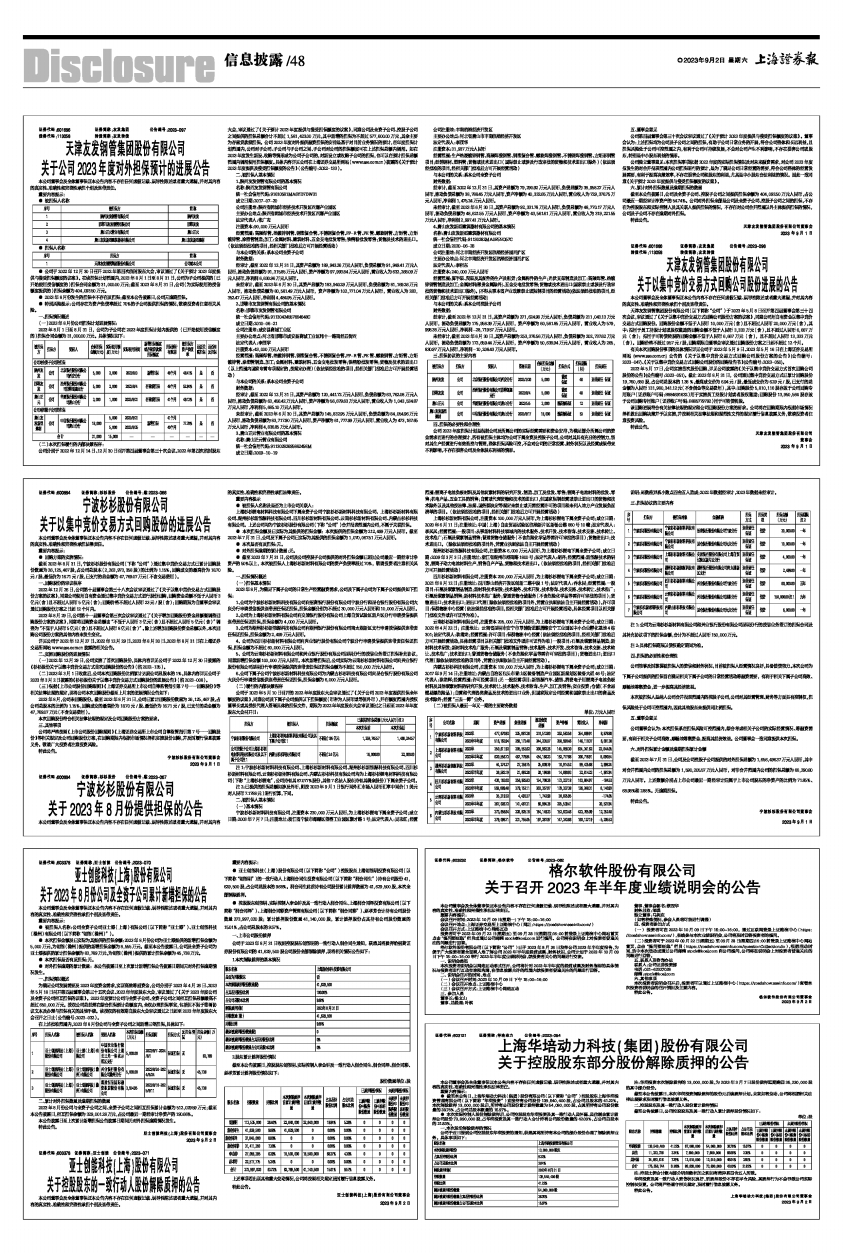

● 公司于 2022 年 12 月 30 日召开 2022 年第四次临时股东大会,审议通过了《关于预计 2023 年度提供与接受担保额度的议案》。在该担保计划范围内,2023 年 8月 1日至 8月 31 日,公司为子公司提供的(已开始使用授信额度的)担保合同金额为31,000.00万元;截至 2023 年8月31 日,公司(为实际使用的授信额度提供的)担保余额为404,093.50万元。

● 2023 年8月份发生的担保中不存在反担保;截至本公告披露日,公司无逾期担保。

● 特别风险提示:公司存在为资产负债率超过 70%的子公司提供担保的情况,敬请投资者注意相关风险。

一、担保情况概述

(一)2023年8月份公司担保计划进展情况:

2023 年 8月 1日至 8月 31 日,公司为子公司在 2023年度担保计划内提供的(已开始使用授信额度的)担保合同金额为31,000.00万元。具体情况如下:

■

(二)本次担保履行的内部决策程序:

公司分别于 2022 年 12 月 14 日、12 月 30 日召开第四届董事会第三十次会议、2022年第四次临时股东大会,审议通过了《关于预计 2023 年度提供与接受担保额度的议案》,同意公司及全资子公司、控股子公司之间提供的担保总额合计不超过 1,581,423.00 万元,其中新增的担保为不超过577,600.00万元,其余主要为存量贷款续担保。公司 2023 年度对外提供融资担保的安排是基于对目前业务情况的预计,在年度担保计划范围内,公司对子公司、子公司与子公司之间、子公司对公司的担保额度可在上述担保总额内调剂。如在2023年度发生新设、收购等情形成为公司子公司的,对新设立或收购子公司的担保,也可以在预计担保总额范围内调剂使用担保额度。具体内容详见公司在上海证券交易所网站(www.sse.com.cn)披露的《关于预计2023年度提供及接受担保额度的公告》(公告编号:2022-133)。

二、被担保人基本情况

1、陕西友发钢管有限公司的基本情况

名称:陕西友发钢管有限公司

统一社会信用代码:91610581MA6YD7DW31

成立日期:2017-07-20

公司注册地:陕西省韩城市经济技术开发区西塬产业园区

主要办公地点:陕西省韩城市经济技术开发区西塬产业园区

法定代表人:张广志

注册资本:90,000万元人民币

经营范围:高频焊管、热镀锌钢管、钢塑复合管、不锈钢复合管、PP-R管、PE管、螺旋钢管、方矩管、方矩镀锌管、涂塑管制造;加工:金属材料、建筑材料、五金交电批发零售;铁精粉批发零售;货物及技术的进出口。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

与本公司的关系:系本公司全资子公司

财务数据:

经审计,截至2022年12月31日,其资产总额为189,943.26万元人民币,负债总额为91,949.41万元人民币,流动负债总额为91,315.85万元人民币,资产净额为97,993.84万元人民币,营业收入为632,268.09万元人民币,净利润6,630.96万元人民币。

未经审计,截至2023年6月30日,其资产总额为183,940.29万元人民币,负债总额为81,169.26万元人民币,流动负债总额为80,581.49万元人民币,资产净额为102,771.04万元人民币,营业收入为283,352.47万元人民币,净利润4,484.95万元人民币。

2、邯郸市友发钢管有限公司的基本情况

名称:邯郸市友发钢管有限公司

统一社会信用代码:91130424557664648C

成立日期:2010-06-21

公司注册地:成安县商城工业区

主要办公地点:河北省邯郸市成安县商城工业区纬十一路南经五街西

法定代表人:李茂学

注册资本:43,000万元人民币

经营范围:高频焊管、热镀锌钢管、钢塑复合管、不锈钢复合管、PP-R管、PE管、螺旋钢管、方矩管、方矩镀锌管、涂塑管制造、加工;金属材料、建筑材料、五金交电批发零售;铁精粉批发零售;货物及技术的进出口(以上范围内国家专营专项规定的,按规定办理)(依法须经批准的项目,经相关部门批准后方可开展经营活动)

与本公司的关系:系本公司全资子公司

财务数据:

经审计,截至2022年12月31日,其资产总额为120,441.72万元人民币,负债总额为63,762.08万元人民币,流动负债总额为63,456.42万元人民币,资产净额为56,679.63万元人民币,营业收入为1,043,534.87万元人民币,净利润5,685.10万元人民币。

未经审计,截至2023年6月30日,其资产总额为145,832.95万元人民币,负债总额为84,054.96万元人民币,流动负债总额为83,717.90万元人民币,资产净额为61,777.99万元人民币,营业收入为473,167.65万元人民币,净利润4,836.85万元人民币。

3、唐山正元管业有限公司的基本情况

名称:唐山正元管业有限公司

统一社会信用代码:91130282695862458M

成立日期:2009-10-19

公司注册地:丰南临港经济开发区

主要办公地点:河北省唐山市丰南临港经济开发区

法定代表人:李茂华

注册资本:31,937万元人民币

经营范围:生产热浸镀锌钢管、高频焊接钢管、钢塑复合管、螺旋焊接钢管、不锈钢焊接钢管、方矩形钢管项目;经销钢材、塑料管;货物或技术进出口(国际禁止或涉及行政审批的货物和技术进出口除外)(依法须经批准的项目,经相关部门批准后方可开展经营活动)

与本公司的关系:系本公司全资子公司

财务数据:

经审计,截至2022年12月31日,其资产总额为79,290.92万元人民币,负债总额为38,958.27万元人民币,流动负债总额为 38,788.45万元人民币,资产净额为40,332.65万元人民币,营业收入为729,376.75万元人民币,净利润1,475.24万元人民币。

未经审计,截至2023年6月30日,其资产总额为92,331.78万元人民币,负债总额为48,770.17万元人民币,流动负债总额为48,621.55万元人民币,资产净额为43,561.61万元人民币,营业收入为319,221.55万元人民币,净利润2,997.41万元人民币。

4、唐山友发新型建筑器材有限公司的基本情况

名称:唐山友发新型建筑器材有限公司

统一社会信用代码:91130282MA0F5NQ57C

成立日期:2020-06-28

公司注册地:河北丰南经济开发区临港经济园西扩区

主要办公地点:河北丰南经济开发区临港经济园西扩区

法定代表人:李相东

注册资本:240,000万元人民币

经营范围:脚手架、爬架及其配件的生产及租赁;金属构件的生产;光伏支架制造及加工:高频焊管、热镀锌钢管制造及加工;金属材料(稀贵金属除外)、五金交电批发零售;货物或技术进出口(国家禁止或涉及行政审批的货物和技术进出口除外)。(不得从事本省产业政策禁止或限制项目的经营活动)(依法须经批准的项目,经相关部门批准后方可开展经营活动)

与本公司的关系:系本公司控股子公司

财务数据:

经审计,截至2022年12月31日,其资产总额为271,624.98万元人民币,负债总额为211,043.13万元人民币,流动负债总额为175,958.39万元人民币,资产净额为60,581.85万元人民币,营业收入为579,998.38万元人民币,净利润-28,719.57万元人民币。

未经审计,截至2023年6月30日,其资产总额为253,376.56万元人民币,负债总额为202,737.62万元人民币,流动负债总额为172,659.44万元人民币,资产净额为50,638.94万元人民币,营业收入为265,830.97万元人民币,净利润-10,208.43万元人民币。

三、担保协议的主要内容

■

四、担保的必要性和合理性

公司 2023 年度担保计划是根据公司及所属公司的实际经营需要和资金安排,为满足部分所属公司的资金需求而进行的合理预计,所有被担保主体均为公司下属全资及控股子公司,公司对其具有充分的控制力,能对其生产经营进行有效监控与管理,整体担保风险可控,不会对公司的正常经营、财务状况以及经营成果带来不利影响,不存在损害公司及全体股东利益的情形。

五、董事会意见

公司第四届董事会第三十次会议审议通过了《关于预计 2023 年度提供与接受担保额度的议案》。董事会认为:上述担保均为公司及子公司之间的担保,有助于公司日常业务的开展,符合公司整体和长远利益,且担保风险处于公司可控范围之内,有利于公司可持续发展,不会对公司产生不利影响,不存在损害公司或股东,特别是中小股东利益的情形。

公司独立董事意见:本次担保事项依据 2022 年度的实际担保情况及对未来融资需求,对公司 2023年度拟发生的对合并报表范围内公司担保进行的预计,是为了满足公司日常经营的需要,符合公司整体的经营发展需要,有利于提高决策效率,不存在损害公司和股东的利益,尤其是中小股东合法利益的情况。因此一致同意《关于预计 2023 年度提供与接受担保额度的议案》。

六、累计对外担保数量及逾期担保的数量

截至本公告披露日,公司及全资子公司、控股子公司之间提供担保余额为404,093.50万元人民币,占公司最近一期经审计净资产的 54.74%。公司对外担保全部是公司及全资子公司、控股子公司之间的担保,不存在为控股股东和实际控制人及其关联人提供担保的情况,不存在对公司合并范围以外主体提供担保的情况,公司及子公司不存在逾期对外担保。

特此公告。

天津友发钢管集团股份有限公司董事会

2023 年 9月 1 日

证券代码:601686 证券简称:友发集团 公告编号:2023-098

转债代码:113058 转债简称:友发转债

天津友发钢管集团股份有限公司

关于以集中竞价交易方式回购公司股份进展的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

天津友发钢管集团股份有限公司(以下简称“公司”)于2023年5月8日召开第四届董事会第三十四次会议,审议通过了《关于以集中竞价交易方式回购公司股份方案的议案》,同意公司用自有资金以集中竞价交易方式回购股份。回购股份金额不低于人民币 10,000 万元(含)且不超过人民币 20,000 万元(含),其中:拟用于员工持股计划或股权激励的回购金额不低于人民币 3,333万元(含),且不超过人民币 6,667万元(含);拟用于可转债转股的回购金额不低于人民币 6,667万元(含),且不超过人民币13,333万元(含)。回购价格不超过 9.57 元/股,回购期限自董事会审议通过回购股份方案之日起不超过 12 个月。

有关本次回购股份事项的具体情况详见公司于 2023 年 5 月 9 日、2023 年 5 月 16 日在上海证券交易所网站(www.sse.com.cn)公告的《关于以集中竞价交易方式回购公司股份方案的公告》(公告编号:2023-047)、《关于以集中竞价交易方式回购公司股份的回购报告书》(公告编号:2023-050)。

2023年5月17日,公司实施首次股份回购,详见公司披露的《关于以集中竞价交易方式首次回购公司股份的公告》(公告编号:2023-051)。截止2023年8月31日,公司通过集中竞价交易方式已累计回购股份19,760,680股,占公司总股本的1.38 %,最高成交价为6.94元/股,最低成交价为6.29元/股,已支付的总金额为人民币131,980,341.12元(不含佣金等交易费用),其中:回购股份5,810,116股存放于公司回购专用账户(证券账户号码:B884691632)用于实施员工持股计划或者股权激励;回购股份13,950,564股存放于公司回购专用账户(证券账户号码:B885779792)用于可转债转股。

该回购进展符合有关法律法规的规定和公司回购股份方案的要求。公司将在回购期限内根据市场情况择机做出回购决策并予以实施,并按照相关法律法规和规范性文件的规定履行信息披露义务,敬请投资者注意投资风险。

特此公告。

天津友发钢管集团股份有限公司

董事会

2023 年 9 月 1日