(上接22版)

(上接22版)

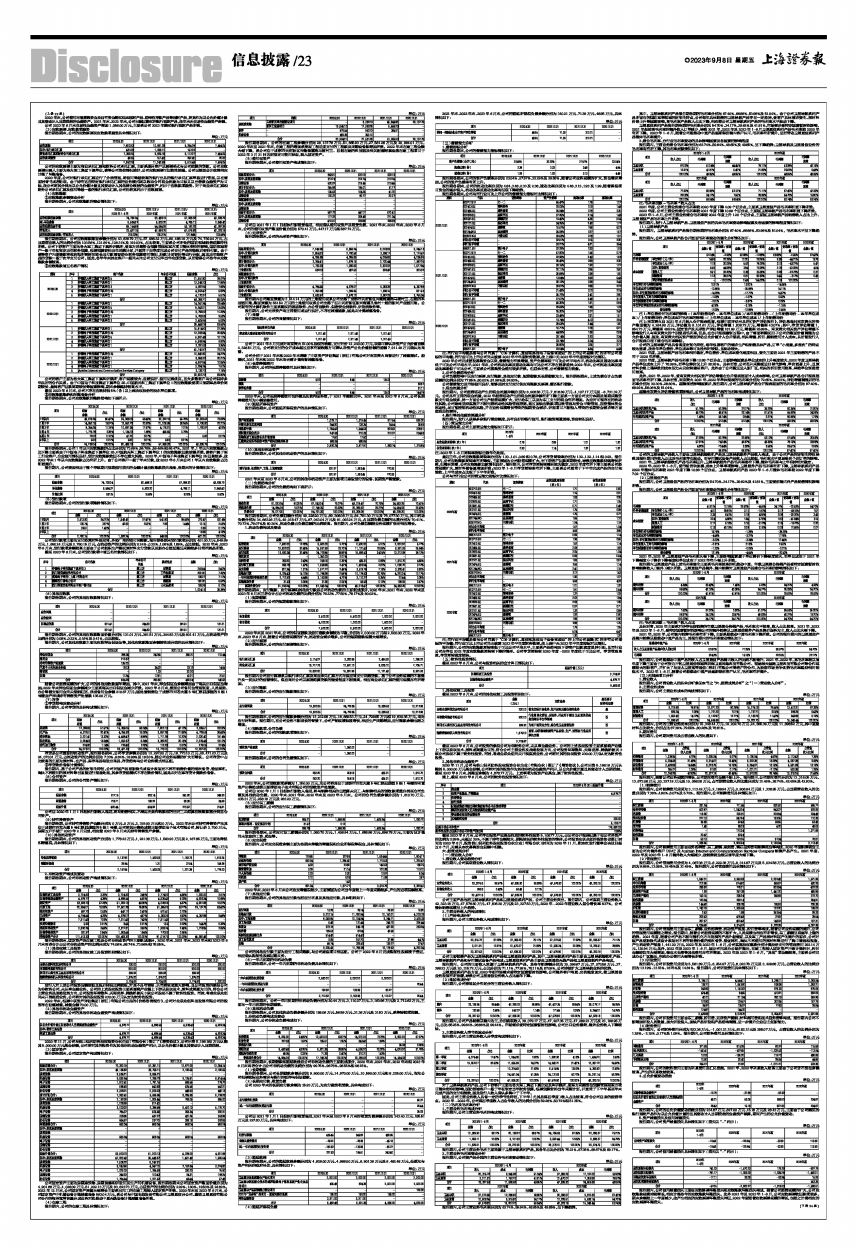

2020年末,公司使用闲置募集资金及自有资金购买保本理财产品、结构性存款产品等理财产品,将其作为以公允价值计量且其变动计入当期损益的金融资产。2021年末、2022年末,公司已赎回购买的银行理财产品,故年末无交易性金融资产余额。

公司2023年6月末交易性金融资产增加1,056.00万元,主要系公司2023年购买银行理财产品所致。

(3)应收票据、应收款项融资

报告期各期末,公司的应收票据及应收款项融资具体情况如下:

单位:万元

■

公司的应收票据主要为商业承兑汇票和财务公司承兑汇票,主要系部分客户以票据形式与公司结算的货款。公司应收票据出票人主要为各大军工集团下属单位,该等公司资信情况较好,公司应收票据可回收性较强。公司已按照会计政策相应计提了坏账准备。

2020年度,公司对银行承兑汇票进行了分类管理,将信用等级较高的银行出具的银行承兑汇票单独进行管理,以在需要时背书或者贴现,由于持有这些特定银行承兑汇票的业务模式既以收取合同现金流量为目标又以出售该金融资产为目标,故公司将其分类为以公允价值计量且其变动计入其他综合收益的金融资产,列示于应收款项融资。对于商业承兑汇票和财务公司承兑汇票及信用等级一般的银行承兑汇票,公司仍将其列示于应收票据。

(4)应收账款

①应收账款余额变动分析

报告期各期末,公司应收账款的变动情况如下:

单位:万元

■

报告期各期末,公司应收账款账面余额分别为43,836.79万元、57,968.32万元、60,488.19万元及74,739.04万元,占当期营业收入的比例分别为103.58%、121.84%、126.31%及319.03%,占比较高,主要系公司所处的国防领域销售结算特性所致。公司下游客户主要为各大军工集团下属科研院所,受军方采购资金预算管理和军方项目整体安排的影响,国防领域客户一般于年初制定当年财务预算,根据预算安排当年采购计划,并通常于四季度完成公司交付产品的验收后安排付款。由于该等客户内部请款审批流程所需时间较长且付款需要结合财务预算使用情况、排款计划安排等进行分配,因此当年验收产品的货款一般于次年支付公司。因此,各年年末时点客户一般尚未向公司支付完毕当年全部货款,从而使得公司各年末应收账款余额较高。

②应收账款前五名客户情况

单位:万元

■

公司的客户主要为各大军工集团下属科研院所,客户规模较大、业绩良好、信用记录优良,且大多数客户与公司保持多年良好的合作关系。由于中国电子科技集团下属单位25、中国航天科工集团下属单位1的应收账款受项目前期军品审价周期较长、最终客户回款周期较长等因素影响,期末余额维持较高水平。

截至2023年6月末,公司不存在应收持股5%(含)以上表决权股份的股东单位款项。

③应收账款账龄和坏账准备分析

报告期各期末,公司应收账款的账龄结构如下表所示:

单位:万元

■

报告期各期末,公司1年以内应收账款的占比分别为73.69%、55.76%、59.46%和66.47%。2021年,1年以内应收账款占比下降主要系由于中国电子科技集团下属单位25、中国航天科工集团下属单位1的应收账款回款较慢所致,该客户属于军工行业客户,企业信用情况良好,预计应收账款收回不存在重大风险。2022年,中国电子科技集团下属单位25回款较多,故2022年末1年以内应收账款占比有所上升。由于公司客户一般于年末付款,故2023年6月末公司1年以内应收账款占比明显提升。

报告期内,公司按照相当于整个存续期内预期信用损失的金额计量应收账款损失准备,各期末的计提情况如下:

单位:万元

■

(5)预付款项

报告期各期末,公司的预付款项账龄情况如下:

单位:万元

■

公司预付款项主要为支付给原材料供应商、外协厂商的预付采购款。报告期各期末预付款项分别为401.00万元、549.69万元、1,692.24万元及2,760.15万元,占流动资产的比例分别为0.24%、0.32%、1.08%及1.89%,占比较低。2022年末、2023年6月末,预付款项余额较高主要由于公司组织生产购买原材料支付货款以及新办公园区搬迁采购较多日常消耗品所致。

截至2023年6月末,公司预付款项中前五名对象情况如下:

单位:万元

■

(6)其他应收款

报告期各期末,公司的其他应收款情况如下:

单位:万元

■

报告期各期末,公司的其他应收款账面价值分别为131.01万元、381.51万元、244.83万元及601.41万元,占流动资产的比例分别为0.08%、0.22%、0.16%及0.41%,占比较低。

报告期内,公司其他应收款主要为应收押金保证金等,其他应收款账面余额按性质分类的具体情况如下:

单位:万元

■

随着公司经营规模的扩大,公司的其他应收款逐年增加。其中,2021年末,押金保证金余额增加由于海关出口保证金增加;2022年末押金保证金余额减少主要系海关出口保证金减少所致。2023年6月末,按照公司备用金管理制度,人员差旅、办公等借支备用金尚未报销归还,形成备用金余额210.67万元;因处置销售位于成都市西芯大道5号汇都总部园的5栋1号楼房产形成持有待售资产处置款135.00万元。

(7)存货

①存货结构及变动分析

报告期内,公司存货的具体构成情况如下:

单位:万元

■

存货是公司重要的流动资产,报告期各期末,公司存货余额分别为12,297.00万元、16,773.10万元、26,471.23万元及24,073.01万元,占流动资产的比例分别为7.33%、9.84%、16.96%及16.53%,随公司业务规模的扩大而增长。公司存货中占比较高的主要为原材料、在产品、库存商品和发出商品,存货结构与公司业务模式相匹配。

②存货跌价准备计提情况

报告期内,基于公司产品的定制化特征,公司对因产品更新换代或设计改版而不再有销售价值的批次备货、验证样机,淘汰不再使用的原材料等已直接进行报废处理,其余存货经测试不存在跌价情况,因此未对在库存货计提跌价准备。

(8)合同资产

报告期各期末,公司的合同资产情况如下:

单位:万元

■

公司自2020年1月1日起执行新收入准则,将与销售相关、不满足无条件收款权的已完工未结算应收账款重分类至合同资产。

(9)持有待售资产

报告期各期,公司持有待售资产金额分别为0万元、0万元、2,319.00万元和0万元。2022年末公司持有待售资产为其位于成都市西芯大道5号汇都总部园的5栋1号楼,公司将其出售给成都正扬博创电子技术有限公司,转让价2,700万元,房屋过户手续于2023年2月完成,相应使2023年6月末无持有待售资产余额。

(10)其他流动资产

报告期各期末,公司的其他流动资产分别为1,778.23万元、1,221.38万元、1,593.93万元及2,167.65万元,主要为待抵扣增值税,具体情况如下:

单位:万元

■

2、非流动资产构成及变动

报告期各期末,公司非流动资产构成情况如下:

单位:万元

■

报告期各期末,固定资产及在建工程是公司非流动资产的主要组成部分, 2020年末、2021年末、2022年末和2023年6月末两者合计占公司非流动资产的比例分别为74.06%、68.74%、73.96%和76.05%。

(1)其他权益工具投资

报告期各期末,公司的其他权益工具投资明细情况如下:

单位:万元

■

发行人对上述公司投资金额较低且投后持股比例较低,对其不具有控制、共同控制或重大影响,且公司投资的参股公司为非财务公司,未从事金融业务。公司的上述股权投资主要系围绕产业链上下游以获取技术、原料或渠道为目的,符合公司主营业务及战略发展方向,公司投资环球数科、天海世界、跨线桥航天3家公司股权不属于财务性投资。同时,考虑全联众创尚未开展实质业务,公司将对其的股权投资230.00万元认定为财务性投资。

2022年末,根据中联资产评估集团(浙江)有限公司出具的《价格咨询报告》,公司对全联众创科技发展有限公司的投资存在估值减值,减值金额70.00万元。

(2)其他非流动金融资产

报告期各期末,公司的其他非流动金融资产构成情况如下:

单位:万元

■

2020年11月,公司与佛山保利防务股权投资合伙企业(有限合伙)签订了《增资协议》,公司出资5,196.160万元认购其5,000.00万元基金份额,公司将对其的投资作为其他非流动金融资产列示,以公允价值计量且其变动计入当期损益。

(3)固定资产

报告期各期末,公司固定资产构成情况如下:

单位:万元

■

公司固定资产主要为房屋建筑物、房屋装修和研发用及生产用机器设备,报告期各期末公司固定资产账面价值分别为4,901.88万元、4,028.09万元、51,202.13万元及63,823.73万元,占总资产的比例分别为2.29%、1.60%、19.50%及24.82%。2022年12月末,公司固定资产原值大幅增长主要系已完工的在建工程转入固定资产所致。2020年末至2023年6月末,公司固定资产中机器设备计提减值准备563.04万元,系公司与中国电信股份有限公司卫星通信分公司、鑫诺卫星通信有限公司合作的海洋宽带流量分成业务对渔船动中通天线设备计提减值准备所致。

(4)在建工程

报告期内,公司的在建工程具体情况如下:

单位:万元

■

报告期各期末,公司的在建工程余额分别为29,137.76万元、51,665.93万元、27,561.28万元及20,994.01万元。2020年末至2021年末,在建工程的增加系按照工程进度支付的工程款及采购设备款增加所致。2022年末在建工程金额大幅下降,系公司位于成都市天府新区兴隆街道跑马梗村三、四组在建的科技园及相关配套附属设施在建工程项目于2022年3月31日达到预定可使用状态,转入固定资产。

(5)使用权资产

报告期各期末,公司使用权资产构成情况如下:

单位:万元

■

公司自2021年1月1日起执行新租赁准则,相应确认使用权资产及租赁负债。2021年末、2022年末、2023年6月末,公司的使用权资产账面价值分别为570.41万元、447.17万元和587.72万元。

(6)无形资产

报告期各期末,公司的无形资产情况如下:

单位:万元

■

报告期内公司账面原值为3,514.14万元的土地使用权系公司坐落于成都市天府新区兴隆街道跑马埂村三、四组的科技园用地,账面原值为551.52万元的土地使用权系公司坐落于四川天府新区新兴街道孔雀村十组的新兴产业园用地。公司拥有的计算机软件主要系购买的基础软件、办公管理软件、保密安全类软件、研发类软件等。

报告期内,公司无形资产均正常使用或运行良好,不存在减值迹象,因此未计提减值准备。

(7)商誉

报告期各期末,公司的商誉情况如下:

单位:万元

■

公司于2021年6月完成对南京荧火51.00%股权的收购,支付对价12,240.00万元,取得可辨认净资产公允价值份额4,328.51万元,公司将支付的合并成本超过应享有被收购方可辨认净资产公允价值份额的差额7,911.49万元确认为商誉。

公司分别于2021年末和2022年末聘请了中联资产评估集团(浙江)有限公司对南京荧火商誉进行了减值测试。经测试,2021年末和2022年末均无需计提商誉减值准备。

(8)长期待摊费用

报告期内,公司的长期待摊费用具体情况如下:

单位:万元

■

2020年末,公司长期待摊费用包括模具及软件服务费,于2021年摊销完毕。2021年末至2023年6月末,公司长期待摊费用为小额装修费用。

(9)递延所得税资产

报告期各期末,公司递延所得税资产的具体情况如下:

单位:万元

■

(10)其他非流动资产

报告期各期末,公司其他非流动资产的具体情况如下:

单位:万元

■

2021年末至2023年6月末,公司的其他非流动资产主要为新项目建设预付的设备、长期资产购置款。

(二)负债结构分析

报告期各期末,公司的负债结构如下表所示:

单位:万元

■

报告期各期末,公司负债总额分别为49,228.20万元、69,308.08万元、84,791.30万元及76,077.30万元,其中流动负债分别为34,663.26万元、49,018.47万元、67,043.04万元及61,093.24万元,占当期负债总额的比重分别为70.41%、70.73%、79.07%及80.30%,流动负债占负债总额的比例较高。报告期内,公司负债总额随业务规模扩张而相应增长。

1、流动负债构成及变动

单位:万元

■

报告期各期末,应付账款、应付票据和其他应付款是公司流动负债的主要组成部分,2020年末、2021年末、2022年末及2023年6月末三者合计占公司流动负债的比例分别为76.23%、77.50%、78.17%及80.02%。

(1)短期借款

报告期各期末,公司的短期借款情况如下:

单位:万元

■

2020年末及2021年末,公司的保证借款及信用借款余额较为平稳,分别为2,000.00万元和2,500.00万元。2022年末、2023年6月末,随着公司经营规模的扩大,流动资金需求增多,公司的短期借款规模大幅增长。

(2)应付票据

报告期各期末,公司的应付票据情况如下:

单位:万元

■

报告期内公司应付票据系以银行承兑汇票及商业承兑汇票方式向供应商支付采购货款。基于公司业务规模的不断提升及一贯良好的信誉情况,供应商对公司以票据结算货款的接受程度不断提高,相应商业承兑汇票的使用规模亦有所增加。

(3)应付账款

报告期各期末,公司的应付账款情况如下:

单位:万元

■

报告期各期末,公司的应付账款余额分别为13,212.98万元、16,689.53万元、24,729.85万元和19,830.35万元,均为应付材料款。报告期内,在公司业务不断成长的背景下,公司产销规模快速增长,相应生产采购增加,应付账款余额也随之增加。

(4)预收款项、合同负债

报告期各期末,公司的预收款项情况如下:

单位:万元

■

报告期各期末,公司的合同负债情况如下:

单位:万元

■

2022年末,公司预收款项余额为1,350.00万元,为公司将其位于成都市西芯大道5号汇都总部园5栋1号楼的闲置资产出售给成都正扬博创电子技术有限公司的预收资产处置款。

公司自2020年1月1日起执行新收入准则,将与销售相关的已结算未完工、与销售相关的预收款项重分类至合同负债及其他流动负债。2020年末、2021年末、2022年末及2023年6月末,公司的合同负债余额分别为1,610.70万元、435.31万元、258.16万元及263.20万元。

(5)应付职工薪酬

报告期各期末,公司的应付职工薪酬情况如下:

单位:万元

■

报告期各期末,公司应付职工薪酬分别为1,080.70万元、1,406.94万元、1,658.98万元、896.78万元,主要为已计提尚未发放的工资、奖金等。

(6)应交税费

报告期内,公司应交税费余额主要为各期末待缴的增值税和企业所得税等税金,具体情况如下:

单位:万元

■

2022年末、2023年6月末公司应交增值税较少,主要原因为公司当年度较上一年度采购较多,产生的进项税额较高。

(7)其他应付款

报告期各期末,公司的其他应付款包括应付利息及其他应付款,具体明细如下:

单位:万元

■

公司的其他应付款主要为应付工程采购款,与公司建设项目相匹配。公司于2022年6月完成限制性股票授予登记,相应确认限制性股票回购义务。

(8)一年内到期的非流动负债

报告期各期末,公司一年内到期的非流动负债具体情况如下:

单位:万元

■

报告期各期末,公司一年内到期的非流动负债分别为20.44万元、3,110.27万元、3,163.96万元及2,712.62万元,主要为一年内到期的长期借款。

(9)其他流动负债

报告期各期末,公司其他流动负债余额分别为198.06万元、56.59万元、31.36万元及31.53万元,系待转销项税额。

2、非流动负债构成及变动

报告期内,公司非流动负债构成如下:

单位:万元

■

报告期各期末,长期借款和递延收益是公司非流动负债的主要组成部分, 2020年末、2021年末、2022年末和2023年6月末两者合计占公司非流动负债的比例分别为99.75%、96.78%、98.55%和98.15%。

(1)长期借款

报告期各期末,公司长期借款余额分别为9,900.00万元、14,970.00万元、10,590.00万元和8,225.00万元,均为公司根据实际业务需求与银行的抵押与保证借款。

(2)长期应付款、租赁负债

公司2020年末的长期应付款余额为35.93万元,为应付融资租赁款,具体构成如下:

单位:万元

■

公司自2021年1月1日起执行新租赁准则,2021年末至2023年6月末的租赁负债余额分别为343.40万元、185.51万元及227.63万元,具体构成如下:

单位:万元

■

(3)递延收益

报告期各期末,公司的递延收益余额分别为4,629.00万元、4,666.00万元、6,901.36万元及6,482.48万元,全部为与资产相关的政府补助,具体情况如下:

单位:万元

■

(4)递延所得税负债

2021年末、2022年末、2023年6月末,公司的递延所得税负债余额分别为310.21万元、71.39万元、48.95万元,具体情况如下:

单位:万元

■

(三)偿债能力分析

1、偿债指标分析

报告期各期末,公司的偿债能力指标情况如下:

■

报告期各期末,公司的资产负债率分别为23.04%、27.57%、32.29%及29.58%,随着公司业务规模的扩大,资金需求增加,公司的资产负债率有所上升。

报告期各期末,公司的流动比率分别为4.84、3.48、2.33及2.38,速动比率分别为4.48、3.13、1.93及1.99,随着募投项目资金的逐步投入,流动比率及速动比率均呈现下降趋势。

报告期各期末,公司与同行业可比上市公司的偿债能力指标对比情况如下:

■

注:同行业平均值是指与公司同属于“C39计算机、通信和其他电子设备制造业”的上市公司剔除ST的所有公司指标的平均值;同行业可比上市公司尚未披露2023年半年度财务数据,故上表中无2023年半年度指标对比情况。

2020年公司完成首发募集资金以来,偿债能力有效增强,资产负债率低于可比公司平均水平,流动比率及速动比率均优于可比公司平均水平;2021年末,公司流动比率及速动比率与可比公司不存在显著差异;2022年末,公司流动比率及速动比率略低于可比公司,主要系公司募集资金使用较多所致。但总体而言,公司偿债能力较强。

2、公司负债结构分析

公司负债结构中以应付票据、应付账款、其他应付款、短期借款及长期借款为主。报告期各期末,上述负债合计占负债总额的比例分别为77.85%、80.02%、81.96%及84.93%。

公司偿债能力及市场信用良好,能够及时支付应付供应商账款及票据,偿还银行借款。

3、现金流量分析

报告期内,公司经营活动产生的现金流量净额分别为6,908.56万元、7,818.69万元、4,107.17万元及-6,731.32万元。公司具有正常的现金流量,2022年经营活动产生的现金流量净额有所下降主要系一方面公司支付本期及前期采购货款支付现金较多,另一方面公司生产经营规模扩大,支付给职工以及为职工支付的现金有所增加。为应对可能存在的流动性风险,公司始终坚持实施并不断完善流动性风险管理措施,通过加快应收款项回收管理与资金平衡管理,监控整体资金流动性,尽可能控制流动性风险,并在业务规模增长带来的短期资金需求、研发项目不断投入带来的长期资金需求等方面实现良性循环。

4、银行等其他融资渠道分析

报告期内,发行人获得多家银行授信额度,具有良好的银行信用,银行融资渠道通畅,资信状况良好。

(四)营运能力分析

报告期各期,公司主要营运能力指标如下所示:

■

注:2023年1-6月周转率指标已做年化处理。

最近三年,公司应收账款周转率分别为1.30、1.01、0.89和0.76,公司存货周转率分别为1.32、1.32、1.14和0.93。报告期内,公司应收账款周转率有所降低,主要原因为公司经营规模扩大,而下游客户回款周期较长,导致应收账款持续增长所致,但整体来看,公司应收账款回款情况良好。报告期内,公司存货周转率整体较为稳定,2022年度有所下滑主要系公司经营规模扩大,原材料储备量增加所致;2023年1-6月存货周转率有所下降,主要系公司通常于下半年完成产品的交付和验收,上半年成本占比低于下半年所致。

公司与同行业公司的营运能力指标对比情况如下:

■

注:同行业平均值是指与公司同属于“C39计算机、通信和其他电子设备制造业”的上市公司剔除ST的所有公司指标的平均值;同行业可比上市公司尚未披露2023年半年度财务数据,故上表中无2023年半年度指标对比情况。

报告期内,公司的应收账款周转率低于可比公司平均水平,主要系产品结构及下游客户回款速度差异引起,且同行业公司亦存在2022年度应收账款周转率下降的情形。公司存货周转率2020年度-2022年度优于可比公司,存货管理高效,存货周转速度较快。

(五)财务性投资情况

截至2023年6月末,公司与投资相关的会计科目情况如下:

■

1、其他权益工具投资

截至2023年6月末,公司的其他权益工具投资明细如下:

■

截至2023年6月末,公司投资的参股公司为非财务公司,未从事金融业务。公司的上述股权投资主要系围绕产业链上下游以获取技术、原料或渠道为目的,符合公司主营业务及战略发展方向,公司投资环球数科、天海世界、跨线桥航天3家公司股权不属于财务性投资。同时,考虑全联众创尚未开展实质业务,公司将对其的股权投资230.00万元认定为财务性投资。

2、其他非流动金融资产

2020年11月,公司与佛山保利防务股权投资合伙企业(有限合伙)签订了《增资协议》,公司出资5,196.16万元认购其5,000.00万元基金份额,公司将对其的投资作为其他非流动金融资产列示,以公允价值计量且其变动计入当期损益。截至2023年6月末,其账面余额为4,878.77万元。上述事项为投资产业基金,属于财务性投资。

综上,截至2023年6月末,公司的财务性投资情况如下:

单位:万元

■

截至2023年6月末,公司存在投资产业基金性质的财务性投资5,108.77万元,占公司合并报表归属于母公司净资产的比例为2.89%,未超过30%,不属于持有金额较大、期限较长的财务性投资的情形。公司投资全联众创的投资协议签订时间为2020年8月,投资佛山保利防务股权投资合伙企业(有限合伙)时间为2020年11月,距本次发行董事会决议日超过6个月,无需从本次募集资金总额中扣除。

六、经营成果分析

(一)营业收入分析

1、营业收入变动趋势分析

报告期内,公司实现营业收入情况如下:

单位:万元

■

公司主要产品包括卫星导航系列产品和卫星通信系列产品,公司主营业务突出。报告期内,公司实现主营业务收入42,323.18万元、47,578.80万元、47,836.30万元及23,327.53万元,2020年-2022年营业收入复合增长率6.37%,公司整体销售规模呈上升趋势。

2、主营业务收入的构成情况

(1)产品构成分析

报告期内,公司主营业务收入构成情况如下:

单位:万元

■

公司主要销售产品为卫星导航系列产品和卫星通信系列产品,其中,卫星导航系列产品主要由卫星导航接收机产品、卫星导航组件产品和专用测试设备产品构成;卫星通信系列产品主要由卫星通信天线产品和卫星通信组件产品构成。

报告期内,公司的主要收入来源于卫星导航系列产品,其各年销售额分别为30,096.67万元、37,072.56万元、37,366.23万元及20,315.72万元,占比分别为71.11%、77.92%、78.11%及87.09%,公司持续扩大卫星导航业务的优势。

卫星通信系列产品方面,2020年起市场需求受特定因素暂时性影响,公司境外客户沟通、交流难度加大,使卫星通信业务发展有所放缓,导致公司卫星通信业务收入占比逐年下降。

(2)地区构成分析

报告期内,公司按地区分布划分的主营业务收入情况如下:

单位:万元

■

报告期内,公司产品销售以境内为主,分别实现收入36,079.17万元、47,407.35万元、47,289.23万元及23,196.95万元,占比85.25%、99.64%、98.86%及99.44%。市场需求受特定因素暂时性影响,公司出口业务萎缩,境外业务收入下降较快。

3、主营业务收入季节性波动分析

报告期内,公司主营业务收入分季度构成情况如下:

单位:万元

■

对于卫星导航系列产品,公司下游客户主要为各大军工集团下属企业及科研院所,受军方采购资金预算管理和军方项目整体安排的影响,国防领域客户一般于年初制定当年财务预算,根据预算安排当年采购计划,并通常于下半年甚至年末完成产品的交付和验收,因此发行人收入确认多集中于下半年。

因此,公司主营业务收入具备一定的季节性特征,下半年(尤其是第四季度)收入占比较高,符合公司自身的经营特点。2020年-2022年,公司第四季度收入占全年收入的比例分别为59.28%、50.72%和51.35%。

(二)毛利及毛利率分析

1、主营业务毛利构成分析

报告期内,公司主营业务毛利的构成情况如下:

单位:万元

■

报告期内,公司主营业务毛利主要来源于卫星导航系列产品,其各年占比分别为75.21%、87.35%、86.67%及89.17%。

2、主营业务毛利率变动分析

报告期内,公司按产品分类的主营业务毛利率变动情况如下:

单位:万元

■

报告期内,公司主营业务毛利率分别为63.74%、59.64%、48.65%及49.85%,呈下降趋势。

其中,卫星导航系列产品报告期各期的毛利率分别为67.40%、66.86%、53.98%及51.04%。由于公司卫星导航系列产品所面向的国防军事领域的定制化特点,公司每年具体销售的卫星导航产品存在一定差异,受客户具体需求变化、原材料价格上升等因素影响,高毛利率产品收入占比下降,相应使公司卫星导航系列产品的毛利率水平波动下降。

卫星通信系列产品报告期各期的毛利率分别为54.70%、34.17%、29.62%及41.81%。市场需求受特定因素暂时性影响,2021年起较高毛利率的境外收入订单减少,导致2021年、2022年及2023年1-6月卫星通信系列产品毛利率较2020年有所下降。2023年1-6月,随着公司船载动中通产品逐渐得到境内客户认可,毛利率有所提升,进而带动卫星通信系列产品整体毛利率提升。

3、综合毛利率、分行业毛利率变动的具体影响因素及各因素的影响程度

报告期内,主营业务综合毛利率分别为63.74%、59.64%、48.65%及49.85%,呈下降趋势;卫星导航及卫星通信业务的毛利率均有所下降,其毛利率贡献情况如下:

■

注:毛利率贡献=毛利率*收入占比

2021年度,公司主营业务综合毛利率较2020年度下降4.09个百分点,主要系卫星通信产品毛利率明显下降所致。

2022年度,公司主营业务综合毛利率较2021年度下降10.99个百分点,主要因卫星导航产品毛利率明显下降所致。

2023年1-6月,公司主营业务综合毛利率较2022年度上升1.20个百分点,主要因卫星导航产品销售收入占比上升、卫星通信产品毛利率上升所致。

报告期内,发行人卫星导航产品、卫星通信产品的具体毛利率变动影响因素及各因素的影响程度情况如下:

(1)卫星导航产品

报告期内,卫星导航系列产品报告期各期的毛利率分别为67.40%、66.86%、53.98%及51.04%,毛利率水平呈下降趋势。

报告期内,公司卫星导航产品合并层面毛利率变动的量化分析情况如下:

■

注1:单位售价对毛利率的影响=(本年销售均价-本年单位成本)/本年销售均价-(上年销售均价-本年单位成本)/上年销售均价;单位成本对毛利率的影响=(上年单位成本-本年单位成本)/上年销售均价

注2:南京荧火自2021年6月纳入合并报表范围,根据中联评估出具的《资产评估报告》,评估基准日南京荧火的资产账面值为4,264.90万元,评估值为6,101.61万元,评估增值1,836.72万元,增值率43.07%;其中,存货评估增值1,654.73万元,增值率46.53%;固定资产及无形资产评估增值181.99万元,增值率25.69%。南京荧火相关资产评估增值不影响发行人与南京荧火的个别报表毛利率,但是,在合并报表编制过程中,由于需要将购买日子公司的账面价值调整为公允价值入账,因此,南京荧火相关资产按照评估公允价值计入合并报表,相关增值、折旧、摊销费用计入成本,从而使发行人合并报表口径下综合毛利率降低。

公司的卫星导航产品具备高度定制化特征,每年根据客户的需求生产和销售具体产品,订单“小批量,多批次”的特点较为显著,故各年单位售价、单位成本等可比性相对较低,且波动较大。

2021年度,卫星导航产品毛利率相对稳定,单位售价、单位成本变化幅度相当,变化主要是2021年主要销售的产品不同于2020年所致。

2022年度,卫星导航产品毛利率下降12.88个百分点,主要影响因素是单位成本的上升幅度较大,2022年度卫星导航产品单位成本上升了78.09%,而单位售价仅上升28.25%。具体而言,公司芯片采购受进口替代影响,单价显著上升,且原材料价格上涨导致的成本压力未完全转嫁至客户。此外由于公司搬迁进入新厂区,相关的折旧费用较高,导致单位制造费用较高。

此外,2021年、2022年,受南京荧火相关资产评估增值在合并报表层面计入成本影响,公司卫星导航产品合并报表层面毛利率有所下降。具体而言,南京荧火2021年、2022年单体报表的毛利率分别为72.65%、62.93%;评估增值调整后的毛利率分别为30.30%、28.60%。剔除前述影响因素后,报告期内,公司卫星导航产品合并报表层面的毛利率分别为67.40%、68.92%、58.06%及51.04%。

剔除南京荧火评估增值事项影响后,公司卫星导航产品的毛利率构成情况如下:

■

公司的卫星导航产品收入主要由卫星导航接收机产品及卫星导航组件产品收入构成,由于公司产品的定制化特征导致其报告期内的收入占比及毛利率存在波动。而专用测试设备产品收入占比较低,毛利率水平更易受到个别订单的影响。

2021年,卫星导航接收机产品毛利率回升,卫星导航组件产品毛利率略有下降,整体毛利率与上年保持相对稳定。

2022年、2023年1-6月,受市场竞争加剧、成本上升等事项影响,卫星组件产品毛利率有所下降,卫星导航系列产品2022年整体毛利率较2021年度下降10.86个百分点,卫星导航系列产品2023年1-6月整体毛利率较2022年度下降7.02个百分点。

(2)卫星通信产品

报告期内,公司卫星通信产品的毛利率分别为54.70%、34.17%、29.62%及41.81%,主要受到境内外产品销售情况影响所致。

报告期内,公司卫星通信产品合并层面毛利率变动的量化分析情况如下:

■

2021年、2022年,卫星通信产品毛利率大幅下降,主要影响因素源于单位售价下降幅度较大,而单位成本于2021年下降幅度小于售价下降幅度和单位成本于2022年有小幅上升所致。

报告期内卫星通信产品上述毛利率变化主要系毛利率较高的机载动中通、车载卫星综合终端产品受特定因素暂时性影响销售收入(境外)减少所致。卫星通信产品境外、境内销售对卫星通信产品综合毛利率的影响情况如下:

■

注:毛利率贡献=毛利率*收入占比

具体而言,2020年主要系对沙特电信销售的车载卫星综合终端产品,毛利率水平较高,收入占比较高。2021年、2022年及2023年1-6月,受特定因素暂时性影响公司的境外销售以卫星通信组件产品及售后服务为主,收入占比大幅下降。

2021年、2022年,公司境内销售毛利率有所下降,主要系船载动中通毛利率下降所致。公司的报告期内的卫星通信产品境内销售以船载动中通产品为主,其报告期内的毛利率变动情况如下:

■

报告期内,公司船载动中通产品的收入占卫星通信产品境内收入的比例不断提升。2021年、2022年,其毛利率较以前年度下降主要由于公司努力开拓卫星通信领域深圳海卫通网络科技有限公司、福建海天丝路卫星科技有限公司等合作规模较大的新客户,并扩大了与亚太卫星宽带通信(深圳)有限公司等客户的合作,为获得市场竞争优势毛利率维持相对较低水平。2023年1-6月,随着公司船载动中通产品逐渐得到客户认可,毛利率有所提升。

(三)利润表项目分析

1、营业收入

报告期内,公司营业收入的具体分析参见本节之“六、经营成果分析”之“(一)营业收入分析”。

2、主营业务成本

报告期内,公司主营业务成本的构成情况如下:

单位:万元

■

报告期内,公司的主营业务成本分别为15,348.44万元、19,202.70万元、24,565.39万元及11,698.52万元,其中直接材料占比较大,分别占比87.39%、79.55%、80.28%及78.81%。

3、期间费用

报告期内,公司期间费用及占营业收入的比重如下:

单位:万元

■

报告期内,随着公司业务规模的增长,公司期间费用金额不断上升。报告期内,公司期间费用分别为13,316.05万元、13,673.08万元、20,327.19万元及10,058.28万元,占同期营业收入的比重分别为31.46%、28.74%、42.45%及42.93%。

(1)销售费用

报告期内,公司销售费用分别为3,113.42万元、2,196.94万元、2,906.94万元及1,338.95万元,占当期营业收入的比重分别为7.36%、4.62%、6.07%及5.72%。报告期内,公司销售费用具体情况如下:

单位:万元

■

报告期内,公司销售费用主要由业务招待费、职工薪酬、差旅费、售后服务费和销售佣金等构成。2020年度销售佣金主要为公司向境外客户USAT及Arabian Internet and Communication Services Company销售产品产生。2021年度、2022年及2023年1-6月境外收入大幅减少,故销售佣金较以前年度大幅下降。

(2)管理费用

报告期内,公司管理费用分别为4,087.38万元、6,222.38万元、9,314.67万元及5,034.58万元,占营业收入的比例分别为9.66%、13.08%、19.45%及21.49%。报告期内,公司管理费用具体情况如下:

单位:万元

■

报告期内,公司管理费用主要由职工薪酬、业务招待费、流动资产报废、折旧费等构成。随着公司业务规模的提升,公司的管理费用规模随之增长。报告期内,随着公司经营规模的不断扩大,人员规模也相应有所增长,职工薪酬呈现逐年上涨的趋势。2021年度,随着公司产品不断向整机化方向发展的产品升级需要,以及军工产品原材料国产化提升的要求,公司对因产品更新换代或设计改版而不再有销售价值的批次备货、验证样机,淘汰不再使用的原材料等进行了集中清理和报废,产生流动资产报废1,441.20万元。2022年及2023年1-6月,公司实施股权激励分别计提股份支付的管理费用292.14万元、120.94万元;此外,2022年及2023年1-6月,因公司完成办公场所搬迁,在建工程转入固定资产开始计提折旧,折旧金额较往年大幅增加,物业水电费等其他费用亦有所增加。2022年及2023年1-6月,“其他”项金额较高,主要系公司完成办公厂区搬迁,相应办公费用大幅增长所致。

(3)研发费用

报告期内,公司研发费用分别为5,581.89万元、6,254.97万元、8,023.76万元及3,429.68万元,占营业收入的比例分别为13.19%、13.15%、16.75%及14.64%。报告期内,公司研发费用具体情况如下:

单位:万元

■

报告期内,公司研发费用主要由职工薪酬、折旧费、无形资产摊销、材料耗用费和技术服务费等构成。报告期内公司不断增加研发人员数量,加大研发投入,加快产品研发和产品结构调整,进一步提升企业自主创新能力。

(4)财务费用

报告期内,公司财务费用分别为533.36万元、-1,001.21万元、81.82万元及255.07万元,占营业收入的比例分别为1.26%、-2.10%、0.17%及1.09%。报告期内,公司财务费用具体情况如下:

单位:万元

■

报告期内,公司的财务费用主要为利息费用及汇兑损益。2021年、2022年利息收入较高主要由于公司货币资金余额较高,产生的利息收益较高。

4、公允价值变动损益

单位:万元

■

报告期内,公司的公允价值变动损益分别为234.87万元、627.00万元、15.18万元及28.43万元,主要由于公司购买的银行理财产品作为以公允价值计量的且其变动计入当期损益的金融资产核算,期间产生的公允价值变动。

5、资产减值损失及信用减值损失

报告期内,公司资产减值损失具体情况如下(损失以“-”列示):

单位:万元

■

报告期内,公司信用减值损失具体情况如下(损失以“-”列示):

单位:万元

■

报告期内,公司信用减值损失主要由应收票据坏账损失和应收账款坏账损失构成。随着公司经营规模的扩大,公司应收账款规模持续增长,相应计提各年的应收账款坏账损失。此外2021年及2023年1-6月,公司应收票据收回款项较多,期末余额较上一年度减少,故产生相应的应收票据坏账损失冲回,2022年度随着应收票据规模的增长,也随之计提相应的应收票据坏账损失。

(下转24版)