两种电池路线争锋 光伏业又行至“岔路口”

|

◎记者 郭成林

继十多年前“单晶、多晶之争”后,中国光伏业再度临近关键技术路线分岔口。

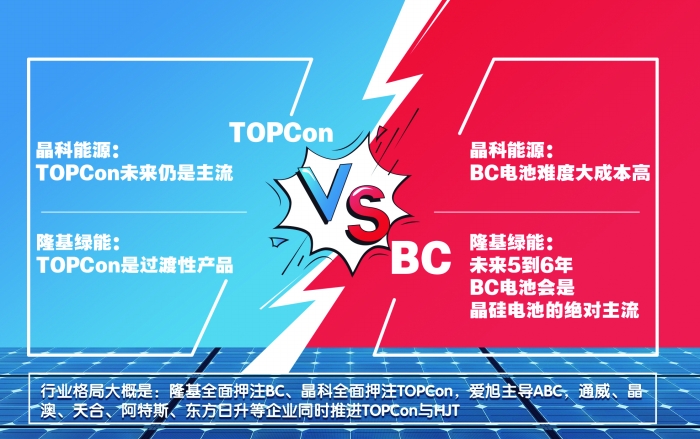

9月5日,隆基绿能董事长钟宝申在业绩发布会上表示:“接下来5到6年,BC类电池会是晶硅电池的绝对主流。”作为光伏产业的龙头企业,隆基对技术路径进行如此明确的表态,自“单晶、多晶之争”后甚为罕见。

而光伏业另一龙头晶科能源11日、13日分别于不同场合表态:“TOPCon是头部企业的主要产能布局路线,是未来主流。当前BC电池技术成熟度仍待提高,成本和经济性与TOPCon相比还存在较大差距。”

“于当前产业竞争格局而言,电池技术路径的最终走向非常重要。BC与TOPCon两种技术路线之争,同时也是两大龙头企业之间的竞争。”和泰资产一位光伏研究员告诉上海证券报记者。

记者注意到,从9月5日至今,几乎所有光伏产业链各环节的头部企业皆卷入这场争论中,各自站队,有关上市公司股价也随之大幅波动。

BC 与TOPCon之争

9月5日,隆基绿能举行2023年半年度业绩说明会。在投资者问答环节,隆基绿能董事长钟宝申表示:“前期,隆基一直没有非常明确地对外界去讲,目前已有一个非常明确的观点:接下来的5到6年,BC类电池会是晶硅电池的绝对主流,包括双面和单面电池。高转换效率的BC电池,将是晶硅技术皇冠上的明珠,整个行业已经准备好了来摘取这颗明珠,BC电池将真正走向市场。”

对于TOPCon,钟宝申明确表示:“这是过渡性产品,和传统PERC电池相比,效率提升幅度太小,行业技术方面高度同质化,容易出现未赚钱就过剩的现象,且现在已经有这种苗头。”

考虑到隆基绿能的产业地位,钟宝申的罕见表态,对未来竞争格局影响极为重大。

BC电池即为背接触电池。目前,光伏业内讨论较多的下一代电池高效技术路线主要包括TOPCon、异质结(HJT)、BC等。业内大部分企业对TOPCon、HJT产业化的讨论相对较多,其中尤以TOPCon的产能布局与产业化进程最多最快。

与隆基绿能的表态不同,光伏业另一龙头企业晶科能源9月11日在投资者互动平台表示,N型TOPCon产品凭借高转化效率、高双面率、高发电量、低衰减、低温度系数等优势,为客户带来更高投资收益,已成为多数客户的首选产品,也是头部企业的主要产能布局路线。当前BC电池技术成熟度仍有待提高,一体化成本和经济性与N型TOPCon还存在较大差距。

9月13日,晶科能源在其举办的内部座谈会上明确表示:TOPCon技术仍是未来主流,而BC电池难度大成本高。

这一场争论,事实上已延伸到产业链上几乎所有大型光伏企业,他们各自因自己先前的技术储备、产能布局、竞争生态而选择不同技术路线。

如中来股份总裁林建伟13日公开表示,BC电池并不是什么颠覆性技术,未来市场将以TOPCon路线为主,BC为辅。

而在BC电池方面,除隆基绿能外,也有几家光伏龙头企业已有“下注”。如爱旭股份专注N型BC电池技术,拥有ABC电池及组件产能;TCL中环参股公司Maxeon拥有IBC电池技术及专利,近年来也在加速布局。

“目前各家的技术布局大致是,隆基全面押注BC、晶科全面押注TOPCon,爱旭主导ABC,通威、晶澳、天合、阿特斯、东方日升等企业同时推进TOPCon与HJT。此外这两年大量跨行入局者几乎都押注在TOPCon。”一家中型光伏企业负责人对记者说,“技术路线之争背后,其实是产业竞争格局的推动。”

为何再起纷争

除却市场关注的技术外,更值得探讨的是,何以在当下时点爆发技术路线之争?

2022年下半年以来,中国光伏产业掀起了一轮的扩产潮。进入2023年之后,光伏业扩产呈现出规模更大、速度更快、技术更单一(主要是TOPCon)的特征。今年上半年有59家企业布局和规划TOPCon电池项目,总计产能达到940.5GW,涉及投资金额4398.82亿元。

除TOPCon之外,HJT产能也在大规模扩张之中。2022年至今年上半年,38家企业规划在建的HJT项目多达53个,总产能合计330.4GW,涉及1975.4亿元。

另据工业和信息化部数据,2023年上半年,多晶硅、硅片、电池、组件产量分别为60.6万吨、253.4GW、224.5GW和204GW,增幅均超65%。各机构对2023年全球光伏新增装机预测在280GW至350GW之间。

由此,产能过剩是悬在中国光伏行业头上的达摩克利斯之剑。

受此影响,硅料、硅片、电池、组件各环节价格大幅下降。以致密料为例,价格从30.51万元/吨,跌至6.64万元/吨,跌幅高达78.24%;硅片、电池价格同样腰斩。组件中标价格从2元/W的高位跌至1.2元/W左右。

产能过剩、价格战,行业洗牌已无法避免。而洗牌的关键手,就是电池技术路线之争。

就发展本质而言,光伏行业的底层逻辑在于降本增效,这意味着那些拥有先进技术、良好成本控制能力的企业才能胜出。新技术的出现,又让这些来不及转型或者不愿转型的企业走向衰败、破产,而新的龙头则在重新洗牌之中确立自己的位置。

如隆基绿能,在多晶向单晶技术转变的过程中,坚决站队单晶技术路线,创新性采用了金刚线切割技术,符合行业降本增效的逻辑,建立起自身优势地位,从而一举奠定了行业龙头的位置。

光伏业如今又一次来到了技术转型、行业洗牌的十字路口。目前看,胜负仍未可料。