恺英网络股份有限公司

关于实际控制人拟发生变更的提示性公告

■

恺英网络股份有限公司

关于实际控制人拟发生变更的提示性公告

本公司及董事会全体成员保证信息披露的内容真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

重要提示:

1、恺英网络股份有限公司(以下简称“公司”)董事长金锋先生于2023年11月20日与金海波先生签署《绍兴市安嵊企业管理合伙企业(有限合伙)合伙份额转让协议》(以下简称“《合伙份额转让协议》”),金锋先生拟受让金海波先生持有的绍兴市安嵊企业管理合伙企业(有限合伙)(以下简称“绍兴安嵊”“标的企业”)11%的合伙份额,绍兴安嵊的普通合伙人、执行事务合伙人由金海波先生变更为金锋先生。

2、本次协议收购前,公司股权及表决权较为分散,不存在实际控制人,本次协议收购后,金峰先生将成为公司实际控制人。

3、由于金锋先生为公司董事长,其通过本次协议收购成为公司实际控制人,构成管理层收购,尚需履行《上市公司收购管理办法》规定的管理层收购相关程序,不触及要约收购。

4、前述事项尚需履行后续程序,能否最终完成实施尚存在不确定性,敬请广大投资者注意投资风险。

一、本次权益变动基本情况

2023年11月20日,金锋先生与金海波先生签署《合伙份额转让协议》,金锋先生拟受让金海波先生持有的绍兴安嵊11%的合伙份额,绍兴安嵊的普通合伙人、执行事务合伙人由金海波先生变更为金锋先生,从而金锋先生控制绍兴安嵊持有公司的5.23%股份。本次权益变动后,金锋先生直接持有公司296,715,484股股份,占公司总股本的13.78%,通过绍兴安嵊间接控制公司112,477,078股股份,占公司总股本的5.23%。金锋先生合计控制公司股份数量为409,192,562股,占公司总股本的19.01%。

本次协议收购将导致公司控制权发生变更,本次协议收购前,公司不存在实际控制人,本次协议收购后,金锋先生合计控制公司股份数量为409,192,562股,占公司总股本的19.01%,公司实际控制人将变更为金锋先生。

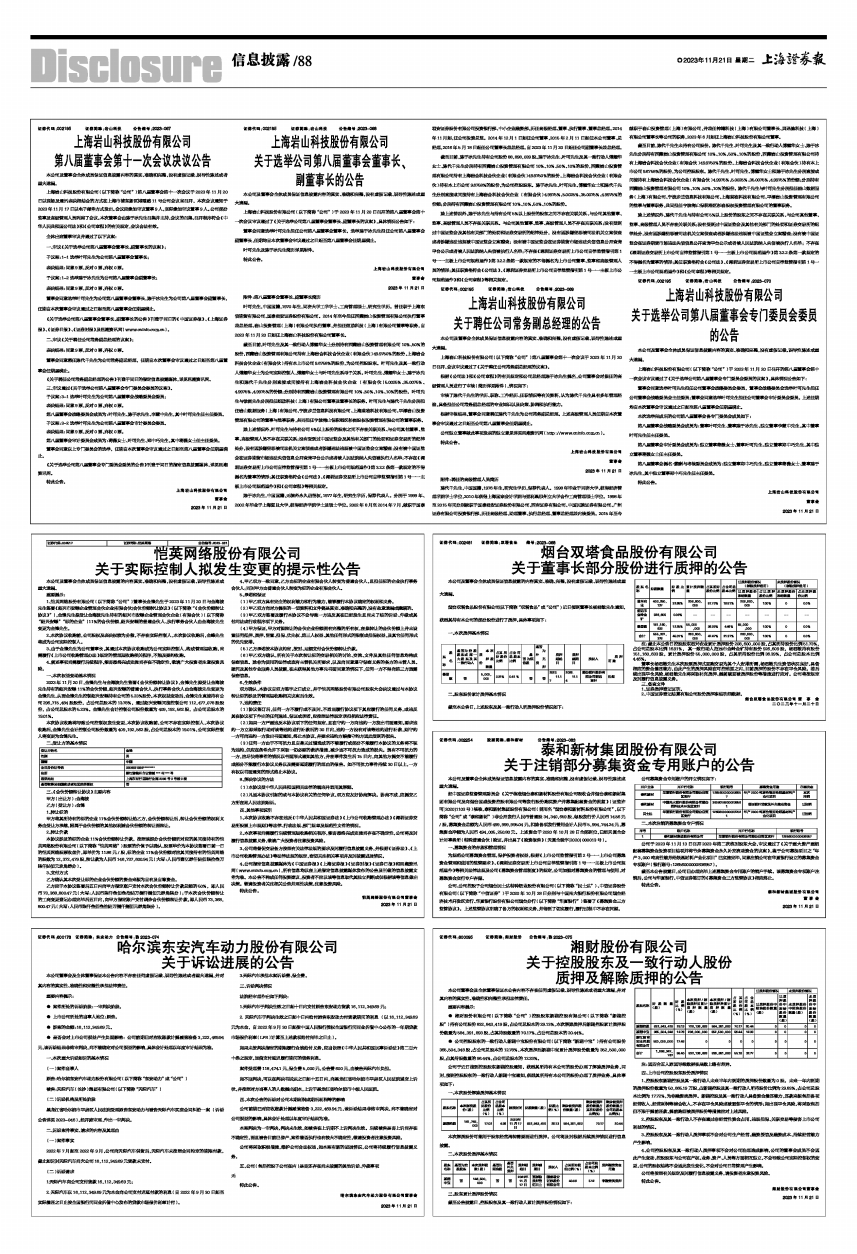

二、受让方的基本情况

■

三、《合伙份额转让协议》主要内容

甲方(出让方):金海波

乙方(受让方):金锋

1、转让标的

甲方将其所持有的标的企业11%合伙份额转让给乙方,合伙份额转让后,转让合伙份额的权利义务由受让方承继,附属于合伙份额的其他权利随合伙份额的转让而转让。

2、转让价款

本协议涉及的标的企业11%合伙份额转让价款,按照该部分合伙份额所对应的其间接持有的恺英网络股份有限公司(以下简称“恺英网络”)股票的价值予以确认,股票单价为本协议签署日前一日的恺英网络股票收盘价,即单价为11.86元/股,标的企业11%合伙份额对应其间接持有的恺英网络的股数为12,372,479股,转让款为人民币146,737,600.94元(大写:人民币壹亿肆仟陆佰柒拾叁万柒仟陆佰元玖角肆分)。

3、支付方式

乙方确认其本次受让标的企业合伙份额的资金来源为自有及自筹资金。

乙方应于本协议签署后五日内向甲方指定账户支付本次合伙份额转让价款总额的50%,即人民币73,368,800.47元(大写:人民币柒仟叁佰叁拾陆万捌仟捌佰元肆角柒分);于本次合伙份额转让的工商变更登记办理完毕后五日内,向甲方指定账户支付剩余合伙份额转让价款,即人民币73,368,800.47元(大写:人民币柒仟叁佰叁拾陆万捌仟捌佰元肆角柒分)。

4、甲乙双方一致同意,乙方由标的企业有限合伙人转变为普通合伙人,且担任标的企业执行事务合伙人;同时甲方由普通合伙人转变为标的企业有限合伙人。

5、承诺和保证

(1)甲乙双方具有完全的权利能力和行为能力,能够履行本协议确定的权利和义务。

(2)甲乙双方向对方提供的一切资料和文件都是真实、准确和完整的,没有故意遗漏或隐瞒的。

(3)甲乙双方签署及履行本协议不会导致一方违反其在已经发生且尚未了结的诉讼、仲裁或其他司法或行政程序项下义务。

(4)甲方保证,甲方对拟转让的合伙企业份额拥有完整的所有权,在拟转让的合伙份额上并未设置任何抵押、质押、留置、担保、优先权、第三人权益、其他任何形式的限制或担保权益,及其它任何形式的优先安排。

(5)乙方承诺按本协议约定,按时、足额支付合伙份额转让价款。

(6)甲乙双方确认,所有关于本次转让标的交易相关的讨论、交流、文件及其他任何信息均构成保密信息。除非为使用的法律或政府主管机关所要求,以及向同意遵守保密义务的各方的主管人员、顾问及其他专业服务人员披露,在未获得其他方事先书面同意的情况下,任何一方不得向第三方透露保密信息。

6、生效条件

双方确认,本协议自双方签字之日成立,并于恺英网络股份有限公司股东大会决议通过与本协议转让标的涉及的管理层收购相关议案后生效。

7、违约责任

(1)协议签订后,任何一方不履行或不及时、不适当履行协议项下其应履行的任何义务,或违反其在协议项下作出的任何陈述、保证或承诺,应按照法律规定承担相应法律责任。

(2)如果一方严重违反本协议项下的任何规定,且在守约一方向违约一方发出书面通知,要求违约一方立即采取行动对该等违约进行补救后的30日内,违约一方没有对该等违约进行补救,则守约一方可向违约一方发出书面通知,终止本协议,并要求违约方赔偿守约方因此受到的损失。

(3)任何一方由于不可抗力且自身无过错造成的不能履行或部分不能履行本协议的义务将不视为违约,但应在条件允许下采取一切必要的救济措施,减少因不可抗力造成的损失。遇有不可抗力的一方,应尽快将事件的情况以书面形式通知其他方,并在事件发生后15日内,向其他方提交不能履行或部分不能履行本协议义务以及需要延期履行的理由的报告。如不可抗力事件持续30日以上,一方有权以书面通知的形式终止本协议。

8、解决争议的方法

(1)本协议受中华人民共和国相关法律的羁束并适用其解释。

(2)凡因本协议引起的或与本协议有关的任何争议,双方应友好协商解决。协商不成,应提交乙方所在地人民法院起诉。

四、其他事项说明

1、本次协议收购不存在违反《中华人民共和国证券法》《上市公司收购管理办法》《深圳证券交易所股票上市规则》等法律、行政法规、部门规章及规范性文件的情况。

2、本次事项尚需履行后续管理层收购相关程序,能否最终完成实施尚存在不确定性,公司将及时履行信息披露义务,敬请广大投资者注意投资风险。

3、公司将督促交易各方按照有关法律法规的要求及时履行信息披露义务,并根据《证券法》、《上市公司收购管理办法》等法律法规的规定,密切关注相关事项并及时披露进展情况。

4、公司指定信息披露媒体为《中国证券报》《上海证券报》《证券时报》《证券日报》和巨潮资讯网(www.cninfo.com.cn),所有信息均以在上述指定信息披露媒体发布的公告及刊载的信息披露文件为准。本公告不构成任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。敬请投资者关注相关公告并理性决策,注意投资风险。

特此公告。

恺英网络股份有限公司董事会

2023年11月21日