吉视传媒股份有限公司

关于“吉视传债”到期兑付结果暨股份变动公告

证券代码:601929 证券简称:吉视传媒 公告编号:临2023-053

债券代码:250052 债券简称:23吉视01

吉视传媒股份有限公司

关于“吉视传债”到期兑付结果暨股份变动公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 到期兑付数量:7,372,240张

● 到期兑付总金额:人民币781,457,440元

● 兑付资金发放日: 2023年12月27日

● 可转债摘牌日: 2023年12月27日

一、可转债基本情况

吉视传媒股份有限公司(以下简称“公司”)经中国证监会《关于核准吉视传媒股份有限公司公开发行可转换公司债券的批复》(证监许可[2017]2277号)批准,于2017年12月27日通过上海证券交易所(以下简称“上交所”)向社会公开发行了156,000万元人民币可转换公司债券,期限为6年(即自2017年12月27日至2023年12月26日),自2018年1月15日起在上交所挂牌交易,债券简称“吉视转债”,债券代码“113017”。

2023年11月17日公司在上交所网站披露了《关于“吉视转债”到期兑付暨摘牌的第一次提示性公告》,并分别于 2023年11月21日、2023年11月23日以及 2022 年 12月19日披露了 3 次关于“吉视转债”到期兑付暨摘牌的相关公告,相关兑付事项如下:

1、兑付登记日:2023年12月26日

2、兑付对象:本次兑付的对象为截止 2023年12月26日上交所收市后在中国证券登记结算有限责任公司上海分公司(简称“中登上海分公司”)登记在册的吉视转债全体持有人。

3、兑付本息金额:人民币106元/张

4、兑付资金发放日:2023年12月27日

二、本次可转债到期兑付结果和对公司的影响

(一)转股情况

吉视转债自 2018年7月2日进入转股期,截至2023年12月26日,累计共有人民币822,776,000元债券转为公司股票,累计转股股数为378,986,976股,占可转债转股前公司已发行普通股股份总额的12.18%;未转股的吉视转债余额为人民币737,224,000元,占吉视转债发行总量的比例为47.26%。

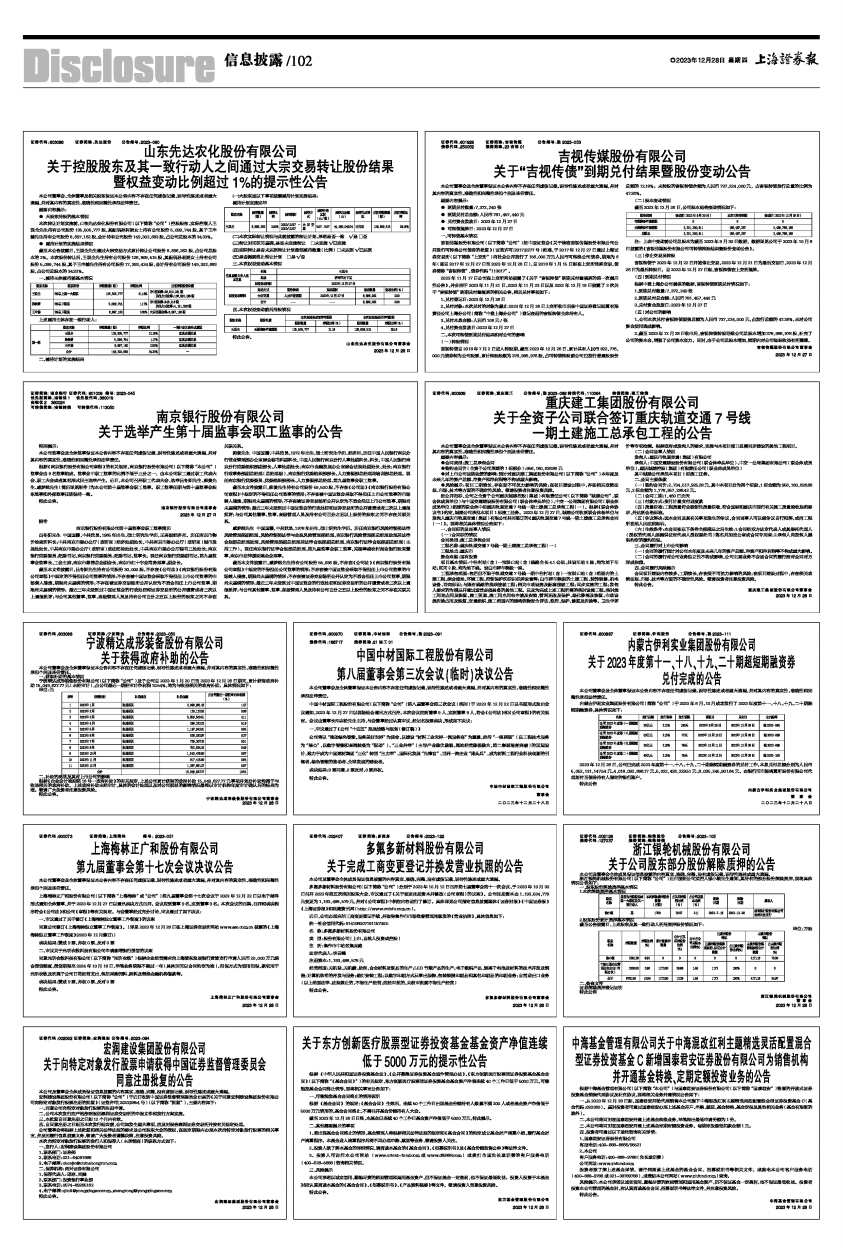

(二)股本变动情况

截至2023年12月26日,公司股本结构变动情况如下:

■

注:上表中变动前公司总股本为截至 2023年9月30日数据,数据详见公司于 2023年10月8日披露的《吉视传媒股份有限公司可转债转股结果暨股份变动公告》。

(三)停止交易及转股

吉视转债于 2023年12月22日开始停止交易,2023年12月21日为最后交易日,2023年12月26日为最后转股日。自 2023年12月27日起,吉视转债在上交所摘牌。

(四)到期兑付情况

根据中登上海分公司提供的数据,吉视转债到期兑付情况如下:

1、到期兑付数量:7,372,240张

2、到期兑付总金额:人民币781,457,440元

3、兑付资金发放日:2023年12月27日

(五)对公司的影响

1、公司本次兑付吉视转债面值总额为人民币737,224,000元,占发行总额的47.26%,未对公司资金使用造成影响。

2、截至2023年12月26日收市后,吉视转债转股导致公司总股本增加378,986,976股,补充了公司的资本金,增强了公司资本实力。同时,由于公司总股本增加,短期内对公司每股收益有所摊薄。

吉视传媒股份有限公司董事会

2023 年12月27日