(上接12版)

(上接12版)

就深度而言,公司在手机光学领域的模具开发上具有较深的技术沉淀,熟悉并擅长摄像模组组件产品的模具开发,拥有超过2,000余组手机光学领域的模具设计参数,单就手机镜头组件而言,目前公司技术水平已覆盖超广角、长焦、连续变焦、潜望式、大像面等多种特殊功能镜筒的专用模具结构开发,可满足各大品牌手机的多摄组合方案需求。同时,公司不断优化迭代模具设计方案,对智能手机摄像功能的升级换代需求做出快速反应,持续协助客户解决技术难题,开发光学性能更高的产品。如公司通过改变模具关键零件的角度设计以及表面处理方法,成功帮助客户改善了产品杂散光问题,提高了客户产品的光学性能及市场竞争力。2021年8月,由公司为主起草的《手机摄像模块用塑料结构件》标准(编号为T/ZZB2252-2021)经由浙江省品牌建设联合会批准成为“品字标”团体标准。

就广度而言,公司除深度专研手机光学领域外,在可穿戴设备、智慧安居和汽车电子等领域均已形成稳定量产产品供应,如耳机内壳、智能手表天线和光学透明件等,拥有不同类别产品的成功开发经验和技术储备,当客户具有新领域的业务开拓需求时,公司可及时为客户提供新产品模具开发的技术支持,帮助客户赢得市场先机。如公司借助过往新产品的开发经验,迅速理解客户需求,报告期内成功协助客户高效完成了VR眼镜镜筒等产品的开发,有力配合客户在新兴光学领域的业务拓展。

其次,公司主要研发技术人员在精密制造行业均有丰富的经验积累,具备敏锐的市场洞察能力、应变和创新能力。例如公司在整体式模具结构的基础上,成功研发了快速拆装模具结构,大幅减少了模具拆装和加温时间,使作业效率整体提升,且更能保证产品生产的精度和稳定性。

最后,公司高档次的精加工设备为制造高精度、高品质的精密模具提供了有效保障。目前,公司主要的精加工设备从瑞士、日本、德国等发达国家进口,具有功能多样性、自动化智能化程度高、加工精度高且稳定、加工尺寸范围广等特点。公司模具零件加工精度可达0.3微米,球面抛光精度可达0.5微米,表面粗糙度可达Rz0.1(相当于Ra0.012)。

② 工艺集成与创新优势

公司具备行业领先的生产工艺水平,目前在注塑工艺、冲压工艺、IM工艺、硬化工艺等方面均有深厚的积累,并已成功实现IMMT工艺技术的突破,工艺种类丰富,拥有多品类产品的研发生产能力,针对客户不同新产品的结构性能特点,快速设定工艺流程,精准控制各工艺环节的关键参数,保证相关产品的批量稳定生产,具备较好的业务延展性。如公司生产的摄像模组载体,工艺流程复杂,除常规注塑、冲压工艺外,还包括裁切、清洗、激光打码和AVI检测等工序,每道工序均有较高的精度要求,且均会影响最终产品生产的精度和稳定性。公司最终凭借在工艺排布、制程管控等方面突出的研发创新能力,在客户同类产品供应商中,率先完成技术突破,使相关产品在新机发布上市前顺利实现规模量产。

同时,公司通过长期技术经验的积累,持续优化创新产品的生产工艺流程。例如:A、在模具扩穴方面,通过不断的研发突破,公司部分产品由一模八穴量产水平提升为一模十六穴量产水平,部分产品甚至实现了一模三十二穴的量产突破,提高了生产效率;B、在缩短成型周期方面,公司成功研发了3D随行水路胶口套冷却主流道的模具结构,并配合副臂机械手夹取料把,使镜筒、隔圈类产品成型周期由13.5-16秒,下降至9-11秒。

(3)产品质量优势

精密结构件产品的质量对终端产品的性能实现具有重要影响,因而客户一般均将供应商供货的品质及稳定性作为对其的重要考核指标之一。

公司一直高度重视产品的质量管理工作和产品的品质提升,先后通过ISO9001质量管理体系认证和IATF16949汽车行业质量管理体系认证,目前公司产品具有突出的高精密、高性能和高附加值的特征,稳定量产的产品精度达±1微米,且可在高倍显微镜下通过无毛刺、无拉伤、无色差等外观缺陷的检验,同时公司产品在满足基本的固定、支撑、散热、连接、防护等功能基础上,还可帮助提升客户产品的光学性能。

公司可保证产品在高精度水平下的批量稳定生产,主要得益于:

① 公司具备突出的精密模具开发制造能力,且采用面向生产的开发设计策略,充分考虑生产要求,从源头上避免产品开发与批量生产误差问题;

② 公司具有较高的自动化生产水平,且积极推进数字化智能加工车间的建设,不仅提高了生产效率,还有效减少了人为操作的失误,保证生产的一致性和连贯性;

③ 公司拥有大量经验丰富的技术工人和管理人员,核心业务骨干具有十余年的行业从业经验,对精密制造领域的技术方法、生产工艺等都有着深刻的理解和认识;

④ 公司具备先进的生产设施条件。一方面,车间环境最高可达百级无尘车间,可充分保证生产环境的稳定性;另一方面,公司注塑、冲压等环节主要生产设备为全球先进的进口设备,其加工能力和可实现的加工效果为业内领先水平,从硬件层面为公司产品的加工精度及稳定性提供了保证。

(4)快速服务能力优势

智能手机、可穿戴设备等快速消费电子产品的终端需求变化快,为抢占市场份额,抢先打造爆款产品,各大品牌厂商每年均竞相推出新机型,并花大量资金进行前期推广,故整体而言公司下游产品的时效性较强,若产品开发设计或量产环节出现延误,将严重影响新品上市时间,给客户造成重大损失。因此,下游品牌厂商大都要求上游供应商具备快速服务能力。公司从模具设计到最终交付产品最快可在十天内完成,快速交付能力在精密制造行业中处于领先水平,具体表现为:

① 同步开发优势

公司从事精密制造行业多年,具有丰富的专业经验和领先的技术优势,且与主要客户具有较长时间的合作历史,熟悉主要客户的研发设计需求及演变趋势,可有效缩短沟通轮次及磨合时间。在客户新产品设计与开发的早期阶段,公司充分借助模流分析等技术,并利用自身成熟的技术和工艺水平,预先就客户产品设计的合理性进行判断,为客户产品的设计提供改进建议,以减少试验次数,缩短产品开发周期。

② 自动化生产优势

公司一直高度重视提升自动化生产水平,除采购通用的自动化生产设备外,还向供应商定制非标准的自动化设备,并结合公司不同产品的生产工艺流程特点,重点针对人工耗用量大的裁切、分穴、摆盘、喷码、锁扣、包膜、贴标和检验等环节,进行自动化设备的改造和研发,不断提高自动化设备的通用性和工艺集成性,提高了生产效率,缩短了产品交付周期。

③ 高效管理优势

报告期内,公司组织架构设置贴合公司不同阶段的生产经营特点,截至目前,公司制造中心、品质中心、研发中心等良好协作配合,整体形成了短、平、快的决策响应机制,可针对不同客户的个性化需求快速作出响应。

④ 区位服务优势

公司坐落于享有“模具之乡”美誉的浙江省余姚市,地处我国经济发达的长三角地区,区域内工业发达,制造企业众多,上下游配套完善,具备较强的精密模具及精密结构件的集群效应。同时,公司主要客户和供应商均处于江浙周边地区,交通上的便利使公司能够与区域内的客户进行良好的沟通,及时了解并快速响应客户的最新需求,为客户提供高效且优质的服务,进而形成稳定的合作关系。

(5)规模生产优势

精密结构件行业需要持续投入高价值的精密模具加工设备、精密注塑和冲压设备及高精度检测设备等用于模具制造、成型加工、产品检测等环节,固定资产投入较高,因而成本构成中制造费用占比高,规模效应明显。此外,公司主要客户均为各细分行业龙头企业,订单稳定且需求量大,需企业拥有相应的生产规模和持续稳定的批量供货能力。

公司专注于精密制造业务的发展,是业内规模较大、技术先进的精密结构件生产商之一。截至报告期末,公司拥有主要的模具精加工设备74台、注塑生产设备265套,具有承接龙头企业大规模订单的能力。龙头企业的业务量大且持续性强,使公司生产设备的整体利用率较高。较高的产能利用率利于制造费用的分摊,降低平均生产成本,带来经济效益,同时又可提升产品及工艺的稳定性。此外,不断累积的生产管控经验,使公司能够在对各个生产环节充分熟练的基础上持续优化工艺流程,提升生产效率,缩短产品交付周期,降低成本,维持良好的客户关系。

5、发行人与可比公司定价差异

发行人本次发行价格对应2022年扣非前后孰低净利润摊薄后市盈率为30.35倍,与可比上市公司对应静态市盈率相比,高于昀冢科技,低于鼎通科技、长盈精密。可比上市公司由于与发行人的主营业务、主要产品、技术指标的不同,使得双方的应用领域、主要客户、盈利水平有所不同,进而导致定价方面也会有所差异。

公司的精密结构件产品主要应用于智能手机、可穿戴设备、智慧安居及汽车电子等领域,其中智能手机为最主要的应用领域。发行人与可比上市公司在经营情况、技术实力、关键业务数据等方面的比较情况如下:

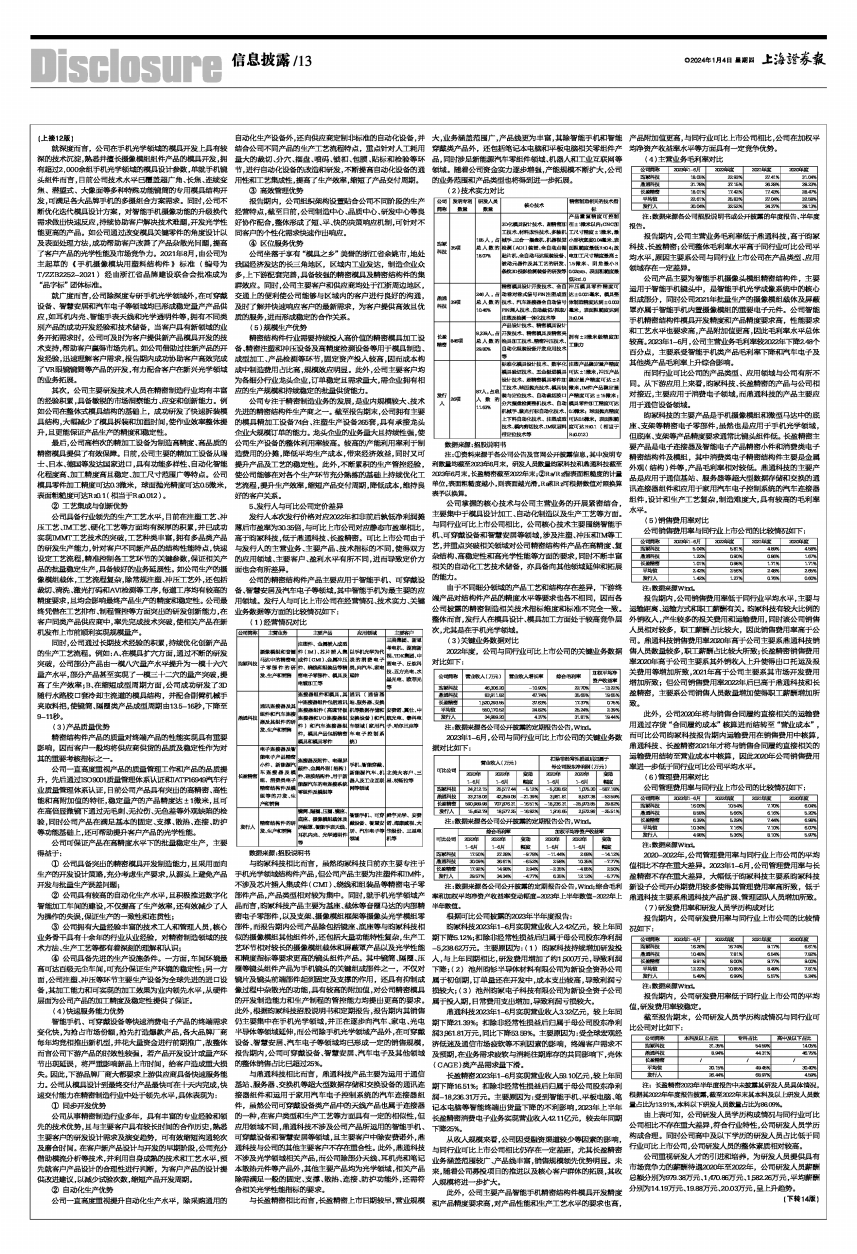

(1)经营情况对比

■

数据来源:招股说明书

与昀冢科技相比而言,虽然昀冢科技目前亦主要专注于手机光学领域结构件产品,但公司产品主要为注塑件和IM件,不涉及芯片插入集成件(CMI)、绕线和组装品等精密电子零部件产品,产品类型相对较为集中。同时,就手机光学领域产品而言,昀冢科技产品主要为基座、载体等音圈马达的内部精密电子零部件,以及支架、摄像模组框架等摄像头光学模组零部件,而报告期内公司产品除包括镜座、底座等与昀冢科技相似的摄像模组其他组件外,还包括大量功能特性复杂,生产工艺环节相对较长的摄像模组载体和屏蔽罩产品以及光学性能和精度指标等要求更高的镜头组件产品。其中镜筒、隔圈、压圈等镜头组件产品为手机镜头的关键组成部件之一,不仅对镜片及镜头前端部件起到固定及支撑的作用,还具有抑制成像过程中杂散光的功能,具有较高的附加值,对公司精密模具的开发制造能力和生产制程的管控能力均提出更高的要求。此外,根据昀冢科技招股说明书和定期报告,报告期内其销售仍主要集中在手机光学领域,并正在逐步向汽车、家电、光电半导体等领域延伸,而公司除手机光学领域产品外,在可穿戴设备、智慧安居、汽车电子等领域均已形成一定的销售规模,报告期内,公司可穿戴设备、智慧安居、汽车电子及其他领域的整体销售占比已超过25%。

与鼎通科技相比而言,鼎通科技产品主要为运用于通信基站、服务器、交换机等超大型数据存储和交换设备的通讯连接器组件和运用于家用汽车电子控制系统的汽车连接器组件,虽然公司可穿戴设备类产品中的天线产品也属于连接器的一种,在客户类型和生产工艺等方面具有一定的相似性,但应用领域不同,鼎通科技不涉及公司产品所运用的智能手机、可穿戴设备和智慧安居等领域,且主要客户中除安费诺外,鼎通科技与公司的其他主要客户不存在重合性。此外,鼎通科技不涉及光学领域相关产品,而公司除部分天线、耳机壳和笔记本散热元件等产品外,其他主要产品均为光学领域,相关产品除需满足一般的固定、支撑、散热、连接、防护功能外,还需符合相关光学性能指标的要求。

与长盈精密相比而言,长盈精密上市日期较早,营业规模大,业务涵盖范围广,产品线更为丰富,其除智能手机和智能穿戴类产品外,还包括笔记本电脑和平板电脑相关零组件产品,同时涉足新能源汽车零组件领域、机器人和工业互联网等领域。随着公司资金实力逐步增强,产能规模不断扩大,公司的业务范围和产品类型也将得到进一步拓展。

(2)技术实力对比

■

数据来源:招股说明书

注:①资料来源于各公司公告及官网公开披露信息,其中发明专利数量均截至2023年6月末,研发人员数量昀冢科技和鼎通科技截至2023年6月末,长盈精密截至2022年末;②Ra/Rz指表面粗糙度的计量单位,表面粗糙度越小,则表面越光滑,Ra和Rz可根据数值对照换算表予以换算。

公司掌握的核心技术与公司主营业务的开展紧密结合,主要集中于模具设计加工、自动化制造以及生产工艺等方面。与同行业可比上市公司相比,公司核心技术主要围绕智能手机、可穿戴设备和智慧安居等领域,涉及注塑、冲压和IM等工艺,并重点突破相关领域对公司精密结构件产品在高精度、复杂结构、高稳定性和高光学性能等方面的要求,同时不断丰富相关的自动化工艺技术储备,亦具备向其他领域延伸和拓展的能力。

由于不同细分领域的产品工艺和结构存在差异,下游终端产品对结构件产品的精度水平等要求也各不相同,因而各公司披露的精密制造相关技术指标维度和标准不完全一致。整体而言,发行人在模具设计、模具加工方面处于较高竞争层次,尤其是在手机光学领域。

(3)关键业务数据对比

2022年度,公司与同行业可比上市公司的关键业务数据对比如下:

■

注:数据来源各公司公开披露的定期报告公告,Wind。

2023年1-6月,公司与同行业可比上市公司的关键业务数据对比如下:

■

注:数据来源各公司公开披露的定期报告公告,Wind。

■

注:数据来源各公司公开披露的定期报告公告,Wind;综合毛利率和加权平均净资产收益率变动幅度=2023年上半年数值-2022年上半年数值。

根据可比公司披露的2023年半年度报告:

昀冢科技2023年1-6月实现营业收入2.42亿元,较上年同期下降5.12%;扣除非经常性损益后归属于母公司股东净利润-5,238.62万元。主要原因为:(1)昀冢科技持续增加研发投入,与上年同期相比,研发费用增加了约1,500万元,导致利润下降;(2)池州昀钐半导体材料有限公司为新设全资孙公司属于初创期,订单量还在开发中,成本支出较高,导致利润亏损较大;(3)池州昀冢电子科技有限公司为新设全资子公司属于投入期,日常费用支出增加,导致利润亏损较大。

鼎通科技2023年1-6月实现营业收入3.32亿元,较上年同期下降21.39%;扣除非经常性损益后归属于母公司股东净利润3,961.81万元,同比下降53.59%。主要原因为:受全球宏观经济低迷及通信市场疲软等不利因素的影响,终端客户需求不及预期,在业务需求疲软与消耗往期库存的共同影响下,壳体(CAGE)类产品需求量下滑。

长盈精密2023年1-6月实现营业收入59.10亿元,较上年同期下降16.51%;扣除非经常性损益后归属于母公司股东净利润-18,236.31万元。主要原因为:受到智能手机、平板电脑、笔记本电脑等智能终端出货量下降的不利影响,2023年上半年长盈精密消费电子业务实现营业收入42.11亿元,较去年同期下降25%。

从收入规模来看,公司因受融资渠道较少等因素的影响,与同行业可比上市公司相比仍存在一定差距,尤其长盈精密业务涵盖范围较广、产品线丰富,销售规模领先优势明显。未来,随着公司募投项目的推进以及核心客户群体的拓展,其收入规模将进一步扩大。

此外,公司主要产品智能手机精密结构件模具开发精度和产品精度要求高,对产品性能和生产工艺水平的要求也高,产品附加值更高,与同行业可比上市公司相比,公司在加权平均净资产收益率水平等方面具有一定竞争优势。

(4)主营业务毛利率对比

■

注:数据来源各公司招股说明书或公开披露的年度报告、半年度报告。

报告期内,公司主营业务毛利率低于鼎通科技,高于昀冢科技、长盈精密;公司整体毛利率水平高于同行业可比公司平均水平,原因主要系公司与同行业上市公司在产品类型、应用领域存在一定差异。

公司产品主要为智能手机摄像头模组精密结构件,主要运用于智能手机镜头中,是智能手机光学成像系统中的核心组成部分,同时公司2021年批量生产的摄像模组载体及屏蔽罩亦属于智能手机内置摄像模组的重要电子元件。公司智能手机精密结构件模具开发精度和产品精度要求高,性能要求和工艺水平也要求高,产品附加值更高,因此毛利率水平总体较高。2023年1-6月,公司主营业务毛利率较2022年下降2.48个百分点,主要系受智能手机类产品毛利率下降和汽车电子及其他类产品毛利率上升综合影响。

而同行业可比公司的产品类型、应用领域与公司有所不同。从下游应用上来看,昀冢科技、长盈精密的产品与公司相对接近,主要应用于消费电子领域,而鼎通科技的产品主要应用于通信设备领域。

昀冢科技的主要产品是手机摄像模组和微型马达中的底座、支架等精密电子零部件,虽然也是应用于手机光学领域,但底座、支架等产品精度要求通常比镜头组件低。长盈精密主要产品是电子连接器及智能电子产品精密小件和消费类电子精密结构件及模组,其中消费类电子精密结构件主要是金属外观(结构)件等,产品毛利率相对较低。鼎通科技的主要产品是应用于通信基站、服务器等超大型数据存储和交换的通讯连接器组件和应用于家用汽车电子控制系统的汽车连接器组件,设计和生产工艺复杂,制造难度大,具有较高的毛利率水平。

(5)销售费用率对比

公司销售费用率与同行业上市公司的比较情况如下:

■

注:数据来源Wind。

报告期内,公司销售费用率低于同行业平均水平,主要与运输距离、运输方式和职工薪酬有关。昀冢科技有较大比例的外销收入,产生较多的报关费用和运输费用,同时该公司销售人员相对较多,职工薪酬占比较大,因此销售费用率高于公司。鼎通科技销售费用率2020年高于公司主要系鼎通科技销售人员数量较多,职工薪酬占比较大所致;长盈精密销售费用率2020年高于公司主要系其外销收入上升使得出口托运及报关费用等增加所致,2021年高于公司主要系其市场开发费用增加所致;但公司销售费用率2022年后已高于鼎通科技和长盈精密,主要系公司销售人员数量增加使得职工薪酬增加所致。

此外,公司2020年将与销售合同履约直接相关的运输费用通过存货“合同履约成本”核算进而结转至“营业成本”,而可比公司昀冢科技报告期内运输费用在销售费用中核算,鼎通科技、长盈精密2021年才将与销售合同履约直接相关的运输费用结转至营业成本中核算,因此2020年公司销售费用率进一步低于同行业可比公司平均水平。

(6)管理费用率对比

公司管理费用率与同行业上市公司的比较情况如下:

■

注:数据来源Wind。

2020-2022年,公司管理费用率与同行业上市公司的平均值相比不存在重大差异。2023年1-6月,公司管理费用率与长盈精密不存在重大差异,大幅低于昀冢科技主要系昀冢科技新设子公司开办期费用较多使得其管理费用率高所致,低于鼎通科技主要系鼎通科技产品扩展、管理团队人员增加所致。

(7)研发费用率和研发人员学历构成对比

报告期内,公司研发费用率与同行业上市公司的比较情况如下:

■

注:数据来源Wind。

报告期内,公司研发费用率低于同行业上市公司的平均值,研发费用率较稳定。

截至报告期末,公司研发人员学历构成情况与同行业可比公司对比如下:

■

注:长盈精密2023年半年度报告中未披露其研发人员具体情况,根据其2022年年度报告披露,截至2022年末其本科及以上研发人员数量占比为13.91%,本科以下研发人员数量占比为86.09%。

由上表可知,公司研发人员学历构成情况与同行业可比公司相比不存在重大差异,符合行业特性,公司研发人员学历构成合理。同时公司高中及以下学历的研发人员占比低于同行业可比上市公司,公司研发人员的整体素质相对较高。

公司重视研发人才的引进和培养,为研发人员提供具有市场竞争力的薪酬待遇2020年至2022年,公司研发人员薪酬总额分别为979.38万元、1,470.86万元、1,582.26万元,平均薪酬分别为14.19万元、19.88万元、20.03万元,呈上升趋势。

(下转14版)