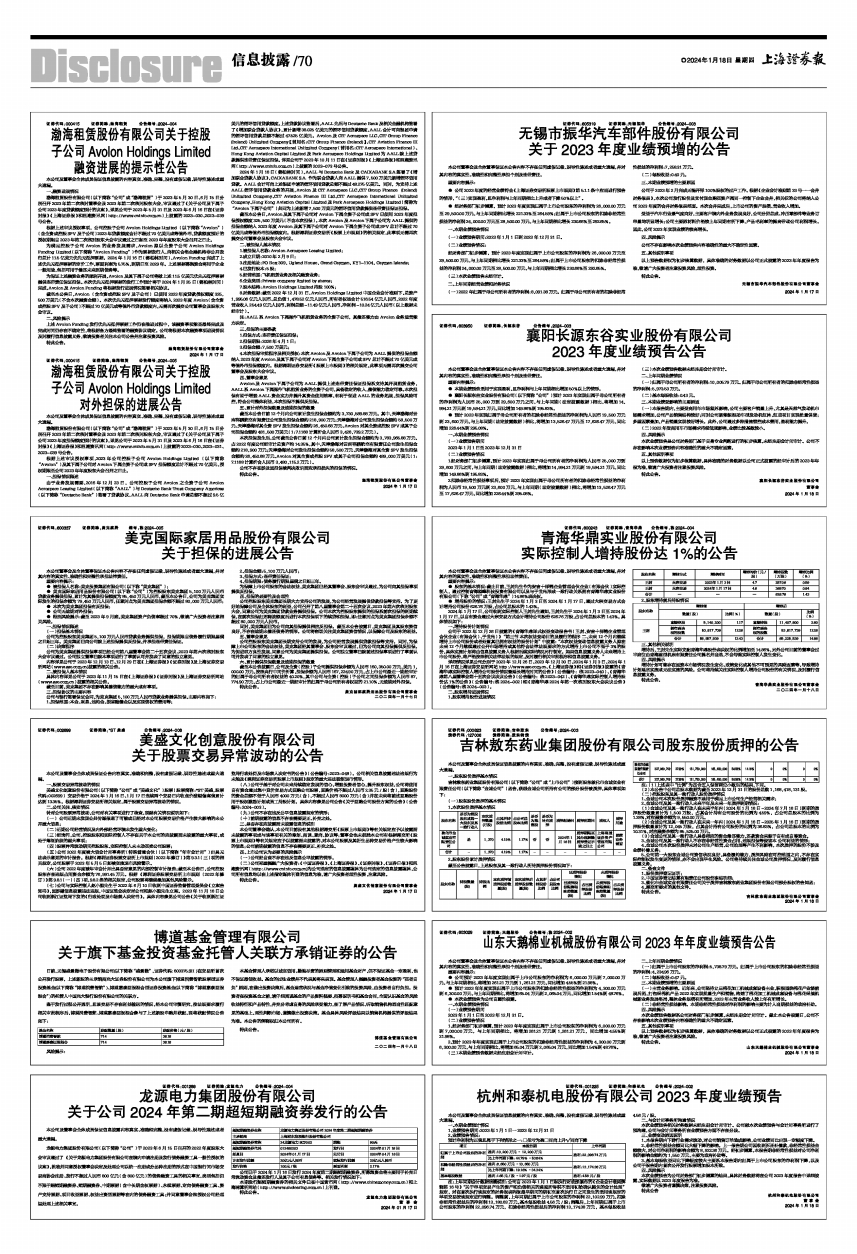

渤海租赁股份有限公司关于控股

子公司Avolon Holdings Limited

融资进展的提示性公告

证券代码:000415 证券简称:渤海租赁 公告编号:2024-004

渤海租赁股份有限公司关于控股

子公司Avolon Holdings Limited

融资进展的提示性公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

一、融资进展情况

渤海租赁股份有限公司(以下简称“公司”或“渤海租赁”)于2023年5月30日、6月15日分别召开2023年第二次临时董事会及2023年第二次临时股东大会,审议通过了《关于公司及下属子公司2023年度贷款额度预计的议案》,详见公司于2023年5月31日及2023年6月16日在《证券时报》《上海证券报》和巨潮资讯网(http://www.cninfo.com.cn)上披露的2023-030、2023-039号公告。

根据上述审议授权事项,公司控股子公司Avolon Holdings Limited(以下简称“Avolon”)(含全资或控股SPV及子公司)2023年贷款额度合计不超过70亿美元或等值外币,贷款额度预计的授权期限自2023年第二次临时股东大会审议通过之日起至2023年年度股东大会召开之日止。

为满足控股子公司Avolon的业务发展需求,Avolon拟以全资子公司Avolon Holdings Funding Limited(以下简称“Avolon Funding”)作为票据发行人,向相关合格金融机构非公开发行总计11.5亿美元优先无抵押票据。2024年1月16日(都柏林时间),Avolon Funding完成了上述优先无抵押票据的定价工作,票面利率为5.75%,到期日至2029年。上述票据募集资金将用于企业一般用途,包括可用于偿还未来到期债务等。

为保证上述融资业务的顺利开展,Avolon及其下属子公司将就上述11.5亿美元优先无抵押票据提供连带责任保证担保。本次优先无抵押票据的发行工作预计将于2024年1月25日(都柏林时间)完成,Avolon及Avolon Funding将根据发行进展情况签署相关协议。

截至本公告日,Avolon(含全资或控股SPV及子公司)已使用2023年度贷款授权额度325,500万美元(不含本次融资金额)。本次优先无抵押票据发行额度将纳入2023年度Avolon(含全资或控股SPV及子公司)不超过70亿美元或等值外币贷款额度内,无需再次提交公司董事会及股东大会审议。

二、风险提示

上述Avolon Funding发行优先无抵押票据工作仍在推进过程中,该融资事项能否最终完成及完成时间仍存在不确定性,将根据各方最终签署的融资协议确定。公司将根据本次融资事项进展情况及时履行信息披露义务,敬请投资者关注本公司公告并注意投资风险。

特此公告。

渤海租赁股份有限公司董事会

2024年1月17日

证券代码:000415 证券简称:渤海租赁 公告编号:2024-005

渤海租赁股份有限公司关于控股

子公司Avolon Holdings Limited

对外担保的进展公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

渤海租赁股份有限公司(以下简称“公司”或“渤海租赁”)于2023年5月30日、6月15日分别召开2023年第二次临时董事会及2023年第二次临时股东大会,审议通过了《关于公司及下属子公司2023年度担保额度预计的议案》,详见公司于2023年5月31日及2023年6月16日在《证券时报》《上海证券报》和巨潮资讯网(http://www.cninfo.com.cn)上披露的2023-030、2023-031、2023-039号公告。

根据上述审议授权事项,2023年公司控股子公司Avolon Holdings Limited(以下简称“Avolon”)及其下属子公司对Avolon下属全资子公司或SPV担保额度总计不超过70亿美元,授权期限至公司2023年年度股东大会召开之日止。

一、担保情况概述

由于业务发展需要,2016年12月23日,公司控股子公司Avolon之全资子公司Avolon Aerospace Leasing Limited(以下简称“AALL”)与Deutsche Bank Trust Company Americas(以下简称“Deutsche Bank”)签署了贷款协议,AALL向Deutsche Bank申请总额不超过9.5亿美元的循环信用贷款额度。上述贷款协议签署后,AALL先后与Deutsche Bank及相关金融机构签署了《增加联合贷款人协议》,累计新增38.025亿美元的循环信用贷款额度,AALL合计可向银团申请的循环信用贷款总额不超过47.525亿美元。Avolon及CIT Aerospace LLC、CIT Group Finance (Ireland) Unlimited Company【曾用名:CIT Group Finance (Ireland)】、CIT Aviation Finance III Ltd、CIT Aerospace International Unlimited Company(曾用名:CIT Aerospace International)、Hong Kong Aviation Capital Limited及Park Aerospace Holdings Limited为AALL就上述贷款提供连带责任保证担保。详见公司于2023年10月11日在《证券时报》《上海证券报》和巨潮资讯网(http://www.cninfo.com.cn)上披露的2023-073号公告。

2024年1月16日(都柏林时间),AALL与Deutsche Bank及CAIXABANK S.A.签署了《增加联合贷款人协议》,CAIXABANK S.A.作为联合贷款人向AALL提供7,500万美元新增循环信用贷款。AALL合计可向上述银团申请的循环信用贷款总额不超过48.275亿美元。同时,为支持上述AALL循环信用贷款业务的开展,Avolon及CIT Aerospace LLC、CIT Group Finance (Ireland) Unlimited Company、CIT Aviation Finance III Ltd、CIT Aerospace International Unlimited Company、Hong Kong Aviation Capital Limited及Park Aerospace Holdings Limited(简称为“Avolon下属子公司”)共同为上述新增7,500万美元的循环信用贷款提供连带责任保证担保。

截至本公告日,Avolon及其下属子公司对Avolon下属全资子公司或SPV已使用2023年度担保授权额度325,500万美元(不含本次担保)。本次Avolon及Avolon下属子公司为AALL提供的担保金额纳入2023年度Avolon及其下属子公司对Avolon下属全资子公司或SPV总计不超过70亿美元或等值外币担保额度内。根据深圳证券交易所《股票上市规则》的相关规定,此事项无需再次提交公司董事会及股东大会审议。

二、被担保人基本情况

1.被担保人名称:Avolon Aerospace Leasing Limited;

2.成立日期:2010年2月9日;

3.注册地址:PO Box 309, Ugland House, Grand Cayman, KY1-1104, Cayman Islands;

4.已发行股本:5股;

5.经营范围:飞机租赁业务及相关融资业务;

6.企业类型:Private company limited by shares;

7.股本结构:Avolon Holdings Limited持股100%;

8.财务数据:截至2022年12月31日,Avolon Holdings Limited中国企业会计准则下,总资产1,995.06亿元人民币、总负债1,478.52亿元人民币、所有者权益合计516.54亿元人民币,2022年度营业收入254.49亿元人民币、利润总额-11.49亿元人民币、净利润-10.24亿元人民币(以上数据未经审计)。

注:AALL系Avolon下属操作飞机租赁业务的全资子公司,其偿还能力由Avolon业务运营能力决定。

三、担保的主要条款

1.担保方式:连带责任保证担保;

2.担保期限:2026年4月1日;

3.担保金额:7,500万美元;

4.本次担保审批程序及相关授权:本次Avolon及Avolon下属子公司为AALL提供的担保金额纳入2023年度Avolon及其下属子公司对Avolon下属全资子公司或SPV总计不超过70亿美元或等值外币担保额度内。根据深圳证券交易所《股票上市股则》的相关规定,此事项无需再次提交公司董事会及股东大会审议。

四、董事会意见

Avolon及Avolon下属子公司为AALL提供上述连带责任保证担保系支持其开展租赁业务,AALL系Avolon下属操作飞机租赁业务的全资子公司,具备稳定的收入,偿债能力稳定可靠。本次担保有助于增强AALL资金实力并提升其资金使用效率,有利于促进AALL的业务拓展,担保风险可控,符合公司整体利益,本次担保不提供反担保。

五、累计对外担保数量及逾期担保的数量

截至本公告日前12个月内公司累计发生担保金额约为3,730,589.88万元。其中,天津渤海对云南祥鹏航空有限责任公司发生担保金额约218,900万元;天津渤海对公司发生担保金额约58,500万元、天津渤海对其全资SPV发生担保金额约26,450.68万元、Avolon对其全资或控股SPV或其子公司担保金额约481,500万美元(1:7.1168计算折合人民币3,426,739.2万元)。

本次担保发生后,公司截至公告日前12个月内公司累计发生担保金额约为3,783,965.88万元,占2022年度公司经审计总资产约14.35%,其中,天津渤海对云南祥鹏航空有限责任公司发生担保金额约218,900万元;天津渤海对公司发生担保金额约58,500万元、天津渤海对其全资SPV发生担保金额约26,450.68万元、Avolon对其全资或控股SPV或其子公司担保金额约489,000万美元(1:7.1168计算折合人民币3,480,115.2万元)。

公司不存在涉及因担保被判决败诉而应承担损失的担保的情况。

特此公告。

渤海租赁股份有限公司董事会

2024年1月17日