(上接12版)

(上接12版)

2023年度,经容诚会计师审阅,公司营业收入为17,992.75万元,净利润为6,666.34万元,扣除非经常性损益后归属于母公司所有者的净利润为6,319.49万元,扣非归母净利润较上年同期同比增长62.35%,主要原因系和2022年同期相比,公司业务整体向好,收入有所增长,同时公司现有中间件产品及技术、研发工作能够满足大部分定制化开发项目的需求和客户个性化要求,外购产品及服务较上年同期减少,使得2023年度公司营业成本有所下降,公司盈利水平进一步提高。

近年来,信创领域市场快速发展,随着信创领域发展进程不断推进,未来参与市场竞争的厂商数量可能不断增加,市场竞争程度不断增强,如果公司无法通过持续的产品迭代、研发投入、客户导入等措施以持续满足市场需求、增强产品竞争力、不断获取新增订单,则公司未来可能面临销售收入无法保持高速增长、净利润下降的风险。

(五)应收账款坏账风险

报告期各期末,发行人应收账款账面价值分别为3,249.19万元、5,930.21万元、12,322.12万元及12,133.72万元,占资产总额的比例分别为23.88%、17.48%、33.43%及33.68%。由于公司中间件相关业务增长较快,公司客户或其下游客户主要为政府机构、军工单位、事业单位及国有企业,付款流程相对较长,使得公司期末应收账款金额较大。如果发生客户延迟付款或者客户拒绝支付相关款项,将会对公司经营业绩和资金周转造成一定不利的影响。

(六)毛利率变动风险

报告期内,公司主营业务毛利率分别为94.62%、88.52%、83.72%及94.76%。公司毛利率受收入结构、项目类型等变化影响,若未来影响公司毛利率因素出现较大不利变化,可能会导致公司毛利率出现大幅波动的风险。

第二节 股票上市情况

一、股票注册及上市审核情况

(一)编制上市公告书的法律依据

本上市公告书系根据《中华人民共和国公司法》《中华人民共和国证券法》和《上海证券交易所科创板股票上市规则》等有关法律法规的规定,按照《上海证券交易所发行与承销规则适用第1号一一证券上市公告书内容与格式》编制而成,旨在向投资者说明本公司首次公开发行股票上市的基本情况。

(二)中国证监会同意注册的决定及其主要内容

本公司首次公开发行股票(以下简称“本次发行”)已经中国证券监督管理委员会证监许可〔2023〕1066 号文注册同意,同意山东中创软件商用中间件股份有限公司首次公开发行股票并在科创板上市的注册申请。具体内容如下:

“一、同意你公司首次公开发行股票的注册申请。

二、你公司本次发行股票应严格按照报送上海证券交易所的招股说明书和发行承销方案实施。

三、本批复自同意注册之日起12个月内有效。

四、自同意注册之日起至本次股票发行结束前,你公司如发生重大事项,应及时报告上海证券交易所并按有关规定处理。”

(三)上海证券交易所同意股票上市的决定及其主要内容

本公司A股股票上市经上海证券交易所自律监管决定书〔2024〕21号批准。本公司 A 股股票在上海证券交易所科创板上市。公司A股股本为 8,505.1378 万股(每股面值1.00元),其中 1,798.5065万股股票将于 2024 年 3 月 13 日起上市交易。证券简称“中创股份”,证券代码“688695”。

二、股票上市相关信息

(一)上市地点及上市板块:上海证券交易所科创板

(二)上市时间:2024年3月13日

(三)股票简称:中创股份

(四)股票扩位简称:中创股份

(五)股票代码:688695

(六)本次公开发行后的总股本:8,505.1378万股

(七)本次公开发行的股票数量:2,126.2845万股

(八)本次上市的无流通限制及限售安排的股票数量:1,798.5065万股

(九)本次上市的有流通限制及限售安排的股票数量:6,706.6313万股

(十)参与战略配售的投资者在首次公开发行中获得配售的股票数量:本次参与战略配售的投资者合计获配212.6284万股,具体情况见本上市公告书“第三节 发行人、实际控制人及股东持股情况”之“七、本次战略配售情况”

(十一)本次发行前股东所持股份的流通限制及期限:请参见本上市公告书之“第三节 发行人、实际控制人及股东持股情况”之“五、本次发行前后的股本结构变动情况”

(十二)本次发行前股东对所持股份自愿锁定的承诺:请参见本上市公告书之“第八节 重要承诺事项”

(十三)本次上市股份的其他限售安排如下:

1、网上发行的股票无流通限制及限售期安排,自本次公开发行的股票在上海证券交易所上市之日起即可流通。

2、网下发行部分采用比例限售方式,网下投资者应当承诺其获配股票数量的10%(向上取整计算)限售期限为自发行人首次公开并发行上市之日起6个月。即每个配售对象获配的股票中,90%的股份无限售期,自本次发行股票在上交所上市交易之日起即可流通;10%的股份限售期为6个月,限售期自本次发行股票在上交所上市交易之日起开始计算。网下有限售期部分最终发行股票数量为1,151,496股。

3、战略配售部分:联席保荐人相关子公司深圳开源证券投资有限公司(以下简称“开源投资”)、民生证券投资有限公司(以下简称“民生投资”)参与战略配售获配股票的限售期为24个月,限售期自本次公开发行的股票在上交所上市之日起开始计算。限售期届满后,开源投资、民生投资对获配股份的减持适用证监会和上交所关于股份减持的有关规定。

(十四)股票登记机构:中国证券登记结算有限责任公司上海分公司

(十五)上市保荐人:开源证券股份有限公司、民生证券股份有限公司

三、公司申请首次公开发行并上市时选择的具体上市标准及公开发行后达到所选定的上市标准情况及其说明

(一)公司申请首次公开发行并上市时选择的具体上市标准

发行人本次发行申请适用《上海证券交易所科创板股票上市规则》第2.1.2条第(一)项的规定:“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元。”

(二)公司公开发行后达到所选定的上市标准情况及其说明

本次发行价格确定后发行人上市时市值为19.08亿元。公司2022年度经审计的扣除非经常性损益前后孰低的归属于母公司股东的净利润为3,892.41万元,2022年度经审计的营业收入为13,741.54万元,符合“最近一年净利润为正且营业收入不低于人民币1亿元”的标准。

因此,公司满足所选择的上市标准。

第三节 发行人、实际控制人及股东持股情况

一、发行人基本情况

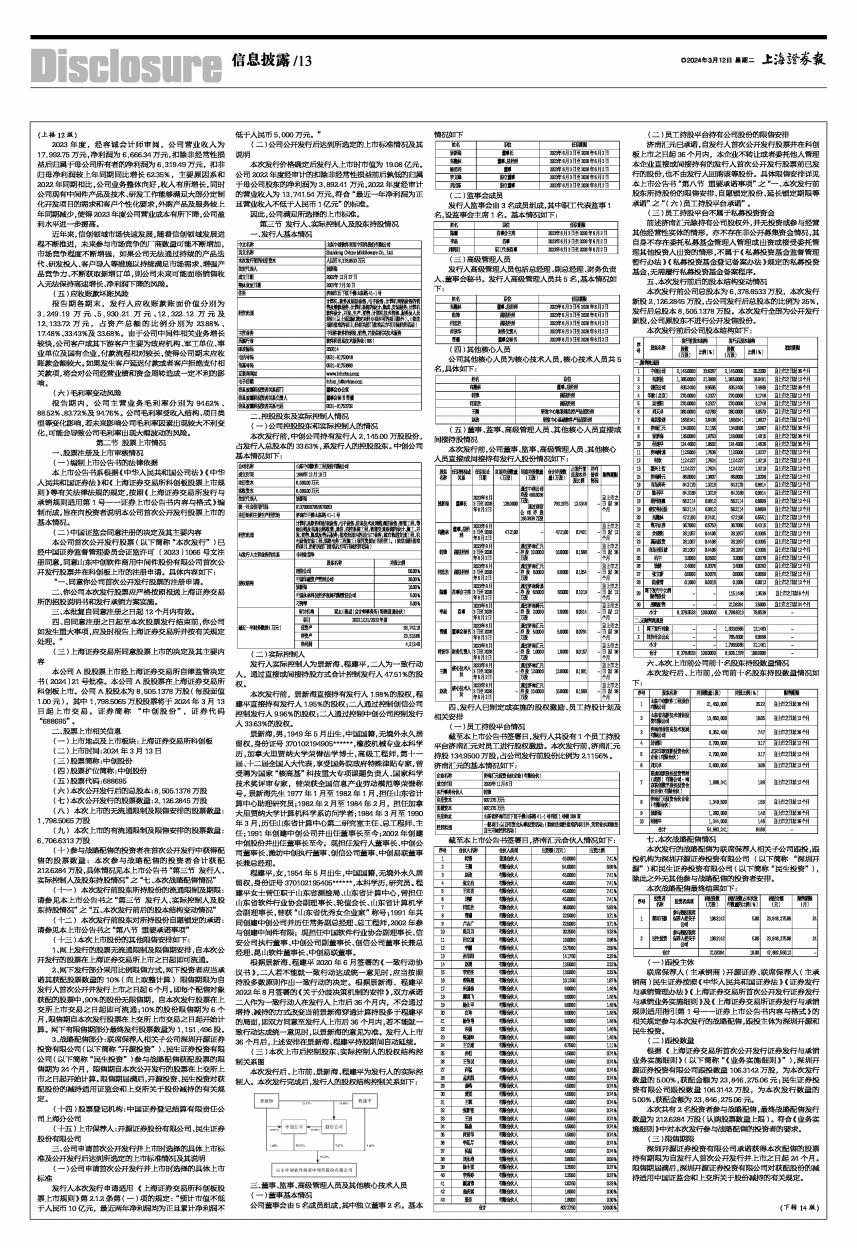

■

二、控股股东及实际控制人情况

(一)公司控股股东和实际控制人的情况

本次发行前,中创公司持有发行人2,145.00万股股份,占发行人总股本的33.63%,系发行人的控股股东。中创公司基本情况如下:

■

(二)实际控制人

发行人实际控制人为景新海、程建平,二人为一致行动人,通过直接或间接持股方式合计控制发行人47.51%的股权。

本次发行前,景新海直接持有发行人1.98%的股权,程建平直接持有发行人1.95%的股权;二人通过控制创信公司控制发行人9.96%的股权;二人通过控制中创公司控制发行人33.63%的股权。

景新海,男,1949年5月出生,中国国籍,无境外永久居留权,身份证号370102194905******,橡胶机械专业本科学历,加拿大里贾纳大学荣誉法学博士,高级工程师,第十一届、十二届全国人大代表,享受国务院政府特殊津贴专家,曾受聘为国家“核高基”科技重大专项课题负责人、国家科学技术奖评审专家,曾荣获全国信息产业劳动模范等荣誉称号。景新海先生1977年1月至1982年1月,担任山东省计算中心助理研究员;1982年2月至1984年2月,担任加拿大里贾纳大学计算机科学系访问学者;1984年3月至1990年3月,历任山东省计算中心第二研究室主任、总工程师、主任;1991年创建中创公司并出任董事长至今;2002年创建中创股份并出任董事长至今。现担任发行人董事长、中创公司董事长、潍坊中创执行董事、创信公司董事、中创易联董事长兼总经理。

程建平,女,1954年5月出生,中国国籍,无境外永久居留权,身份证号370102195405******,本科学历,研究员。程建平女士曾任职于山东省测绘局、山东省计算中心,曾担任山东省软件行业协会副理事长、轮值会长、山东省计算机学会副理事长,曾获“山东省优秀女企业家”称号;1991年共同创建中创公司并历任常务副总经理、总工程师,2002年参与创建中间件有限;现担任中国软件行业协会副理事长、信安公司执行董事、中创公司副董事长、创信公司董事长兼总经理、昆山软件董事长、中创易联董事。

根据景新海、程建平2020年6月签署的《一致行动协议书》,二人若不能就一致行动达成统一意见时,应当按照持股多数原则作出一致行动的决定。根据景新海、程建平2022年8月签署的《关于分歧决策机制的安排》,双方承诺二人作为一致行动人在发行人上市后36个月内,不会通过增持、减持的方式改变当前景新海穿透计算持股多于程建平的局面,即双方同意至发行人上市后36个月内,若不能就一致行动达成统一意见时,以景新海的意见为准。发行人上市36个月后,上述安排在景新海、程建平持股期间自动延续。

(三)本次上市后控制股东、实际控制人的股权结构控制关系图

本次发行后、上市前,景新海、程建平为发行人的实际控制人。本次发行完成后,发行人的股权结构控制关系如下:

■

三、董事、监事、高级管理人员及其他核心技术人员

(一)董事基本情况

公司董事会由5名成员组成,其中独立董事2名。基本情况如下

■

(二)监事会成员

发行人监事会由3名成员组成,其中职工代表监事1名,设监事会主席1名。基本情况如下:

■

(三)高级管理人员

发行人高级管理人员包括总经理、副总经理、财务负责人、董事会秘书。发行人高级管理人员共5名,基本情况如下:

■

(四)其他核心人员

公司其他核心人员为核心技术人员,核心技术人员共5名,具体如下:

■

(五)董事、监事、高级管理人员、其他核心人员直接或间接持股情况

本次发行前,公司董事、监事、高级管理人员、其他核心人员直接或间接持有发行人股份情况如下:

■

四、发行人已制定或实施的股权激励、员工持股计划及相关安排

(一)员工持股平台情况

截至本上市公告书签署日,发行人共设有1个员工持股平台济南汇元对员工进行股权激励。本次发行前,济南汇元持股134.9500万股,占公司发行前股份比例为2.1156%。济南汇元的基本情况如下:

■

截至本上市公告书签署日,济南汇元合伙人情况如下:

■

(二)员工持股平台持有公司股份的限售安排

济南汇元已承诺,自发行人首次公开发行股票并在科创板上市之日起36个月内,本企业不转让或者委托他人管理本企业直接或间接持有的发行人首次公开发行股票前已发行的股份,也不由发行人回购该等股份。具体限售安排详见本上市公告书“第八节 重要承诺事项”之“一、本次发行前股东所持股份的限售安排、自愿锁定股份、延长锁定期限等承诺”之“(六)员工持股平台承诺”。

(三)员工持股平台不属于私募投资资金

前述济南汇元除持有公司股权外,并无投资或参与经营其他经营性实体的情形,亦不存在非公开募集资金情况,其自身不存在委托私募基金管理人管理或出资或接受委托管理其他投资人出资的情形,不属于《私募投资基金监督管理暂行办法》《私募投资基金登记备案办法》规定的私募投资基金,无需履行私募投资基金备案程序。

五、本次发行前后的股本结构变动情况

本次发行前公司总股本为6,378.8533万股,本次发行新股2,126.2845万股,占公司发行后总股本的比例为25%,发行后总股本8,505.1378万股。本次发行全部为公开发行新股,公司原股东不进行公开发售股份。

本次发行前后公司股本结构如下:

■

六、本次上市前公司前十名股东持股数量情况

本次发行后、上市前,公司前十名股东持股数量情况如下:

■

七、本次战略配售情况

本次发行的战略配售为联席保荐人相关子公司跟投,跟投机构为深圳开源证券投资有限公司(以下简称“深圳开源”)和民生证券投资有限公司(以下简称“民生投资”),除此之外无其他参与战略配售的投资者安排。

本次战略配售最终结果如下:

■

(一)跟投主体

联席保荐人(主承销商)开源证券、联席保荐人(主承销商)民生证券按照《中华人民共和国证券法》《证券发行与承销管理办法》《上海证券交易所首次公开发行证券发行与承销业务实施细则》及《上海证券交易所证券发行与承销规则适用指引第1号一一证券上市公告书内容与格式》的相关规定参与本次发行的战略配售,跟投主体为深圳开源和民生投资。

(二)跟投数量

根据《上海证券交易所首次公开发行证券发行与承销业务实施细则》(以下简称“《业务实施细则》”),深圳开源证券投资有限公司跟投数量106.3142万股,为本次发行数量的5.00%,获配金额为23,846,275.06元;民生证券投资有限公司跟投数量106.3142万股,为本次发行数量的5.00%,获配金额为23,846,275.06元。

本次共有2名投资者参与战略配售,最终战略配售发行数量为212.6284万股(认购股票数量上限)。符合《业务实施细则》中对本次发行参与战略配售的投资者的要求。

(三)限售期限

深圳开源证券投资有限公司承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起24个月。限售期届满后,深圳开源证券投资有限公司对获配股份的减持适用中国证监会和上交所关于股份减持的有关规定。

(下转14版)