关于中信建投基金管理有限公司

旗下部分基金在直销中心和网上直销开通基金转换业务的公告

为满足广大投资者的投资需求,中信建投基金管理有限公司(以下简称“本公司”)决定在本公司直销中心和网上直销开通旗下部分基金的基金转换业务。

一、适用基金范围

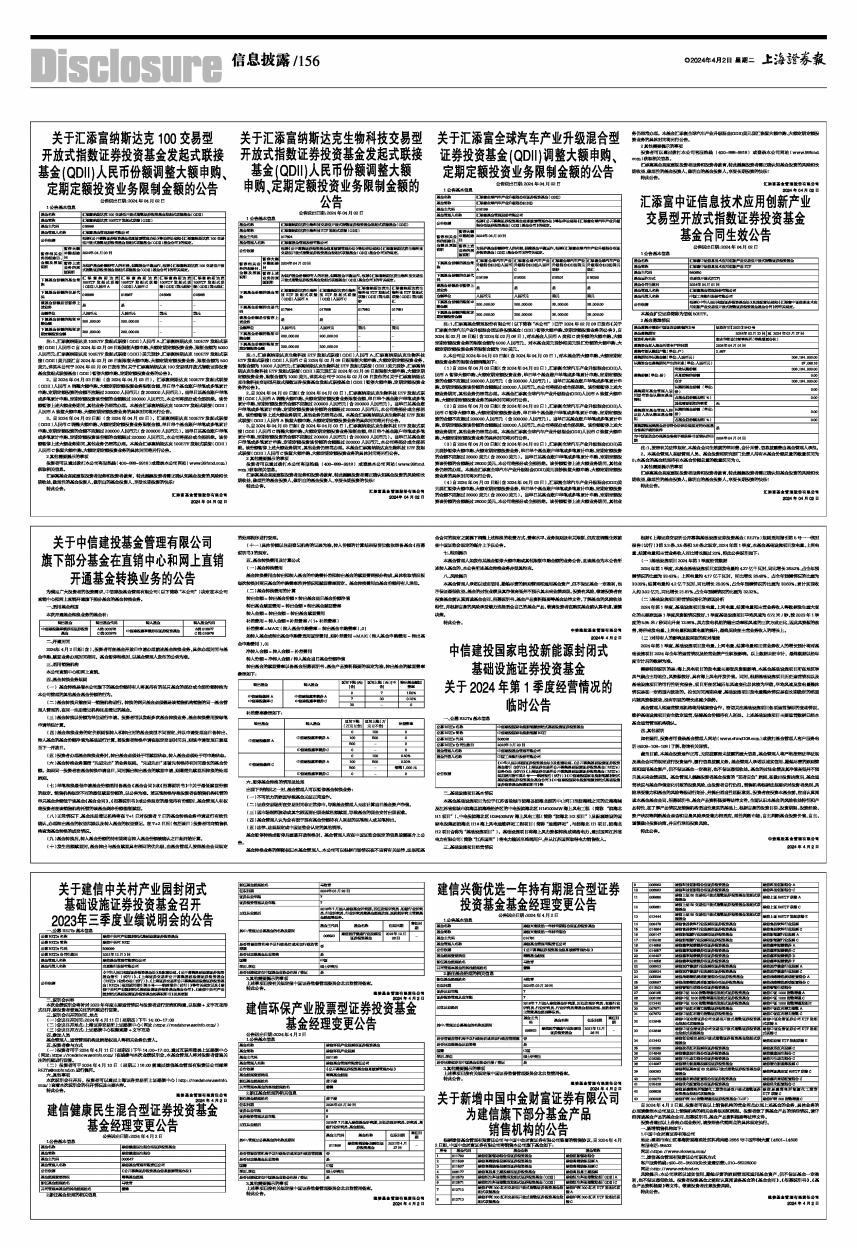

本次开通基金转换业务的基金有:

■

二、开通时间

2024年4月2日起(含),投资者可在基金开放日申请办理前述基金转换业务,具体办理时间与基金申购、赎回业务办理时间相同。基金暂停转换时,以基金管理人发布的公告为准。

三、适用销售机构

本公司直销中心和网上直销。

四、基金转换业务规则

(一)基金转换是指本公司旗下的基金份额持有人将其持有的某只基金的部分或全部份额转换为本公司管理的其他基金基金份额的行为。

(二)基金转换只能在同一销售机构进行。转换的两只基金必须都是该销售机构销售的同一基金管理人管理的、在同一注册登记机构注册登记的基金。

(三)基金转换以份额为单位进行申请。投资者可以发起多次基金转换业务,基金转换费用按每笔申请单独计算。

(四)基金转换业务的定价原则视转入和转出时的基金类型不同而定,并以申请受理当日各转出、转入基金的基金份额净值为基础进行计算,若投资者转换申请在规定交易时间后,则该申请受理日顺延至下一开放日。

(五)投资者办理基金转换业务时,转出基金必须处于可赎回状态,转入基金必须处于可申购状态。

(六)基金转换业务遵循“先进先出”的业务规则。“先进先出”即首先转换持有时间最长的基金份额。如果同一投资者在基金转换申请当日,同时提出转出基金的赎回申请,则遵循先赎回后转换的处理原则。

(七)单笔转换最低申请基金份额适用各基金《基金合同》或《招募说明书》中关于最低赎回份额的规定。销售机构规定不同的最低赎回份额的,以公告为准。若某笔转换导致投资者在销售机构托管的单只基金余额低于该基金《基金合同》、《招募说明书》或公告规定的最低持有份额时,基金管理人有权将投资者在该销售机构托管的该基金剩余份额强制赎回。

(八)正常情况下,基金注册登记机构将在T+1日对投资者T日的基金转换业务申请进行有效性确认,办理转出基金的权益扣除以及转入基金的权益登记。在T+2日后(包括该日)投资者可向销售机构查询基金转换的成交情况。

(九)基金转换后,转入基金份额的持有期将自转入基金份额被确认之日起开始计算。

(十)发生巨额赎回时,基金转出与基金赎回具有相同的优先级,由基金管理人按照基金合同规定的处理程序进行受理。

(十一)具体份额以注册登记机构的记录为准,转入份额的计算结果保留位数依照各基金《招募说明书》的规定。

五、基金转换费用及计算公式

(一)基金转换费用

基金转换费用由转出和转入基金的申购费补差和转出基金的赎回费两部分构成,具体收取情况视每次转换时两只基金的申购费率差异情况和赎回费率而定。基金转换费用由基金份额持有人承担。

(二)基金转换费用的计算

转出金额=转出基金份额×转出基金当日基金份额净值

转出基金赎回费用=转出金额×转出基金赎回费率

转入金额=转出金额-转出基金赎回费用

补差费用=转入金额×补差费率/(1+补差费率)

补差费率=MAX[(转入基金申购费率-转出基金申购费率),0]

如转入基金或转出基金申购费适用固定费用,则补差费用=MAX[(转入基金申购费用-转出基金申购费用),0]

净转入金额=转入金额-补差费用

转入份额=净转入金额/转入基金当日基金份额净值

转出基金的赎回费率以各基金招募说明书、基金产品资料概要的规定为准,转出基金的赎回费率参照如下:

■

补差费率参照如下:

■

六、暂停基金转换的情形及处理

出现下列情况之一时,基金管理人可以暂停基金转换业务:

(一)不可抗力的原因导致基金无法正常运作。

(二)证券交易场所在交易时间非正常停市,导致基金管理人无法计算当日基金资产净值。

(三)因市场剧烈波动或其它原因而出现连续巨额赎回,导致基金的现金支付出现困难。

(四)基金管理人认为会有损于现有基金份额持有人利益的某笔转入或某笔转出。

(五)法律、法规规定或中国证监会认定的其他情形。

基金暂停转换或暂停后重新开放转换时,基金管理人应在中国证监会规定的信息披露媒介上公告。

基金转换业务的解释权归本基金管理人,本公司可以根据市场情况在不违背有关法律、法规和基金合同的规定之前提下调整上述转换的收费方式、费率水平、业务规则及有关限制,但应在调整生效前在中国证监会规定的媒介上予以公告。

七、特别提示

本基金管理人如发布某基金暂停大额申购或其他限制申购金额的业务公告,且该基金为本公告所述转入基金的,本公告所述基金转换业务亦受其约束。

八、风险提示

本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。投资有风险,敬请投资者在投资基金前认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。敬请投资者在购买基金前认真考虑、谨慎决策。

特此公告。

中信建投基金管理有限公司

2024年4月2日

中信建投国家电投新能源封闭式

基础设施证券投资基金

关于2024年第1季度经营情况的

临时公告

一、公募REITs基本信息

■

二、基础设施项目基本情况

本基金基础设施项目为位于江苏省盐城市滨海县滨海北部的中山河口至滨海港之间的近海海域及江苏省盐城市滨海县滨海港经济区的中电投滨海北区H1#100MW海上风电工程(简称“滨海北H1项目”)、中电投滨海北区H2#400MW海上风电工程(简称“滨海北H2项目”)及配套建设的国家电投集团滨海北H1#海上风电运维驿站工程项目(简称“运维驿站”,与滨海北H1项目、滨海北H2项目合称为“基础设施项目”)。基础设施项目将海上风力资源转换成清洁电力,通过国网江苏省电力有限公司(简称“江苏国网”)将电力输送至终端用户,并从江苏国网取得电力销售收入。

三、基础设施项目经营情况

根据《上海证券交易所公开募集基础设施证券投资基金(REITs)规则适用指引第5号一一临时报告(试行)》第3.3条、3.5条和3.6条之规定,2024年第1季度,本基金基础设施项目发电量、上网电量、结算电量和主营业务收入同比增长超过20%,特此公告说明如下:

(一)基础设施项目2024年第1季度经营数据

2024年第1季度,本基金基础设施项目实现发电量约4.27亿千瓦时,同比增长26.52%,占全年预测情况的比重为33.43%;上网电量约4.17亿千瓦时,同比增长26.48%,占全年预测情况的比重为33.39%;结算电量约4.2亿千瓦时,同比增长29.39%,占全年预测情况的比重为33.63%;累计实现收入约3.02亿元,同比增长21.87%,占全年预测情况的比重为32.32%。

(二)基础设施项目经营情况变化的原因分析

2024年第1季度,基础设施项目发电量、上网电量、结算电量和主营业务收入等数据发生重大变化的主要原因是1季度风资源情况较好,1季度基础设施项目平均风速为6.72米/秒,较2023年1季度的5.95米/秒同比升高12.86%。风力发电机组的输出功率和风速的三次方成正比,因此风资源的改善,将带来发电量、上网电量和结算电量的提升,最终反映在主营业务收入的增长上。

(三)对持有人的影响及拟采取的应对措施

2024年第1季度,基础设施项目发电量、上网电量、结算电量和主营业务收入的增长预计将对基础设施项目2024年全年的运营情况及经营业绩产生积极影响。以上数据未经审计,最终数据以经年度审计后的数据为准。

需要特别说明的是:海上风电项目的发电量主要受风资源影响,本基金基础设施项目所在地区季风气候占主导地位,风资源较好,具有海上风电开发价值。同时,根据基础设施项目历史运营情况以及基础设施项目的可行性研究报告,项目所在区域历年风速变化总体较为平稳,平均风速及发电量整体情况是在一定范围内波动的。拉长时间周期来看,基础设施项目发电量整体情况是在长期稳定的范围内随风资源波动,没有明显的增长或减少趋势。

基金管理人和运营管理机构将持续紧密合作,密切关注基础设施项目各项运营指标的变动情况,维护基础设施项目安全稳定运营,保障基金份额持有人利益。上述基础设施项目主要运营数据已经本基金运营管理机构确认。

四、其他说明

如有疑问,投资者可登录基金管理人网站(www.cfund108.com)或拨打基金管理人客户服务电话 (4009-108-108)了解、咨询有关详情。

截至目前,本基金投资运作正常,无应披露而未披露的重大信息,基金管理人将严格按照法律法规及基金合同的规定进行投资运作,履行信息披露义务。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。销售机构根据法规要求对投资者类别、风险承受能力和基金的风险等级进行划分,并提出适当性匹配意见。投资者在投资本基金前,应当认真阅读本基金基金合同、招募说明书、基金产品资料概要等法律文件,全面认识本基金的风险收益特征和产品特性,在了解产品情况及销售机构适当性意见的基础上,根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和自身风险承受能力相适应,理性判断市场,自主判断基金投资价值,自主、谨慎做出投资决策,并自行承担投资风险。

特此公告。

中信建投基金管理有限公司

2024年4月2日