苏州泽璟生物制药股份有限公司2023年年度报告

|

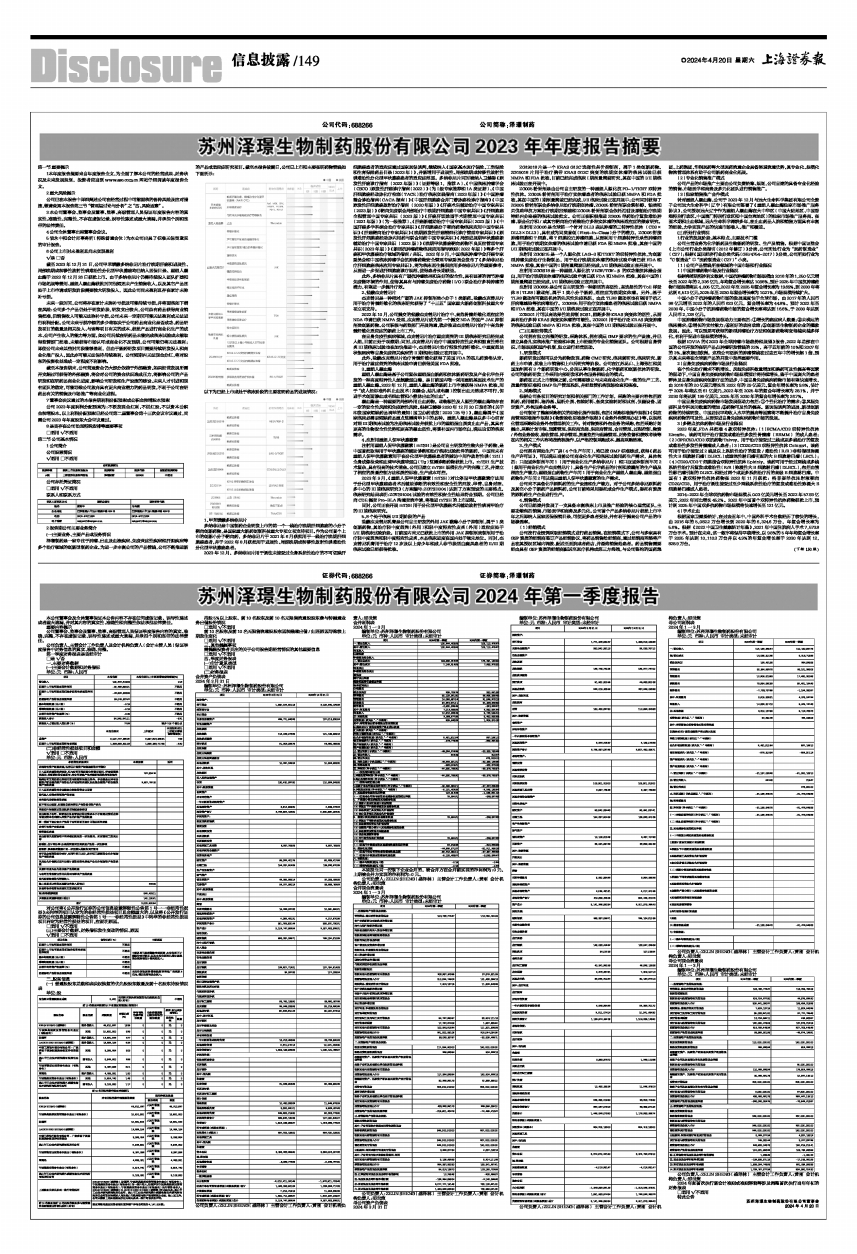

公司代码:688266 公司简称:泽璟制药

第一节 重要提示

1本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到www.sse.com.cn网站仔细阅读年度报告全文。

2重大风险提示

公司已在本报告中详细阐述公司在经营过程中可能面临的各种风险及应对措施,敬请查阅本报告第三节“管理层讨论与分析”之“四、风险因素”。

3本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实性、准确性、完整性,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

4公司全体董事出席董事会会议。

5信永中和会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的审计报告。

6公司上市时未盈利且尚未实现盈利

√是 □否

截至2023年12月31日,公司甲苯磺酸多纳非尼片治疗晚期肝癌和进展性、局部晚期或转移性放射性碘难治性分化型甲状腺癌均已纳入医保目录、重组人凝血酶于2023年12月26日获批上市。由于多纳非尼片仍需持续投入团队扩建和市场拓展等费用、重组人凝血酶获批时间很短还未产生销售收入,以及其它产品还处于上市申请或研发阶段需要较大研发投入,因此公司尚未盈利且存在累计未弥补亏损。

未来一段时间,公司将存在累计未弥补亏损及可能持续亏损,并将面临如下潜在风险:公司多个产品仍处于研发阶段,研发支出较大,公司虽有药品获得商业销售批准,但销售收入可能无法弥补亏损,公司未来一定期间可能无法盈利或无法进行利润分配。公司未来亏损净额的多少将取决于公司药品商业化是否成功、药品研发项目的数量及相关投入、与该等项目有关的成本、获批产品进行商业化生产的成本、公司产生收入的能力等方面。如公司后续在研药品未能完成临床试验或未能取得监管部门批准、未能获得市场认可或商业化不及预期,公司可能仍将无法盈利;即使公司未来某些时间段能够盈利,但由于新药研发项目需要持续研发投入和商业化推广投入,因此亦可能无法保持持续盈利。公司短期内无法现金分红,将对股东的投资收益造成一定程度不利影响。

截至本报告期末,公司营运资金仍大部分依赖于外部融资,如果经营发展所需开支超过可获得的外部融资,将会对公司的资金状况造成压力,将影响公司的产品研发和在研药品商业化进度,影响公司研发和生产设施的建设、未来人才引进和现有团队的稳定,可能导致公司放弃具有更大商业潜力的药品研发,不利于公司在研药品有关的销售及市场推广等商业化进程。

7董事会决议通过的本报告期利润分配预案或公积金转增股本预案

公司2023年度利润分配预案为:不派发现金红利,不送红股,不以资本公积金转增股本。以上利润分配预案已经公司第二届董事会第十三次会议审议通过,尚需公司2023年年度股东大会审议通过。

8是否存在公司治理特殊安排等重要事项

□适用 √不适用

第二节 公司基本情况

1公司简介

公司股票简况

√适用 □不适用

■

公司存托凭证简况

□适用 √不适用

联系人和联系方式

■

2报告期公司主要业务简介

(一)主要业务、主要产品或服务情况

泽璟制药是一家专注于肿瘤、出血及血液疾病、免疫炎症性疾病和肝胆疾病等多个治疗领域的创新型制药企业。为进一步丰富公司的产品管线,公司不断推进新的产品或适应症研究项目。截至本报告披露日,公司已上市和主要在研药物管线如下图所示:

■

以下为已经上市或处于临床阶段的主要在研药品的进展情况:

■

1、甲苯磺酸多纳非尼片

多纳非尼是中国制药企业研发上市的第一个一线治疗晚期肝细胞癌的小分子靶向创新药物,是国家重大新药创制科技重大专项立项支持项目。作为公司首个上市的创新小分子靶向药,多纳非尼片于2021年6月获批用于一线治疗晚期肝细胞癌患者,并于2022年8月获批用于进展性、局部晚期或转移性放射性碘难治性分化型甲状腺癌患者。

2023年12月,多纳非尼片用于既往未接受过全身系统性治疗的不可切除肝细胞癌患者的适应症通过国家医保谈判,继续纳入《国家基本医疗保险、工伤保险和生育保险药品目录(2023年)》,并新增用于进展性、局部晚期或转移性放射性碘难治性分化型甲状腺癌患者的适应症范围。多纳非尼片同时被纳入卫健委《原发性肝癌诊疗指南(2022年版)》(证据等级1,推荐A)、《中国临床肿瘤学会(CSCO)原发性肝癌诊疗指南(2022)》(为I级专家推荐和1A类证据)、《中国肝细胞癌经动脉化疗栓塞(TACE)治疗临床实践指南(2023年版)》《中国肿瘤整合诊治指南(CACA指南)》《中国肝细胞癌合并门静脉癌栓诊疗指南》《中国原发性肝细胞癌放射治疗指南(2020年版)》《肝癌术后辅助治疗中国专家共识(2023版)》《靶向免疫联合局部治疗中晚期肝细胞癌中国专家共识》《肝细胞癌全程管理中国专家共识(2023版)》《肝癌肝切除围手术期管理中国专家共识(2021年版)》(为一级推荐)、《肝癌新辅助治疗中国专家共识(2023版)》《中国肝癌多学科综合治疗专家共识》《肝细胞癌分子靶向药物临床应用中国专家共识》《肝癌靶向治疗专家共识》《晚期原发性肝癌精细化诊疗管理专家共识》《原发性肝细胞癌经动脉内用药与联合用药中国专家共识》《局部进展期甲状腺癌新辅助治疗中国专家共识(2023版)》《晚期甲状腺癌靶向药物不良反应管理专家共识(2023年版)》《新型抗肿瘤药物临床应用指导原则(2022年版)》等多个肝癌和甲状腺癌治疗领域的指南/共识。2022年9月,中国临床肿瘤学会肝癌专家委员会和中国临床肿瘤学会抗肿瘤药物安全管理专家委员会发布了《多纳非尼治疗肝细胞癌临床应用专家共识》,将为临床医生提供应用多纳非尼片的重要参考,从而进一步促进肝细胞癌诊疗规范,使得患者长期获益。

此外,多纳非尼片具有广谱抗肿瘤效果和良好的安全性,具有显著的调节肿瘤免疫微环境的作用,使得其具有与肿瘤免疫治疗药物(I/O)联合治疗多种肿瘤的潜力,有望进一步提升疗效。

2、盐酸杰克替尼片

杰克替尼是一种相对广谱的JAK抑制剂类小分子1类新药。盐酸杰克替尼片用于治疗骨髓纤维化的临床研究获得了“十三五”国家重大新药创制科技重大专项立项支持。

2022年10月,公司提交的盐酸杰克替尼片治疗中、高危骨髓纤维化适应症的NDA申请已获NMPA受理,杰克替尼片成为第一个提交NDA的国产JAK抑制剂类创新药物。公司积极与药监部门开展沟通,稳步推进杰克替尼片治疗中高危骨髓纤维化适应症的新药上市工作。

在自身免疫性疾病领域,杰克替尼片治疗重症斑秃的III期临床研究已经完成入组,目前正处于观察期;同时,杰克替尼片治疗中重度特应性皮炎和强直性脊柱炎III期临床试验也在加快推进中,杰克替尼片治疗特发性肺纤维化、中重度斑块状银屑病等自身免疫相关疾病的II期临床试验正在开展中。

此外,盐酸杰克替尼片治疗骨髓纤维化获得了美国FDA的孤儿药资格认定,用于治疗重症斑秃的临床试验申请已获得美国FDA批准。

3、重组人凝血酶

重组人凝血酶是基于公司复杂重组蛋白新药和抗体新药研发及产业化平台开发的一种高度特异性人丝氨酸蛋白酶,是目前国内唯一采用重组基因技术生产的重组人凝血酶。2023年12月,重组人凝血酶的新药上市申请获得NMPA批准,用于“成人经标准外科止血技术(如缝合、结扎或电凝)控制出血无效或不可行,促进手术创面渗血或毛细血管和小静脉出血的止血”。

凝血酶是一种重要的局部外用止血药物。动物源性及人源性的凝血酶均存在一定的安全性风险和免疫原性风险。根据卫健委2020年12月20日发布的《关于印发国家短缺药品清单的通知(国卫办药政发〔2020〕25号)》,凝血酶属于《国家临床必需易短缺药品重点监测清单》中的品种。重组人凝血酶是以多中心双盲对照III期临床试验为注册临床试验并获批上市的重组蛋白质类止血产品,其具有更高的生物安全性优势和更高的凝血活性,将填补国内市场空白,满足迫切的临床需求。

4、注射用重组人促甲状腺激素

注射用重组人促甲状腺激素(rhTSH)是公司自主研发的生物大分子药物,是中国首批取得用于甲状腺癌的辅助诊断和治疗临床试验批件的新药,中国尚未有重组人促甲状腺激素用于在分化型甲状腺癌患者的随访中用作放射性碘(131I)全身成像检查和血清甲状腺球蛋白(Tg)监测诊断药物获批上市。rhTSH生产技术复杂,具有很高的技术壁垒。公司已建立rhTSH规模化生产的完整工艺,并建立了相应的质量控制方法和质控标准,生产成本可控。

2023年9月,《重组人促甲状腺激素(rhTSH)对比停服甲状腺激素疗法用于分化型甲状腺癌患者术后辅助诊断的有效性和安全性的开放、单臂、自身对照、多中心的III期临床研究》(方案编号:ZGTSH004)达到了方案预设的主要终点。临床研究结果表明:ZGTSH004试验的有效性和安全性结果符合预期。公司已经向CDE提交Pre-BLA沟通交流申请,将推进rhTSH的上市进程。

同时,公司正在开展rhTSH用于分化型甲状腺癌术后辅助放射性碘清甲治疗的III期临床研究。

5、8个处于临床I/II期阶段的产品

盐酸杰克替尼乳膏是公司自主研发的外用JAK激酶小分子抑制剂,属于1类创新药物,其治疗轻中度斑秃(外用)和轻中度特应性皮炎(外用)适应症处于I/II期临床试验阶段。目前国内尚无已获批上市的外用JAK抑制剂类制剂用于治疗轻中度斑秃和轻中度特应性皮炎,本品临床进度在国内处于领先地位。同时,杰克替尼乳膏用于治疗12岁及以上青少年和成人非节段型白癜风患者的II/III期临床试验已经获得批准。

ZG19018片是一个KRAS G12C选择性共价抑制剂,属于1类创新药物。ZG19018片用于治疗携带KRAS G12C突变的晚期实体瘤的临床试验已获NMPA和FDA批准,目前已经完成临床I期剂量爬坡研究,其在中国的I/II期临床试验正在开展中。

ZG005粉针剂是由公司自主研发的一种重组人源化抗PD-1/TIGIT双特异性抗体。ZG005粉针剂用于治疗实体瘤患者的临床试验已获NMPA和FDA批准,其在中国的I期剂量爬坡已经完成,I/II临床试验正在开展中;公司同时获得了ZG005粉针剂联合多纳非尼治疗晚期实体瘤、ZG005粉针剂联合紫杉醇、铂类和贝伐珠单抗方案治疗晚期宫颈癌和ZG005粉针剂联合依托泊苷及顺铂治疗晚期神经内分泌癌的临床试验批文。公司正在积极推进ZG005单药治疗复发难治肿瘤、联合化疗和/或其它靶向治疗药物治疗多种实体瘤的临床适应症的探索研究。

注射用ZG006是全球第一个针对DLL3表达肿瘤的三特异性抗体(CD3×DLL3×DLL3),具有成为同类首创(First-in-Class)分子的潜力。ZG006衔接肿瘤细胞和T细胞,将T细胞拉近肿瘤细胞,从而利用T细胞特异性杀伤肿瘤细胞,用于治疗晚期实体瘤的临床试验申请已获FDA和NMPA批准,其在中国的I/II期临床试验正在开展中。

注射用ZGGS15是一个人源化抗LAG-3和TIGIT的双特异性抗体,为创新型肿瘤免疫治疗生物制品,用于治疗晚期实体瘤的临床试验申请已获FDA和NMPA批准,其在中国的I期剂量爬坡已经完成,I/II期临床试验正在开展中。

注射用ZGGS18是一种重组人源化抗VEGF/TGF-β的双功能抗体融合蛋白,用于治疗晚期实体瘤的临床试验申请已获FDA和NMPA批准,其在中国的I期剂量爬坡已经完成,I/II期临床试验正在开展中。

注射用ZG0895是公司自主研发的一种新型的高活性、高选择性的Toll样受体8(TLR8)激动剂,属于1类小分子新药,适应症为晚期实体瘤。另外,基于TLR8激动剂可激活机体的先天性免疫系统,由此TLR8激动剂也有望用于抗乙肝病毒感染等抗病毒治疗。ZG0895用于治疗实体瘤患者的临床试验已获NMPA和FDA批准,其在中国的I/II期临床试验正在开展中。

ZG2001片可以高选择性地抑制SOS1,阻断多种KRAS突变体的活性,从而具有治疗多种KRAS突变实体瘤的可能性。ZG2001用于治疗泛KRAS突变肿瘤的临床试验已获NMPA和FDA批准,其在中国的I/II期临床试验正在开展中。

(二)主要经营模式

公司拥有独立完整的研发、采购体系,拥有满足GMP要求的生产设施,并已建立具备扎实临床推广经验和丰富上市经验的专业化销售团队。公司根据自身情况、市场规则和运作机制,独立进行经营活动。

1、研发模式

新药研发过程可以分为药物发现、药物CMC研究、临床前研究、临床研究、新药上市申请、批准上市销售和上市后研究等阶段。公司在江苏昆山、上海张江和美国加州拥有3个新药研发中心,分别从事生物新药、化学新药和创新抗体的研发。公司的新药研发工作采用内部研发和外包服务相结合的模式。

新药在正式上市销售之前,公司需要建立与未来商业化生产一致的生产工艺、质量控制标准和GMP生产管理系统,并经监管机构现场检查和核准。

2、采购模式

根据公司各项目的研究计划和相关部门的工作计划,采购的主要内容包括原料药、药用辅料、培养基、层析介质、包装材料、各类实验耗材和试剂、仪器设备、固定资产、外包服务业务等。

公司制定了整套采购相关的标准化操作规程,包括《采购标准操作规程》《供应商管理标准操作规程》《物资验收标准操作规程》《业务外包管理办法》等,以规范化管理采购和业务外包管理相关工作。针对物资和外包业务的采购,包括采购计划提出、采购计划审核、预算管理、供应商选择、供应商管理、合同管理、过程控制、物资/外包业务验收、验收管理、库存管理、质量监控与跟踪管理、财务监督和绩效考核等在内的相关工作内容均按流程操作,以严格控制采购成本、提高采购效率。

3、生产模式

公司拥有两处生产厂房(4个生产车间),均已按GMP标准建成,获得《药品生产许可证》,可以满足当前公司商业化生产和临床试验用药生产需求,具体包括:口服固体制剂车间1(用于商业化生产多纳非尼片)和口服固体制剂车间2(拟用于商业化生产杰克替尼片),具备生产化学药品的片剂和胶囊剂的生产线及相应生产能力;重组蛋白药物生产车间1用于商业化生产重组人凝血酶,重组蛋白药物生产车间2可以满足重组人促甲状腺激素的生产需求。

公司尚不具备化学原料药的生产设施和生产能力。对于公司多纳非尼原料药及其它小分子新药产品原料药,公司目前均采用委托或合作生产模式,委托有资质的原料药生产企业进行生产。

4、销售模式

公司已组建并发展了一支具备丰富临床上市及推广经验的核心运营团队,主要功能包括销售、市场医学和商务及多元化。公司首个产品多纳非尼片获批上市半年之后即纳入国家医保报销目录,可使更多患者受益,并有利于提高公司产品的市场渗透率。

(1)经销模式

公司按行业惯例采取经销模式进行药品销售。在经销模式下,公司与多家具有GSP资质的经销商签订产品经销协议,将药品销售给经销商,通过经销商网络将产品在其授权区域内调拨、配送至医院或者药店,并最终销售给患者。药品销售需要经由具有GSP资质的经销商配送至医疗机构或第三方终端,与公司签约的国药集团、上药集团、华润医药等大型医药流通企业具备渠道流通优势,其专业化、规模化物流管理体系有助于公司新药商业化拓展。

(2)专业化销售推广模式

公司产品的市场推广主要由公司负责统筹、规划,公司自建的具备专业化经验的销售、市场医学和商务及多元化团队进行销售推广。

(3)独家销售推广合作模式

针对重组人凝血酶,公司于2023年12月与远大生命科学集团有限公司全资子公司远大生命科学(辽宁)有限公司签署了《重组人凝血酶独家市场推广服务协议》,公司授权远大辽宁作为重组人凝血酶在大中华区(中国大陆地区、中国香港特别行政区、中国澳门特别行政区和中国台湾地区)的独家市场推广服务商。在围术期和止血领域,远大生命科学深耕多年,在止血药品入院和销售方面具有丰富的经验,力争实现产品的快速市场准入、推广和覆盖。

(三)所处行业情况

1.行业的发展阶段、基本特点、主要技术门槛

公司主营业务为化学新药及生物新药的研发、生产及销售。根据中国证监会《上市公司行业分类指引(2012年修订)》分类,公司所处行业为“医药制造业”(C27);根据《国民经济行业分类代码(GB/4754-2017)》分类,公司所处行业为“C制造业”中“医药制造业(C27)”小类。

(1)公司产品管线所在领域的中国市场和行业概况

1)中国肿瘤药物市场及行业概况

根据弗若斯特沙利文数据,中国抗肿瘤药物市场规模由2016年的1,250亿元增长至2022年的2,336亿元,年均复合增长率达10.98%,预计2025年中国抗肿瘤药物市场规模将达4,005亿元,2022年至2025年复合增长率为19.69%,到2030年将达到6,513亿元,2025年至2030年复合增长率为10.21%,市场规模持续扩大。

中国小分子抗肿瘤药物市场的发展速度快于全球市场,由2017年的人民币98亿元增至2022年的人民币623亿元,复合增长率为44.8%。预计2022年至2030年,中国小分子抗肿瘤药物市场的复合增长率将达到16.6%,于2030年达到人民币2,128亿元。

中国肿瘤药物市场发展驱动力主要包括:①增长的癌症病人数量;②未满足的临床需求;③增长的支付能力;④利好的政府政策;⑤创新型生物制药企业的蓬勃发展。因此,可以预见可获得的新型肿瘤治疗方法和创新药物将变得越来越多样化,有利于促进市场规模的增长。

根据IQVIA的《2023年全球肿瘤市场趋势和展望》报告,2022年总部在中国的公司开发的在研产品占肿瘤研发管线的23%,高于五年前的10%和2007年的3%,首次超过欧洲。这些公司活跃的肿瘤管线在过去五年中的增长超1倍,预示其未来将在全球新产品的开发中发挥重要作用。

2)自身免疫疾病药物市场及行业概况

在个性化治疗需求不断增长、风湿免疫科数量增加和购药可及性提高等因素的驱动下,中国自身免疫疾病药物市场规模预计将持续增长,鉴于中国庞大的患者群体及自身免疫疾病创新疗法的进步,中国自身免疫疾病药物市场有望快速增长,由2018年的20亿美元增长至2022年的29亿美元,复合年增长率为9.8%,估计于2025年将达至61亿美元,2022年至2025年的复合年增长率为28.1%,并于2030年将达到199亿美元,2025年至2030年的复合年增长率为26.7%。

中国自身免疫疾病药物市场发展驱动力包括:①个性化治疗的需求;②风湿免疫科及专科医师数量的增加;③药物可及性的提高。新医保谈判的进展、新型创新药物的持续研发、中国居民平均收入水平的提高等因素将不断提升治疗自身免疫疾病药物的可及性,从而促进自身免疫疾病药物市场的发展。

3)多靶点抗体药物市场及行业概况

2023年度,FDA共批准4款双特异抗体:(1)BCMA/CD3双特异性抗体Elrexfio,该药可用于治疗复发或难治性多发性骨髓瘤(RRMM)的成人患者;(2)GPRC5D/CD3双抗药物Talvey,用于治疗接受过三线或更多线治疗的复发或难治性多发性骨髓瘤成人患者;(3)CD20/CD3双特异性抗体Columvi,该药可用于治疗接受过2线及以上系统性治疗的复发/难治性(R/R)非特指型弥漫性大B细胞淋巴瘤(DLBCL)或滤泡性淋巴瘤引起的大B细胞淋巴瘤(LBCL);(4)CD20/CD3 T细胞接合双特异性抗体Epkinly,该药可用于经过两线或多线系统性治疗后复发或难治性(R/R)弥漫性大B细胞淋巴瘤(DLBCL),包括由惰性淋巴瘤引起的DLBCL和经过两个或更多系统治疗后的高级B细胞淋巴瘤。中国有1款双特异性抗体药物在2023年11月获批:格菲妥单抗注射液靶向CD20/CD3,用于治疗既往接受过至少两线系统性治疗的复发或难治性弥漫大B细胞淋巴瘤成人患者。

2014-2022年全球双抗药物市场规模从0.03亿美元增长至2022年57.93亿美元,2022年同比增长45.2%。2022年中国首个双特异性抗体药物获批上市,预计到2025年中国双多抗药物市场规模将快速增长至121亿元。

4)手术止血

根据国家卫健委统计,在过去五年中,中国外科手术台数经历了较快的增长,由2016年的5,082.2万台增长到2020年的6,324.6万台,年复合增长率为5.6%。根据《2022中国卫生健康统计年鉴》,2021年中国住院病人手术7,573.8万台手术。预计在未来,这一数字将保持平稳增长,以9.8%的5年年均复合增长率于2025年达到10,110.3万台并以4.9%的年复合增长率于2030年达到12,828.9万台。

(下转150版)