铜陵精达特种电磁线股份有限公司关于收到上海证券交易所对公司2023年年度报告信息披露监管工作函的回复公告

证券代码:600577 证券简称:精达股份 公告编号:2024-037

债券代码:110074 债券简称:精达转债

铜陵精达特种电磁线股份有限公司关于收到上海证券交易所对公司2023年年度报告信息披露监管工作函的回复公告

本公司董事会及全体董事保证本公司公告内容不存在任何虚假记载、误导性陈述或者 重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

铜陵精达特种电磁线股份有限公司(以下简称“公司”)于近期收到上海证券交易所《关于铜陵精达特种电磁线股份有限公司2023年年度报告的信息披露监管工作函》(上证公函【2024】0227号)(以下简称“《监管工作函》”)。公司已于2024年4月30日对工作函部分内容进行了回复(详见2024-033公告),现就问题四公司应收票据及应付票据问题的回复如下:

四、关于应收票据及应付票据

年报披露,公司应付票据期末余额14.97亿元,为银行承兑汇票,较上期增长61.79%;应收票据期末余额13.60亿元,其中银行承兑票据11.90亿元、商业承兑票据1.69亿元;期末未终止确认银行承兑票据9.13亿元。请公司补充披露:(1)报告期内使用票据结算情况,包括各月份使用票据的交易背景、交易主体、交易金额、开具票据金额及类型、贴现或背书情况、期初期末应收、应付票据余额等,核实公司是否存在无商业背景情况下开具票据的情形;(2)报告期末应收银行承兑票据、商业承兑票据、未终止确认银行承兑票据的承兑方、交易背景、开票时间、金额、到期时间、背书情况等,并说明可能存在的风险敞口及应对措施;(3)报告期末应付票据对应开票对象、金额、交易背景,是否存在向关联方开票的情形,对应的开票对象与公司控股股东、实际控制人、董监高是否存在资金或业务往来。请年审会计师发表意见。

(一)回复

1、报告期内使用票据结算情况,包括各月份使用票据的交易背景、交易主体、交易金额、开具票据金额及类型、贴现或背书情况、期初期末应收、应付票据余额等,核实公司是否存在无商业背景情况下开具票据的情形;

公司票据使用较为频繁,下游客户通过银行承兑汇票及商业承兑汇票支付公司货款,公司收到票据后,主要用于背书支付供应商款项、贴现及到期托收。2023年度,公司收到票据金额为70.75亿元,贴现、背书、托收金额81.92亿元(其中上期已背书或贴现未到期12.02亿元)。本期使用票据进行结算涉及出票人3,315家单位,承兑人2,533家,票据数量8,076张,由于数据量较大,基于公司票据使用的情况,公司回复如下:

(1)公司使用应收票据结算情况

公司应收商业承兑汇票均为到期托收,应收银行承兑汇票主要用于到期托收、背书转让以及贴现,具体情况如下:

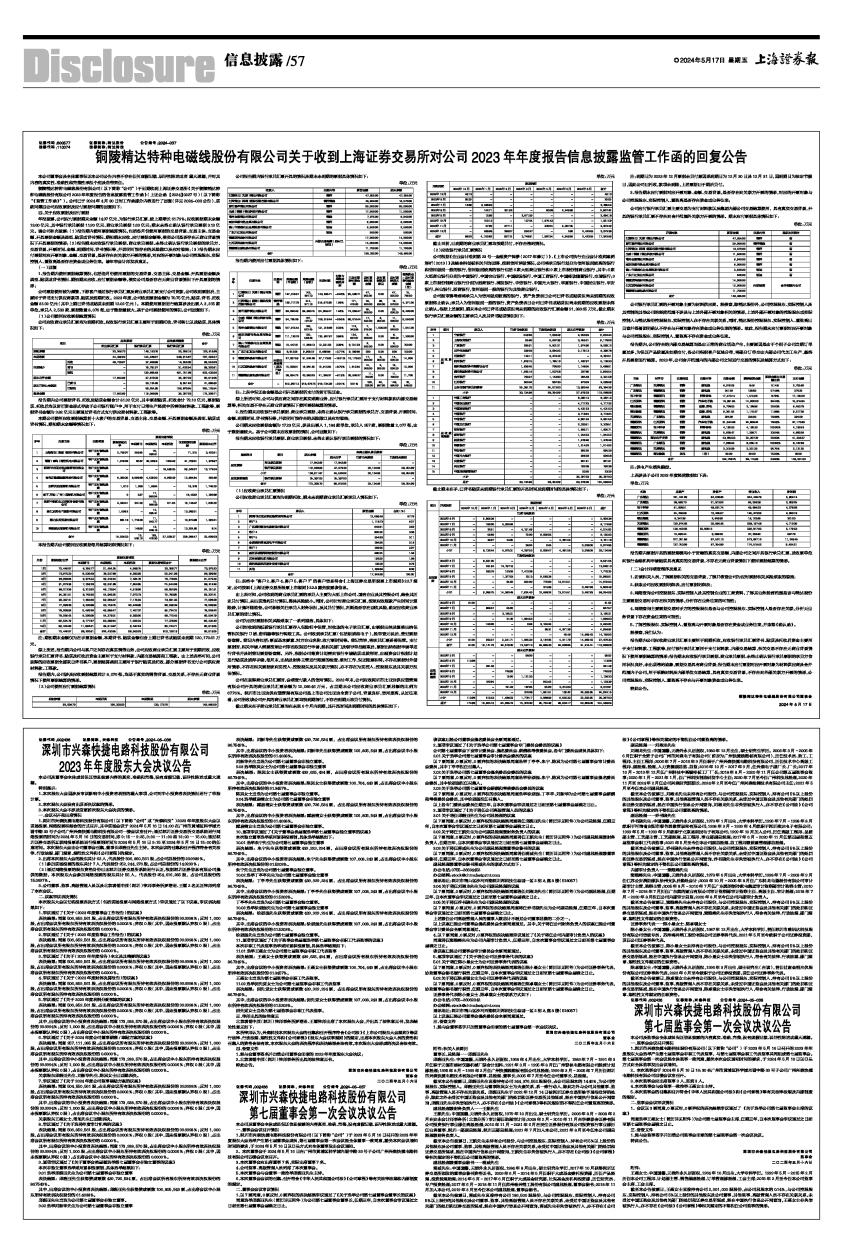

单位:万元

■

报告期内公司票据背书、托收及贴现金额合计81.92 亿元,其中票据贴现、托收合计 72.10 亿元,票据贴现、托收后均以货币资金形式存放于公司银行账户中,用于支付日常生产经营中所需的材料款、工程款等,票据背书金额为9.82 亿元主要通过背书方式支付供应商材料款、工程款等。

本期公司使用应收票据结算前十大客户的交易背景、交易主体、交易金额、开具票据金额及类型、贴现或背书情况、期初期末余额等情况如下:

单位:万元

■

本报告期内公司使用应收票据每月结算明细情况如下:

单位:万元

■

注:期初期末金额仅为在手票据金额,本期背书、贴现金额包含上期已背书或贴现未到期120,170.61万元。

综上所述,报告期内公司与客户之间存在真实销售业务,公司应收商业承兑汇票主要用于到期托收,应收银行承兑汇票背书、贴现及托收后资金主要用于支付材料款、内部交易结算和工程款。由上述表格可知,公司取得的应收票据全部来自背书客户,票据结算类别主要用于银行贴现及托收,部分票据背书支付公司供应商材料款、工程款。

报告期内,公司涉及应收票据结算共计8,076张,均基于真实的销售背景、交易关系,不存在无商业背景情况下使用票据结算的情形。

(2)公司使用应付票据结算情况

单位:万元

■

公司报告期内银行承兑汇票开具的情况及期末未到期的票据具体情况如下:

单位:万元

■

报告期内使用应付票据具体情况如下:

单位:万元

■

注:上表中保证金金额是公司开具票据所支付的货币保证金。

综上所述可知,公司与供应商之间存在真实采购业务,应付银行承兑汇票用于支付材料款和内部交易结算等,相关交易不存在无商业背景情况下使用票据结算的情形。

2、报告期末应收银行承兑票据、商业承兑票据、未终止确认银行承兑票据的承兑方、交易背景、开票时间、金额、到期时间、背书情况等,并说明可能存在的风险敞口及应对措施;

公司期末应收票据金额为17.23亿元,涉及出票人1,184家单位,承兑人957家,票据数量2,077张,由于数据量较大。基于公司期末应收票据的情况,公司回复如下:

报告期末应收银行承兑票据、商业承兑票据、未终止确认银行承兑票据的情况如下:

单位:万元

■

(1)应收商业承兑汇票情况

公司应收商业承兑汇票均为到期托收,期末未到期商业承兑汇票承兑人情况如下:

单位:万元

■

注:表格中“客户2、客户4、客户5、客户7”的客户信息符合《上海证券交易所股票上市规则》2.2.7规定,公司按照《上海证券交易所股票上市规则》2.2.8豁免披露该信息。

由上表可知,公司收到的商业承兑汇票的承兑人主要为大型上市公司、国有企业及其控股公司,结合其历史兑付情况,未出现违约兑付情况,整体风险较小。同时,公司针对商业承兑汇票,按照应收账款产生时间计算账龄,计提坏账准备。公司积极关注承兑人财务状况,及其兑付情况,判断是否存在回收风险,确定应收商业承兑汇票的受让情况。

公司为应对票据相关风险采取了一系列措施,具体如下:

公司对收到的纸质银行承兑汇票存入保险柜中保管,对收取的电子承兑汇票,由票据出纳及复核出纳保管相关银行U盾、密码器等银行转账工具。公司收到承兑汇票(包括纸质和电子),经审查无误后,登记票据备查簿。登记内容包括:票面基本要素、对方企业名称、收付票时间等。登记完毕,将承兑汇票妥善保管。支付票据时,相关申请人需要按照公司审批权限进行申请,经相关部门及领导审批结束后,票据出纳根据申请单进行背书并及时登记票据备查簿。另外,根据公司筹资计划需向银行申请贴现或质押时,由融资会计根据计划进行贴现及质押手续,每月末,出纳及财务主管进行账票的检查、核对工作,保证账票相符。不存在票据对外借用情形,不存在相关票据流向实控人、控股股东及其关联方情况,亦不存在为实控人、控股股东及其关联方担保情况。

公司在取得商业承兑汇票时,会核查付款人的信用情况。2023年末,公司应收深圳市比亚迪供应链管理有限公司开具的商业承兑汇票余额为12,089.46万元,占当期末公司应收商业承兑汇票总额的比例为67.76%。深圳市比亚迪供应链管理有限公司是上市公司比亚迪全资子公司,背景良好,信用度高,从过往来看,公司所收该公司开具的商业承兑汇票均能到期解付,不存在到期无法兑付情况。

截止期末在手商业承兑汇票均在未来6个月内到期,其开具时间及到期时间的具体情况如下:

单位:万元

■

截止目前,已到期的商业承兑汇票均按期兑付,不存在违约情况。

(2)应收银行承兑汇票情况

公司根据《企业会计准则第23号一金融资产转移(2017年修订)》、《上市公司执行企业会计准则案例解析(2019)》及结合科创板相关问询回答,按照信用评级情况,公司将承兑银行划分为信用级别较高的银行和信用级别一般的银行,信用级别较高的银行包括6家大型商业银行和9家上市股份制商业银行,其中:6家大型商业银行分别为中国银行、中国农业银行、中国建设银行、中国工商银行、中国邮政储蓄银行、交通银行;9家上市股份制商业银行分别为招商银行、浦发银行、中信银行、中国光大银行、华夏银行、中国民生银行、平安银行、兴业银行、浙商银行,信用级别一般的银行为其他商业银行。

公司经审慎考虑将承兑人为信用级别较高的银行,资产负债表日公司已背书或贴现但尚未到期的应收票据终止确认;承兑人为信用级别一般的银行,资产负债表日公司已背书或贴现但尚未到期的应收票据未终止确认。根据上述原则,期末本公司已背书或贴现但尚未到期的应收银行汇票金额91,389.65万元。截止期末银行承兑汇票余额的主要承兑人及其背书贴现情况如下:

单位:万元

■

截止期末在手、已背书贴现未到期银行承兑汇票的开具时间及到期时间的具体情况如下:

单位:万元

■

注:到期日为2023年12月票据未兑付原因系到期日为12月30日及12月31日,因到期日为法定节假日,因此公司已托收,款项未到账,上述票据已于期后兑付。

3、报告期末应付票据对应开票对象、金额、交易背景,是否存在向关联方开票的情形,对应的开票对象与公司控股股东、实际控制人、董监高是否存在资金或业务往来;

公司应付银行承兑汇票主要交易为支付材料款以及集团内部公司交易结算使用,具有真实交易背景,开具的银行承兑汇票不存在向合并范围外关联方开票的情形。期末应付票据具体情况如下:

单位:万元

■

公司银行承兑汇票的开票对象主要为材料供应商。经核查,除精达股份外,公司控股股东、实际控制人及其控制的其他公司的经营范围不涉及与上述外部开票对象相关的情形,上述外部开票对象的控股股东或实际控制人与精达股份控股股东、实际控制人亦不存在关联关系,同时,精达股份控股股东、实际控制人、董监高已自查并签署说明确认不存在与开票对象存在资金或业务往来的情形。故此,报告期末应付票据对应开票对象与公司控股股东、实际控制人、董监高不存在资金或业务往来。

报告期内,公司存在的内部交易结算均是由正常的商业活动产生,主要原因是由于个别子公司当期订单量过多,为保证产品质量及如期交付,各公司根据客户区域分布,将部分订单交由内部公司代加工生产,最终开具票据进行结算。2023年,公司合并范围内的内部公司之间进行交易的情况及结算方式如下:

单位:万元

■

注:供电产生损失赔偿。

上表涉及子公司2023年度经营数据如下表:

单位:万元

■

报告期内票据开具的票据规模均小于货物的真实交易额,内部公司之间开具银行承兑汇票、及收票单位向银行金融机构申请贴现具有真实的交易背景,不存在无商业背景情况下使用票据结算的情形。

(二)会计师核查程序及意见

1、访谈相关人员,了解票据相关的交易背景,了解并核查公司为应对票据相关风险采取的措施;

2、获取公司应收票据明细表、应付票据明细表;

3、网络查询公司控股股东、实际控制人及其控制企业的工商资料,了解其业务经营范围是否与精达股份主要票据交易对手存在相关的情形,分析存在业务往来的可能性;

4、网络查询主要票据交易对手方的控股股东是否与公司控股股东、实际控制人是否存在关联,分析无业务背景下存在资金往来的可能性;

5、了解控股股东、实际控制人、董监高与开票对象是否存在资金或业务往来,并取得《确认函》。

经核查,我们认为:

报告期内公司应收商业承兑汇票主要用于到期托收,应收银行承兑汇票背书、贴现及托收后资金主要用于支付材料款、工程款等,应付银行承兑汇票用于支付材料款、内部交易结算,相关交易不存在无商业背景情况下使用票据结算的情形;报告期末应收银行承兑票据、商业承兑票据、未终止确认银行承兑票据的承兑方信用状况良好,未出现违约迹象,票据交易具有商业背景;报告期末应付票据对应开票对象为材料供应商及合并范围内子公司,用于采购材料及内部单位交易结算,具有真实交易背景,不存在向外部关联方开票的情形,公司控股股东、实际控制人、董监高不存在与开票对象资金或业务往来。

特此公告。

铜陵精达特种电磁线股份有限公司董事会

2024年 5月17日