天津久日新材料股份有限公司

2023年年度股东大会决议公告

证券代码:688199 证券简称:久日新材 公告编号:2024-033

天津久日新材料股份有限公司

2023年年度股东大会决议公告

本公司董事会及全体董事保证公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性依法承担法律责任。

重要内容提示:

● 本次会议是否有被否决议案:无

一、会议召开和出席情况

(一)股东大会召开的时间:2024年5月24日

(二)股东大会召开的地点:天津市华苑新技术产业园区工华道1号智慧山C座贰门五层公司会议室

(三)出席会议的普通股股东、特别表决权股东、恢复表决权的优先股股东及其持有表决权数量的情况:

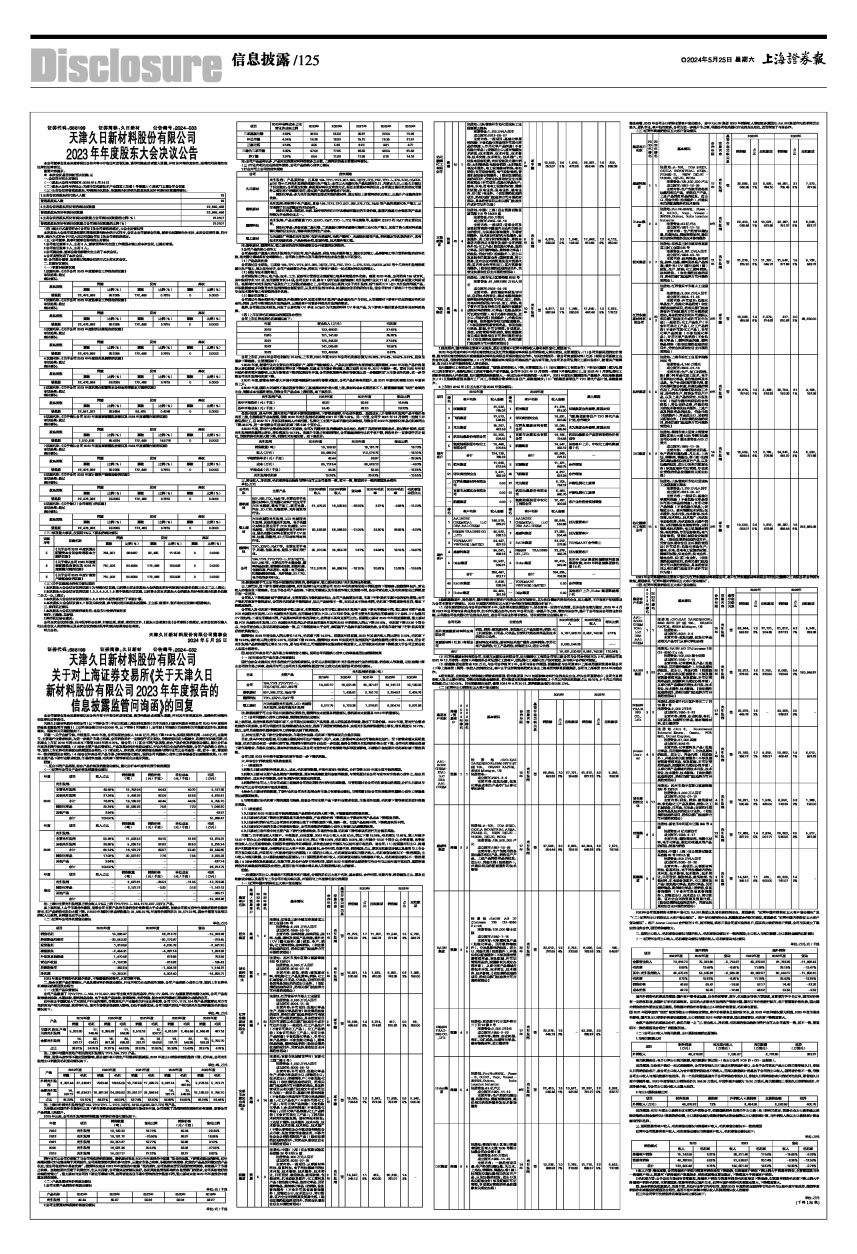

■

(四)表决方式是否符合《公司法》及公司章程的规定,大会主持情况等

本次股东大会采用现场投票和网络投票相结合的方式召开,会议由公司董事会召集,董事长赵国锋先生主持,本次会议的召集、召开程序、表决方式符合《中华人民共和国公司法》及公司章程的规定。

(五)公司董事、监事和董事会秘书的出席情况

1.公司在任董事9人,出席8人,董事贺晞林先生因工作原因未能出席本次会议,已提前请假;

2.公司在任监事3人,出席3人;

3.公司副总裁、董事会秘书郝蕾先生出席了本次会议;

4.公司高管列席了本次会议。

注:公司部分董事、监事通过视频会议的方式出席本次会议。

二、议案审议情况

(一)非累积投票议案

1.议案名称:《关于公司2023年度董事会工作报告的议案》

审议结果:通过

表决情况:

■

2.议案名称:《关于公司2023年度监事会工作报告的议案》

审议结果:通过

表决情况:

■

3.议案名称:《关于公司2023年度财务决算报告的议案》

审议结果:通过

表决情况:

■

4.议案名称:《关于公司2023年年度报告及摘要的议案》

审议结果:通过

表决情况:

■

5.议案名称:《关于公司2023年度利润分配暨资本公积金转增股本方案的议案》

审议结果:通过

表决情况:

■

6.议案名称:《关于确认公司2023年度董事薪酬发放情况及2024年度薪酬方案的议案》

审议结果:通过

表决情况:

■

7.议案名称:《关于确认公司2023年度监事薪酬发放情况及2024年度薪酬方案的议案》

审议结果:通过

表决情况:

■

8.议案名称:《关于公司2023年度计提资产减值准备的议案》

审议结果:通过

表决情况:

■

9.议案名称:《关于修订〈公司章程〉的议案》

审议结果:通过

表决情况:

■

(二)涉及重大事项,应说明5%以下股东的表决情况

■

(三)关于议案表决的有关情况说明

1.本次股东大会会议审议的议案9为特别决议议案,已获得出席本次股东大会的股东所持有效表决权股份总数三分之二以上通过;

2.本次股东大会会议审议的议案1、2、3、4、5、6、7、8属于普通决议议案,已获得出席本次股东大会的股东所持有效表决权股份总数二分之一以上通过;

3.本次股东大会会议审议的议案5、6、8对中小投资者进行了单独计票;

4.本次股东大会会议议案6、7涉及关联交易,参与表决的关联股东赵国锋、王立新、寇福平、张齐在对应议案中回避表决。

三、律师见证情况

1.本次股东大会见证的律师事务所:北京市中伦律师事务所

律师:王维维、马梦祺

2.律师见证结论意见:

公司本次会议的召集、召开程序符合法律、行政法规、规章、规范性文件、《股东大会规则》及《公司章程》的规定,本次会议的召集人和出席会议人员的资格以及本次会议的表决程序和表决结果均合法有效。

特此公告。

天津久日新材料股份有限公司董事会

2024年5月25日

证券代码:688199 证券简称:久日新材 公告编号:2024-032

天津久日新材料股份有限公司

关于对上海证券交易所《关于天津久日

新材料股份有限公司2023年年度报告的

信息披露监管问询函》的回复

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性依法承担法律责任。

天津久日新材料股份有限公司(以下简称公司)于近日收到上海证券交易所《关于天津久日新材料股份有限公司2023年年度报告的信息披露监管问询函》(上证科创公函【2024】0059号,以下简称《问询函》),公司就《问询函》关注的相关问题逐项进行认真核查落实。现就有关问题回复如下:

问题一:关于业绩亏损。年报显示,2023年度,公司实现营业收入12.35亿元,同比下降12.47%;实现归母净利润-0.96亿元,由盈转亏,主要是行业需求收敛,为进一步提升市场占有率,公司销售单价一直徘徊于历史低位,导致销售毛利大幅减少,利润空间持续压缩;毛利率由上市前2018年的38.45%下滑至2023年的8.76%。请公司:(1)区分不同产品类型,结合产品价格及销量变动情况,量化分析本年度净利润亏损的原因;(2)结合主要产品供需情况、产品及原材料价格波动情况、行业内相关企业的竞争策略、公司产品的核心竞争力等,说明上市前后毛利率波动的原因及合理性;(3)营业收入、净利润、毛利率的变动趋势与同行业可比公司是否一致,若不一致,需说明不一致的原因及合理性;(4)结合近年来公司产品市场占有率的变化情况,说明公司巩固核心竞争力的举措是否达到预期效果;(5)针对主要产品下游行业需求收敛、市场竞争加剧、毛利率下滑等事项充分提示风险。

回复:

一、区分不同产品类型,结合产品价格及销量变动情况,量化分析本年度净利润亏损的原因

(一)近两年公司分产品价格及销量变动情况

■

注:上表中主要光引发剂系占营业收入5%以上的TPO/TPO-L、184、1173、907、DETX 产品。

如上表所述,1.由于市场竞争激烈,使得公司主要产品的市场销售价格降幅大于成本降幅,虽然公司通过竞争性策略获得销售量的增长,但产品销售毛利仍大幅下降。2.2023年精细化学品销售量为33,069.39吨,年度报告原列示为34,571.93吨,因合并层面与其相关的收入已抵消,其销量也应予以抵消。

(二)近两年公司净利润变动情况

单位:万元

■

2023年度公司销售毛利减少较多,不能覆盖经营费用,从而导致亏损。

二、结合主要产品供需情况、产品及原材料价格波动情况、行业内相关企业的竞争策略、公司产品的核心竞争力等,说明上市前后毛利率波动的原因及合理性

(一)主要产品供需情况

公司产品涵盖了TPO/TPO-L、184、1173、907、369等主流光引发剂品种,作为UV涂料、UV油墨重要的光固化材料,公司产品在装修建材涂装、木器涂装、塑料制品涂装、电子电器产品涂装、玻璃装饰、光纤制造、复合材料等领域已得到较为成熟的应用。

近年来由于国家加大了对房地产行业的调控,导致房地产产业链相关行业业务收缩,公司TPO、1173、184等产品的重要应用方向包括房地产相关的地板、家居等行业,境内市场需求受到较大影响,仍处于底部区域。公司与国内房地产相关的光引发剂销量及毛利变动情况如下:

单位:吨、万元

■

注:上表中与国内房地产相关的光引发剂为1173、184、TPO产品。

同时,受俄乌战争等不稳定因素影响,部分境外客户的生产和需求明显减弱,2022年度出口销售有较明显的下滑。近年来,公司光引发剂出口销量及毛利变动情况如下:

单位:吨、万元

■

注:上表中外销光引发剂包括184、TPO/TPO-L、1173、DETX、1819、0MBB、907、ITX等产品。

为积极应对国内外市场变化以及下游市场需求低迷带来的激烈的市场竞争环境,公司采取了灵活的销售策略和价格策略,使得公司产品销量止跌回升。

2019年以来,公司光引发剂的销售数量与销售价格变化情况如下:

■

同行业可比公司亦采取了与公司相似的销售策略。扬帆新材在其2023年年度报告中披露“受竞争加剧、下游需求波动的影响,近年来辐射固化行业整体陷于周期低谷,公司采取策略性降价参与竞争,以稳定市场占有率。积极的价格策略、优质的产品品质和稳定的产品供应,使公司在竞争中具备优势”。固润科技在其2023年年度报告中披露“报告期内,公司选择全面而灵活的营销策略,有效提升了市场占有率。虽然短期内压缩了利润空间,但从长远看,公司整体运营情况良好,各项风险监管指标均符合监管部门的要求,公司具备较好的持续经营能力”。强力新材与公司的下游应用领域不同,故两者在各自市场中面临的竞争强度不同,强力新材未在2023年年度报告中披露其销售策略。

(二)产品及原材料价格波动情况

1.公司主要产品销售价格波动情况

单位:元/千克

■

2.公司主要原材料采购价格波动情况

单位:元/千克

■

注:公司产品品种众多,产品对应的原材料种类较多且分散,上表列示的是主要原材料情况。

(三)行业内相关企业的竞争策略、公司产品的核心竞争力情况

1.行业内可比公司的竞争策略

■

注:扬帆新材、固润科技、强力新材的竞争策略截取自公开披露的定期报告。

2.公司产品的核心竞争力

公司是全国产量最大的光引发剂生产供应商,在产品品类、研发与技术服务能力、稳定供货能力、品牌影响力等方面拥有强的竞争优势,在光固化领域具有全球影响力。公司核心竞争力及市场竞争地位未发生重大不利变化。

(1)产品品类优势

公司通过自主研发,已具备184、TPO、1173、907、369、DETX、ITX、PBZ、TPO-L、379、BDK、OMBB、MBZ等十几种光引发剂的规模化生产能力,较之竞争对手,公司产品线更为齐全,拥有为下游客户提供一站式原材料供应的能力。

(2)研发与技术服务能力

公司研发能力突出,在产品、技术、工艺、设备等方面的自主创新能力均具有较强竞争优势。截至2023年底,公司拥有155项专利,其中发明专利101项、实用新型专利54项;公司主持2项、参与7项行业标准的编制(光引发剂行业共11项),并承担多项重大科研项目。在原有针对光引发剂产品及生产工艺研发的基础之上,公司还开发出系列大分子光引发剂、低气味和UV LED光引发剂等新产品,并积极探索对多种型号光引发剂的混合复配使用,以及光引发剂与单体、树脂结合使用的研究开发,使公司针对下游客户个性化需求的专业技术服务能力有较强的竞争优势。

(3)稳定供货能力

公司通过布局合理的生产基地及外部战略协作,实现主要光引发剂产品多基地生产与供应,从而保障对下游客户供应的稳定性和安全性;同时,公司不断增加光引发剂品种,以满足客户对更多种类光引发剂的需求。

最后,公司通过技术研发,开发了以高性能UV单体ACMO为代表的特种UV单体产品,为下游客户提供更多优质单体材料的选择。

(四)上市前后毛利率波动的原因及合理性

公司上市前后各期毛利率情况如下:

■

公司上市前,2019年公司毛利率为37.43%;上市后,2020年至2023年公司毛利率分别为25.26%、27.54%、18.58%、8.82%,总体呈逐步下降趋势。主要原因如下:

1.2020年度,随着行业内主要供应商积极扩产,新增产能陆续投入,产品供应暂时性失衡的情况逐渐缓解,2020年开始产品价格逐渐从高位回落,行业整体毛利率较前两年呈下降趋势,但基本与市场价格快速上涨之前的2016年、2017年保持一致。面对2020年年初开始外部客观环境影响、以及市场需求下滑的短期竞争环境,公司采取策略性降价等措施以进一步稳固和扩大市场竞争优势,进一步导致公司光引发剂毛利率下降。

2.2021年度,随着全球外部大环境不利影响减弱和全球市场需求复苏,公司产品价格有所回升,故2021年度毛利率较2020年度有所上升。

3.2022年度,国际大环境的不稳定因素导致化工基础原材料价格大幅上涨,原材料成本长期居高不下。随着国家能源“双控”政策的出台,能源成本也逐渐增加,导致公司产品成本上涨明显,如下表所示:

■

受美元加息、俄乌冲突、国内房地产需求不振等因素影响,下游需求萎缩,行业竞争激烈。虽因成本上升使得光引发剂产品平均价格有所上涨,但涨幅低于成本涨幅,导致2022年光引发剂毛利率较2021年下降7.03%。另一方面,公司于2021年12月非同一控制下并购弘润化工,自2022年1月将其报表纳入并表范围。弘润化工主要产品苯甲酸毛利率较低,导致公司2022年度精细化学品毛利率同比下降36.97%,进一步使得公司总体毛利率下降8.96个百分点。

4.2023年度,面对行业需求收敛的不利形势,公司为巩固光引发剂领域的龙头地位,选择了灵活营销策略战术,通过降价促销,实现光引发剂销售量同比增长,增长幅度为18.73%。在提升市场占有率的同时,公司继续战略性让利于客户群,销售单价一直徘徊于历史低位,导致销售毛利率大幅下降,利润空间持续压缩。如下表所示:

■

三、营业收入、净利润、毛利率的变动趋势与同行业可比公司是否一致,若不一致,需说明不一致的原因及合理性

单位:万元

■

注:数据来源于可比公司公开披露的定期报告,扬帆新材、强力新材仅统计光引发剂业务数据。

由上表可知,受下游市场需求波动影响,光引发剂行业内主要公司2023年毛利率均呈现不同程度的下滑趋势;除固润科技外,营业收入亦整体呈下滑趋势。但由于各公司产品结构、下游应用领域以及市场竞争能力及策略不同,各公司营业收入及毛利率变动比例幅度存在一定差异。

公司收入下降幅度略低于扬帆新材,主要原因为与扬帆新材相比,公司产品线更加丰富,市场下行阶段抗市场冲击的韧性更强;公司产能利用率高于扬帆新材,公司的毛利率高于扬帆新材,加之产品结构不一致,对应成本不完全相同,毛利率下降幅度略有差异,整体下降幅度趋同。

公司收入及毛利率下降幅度均高于强力新材,主要原因为公司与强力新材光引发剂产品及下游应用领域不同。强力新材主要产品是PCB光刻胶光引发剂、LCD光刻胶光引发剂,应用领域主要为PCB、LCD和半导体,公司主要光引发剂应用领域在UV涂料、UV油墨和UV胶粘剂;二者应用领域不同,产品原材料和价格差异较大,故两者不具有直接可比性。根据强力新材2023年年报披露数据,强力新材除PCB光刻胶光引发剂、LCD光刻胶光引发剂以外的其他用途光引发剂2023年销售收入同比下降26.19%,毛利率下降22.36个百分点,与公司营业收入及毛利率变动趋势一致,且下滑幅度均大于公司,表明基于产品线丰富和规模优势,公司在市场行情下行阶段具有更好的抗风险能力。

固润科技2023年营业收入同比增长1.67%,毛利率下滑14.87%。根据其年报披露,2023年其境内收入同比增长0.19%,毛利率下滑13.56%;境外收入同比增长9.07%,毛利率下滑22.24%。固润科技2023年实现光引发剂系列产品销售量同比增长30%-35%,而公司光引发剂产品销售量同比增长18.73%,即与公司相比,可能固润科技整体降价幅度更大,从而导致其毛利率下降幅度大于公司且营业收入实现小幅增长。

四、结合近年来公司产品市场占有率的变化情况,说明公司巩固核心竞争力的举措是否达到预期效果

(一)近年来公司产品市场占有率情况

因行业协会未提供过光引发剂全行业的规模情况,公司无从得知国内外光引发剂全行业的销售量、销售收入等数据,无法准确计算出公司的市场占有率,故采用与可比公司光引发剂销售量进行对比的方式来说明公司的相关情况。

■

注:数据来源于可比公司公开披露的定期报告,固润科技未披露其销量情况,扬帆新材未披露其2019年销量情况。

(二)公司巩固核心竞争力的举措,预期效果的达成情况

如上表所述,在竞争激烈的市场环境下,公司通过持续保证产品质量、投入研发新品等举措,稳住了市场份额。2023年度,面对行业需求收敛的不利形势,公司为巩固光引发剂领域的龙头地位,选择了灵活营销策略战术,实现光引发剂销售量同比增长,增长幅度为18.73%。因此,公司所采取的巩固举措竞争力的举措达到了预期效果。

五、针对主要产品下游行业需求收敛、市场竞争加剧、毛利率下滑等事项充分提示风险

目前,俄乌冲突仍在延续,石油输出国组织对石油产能减产、限产,未来上游原材料成本仍可能在高位运行。而下游需求暂未见明显恢复,供求关系仍有进一步恶化的可能,同时同行恶性竞争仍会进一步加剧,最终会导致光引发剂的价格出现下滑。公司毛利率变动受到下游市场需求、市场供应情况、原材料价格波动以及公司与竞争对手价格策略等多种因素影响,不排除存在短期内毛利率持续下滑的风险。

公司已在2023年年报中披露毛利率存在进一步下滑的风险。

六、年审会计师核查程序及核查意见

(一)核查程序

1.获取久日新材的财务报表、收入、成本、毛利率等数据,并在年度审计时核实,分析导致2023年度出现亏损的原因。

2.获取久日新材主要产品各期的产购销数量、原材料采购数量和金额等数据,与管理层讨论公司与竞争对手的核心竞争力,结合所获取的售价、成本单价等数据,分析各期的毛利率波动的原因。

3.获取同行业可比上市公司或新三板挂牌公司的定期报告中的毛利率数据。与管理层讨论公司毛利率变动的原因,分析久日新材与同行业可比公司毛利率存在差异原因。

4.结合久日新材销售数据,了解行业和公司光引发剂业务市场占有率变动情况,与管理层讨论公司所采取的巩固核心竞争力举措是否达到预期效果。

5.与管理层讨论毛利率下滑的原因与趋势,检查公司对主要产品下游行业需求收敛、市场竞争加剧、毛利率下滑等事项所进行的提示风险。

(二)核查意见

1.久日新材2023年度出现亏损的原因是产品销售毛利的大幅下降,不能覆盖经营税费所致。

2.久日新材毛利率下降的主要原因是市场竞争激烈,产品销售价格下降幅度大于原材料等产品成本下降幅度所致。

3.久日新材和同行业可比公司的毛利率均出现了不同幅度的下降,趋势一致。但因产品结构不同,下降幅度有所不同。

4.久日新材近年来的市场占有率保持稳定,公司所采取的巩固核心竞争力举措已达到预期效果。

5.久日新材已在年报中对主要产品下游行业需求收敛、市场竞争加剧、毛利率下滑等事项所进行充分提示风险。

问题二:关于营业收入和客户。年报显示,分地区看,2023年出口收入4.99 亿元,同比下滑19.24%,毛利率为11.68%,较上年减少13.47个百分点;分销售模式看,贸易商收入4.83亿元,同比下滑6.36%,毛利率为8.06%,较上年减少12.08个百分点;分季度看,各季度营业收入占比呈递增趋势,但第四季度销售净利率最低,单季度业绩分布情况与以往年度存在差异。请公司:(1)按照国内和出口、终端客户和贸易商客户维度,分别列示前五大客户名称、基本情况、合作年限、交易内容、销售额及占比、期末应收款项余额以及是否与上市公司存在关联关系,并说明与上年度排名变化的原因;(2)说明出口收入、毛利率变动情况与国内收入、毛利率变动情况不一致的原因;出口收入与海关数据、出口退税金额的匹配情况;(3)说明贸易商客户收入、毛利率变动情况与终端客户收入、毛利率变动情况不一致的原因;(4)结合销售及收款模式、交易习惯、所处行业季节性特征等,说明2023年度经营业绩的季节性分布与以往年度存在差异、第四季度销售净利率最低的原因及合理性,是否存在年末集中确认收入和跨期确认收入的情形。

回复:

一、按照国内和出口、终端客户和贸易商客户维度,分别列示前五大客户名称、基本情况、合作年限、交易内容、销售额及占比、期末应收款项余额以及是否与上市公司存在关联关系,并说明与上年度排名变化的原因

(一)近两年国内销售前五大客户变动情况

■■

1.报告期内,国内销售主要客户未流失,部分主要客户近两年销售收入排名有所变化,原因如下:

2023年公司境内客户中储长青控制企业及江西永顺新材料有限公司销售收入增长较快,主要原因为:(1)公司凭借灵活的定价策略,除与储长青控制的苏州麦森堡新材料科技有限公司保持稳定合作外,与其控制的另一家公司青威新材料(江苏)有限公司新建立业务合作关系,导致销售额增加;(2)江西永顺新材料有限公司购买的产品为苯甲酸,为公司孙公司弘润化工新开发客户,随着其产能释放,在2023年苯甲酸销售收入增长较快。

沾化鹏辉化工有限公司、艾坚蒙集团、飞凯集团销售收入下降,主要原因为:(1)沾化鹏辉化工有限公司(下称沾化鹏辉)原为弘润化工的主要客户,采购弘润化工的苯甲酸生产苯甲酰氯,公司于2021年12月非同一控制下并购弘润化工,自2022年1月将弘润化工的财务报表纳入并表范围,沾化鹏辉因采购量较大,一跃成为合并报表的第一大客户。2023年度沾化鹏辉因生产量减少,相应采购量减少;(2)艾坚蒙集团因其国内工厂开工,导致部分需求转为其自产,采购量减少;(3)飞凯集团新增自产TPO替代产品计划,采购量减少。

2.上市时(2019年)前五大客户在2023年变动情况:

■

3.除凯疆集团外,报告期内,国内销售的主要客户注册成立时间均较长,且为各自领域内的知名企业,实力雄厚,不存在客户初创即成为公司主要客户的情况。2023年度国内销售前五大客户合作时间较短原因分析如下:

(1)储长青控制企业与公司合作时间4年,业务增长较快原因如下;储长青有一定的行业资源,自身业务也较为稳定,2019年4月至2022年公司均与其有业务合作,但不作为重点合作;2023年公司为进一步提升市占率,增加与其合作,提升了公司在其公司的业务份额,以巩固公司在光固化行业的龙头地位,故公司与其业务增长较快。储长青控制企业情况如下:

■

(2)江西永顺新材料有限公司、宜都市友源实业有限公司、沾化鹏辉化工有限公司等三家公司与公司合作时间为3年,该等公司系2021年12月非同一控制下并购的孙公司弘润化工的客户,因弘润化工规模化生产时间较短,其与客户合作时间较短。

(3)凯疆集团注册资本200万元,与公司合作时间3年,公司与其合作原因:凯疆集团与公司原客户上海卓昂国际贸易有限公司(下称上海卓昂)属同一实控人控制的企业,客户由于业务调整将经营主体由上海卓昂转移至凯疆集团,公司与上海卓昂2014年开始合作。

4.恒兴集团,应收账款占销售额比例较高的原因:恒兴集团系PVC地板装饰材料行业的龙头企业;作为公司重要客户,公司向其销售收入及占比逐年增加,导致应收账款金额较高。恒兴集团应收账款整体账龄较短,3个月以内的应收账款占比68.19%,6个月以内的应收账款占比100.00%。目前回款情况良好,截至2024年4月30日,期后回款金额为603.65万元。

(二)近两年出口销售前五大客户变动情况

■

整体来看,2023年公司出口销售主要客户变动较小,其中RAHN集团2023年销售收入增加较多原因为:RAHN集团作为经销商历史悠久,团队专业,客户粘性较高,公司为进一步提升市占率,巩固公司在光固化行业的龙头地位,进而增加了与其合作。

(三)近两年终端销售前五大客户变动情况

■

2023年公司终端销售主要客户变化为江西永顺新材料有限公司,客户江西永顺新材料有限公司和沾化鹏辉化工有限公司合作时间较短,原因参见“近两年国内销售前五大客户变动情况”。

(四)近两年贸易销售前五大客户变动情况

■

2023年公司贸易销售主要客户变化为RAHN集团以及储长青控制企业,原因参见“近两年国内销售前五大客户变动情况”及“(二)近两年出口销售前五大客户变动情况”。客户储长青控制企业、凯疆集团合作时间较短,原因参见“近两年国内销售前五大客户变动情况”。客户Anstar Limited合作时间3年,时间较短,该客户系公司新开发的客户,因其有比较好的客户资源,公司与其建立了稳定的业务合作,因而销售额较大。

二、说明出口收入、毛利率变动情况与国内收入、毛利率变动情况不一致的原因;出口收入与海关数据、出口退税金额的匹配情况

(一)近两年公司出口收入、毛利率变动情况与国内收入、毛利率变动对比情况

单位:万元、元/千克

■

境内外销售毛利率差异原因:国外客户需考虑运输、自身经营需要、库存、供应稳定等各方面因素,其更倾向于中长订单,因而对价格有一定的容忍度,故国外订单毛利率较高。当前绝大多数光引发剂的产能在中国,国内订单价格随行就市,客户更看重价格优势,因此国内销售的竞争更加直接且激烈,导致国内销售价格普遍比出口销售价格更低,毛利率也更低。

因2021年四季度的“双控”政策导致出口销售备货增加,库存价格更高且保持时间长,故2022年这种情况更为明显,2023年受市场竞争影响,国内及出口销售价格都快速回落,出口销售因2022年的价格更高,因此回落更快,毛利率下降幅度更大。

全部产品的毛利率波动分析,参见问题一之“三、营业收入、净利润、毛利率的变动趋势与同行业可比公司是否一致,若不一致,需说明不一致的原因及合理性”的回复所述。

(二)公司出口收入与海关数据、出口退税金额的匹配情况

1.与海关数据比对

■

海关数据来自:电子口岸出口报关数据,海关数据计算过程=(各出口公司FOB价+CIF-运保费)。

差异原因:为给客户提供一站式采购服务,公司将香港久日打造成主要的境外窗口,由各子公司将其产品出口报关至香港久日,香港久日再销售给客户,故公司出口收入为合并层面销售给客户的收入,而海关数据统计的是各子公司的出口收入,因两者价格不一致,导致公司出口收入与海关数据存在差异。另一个差异原因是境内子公司销售给香港久日,香港久日再销售给客户的时间性差异,即香港久日库存增减净额。2023年度香港久日销售差价为348.38万美元,存货净减少金额为15.20万美元,海关数据加上香港久日的销售差价、存货净减少额,与公司出口美元收入无重大差异。

2.与出口退税金额比对

■

差异原因:2023年度出口退税主体主要为外贸型公司,根据国家税务总局关于出口退(免)税有关规定,贸易企业出口退税是以采购货物的未税金额作为计算退税的依据,出口退税金额为采购货物的未税金额乘以出口退税率计算,与外销收入乘以出口退税率计算金额有稍许差异。

三、说明贸易商客户收入、毛利率变动情况与终端客户收入、毛利率变动情况不一致的原因

近两年公司贸易商客户收入、毛利率变动情况与终端客户收入、毛利率变动情况如下:

单位:万元

■

1.收入方面:整体来看,公司终端客户销售与贸易商销售均呈下降趋势,但终端客户销售下降比例大于贸易商销售,主要原因系与单一终端客户相比,贸易商下游终端客户数量较多,销售规模整体更加稳定,下降幅度小于终端客户销售。

2.毛利率方面:由于当前市场竞争非常激烈,终端客户销售与贸易商销售毛利率均呈下降趋势,但贸易商销售毛利率下降比例大于终端客户销售毛利率,主要原因系:贸易商销售以境外为主,近两年境外销售毛利率波动更大,下降幅度更大。

四、结合销售及收款模式、交易习惯、所处行业季节性特征等,说明2023年度经营业绩的季节性分布与以往年度存在差异、第四季度销售净利率最低的原因及合理性,是否存在年末集中确认收入和跨期确认收入的情形

近三年公司季节性销售净利率变动对比情况如下:

单位:万元

(下转126版)