中国动力电池企业持续为国际市场“充电”

|

◎记者 王玉晴

2024年以来,中国动力电池产业创新迭出、成果丰硕:磷酸铁锂电池全球首款兼顾1000公里续航及4C快充,磷酸锰铁锂、复合集流体等新型电池材料商用初露锋芒,中国企业在备受期待的下一代电池形态“固态电池”上的研发进度比肩世界领先水平……

正是得益于先进的技术水平以及精细的生产管理,中国动力电池质优、价廉,在全球形成了强大的比较优势。近年来,海外动力电池市场需求快速崛起,但欧洲等地锂电池产业链短板明显。中国动力电池企业纷纷出海建设产能,为当地强链、补链,既为海外车企提供在地化生产的优质电池,又带动了当地的外商投资、居民就业,实现经济与社会效益的双赢。

然而,近期西方国家发表所谓“产能过剩论”,对中国动力电池行业进行无端打压,意图遏制中国动力电池行业的国际化发展势头。上海证券报记者梳理全球动力电池产业进展发现,中国动力电池企业为世界提供的产能“充电”、技术“充电”是全球市场自然选择的结果,实际上大力推动了全球产业健康、高质量发展。中国动力电池企业正深度赋能全球新能源产业,成为全球新能源产业发展的重要推动力。

帮助当地补链强链

为世界优质产能“充电”

据国际能源署研究,2030年全球动力电池需求量将达3500GWh,是2023年全球出货量的4倍多。主流市场机构给出的装机预测更为乐观:彭博新能源财经认为,2030年动力电池市场需求将达到4.8TWh;高工产业研究院认为,到2030年全球锂电池出货量将超4TWh。综合来看,当前动力电池的产能远不能满足几年后即将到来的市场需求规模。

在全球电动化转型的大趋势下,许多海外车企布局动力电池产能,欧洲多国、美国等正竞相吸引动力电池产业投资。由于汽车产业具有就近生产的特点,在国际车企伙伴的“召唤”下,中国动力电池企业“扬帆”欧洲、东南亚等地,为当地补齐产能短板。

以动力电池代表性市场欧洲为例。欧洲电池联盟曾在2023年召开的高层会议中表示,欧洲电池产业面临内部的结构性挑战,到2025年,欧洲将缺乏80万名熟练工人,企业获得能源、土地和政府许可的成本高昂。中国社会科学院欧洲研究所研究员、欧洲经济研究室主任孙彦红在接受媒体采访时解读称,在电池关键部件生产方面,欧洲国家从生产工艺、劳动力技能、设备厂商到生产成本都不占优势;在电池加工组装方面,欧盟国家的技术和成本也处于相对劣势。

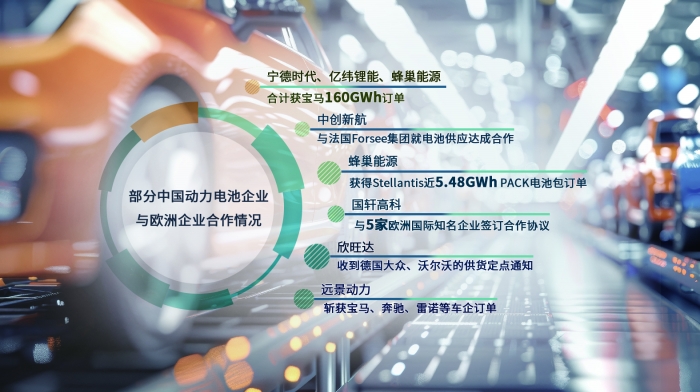

在此背景下,欧洲国家及车企向中国动力电池企业抛出“橄榄枝”。宁德时代、亿纬锂能、蜂巢能源合计获宝马160GWh订单;中创新航与法国Forsee集团就电池供应达成合作;蜂巢能源获得Stellantis近5.48GWh PACK电池包订单;国轩高科与5家欧洲国际知名企业签订合作协议;欣旺达收到德国大众、沃尔沃的供货定点通知;远景动力斩获宝马、奔驰、雷诺等车企订单。

为满足客户在地化生产需求,中国动力电池企业奔赴欧洲建厂,尤以汽车工业聚集的德国、匈牙利为主要目的地。其中,匈牙利就吸引了宁德时代、比亚迪、亿纬锂能、欣旺达等电池巨头布局生产基地。匈牙利原驻上海总领事乐文特近日在接受采访时介绍,在中国投资的加持下,匈牙利在锂电池领域已经占到全球市场份额的4%,排名世界第三。

总体上看,据高工锂电统计,截至2023年末,我国已有10余家头部电池企业展开了海外制造基地的布局,规划产能超500GWh。此外,当年还有超20家锂电材料企业赴海外建厂,包括锂电池关键材料以及结构件等大部分环节,规划总投资额超1150亿元。记者发现,这些产能出海均为企业间合作的市场行为所致,直观反映了国际合作伙伴对中国电池产能的需求。

引领先进技术方向

为全球电池研发“充电”

向更深度层次透视,塑造中国动力电池国际竞争力的主要因素,并非“补贴”导致的低价,而是经过市场验证的科技实力与产品实力。在中国市场“发扬光大”的磷酸铁锂电池,就是例证之一。

公开资料显示,近年来动力电池行业由三元锂电池、磷酸铁锂电池两大主流技术路线占据。而磷酸铁锂路线正是在中国成长、壮大并不断迭代的。高工锂电分析,随着技术上的持续迭代与创新,磷酸铁锂电池的能量密度得到提升,在成本压力之下,海外车企由三元切换至磷酸铁锂技术路线的意愿加强,磷酸铁锂电池市场渗透率将进一步加大。

就在上个月,宁德时代发布了磷酸铁锂电池的一项“全球首个”重大突破。在北京国际汽车展览会上“揭幕”的宁德时代神行PLUS电池,是全球首款兼顾1000公里续航和4C超充特性的磷酸铁锂电池。宁德时代国内乘用车事业部CTO高焕介绍,与去年8月宁德时代发布的全球首款磷酸铁锂4C超充“神行电池”相比,神行PLUS电池实现了在续航里程和快充能力上的更进一步。

记者根据上市公司公告统计,中国动力电池企业出海布局的产能以磷酸铁锂电池为主,这也充分发挥中国企业的“长板”。车企合作方面,宁德时代将在欧洲当地向Stellantis集团供应磷酸铁锂电池的电芯和模组;现代汽车考虑在起亚第二代RayEV上使用宁德时代生产的磷酸铁锂电池;国轩高科与越南电动汽车企业VinFast将共同开展LFP电池的研发和生产。

一向以三元路线见长的韩国动力电池企业也与中国磷酸铁锂材料企业缔结了合作关系。比如,今年2月,龙蟠科技控股子公司常州锂源与韩国动力电池巨头LG新能源签订了未来五年供应16万吨磷酸铁锂正极材料的订单,双方还约定在6月底之前,就2025年至2028年额外供应36万吨磷酸铁锂正极材料的事项进行确认。这是中国磷酸铁锂材料企业首次直供国际知名电池企业。

中国电池企业还持续在锂电池“未来技术”上加大投入,以期继续引领产业风向。比如,磷酸铁锂的相近技术“磷酸锰铁锂”电池可在类似的生产成本下比磷酸铁锂电池能量密度提升15%至20%。上市公司德方纳米近期公告,公司的磷酸锰铁锂产品已率先上车,正待行业需求大规模释放。在另一项动力电池创新材料复合集流体方面,记者从头部企业获悉,公司产品迎来韩国电池客户的考察。在备受市场关注的固态电池方面,中国汽车动力电池产业创新联盟数据显示,今年前4个月我国半固态电池装车量超1GWh,达到1.14GWh。高工产业研究院认为,2024年将是固态电池产业发展的重要节点,有望实现(半)固态电池的大规模装车应用,全年装车量预计可历史性地突破5GWh大关。

引领产业风向的背后,是中国动力电池企业进行了持续大量的研发投入。据记者统计,2023年我国动力电池企业装车量前15名中,有9家为A股、港股上市公司,这9家公司2023年合计研发投入高达687亿元。这也印证,中国动力电池企业的国际竞争力是由研发创新一步步“拼出来”的。