建发合诚工程咨询股份有限公司关于上海证券交易所对公司2023年年度报告的信息披露监管工作函的回复公告

证券代码:603909 证券简称:建发合诚 公告编号:2024-035

建发合诚工程咨询股份有限公司关于上海证券交易所对公司2023年年度报告的信息披露监管工作函的回复公告

董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重 大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

建发合诚工程咨询股份有限公司(以下简称“建发合诚”或“公司”)于近日收到上海证券交易所《关于建发合诚工程咨询股份有限公司2023年年度报告的信息披露监管工作函》(上证公函【2024】0484号)(以下简称“《工作函》”)。根据《工作函》的相关要求,公司积极组织相关人员及中介机构就函中所涉及的问题逐项研究与讨论,现就《工作函》中的有关问题回复并公告如下:

一、关于关联交易。年报显示,报告期内,公司前五大客户销售额中,向关联方出售商品、提供劳务发生额为31.41亿元,同比增加27.21亿元,占年度销售总额约78.92%,同比提升33.09个百分点;前五大供应商采购额中,向关联方采购商品、接受劳务发生额为3.24亿元,同比增加2.66亿元,占年度采购总额约10.14%,同比提升0.02个百分点。公司关联交易大幅增长,且规模较大、占比较高。请公司补充披露:(一)结合近两年主营业务发展、营业区域、业务模式、主要客户等变化情况,说明公司关联交易规模及占比逐年大幅提升的原因及必要性;(二)公司业务开展是否具备独立性,是否对控股股东及关联方存在较大业务依赖,以及相关业务是否具备可持续性,并充分提示风险。

公司回复:

(一)结合近两年主营业务发展、营业区域、业务模式、主要客户等变化情况,说明公司关联交易规模及占比逐年大幅提升的原因及必要性。

1.近两年公司主营业务发展、营业区域、业务模式、主要客户等变化情况

为进一步提升公司核心竞争力,促进公司长期健康稳定发展,2021年公司完成控股股东、实际控制人变更,控股股东变更为厦门建发集团有限公司下属建发国际全资子公司厦门益悦置业有限公司(以下简称“厦门益悦”),实际控制人为厦门市人民政府国有资产监督管理委员会。基于2021年6月22日公司披露的《关于公司股东签署股份转让协议暨控制权拟发生变更的提示性公告》中提及《战略合作框架协议》的约定,厦门益悦作为公司控股股东,协调其自身及建发房地产集团有限公司(以下简称“建发房产”)在地产、工程等领域的优质产业资源,充分发挥与公司业务发展的协同效应,推动上市公司做强做大。

2022年4月,基于公司战略布局、提高业务协同和管理效率的需要,公司将其所持有合诚(厦门)建设工程有限公司(以下简称“合诚建设”,曾用名“天成华瑞装饰有限公司”)30%的股权转让予控股股东厦门益悦;同年7月,基于市场战略布局及业务拓展的需要,公司与控股股东厦门益悦共同收购里隽(厦门)建筑设计有限公司(以下简称“里隽设计”,曾用名“厦门元朴建筑设计有限公司”)100%股权,厚植勘察设计建筑领域的技术实力。

(1)主营业务方面,公司控制权变更前,主营业务为勘察设计(以市政、水运为主)、工程管理、试验检测、综合管养、工程新材料,2022年新增建筑施工、扩张建筑设计规模。2023年,公司将上述业务根据其特性区分为“工程咨询(勘察设计、工程管理与试验检测)”及“工程施工(建筑施工、综合管养、工程新材料)”两大板块,并首次提出了“双轮两域”发展战略,即构建“工程咨询”与“工程施工”双主业的新发展格局、深耕“新建工程”与“在役工程”两个领域工程建设。

(2)营业区域方面,2022年公司收入主要集中在福建、辽宁两省,合计占比为75.38%,其余业务分布在全国范围内其他省市;2023年建筑设计首次拓展杭州、宁波、苏州、丽水等城市业务,建筑施工业务首次承接福建省外城市业务,如杭州、丽水、苏州、无锡、南宁等城市,因此就区域而言,2023年公司收入在福建、辽宁等优势省份占比为60.02%,浙江、江苏等新晋省份占比为32.33%。

(3)业务模式方面,公司主要通过招投标、议标洽谈、客户直接委托获取各项工程技术服务业务。

(4)主要客户方面,公司主要客户群体为地方政府、国有企事业单位,2022及2023年度第一大客户均为公司间接控股股东厦门建发集团有限公司及所属单位。经对比,近2年公司前五大客户仅发生排序变动,具体如下:

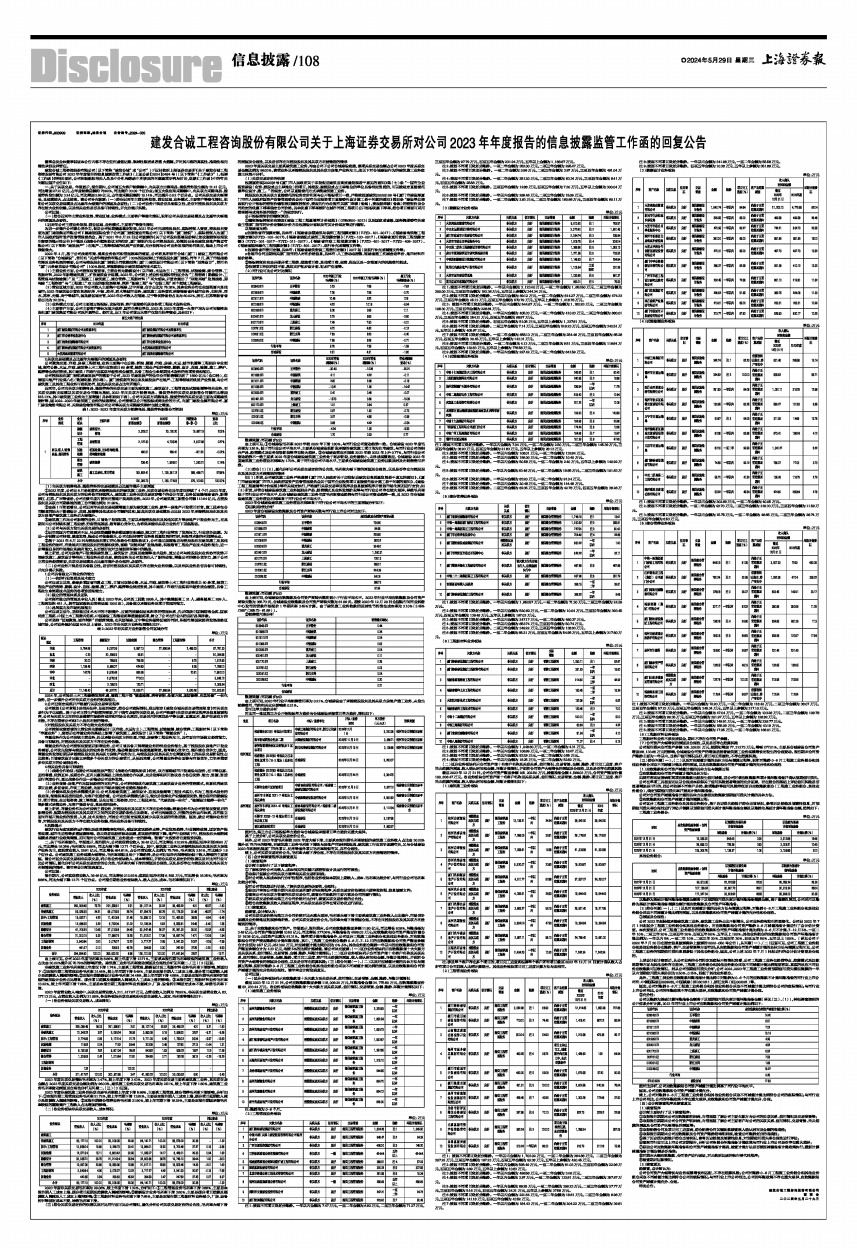

■

2.关联交易规模及占比逐年大幅提升的原因及必要性

公司聚焦交通、市政、房建工程领域,业务主要集中在公路、桥梁、隧道、市政、房建、水运、城市轨道等工程细分专业领域,拥有公路、水运、市政、建筑等土木工程行业资质共60余项,涵盖工程全产业的咨询、勘察、设计、监理、检测、施工、养护、维养等全类别资质,其中建筑/市政行业实现甲级资质全覆盖,具备工程全生命周期技术服务的各项资质和能力。

公司控股股东厦门益悦系建发房产的重要子公司,2023年建发房产的全年合同销售额达到了1890亿元(全口径),位居国内地产行业第八名(数据来源:克尔瑞)。厦门益悦拥有其自身及建发房产在地产、工程等领域的优质产业资源,与公司建筑施工及其他工程业务可实现协同,因此关联交易占比有所提升。

近两年,公司向关联方销售商品、提供劳务的关联交易主要为建筑施工、建筑设计、工程管理及试验检测等相关业务,而关联交易收支规模以关联交易合同额为基础,2023年向关联方销售商品、提供劳务的关联交易新签合同额同比增加515.13%,其中建筑施工业务为主要增量(具体明细如下表)。公司向关联方采购商品、接受劳务的关联交易主要为采购建筑钢材等,因2022-2023年建筑施工业务的快速增长,公司按需以公开招投标或询比价的方式,向厦门建发金属有限公司、厦门建发物资有限公司、天津建发物资有限公司公司等关联方采购建筑钢材也随之增加。

表1:2022-2023年度向关联方销售商品、提供劳务新签合同明细

单位:万元

■

(1)向关联方销售商品、提供劳务的交易规模及占比逐年提升主要原因

①2022年度,公司自8月份起首次承接控股股东的建筑施工业务,关联交易业务在当年度仅持续了4个月;2023年度,公司与控股股东及其关联方的业务协同持续深入,建筑施工业务关联交易贯穿整个的会计年度,业务区域除福建省外,新增浙江、江苏、广西等省份,公司在该年度内首次完整地开展此类业务。2023年,公司建筑施工新签合同额113.94亿元,占控股股东及关联方同期拿地的施工合同额比例为31.99%。

②由表1可明显看出,公司近两年关联交易规模增量主要为建筑施工业务,就单一房地产开发项目而言,施工总承包合同额通常远大于勘察设计、监理、检测等其他成本合同额的总和,因此关联交易规模及占比自2022年承接控股股东及其关联方房地产建筑施工业务后大幅提升。

③建筑施工作为公司新增的业务,目前处于发展初期,主要以承接控股股东及其他关联方等房地产开发业务为主,在此期间内公司持续积累工程业绩、夯实管理基础、培育核心竞争力,为将来承接非关联方业务打下坚实基础。

(2)公司与关联方发生关联交易的必要性

①近年来国内有效需求不足、社会预期偏弱等多重因素交织叠加,随之对工程行业带来了发展压力,行业竞争加剧。为进一步保障公司持续、健康发展,推动公司做强做大,公司在保持原有业务高质量发展的同时,积极寻求新的利润增长点。

②基于2021年6月22日与控股股东签订的《战略合作框架协议》,公司通过加速推进与控股股东在建筑施工及其他工程业务的协同,有效地利用控股股东的资源和优势,围绕“双轮两域”发展战略,积极培育工程全产业技术服务能力,进一步增强自身的市场地位和盈利能力,从而更好应对当前经济环境中的挑战。

综上所述,公司为房地产开发提供建筑施工、建筑设计、监理及检测等技术服务,通过公司与控股股东业务协同优势开展建筑施工、建筑设计等相关工程业务关联交易,该类业务为公司发展注入了新的动能,增强公司的综合竞争力,属于公司正常业务经营需要,关联交易规模及占比逐年提升是合理的、必要的。

(二)公司业务开展是否具备独立性,是否对控股股东及关联方存在较大业务依赖,以及相关业务是否具备可持续性,并充分提示风险。

1.公司具备独立开展业务的能力

(1)一流的行业资质及技术实力

公司自成立以来,参建多项国省市重点工程,目前已取得公路、水运、市政、建筑等土木工程行业资质共60余项,涵盖工程全产业的咨询、勘察、设计、监理、检测、施工、养护、维养等全类别资质,其中建筑/市政行业实现甲级资质全覆盖,具备工程全生命周期技术服务的各项资质和能力。

(2)独立的管理体系及团队

公司拥有独立的管理及专业人员(截止2023年末,公司员工总数2805人,其中教授级高工21人、副高级高工289人、工程师职称451人,拥有国家级执业资格证超1000本),具备独立承接业务及项目管理的能力。

(3)品牌实力及市场拓展能力

公司自成立至今,坚持通过技术水平的不断提升、过硬的质量保证和科学的管理体系,先后荣获中国钢结构金奖、国家优质工程奖、中国土木工程詹天佑奖、中国建设工程鲁班奖等重量级奖项,树立了公司在行业内的良好品牌形象。

公司坚持“区域聚焦,城市深耕”的经营策略,在巩固福建、辽宁等业务强势区域的同时,积极布局国家经济发展战略区域市场,公司业务辐射全国90%以上省份。2023年非关联方业务拓展情况如下:

表2:2023年非关联方业务新签合同区域分布

单位:万元

■

2024年,公司抢抓土木工程修缮发展机遇,围绕工程开展“健康检测、病害诊断、处置方案、加固修缮、应急抢修”一体化服务,进一步提升公司对非关联方业务的拓展能力。

2.公司已制定规范并严格履行关联交易审议程序

公司按照《公司章程》及相关法律、法规的规定,结合公司实际情况,现已制定《建发合诚关联交易管理制度》对关联交易行为予以规范。基于公司正常生产经营的需要,对于确有必要的关联交易,公司严格履行关联交易审议程序及信息披露程序,公司与关联方之间的交易遵循市场经济规律和市场公允原则,交易采用的原则是平等自愿、互惠互利,维护交易双方的利益,不存在损害公司和中小股东利益的情形。

3.对控股股东及关联方不存在较大业务依赖

公司控制权变更前的主营业务为勘察设计(以市政、水运为主)、工程管理、试验检测、综合管养、工程新材料(以下简称“存量业务”),变更后在存量业务的基础上新增了建筑施工、建筑设计(以下简称“增量业务”)。

存量业务作为公司传统主营业务,仍以承接非关联方的交通、市政、房建等工程业务为主,具有面向市场独立经营能力,具备可持续性,对控股股东及关联方不存在业务依赖。

增量业务作为公司控制权变更后新增业务,公司目前具备开展增量业务的相应业务能力,基于控股股东房地产开发业务需要,公司优先发挥与控股股东的业务协同优势,推动增量业务快速提量增效,培育核心竞争力,提升综合竞争力,因此,增量业务发展初期以承接控股股东及其关联方房地产业务为主,与控股股东及其关联方在增量业务上的关联交易阶段性占比较高;目前建筑设计已独立承揽多个非关联方的公建项目,从长远来看,公司增量业务将全面参与市场竞争,力争承揽更多非关联方的公建类业务。

4.相关业务具备可持续性

(1)战略合作协议:根据公司与建发房产签订《战略合作框架协议》约定,双方围绕城市开发建设与服务,在平等自愿、互相尊重、优势互补、长期合作、互利共赢的基础上形成战略合作关系,充分发挥和利用协议各方各自优势、能力、资源、资质进行深度合作,通过战略合作进一步推动公司业务发展。

(2)业务前景:房地产作为国民经济的支柱产业,公司将持续优化建筑施工及建筑设计业务的管控模式,积累优秀建筑项目业绩,多创省优、市优工程业绩,为面向市场承接业务创造积极条件。

(3)价值体现及业务承揽模式多元:公司具备建筑施工、建筑设计、监理及检测等工程技术实力,作为工程技术服务的供应商,能提供高品质的服务,为客户创造价值。公司业务承揽模式多元,能充分发挥全产业链覆盖优势,整合现有的勘察设计、项目管理、全过程咨询、施工等资源,以全过程工程咨询、EPC、工程总承包、“代建监理一体化”、“检测设计维养一体化”等多模式承揽业务,为客户提供专业、高品质的服务。

综上所述,存量业务作为公司传统主营业务,对控股股东及关联方不存在业务依赖;增量业务作为公司控制权变更后的新增业务,短期与控股股东及其关联方之间的关联交易阶段性占比较高。公司已构建独立、完整的业务运作体系,具有独立面向市场开展业务的资质、人员、技术及能力,同时公司已制定规范及减少关联交易的有效措施。因此,就公司整体业务而言,对控股股东及关联方不存在较大业务依赖,相关业务具备可持续性。

5.风险提示

建筑行业与宏观经济运行情况及政策调整密切相关,受国家宏观经济走势、产业发展趋势、行业调控政策、固定资产投资规模、城市化进程等多重因素影响。若未来宏观经济波动加剧,宏观经济增速下降,地产行业持续下行,控股股东大幅缩减规模或者遇行业政策调整,则可能对公司的建筑施工业务造成一定的影响。敬请广大投资者注意投资风险。

二、关于毛利率变化。年报显示,报告期内,公司实现营业收入39.46亿元,同比增长212.92%;实现归母净利润6592万元,同比增长16.35%;毛利率为8.86%,同比大幅下降13.71个百分点。其中,建筑施工业务以承接控股股东及其关联方房地产业务为主,实现营业收入29.91亿元,同比增长684.81%,占公司营业收入比例为75.79%,毛利率为2.51%,同比减少1.8个百分点。公司建筑施工业务规模大幅增长、毛利率较低且处于下降趋势,是公司归母净利润增幅远低于收入增幅的主要原因。请公司区分关联交易和非关联交易,列示各业务板块收入、成本等情况,并结合关联交易定价的依据以及对比同行业可比公司情况,量化分析公司关联交易定价的公允性,毛利率大幅下滑的原因及合理性,以及是否存在向控股股东及其关联方利益输送的情形。请年审会计师发表意见。

公司回复:

报告期内,公司实现营业收入39.46亿元,同比增长212.92%;实现归母净利润6,592万元,同比增长16.35%;毛利率为8.86%,同比大幅下降13.71个百分点。公司报告期各业务板块收入、收入占比、成本、毛利率情况如下:

单位:万元

■

由上表可见,公司2023年度毛利率为8.86%,较上年度下滑13.71%,主要系本报告期毛利率较低的建筑施工业务收入占比由30.22%提升至75.79%的影响所致。建筑施工业务毛利率变动原因及合理性分析见问题二、(三)(3)回复。

非建筑施工业务毛利率较上年度仅下滑1.74%,主要系工程管理、勘察设计及工程新材料业务毛利率下滑影响,原因如下:①本报告期工程管理业务毛利率31.46%,较上年同期下滑5.49%,主要是本报告期人工成本上涨、部分项目延期收入减少及结算收入调减的影响;②本报告期勘察设计业务毛利率34.45%,较上年同期下滑4.55%,主要是本报告期毛利率相对较低的建筑设计业务占比增高、部分项目结算及概算收入调减及人工成本上涨的影响;③本报告期工程新材料业务毛利率13.22%,较上年同期下滑7.65%,主要是本报告期工程新材料业务量减少,厂房、设备折旧等固定成本不变,导致毛利率下滑。

2023年度营业收入构成中,关联交易营业收入311,417.67万元,占营业收入比例为78.92%,非关联交易营业收入83,177.13万元,占营业收入比例为21.08%,各业务板块关联交易和非关联交易收入、成本、毛利率等情况如下:

(一)各业务板块关联交易收入、成本情况:

单位:万元

■

2023年度关联交易整体毛利率为3.47%,较上年度下滑3.43%。2023年度关联交易主要系建筑施工业务,其关联交易金额占2023年度关联交易金额比例为96.03%,建筑施工业务关联交易毛利率为2.51%,较上年度下滑1.80%,建筑施工业务毛利率变动原因及合理性分析见问题二、(三)(3)回复。

2023年度非建筑施工业务的关联交易毛利率较上年度下滑5.98%,主要系工程管理、综合管养毛利率下滑影响,分析如下:①本报告期工程管理业务毛利率21.72%,较上年同期下滑13.62%,主要是本报告期人工成本上涨、部分项目延期收入减少及结算收入调减的影响。②本报告期综合管养业务毛利率21.90%,较上年同期下滑16.29%,主要是本报告期因承接毛利率较低的道路提升工程收入占比增加的影响。

(二)各业务板块非关联交易收入、成本情况:

单位:万元

■

2023年度非关联交易毛利率为29.06%,较上年度下滑1.32%,分析如下:①工程管理业务毛利率下滑3.86%,主要是本报告期人工成本上涨、部分项目延期及结算收入调减的影响;②勘察设计业务毛利率下滑3.60%,主要是部分项目结算及概算收入调减及人工成本上涨的影响;③工程新材料业务毛利率下滑7.65%,主要是本报告期工程新材料业务减少,厂房、设备折旧等固定成本不变,导致毛利率下滑。

(三)结合关联交易定价的依据以及对比同行业可比公司情况,量化分析公司关联交易定价的公允性,毛利率大幅下滑的原因及合理性,以及是否存在向控股股东及其关联方利益输送的情形

2023年度关联交易主要系建筑施工业务,均由公司子公司合诚建设实施,该项关联交易金额占公司2023年度关联交易金额比例为96.03%,该项业务以承接控股股东及其关联方房地产业务为主,故以下对合诚建设作为的建筑施工业务实施主体展开分析。

(1)关联交易定价的依据

根据厦府规[2020]8号《厦门市人民政府关于印发促进建筑业高质量发展若干意见的通知》第(七)条“…国有企业投资建设(全资、控股或占主导地位)的项目,其控股、被控股或占主导地位的单位具备相应资质的,可以按规定直接委托该单位设计、施工。”的规定,公司以直接委托方式承揽建筑施工业务。

控股股东及其关联方直接委托的业务定价机制与公开招标项目一致,严格按照厦建筑(2020)109号《厦门市建设局厦门市市人民政府国资产监督管理委员会关于国有企业投资项目直接委托设计施工若干问题的通知》第四条“建设单位按照现行公开招标的控制价编制原则编制控制价,按照先行办法报有关部门审核(备案),按照经审核(备案)的控制价及合同约定的优惠下浮率确定合同价格,具体优惠下浮率按所在城市同类工程项目公开招标优惠下浮率,结合项目需要可采用费率摇号或商务谈判确定…”的规定执行。

公开招标控制价的编制原则:

①编制招标控制价应按照《建设工程工程量清单计价规范》(GB50500-2013)以及国家或省级、国务院部委有关建设主管部门发布的计价定额和计价方法根据设计图纸及有关计价规定等进行编制。

以福建省为例:

a.依据各省市预算定额,具体有:《福建省房屋建筑与装饰工程预算定额》(FJYD-101-2017)、《福建省构筑物工程预算定额》(FJYD-102-2017)、《福建省装配式建筑工程预算定额》(FJYD-103-2017)、《福建省通用安装工程预算定额》(FJYD-301-2017~FJYD-311-2017)、《福建省市政工程预算定额》(FJYD-401-2017~FJYD-409-2017)、《福建省园林绿化工程预算定额》(FJYD-501-2017)、现行补充或调整文件等;

b.依据各省市费用定额,具体有:《福建省建筑安装工程费用定额》(2017版)及现行补充或调整文件等;

c.各地市合同当期相关部门发布的人材机价格信息,具体有:人工费动态指数、福建省施工机械台班单价、地市材料市场价格等。

②招标控制价应由分部分项工程费、措施项目费、其他项目费、规费、税金以及一定范围内的风险费用组成。

③依据项目相关的总平图、基坑支护初步设计图、初步户型图等。

(2)同行业可比公司对比情况

■

■

数据来源:同花顺iFinD

由上表可见,①合诚建设毛利率2023年较2022年下滑1.80%,与同行业公司变动趋势一致。合诚建设2023年度毛利率为2.51%,低于同行业公司平均水平,主要系合诚建设现阶段承接的建筑施工项目均为住宅建筑,与同行业公司的细分产品、经营模式及业务发展阶段等存在较大差异。②合诚建设营业利润率2023年较2022年上升0.77%,与同行业公司变动趋势不一致主要系2022年度合诚建设建筑施工业务处于起步阶段,业务量较小,未形成规模效应。合诚建设2023年度建筑施工业务营业利润率为1.70%,高于同行业公司平均水平,主要系合诚建设建筑施工业务回款及时及无销售费用所致。

(3)结合(1)(2),量化分析公司关联交易定价的公允性,毛利率大幅下滑的原因及合理性,以及是否存在向控股股东及其关联方利益输送的情形

如(1)所述,公司建筑施工业务严格遵循《厦门市人民政府关于印发促进建筑业高质量发展若干意见的通知》、《厦门市建设局厦门市市人民政府国资产监督管理委员会关于国有企业投资项目直接委托设计施工若干问题的通知》、《建设工程工程量清单计价规范》等有关规定执行,严格履行关联交易审议程序及信息披露程序并按照市场化原则进行定价;如(2)所述,尽管合诚建设建筑施工业务因细分产品、经营模式及业务发展阶段等与同行业公司存在较大差异,导致毛利率低于同行业公司平均水平,但合诚建设建筑施工业务年度毛利率变动趋势与同行业公司变动趋势一致,且2023年合诚建设建筑施工业务营业利润率高于同行业公司平均水平。

2023年合诚建设建筑施工业务营业利润率高于同行业公司平均水平的主要原因分析如下:

①回款及时性分析

2023年度合诚建设应收账款及合同资产周转天数与同行业上市公司对比如下:

■

数据来源:同花顺iFinD

由上表可知,合诚建设应收账款及合同资产周转天数明显小于行业平均水平。2023年行业平均应收账款及合同资产周转天数为385.73天,合诚建设应收账款及合同资产周转天数为61.99天。若按2023年12月20日全国银行间同业拆借中心发布的贷款市场报价1年期利率3.45%计算,由于建筑施工业务收款的及时性节约资金成本率为3.10%(3.45%/360*(385.73-61.99))。

②销售费用率分析

■

数据来源:同花顺iFinD

由上表可知,2023年行业平均销售费用率为0.21%,合诚建设由于承接控股股东及其关联方房地产施工业务,未发生销售费用,节约相关支出影响率0.21%。

③可比单方造价分析

对比同一地区第三方公开招投标单方造价与合诚建设承接项目单方造价,情况如下:

■

经对比,第三方公开招投标单方造价与合诚建设承接项目单方造价无重大差异。

基于上述分析,公司关联交易定价公允。

另外,公司2023年度毛利率较2022年度大幅下滑,主要系本报告期毛利率较低的建筑施工业务收入占比由30.22%提升至75.79%的影响,而建筑施工业务毛利率下滑既与房地产市场持续低迷、建筑施工行业竞争加剧有关,又与合诚建设2023年积极拓展厦门市外项目、杭州等省外项目毛利率较低有关,具有合理性。

综上,公司关联交易定价公允,毛利率大幅下滑合理,不存在向控股股东及其关联方利益输送的情形。

(四)会计师核查程序及核查意见

(1)核查程序

会计师主要执行了以下核查程序:

①了解和评价公司与收入、成本相关的关键内部控制设计及运行的有效性;

②取得并复核公司的关联方清单和关联交易明细表;

③对公司收入和成本执行分析性程序,包括各业务板块本期及上期收入、成本、毛利率比较分析,与同行业公司毛利率比较分析等;

④对公司管理层进行访谈,了解关联交易的必要性、合理性;

⑤获取并审阅公司报告期内关联交易所履行的决策程序、关联交易定价依据及内部审批流程、信息披露文件;

⑥查阅公司与关联方签署的关联交易合同,核查合同条款的主要内容及合同的履行情况;

⑦将关联交易价格与第三方合同价格对比分析,核查关联交易价格的公允性;

⑧结合应收账款及收入的函证程序,对关联交易是否存在背后协议进行函证。

(2)核查意见

经核查,会计师认为:

公司关联交易价格与第三方合同价格对比无重大差异,毛利率大幅下滑主要系建筑施工业务收入占比提升、市场竞争加剧及业务跨地区拓展影响所致。公司关联交易定价公允,毛利率大幅下滑原因合理,不存在向控股股东及其关联方利益输送的情形。

三、关于应收账款和合同资产。年报显示,报告期末,公司应收账款账面余额11.80亿元,同比增长9.26%,坏账准备为3.48亿元;合同资产账面余额 10.52 亿元,同比增长277.06%,坏账准备为4566.03万元;应收账款和合同资产账面价值合计18.38亿元,占总资产比重为61.31%。除单项计提坏账准备外,公司区分工程施工业务组合和其他业务组合,对应收账款和合同资产按照账龄法计提坏账准备,其中,工程施工业务组合账龄0-6月、7-12月的应收账款和合同资产账面余额合计分别为9.57亿元、2513.02万元,对应减值计提比例分别为0%、5%;其他业务组合账龄一年以内的应收账款和合同资产账面余额合计为4.33亿元,均按5%的比例计提减值。请公司补充披露:(一)区分业务板块列示应收账款前十大欠款方及关联关系、信用情况、交易背景、金额、账龄、坏账计提情况;(二)区分业务板块列示合同资产前十名客户名称及关联关系、信用情况、交易背景、金额、账龄、项目完工进度、客户尚未结算的原因、收入确认时间和金额、坏账计提情况,并说明合同资产大幅增长的原因及合理性,以及是否存在结算风险;(三)结合问题(一)、(二)以及对应减值计提的具体方法与测算过程等,说明对账龄0-6月工程施工业务组合和其他业务组合采取不同减值计提比例的原因,以及应收账款和合同资产减值计提的充分性和合理性。请年审会计师发表意见。

公司回复:

(一)区分业务板块列示应收账款前十大欠款方及关联关系、信用情况、交易背景、金额、账龄、坏账计提情况

截至2023年12月31日,公司应收账款账面余额118,009.24万元,坏账准备金额34,775.80万元,应收账款账面价值83,233.44万元。各业务板块应收账款前十大欠款方及关联关系、信用情况、交易背景、金额、账龄、坏账计提情况如下:

(1)建筑施工业务板块

单位:万元

■

注:账龄均为0-6个月。

(2)工程管理业务板块

单位:万元

■

注1:按照不同项目来划分账龄。一年以内金额为7.47万元,一至二年金额为6.92万元,二至三年金额为71.27万元,三至四年金额为97.79万元,四至五年金额为231.94万元,五年以上金额为1,188.87万元。

注2:按照不同项目来划分账龄。一至二年金额为353.00万元,二至三年金额为295.47万元。

注3:按照不同项目来划分账龄。一至二年金额为0.99万元,二至三年金额为3.97万元,三至四年金额为491.04万元。

注4:按照不同项目来划分账龄。一至二年金额为251.20万元,二至三年金额为83.34万元,三至四年金额为8.41万元,四至五年金额为25.56万元。

注5:按照不同项目来划分账龄。三至四年金额为12.88万元,四至五年金额为7.30万元,五年以上金额为300.04万元。

注6:按照不同项目来划分账龄。一年以内金额为266.46万元,二至三年金额为15.09万元。

注7:按照不同项目来划分账龄。一至二年金额为2.63万元,二至三年金额为160.66万元,三至四年金额为60.11万元。

(3)勘察设计业务板块

单位:万元

■

注1:按照不同项目来划分账龄。一年以内金额为3,123.40万元,一至二年金额为1,653.50万元,二至三年金额为300.00万元,三至四年金额为192.36万元,五年以上余额为344.34万元。

注2:按照不同项目来划分账龄。一年以内金额为69.12万元,一至二年金额为814.27万元,二至三年金额为474.33万元,三至四年金额为25.13万元,四至五年金额为570.79万元,五年以上余额为1,418.76万元。

注3:按照不同项目来划分账龄。一年以内金额为544.67万元,一至二年金额为1,182.93万元,二至三年金额为108.30万元,三至四年金额为228.84万元。

注4:按照不同项目来划分账龄。一年以内金额为405.33万元,一至二年金额为410.23万元,二至三年金额为680.01万元,三至四年金额为254.21万元,四至五年金额为68.97万元。

注5:按照不同项目来划分账龄。四至五年金额为51.05万元,五年以上余额为1,337.61万元。

注6:按照不同项目来划分账龄。二至三年金额为7.14万元,三至四年金额为516.23万元,四至五年金额为342.51万元,五年以上余额为405.97万元。

注7:按照不同项目来划分账龄。一至二年金额为655.13万元,二至三年金额为254.46万元,三至四年金额为65.28万元,四至五年金额为30.45万元,五年以上余额为143.31万元。

注8:按照不同项目来划分账龄。一至二年金额为4.13万元,二至三年金额为9.51万元,三至四年金额为116.84万元,四至五年金额为130.83万元,五年以上余额为778.58万元。

注9:按照不同项目来划分账龄。一年以内金额为227.42万元,一至二年金额为641.59万元。

(4)试验检测业务板块

单位:万元

■

注1:按照不同项目来划分账龄。一年以内金额为7.04万元,一至二年金额为2.50万元,二至三年金额为145.39万元,三至四年金额为38.93万元,四至五年金额为21.83万元,五年以上余额为28.13万元。

注2:按照不同项目来划分账龄。一年以内金额为108.01万元,一至二年金额为132.84万元。

注3:按照不同项目来划分账龄。一年以内金额为196.00万元,一至二年金额为10.40万元。

注4:按照不同项目来划分账龄。一年以内金额为50.58万元,一至二年金额为2.40万元,五年以上余额为140.92万元。

注5:按照不同项目来划分账龄。一年以内金额为63.48万元,一至二年金额为19.85万元,二至三年金额为101.63万元。

注6:按照不同项目来划分账龄。一年以内金额为83.20万元,一至二年金额为91.04万元。

注7:按照不同项目来划分账龄。一年以内金额为20.48万元,一至二年金额为144.48万元。

注8:按照不同项目来划分账龄。二至三年金额为82.35万元,三至四年金额为42.78万元,四至五年金额为36.26万元。

(5)综合管养业务板块

单位:万元

■

注1:按照不同项目来划分账龄。一年以内金额为1,652.57万元,一至二年金额为71.30万元,二至三年金额为24.29万元。

注2:按照不同项目来划分账龄。一年以内金额为520.62万元,一至二年金额为10.04万元,三至四年金额为393.45万元,四至五年金额为139.48万元,五年以上余额为167.03万元。

注3:按照不同项目来划分账龄。一年以内金额为247.17万元,一至二年金额为480.37万元。

注4:按照不同项目来划分账龄。一年以内金额为653.74万元,三至四年金额为50.74万元。

注5:按照不同项目来划分账龄。二至三年金额为349.22万元,三至四年金额为138.63万元。

注6:按照不同项目来划分账龄。一至二年金额为65.21万元,四至五年金额为54.95万元,五年以上余额为317.80万元。

(6)工程新材料业务板块

单位:万元

■

注1:按照不同项目来划分账龄。一年以内金额为1,048.80万元,一至二年金额为4.31万元。

注2:按照不同项目来划分账龄。一年以内金额为106.99万元,一至二年金额为16.47万元。

注3:按照不同项目来划分账龄。一年以内金额为83.29万元,一至二年金额为0.55万元。

注4:按照不同项目来划分账龄。一年以内金额为18.25万元,一至二年金额为52.82万元。

(二)区分业务板块列示合同资产前十名客户名称及关联关系、信用情况、交易背景、金额、账龄、项目完工进度、客户尚未结算的原因、收入确认时间和金额、坏账计提情况,并说明合同资产大幅增长的原因及合理性,以及是否存在结算风险

截至2023年12月31日,公司合同资产账面余额105,202.50万元,减值准备金额4,566.03万元,合同资产账面价值100,636.47万元。各业务板块合同资产前十名客户名称及关联关系、信用情况、交易背景、金额、账龄、项目完工进度、客户尚未结算的原因、收入确认时间和金额、坏账计提情况如下:

(1)建筑施工业务板块

单位:万元

■

注:涉及单个客户存在多个项目的,项目完工进度系根据单个客户所有项目截至2023年12月31日累计确认收入占所有项目合同总收入比例计算得出。其他业务板块项目完工进度计算方法与此相同。

(2)工程管理业务板块

单位:万元

■

注1:按照不同项目来划分账龄。一年以内金额为1,703.02万元,一至二年金额为364.68万元,二至三年金额为307.22万元,三至四年金额为197.23万元,四至五年金额为90.38万元,五年以上余额为420.45万元。

注2:按照不同项目来划分账龄。一年以内金额为595.49万元,一至二年金额为81.03万元,三至四年金额为22.96万元,四至五年金额为2.69万元,五年以上余额为10.83万元。

注3:按照不同项目来划分账龄。一年以内金额为496.58万元,一至二年金额为3.46万元。

注4:按照不同项目来划分账龄。一年以内金额为2.97万元,一至二年金额为132.61万元,二至三年金额为357.67万元。

注5:按照不同项目来划分账龄。一年以内金额为89.25万元,一至二年金额为296.23万元,二至三年金额为27.77万元,三至四年金额为5.16万元,四至五年金额为24.31万元,五年以上余额为37.58万元。

注6:按照不同项目来划分账龄。一年以内金额为221.64万元,一至二年金额为18.61万元,二至三年金额为6.96万元,三至四年金额为141.18万元,四至五年金额为43.52万元。

注7:按照不同项目来划分账龄。一年以内金额为184.43万元,一至二年金额为204.22万元,二至三年金额为39.81万元。

注8:按照不同项目来划分账龄。一年以内金额为341.98万元,一至二年金额为55.58万元。

注9:按照不同项目来划分账龄。四至五年金额为10.38万元,五年以上余额为351.86万元。

(3)勘察设计业务板块

单位:万元

■

(4)试验检测业务板块

单位:万元

■

注1:按照不同项目来划分账龄。一年以内金额为302.69万元,一至二年金额为40.05万元。

注2:按照不同项目来划分账龄。一至二年金额为93.70万元,二至三年金额为219.33万元,三至四年金额为11.59万元。

注3:按照不同项目来划分账龄。一年以内金额为15.75万元,一至二年金额为46.65万元,二至三年金额为28.74万元,三至四年金额为8.53万元。

(5)综合管养业务板块

单位:万元

■

注1:按照不同项目来划分账龄。一年以内金额为72.93万元,一至二年金额为118.42万元,二至三年金额为38.07万元,三至四年金额为57.23万元,四至五年金额为245.34万元,五年以上余额为317.10万元。

注2:按照不同项目来划分账龄。一年以内金额为47.04万元,一至二年金额为103.28万元,二至三年金额为109.78万元,三至四年金额为69.35万元,四至五年金额为301.97万元,五年以上余额为128.82万元。

注3:按照不同项目来划分账龄。一年以内金额为149.91万元,一至二年金额为226.77万元。

注4:按照不同项目来划分账龄。一年以内金额为155.09万元,一至二年金额为43.19万元。

注5:按照不同项目来划分账龄。一年以内金额为17.05万元,一至二年金额为168.01万元。

(6)工程新材料业务板块

工程新材料业务不涉及质保金,期末不存在合同资产余额。

(7)合同资产大幅增长的原因及合理性,以及是否存在结算风险

公司报告期末合同资产余额105,202.51万元,较期初增加77,312.73万元,增幅277.21%,主要是合诚建设合同资产增加68,133.68万元的影响,合诚建设合同资产的增加是随着建筑施工业务规模增长而发生的合理变动。报告期末合同资产账龄主要为一年以内,且客户信用情况良好,项目均正常履约,不存在结算风险。

(三)结合问题(一)、(二)以及对应减值计提的具体方法与测算过程等,说明对账龄0-6月工程施工业务组合和其他业务组合采取不同减值计提比例的原因,以及应收账款和合同资产减值计提的充分性和合理性

(1)应收账款和合同资产减值计提的具体方法与测算过程

①应收账款和合同资产减值计提的具体方法:

如果有客观证据表明某项应收账款已经发生信用减值,则公司对该应收账款单项计提坏账准备并确认预期信用损失。

公司在单项工具层面无法以合理成本获得关于信用风险显著增加的充分证据,而在组合的基础上评估信用风险是否显著增加是可行的,则公司依据不同客户分类、款项账龄等信用风险特征划分应收账款组合(工程施工业务组合、其他业务组合),确定预期信用损失率并据此计提坏账准备。

公司对合同资产减值准备计提的具体方法参照应收账款预期信用损失计提的具体方法。

②应收账款和合同资产减值计提的测算过程:

公司区分工程施工业务组合及其他业务组合,基于历史损失经验并结合当前状况,参考历史经验及前瞻性信息,对预期信用损失率合理性进行评估并测算以预期信用损失率计提坏账准备金额及以账龄为基础计算坏账准备金额,结果如下:

工程施工业务组合:

单位:万元

■

其他业务组合:

单位:万元

■

以账龄为基础计提坏账准备测算金额高于以预期信用损失率计提坏账准备测算金额,基于谨慎性原则,公司采用以账龄为基础计提坏账准备测算金额计提应收账款及合同资产坏账准备。

(2)结合问题(一)、(二)以及对应减值计提的具体方法与测算过程等,对账龄0-6月工程施工业务组合和其他业务组合采取不同减值计提比例的原因,以及应收账款和合同资产减值计提的充分性和合理性。

①原因及合理性:

公司2022年起陆续承接建筑施工业务,建筑施工业务占比不断增大,公司业务结构发生明显变化。公司自2022年7月1日起区分工程施工业务组合和其他业务组合,对应收账款和合同资产账龄0-6月减值准备计提进行了会计估计变更。本次变更后,公司工程施工业务组合的应收账款和合同资产坏账准备计提比例为:0-6月不计提、7-12月5%、一至二年10%、二至三年20%、三至四年30%、四至五年50%、五年以上100%;其他业务组合的应收账款和合同资产坏账准备计提比例为:一年以内5%、一至二年10%、二至三年20%、三至四年30%、四至五年50%、五年以上100%。(详见公司于2022年7月30日在指定信息披露媒体上披露的2022-050号公告)。从问题(一)、(二)回复可见,公司工程施工业务组合和其他业务组合在账龄、客户、交易背景等方面有别;从应收账款和合同资产减值计提的具体方法与测算过程可见,公司工程施工业务的预期信用损失率显著低于其他业务组合,因此,公司上述2022年7月1日起进行的会计估计变更是合理的。

上述会计估计变更后,从公司业务的合同约定及实际开展情况来看,公司工程施工业务在经营特点、结算模式及回款周期等方面与其他业务存在差异,工程施工业务组合和其他业务组合采取不同减值计提比例能更客观、真实的反应不同业务应收账款可回收情况。另从公司预期信用损失分析,公司2022、2023年工程施工业务按预期信用损失模型测算的一年以内预期信用损失率分别为0.50%、0.15%,远低于其他业务组合。

此外,工程施工类业务应收账款坏账准备计提比例中对账龄为0-6个月的应收账款不计提坏账准备的同行业上市公司有:中钢国际(SZ.000928),中国核建(SH.601611),浙江交科(SZ.002061)等。

因此,公司对账龄0-6月工程施工业务组合和其他业务组合采取不同减值计提比例符合公司的实际情况;与同行业上市公司相比,公司的坏账政策不存在重大差异,应收账款和合同资产减值计提合理。

②充分性:

公司以账龄为基础计算坏账准备金额高于以预期信用损失率计提坏账准备金额(详见(三)、(1)),另根据查询到的公开信息分析计算,2023年同行业上市公司应收账款和合同资产减值计提比例如下:

■

经对比分析,公司应收账款和合同资产减值计提比例高于同行业平均水平。

因此,公司应收账款和合同资产减值计提充分。

综上,公司对账龄0-6月工程施工业务组合和其他业务组合采取不同减值计提比例符合公司的实际情况;与同行业上市公司相比,公司的坏账政策不存在重大差异,应收账款和合同资产减值计提充分、合理。

(四)会计师核查程序及核查意见

(1)核查程序

会计师主要执行了以下核查程序:

①取得报告期期末公司应收账款明细表,向管理层了解公司主要欠款方与公司的关联关系、信用情况及交易背景等;

②取得报告期期末公司合同资产明细表,向管理层了解公司主要客户与公司的关联关系、信用情况、交易背景、尚未结算的原因及合同资产大幅增长的原因等;

③取得销售合同及项目完工进度表,结合销售合同关键条款核查收入确认时间及金额的准确性;

④取得报告期期末公司应收账款及合同资产账龄结构明细表,检查公司账龄划分的准确性;

⑤基于历史损失经验并结合当前状况,参考历史经验及前瞻性信息,对预期信用损失率合理性进行评估;

⑥查阅同行业可比上市公司定期报告,分析公司各组合坏账准备计提政策与同行业上市公司是否存在重大差异;

⑦获取公司应收账款坏账准备和合同资产减值准备计提表,检查计提方法是否按照减值准备计提政策执行;重新计算减值准备计提金额是否准确;

⑧对期末大额应收账款、合同资产进行函证,对未收到回函的执行替代性程序;

⑨检查期后回款情况。

(2)核查意见

经核查,会计师认为:

公司合同资产大幅增长与业务规模增长相匹配,不存在结算风险;公司对账龄0-6月工程施工业务组合和其他业务组合采取不同减值计提比例符合公司的实际情况;与同行业上市公司相比,公司的坏账政策不存在重大差异,应收账款和合同资产减值计提充分、合理。

特此公告。

建发合诚工程咨询股份有限公司

董 事 会

二〇二四年五月二十九日