山东大业股份有限公司关于2023年年度报告的信息披露监管工作函的回复

证券代码:603278 证券简称:大业股份 公告编号:2024-044

山东大业股份有限公司关于2023年年度报告的信息披露监管工作函的回复

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

山东大业股份有限公司(以下简称“公司”、“大业股份”)于2024年5月28日收到上海证券交易所上市公司管理一部《关于山东大业股份有限公司2023年年度报告的信息披露监管工作函》(上证公函〔2024〕0662号)(以下简称“监管工作函”),公司现就《监管工作函》提出的问题回复如下:

问题1、关于经营业绩。年报显示,公司主营业务金属丝绳制品业务实现营业入54.73亿元,同比增长6.80%;毛利率为8.32%,上年同期为1.72%,其中钢帘线产品毛利率由上期的-1.36%增长至本期的6.99%,胎圈钢丝产品由上期的4.23%增长至本期的9.73%。销售区域来看,公司出口营业收入13.49亿元,毛利率19.57%,较公司国内业务毛利率高14.92个百分点;其他地区营业收入7.17亿元,毛利率11.11%,高于国内其他省份,比上年增加7.98个百分点。此外公司2024年一季报显示,实现营业收入12.39亿元,同比下降2.12%;归母净利润0.07亿元,同比下降79.05%。

请公司:(1)结合金属丝绳制品行业发展趋势、市场总求、细分产品结构、销售价格、原材料价格波动情况等,对比同行业可比公司情况,分产品量化分析公司金属丝绳业务毛利率较上年大幅增长的原因及合理性;(2)补充说明出口业务的开展情况,包括但不限于出口业务区域分布情况、销售模式、定价方式、信用政策、结算方式等,并结合国内外业务模式差异说明出口业务毛利率显著高于国内业务的合理性;(3)列示出口业务报告期前五大客户情况,包括具体名称、关联关系、是否为本年新增、销售内容、交易金额、期末应收款项余额情况等;(4)结合其他地区业务的开展情况、主要客户及产品等,说明毛利率相对国内其他省份更高的原因;(5)结合 2023 年第一季度及 2024 年第一季度公司主要业务产品销量、售价及原材料成本、费用计提等变化情况,量化分析公司 2024 年第一季度归母净利润同比大幅下降的原因及合理性。请年审会计师发表意见。

公司回复:

1、结合金属丝绳制品行业发展趋势、市场需求、细分产品结构、销售价格、原材料价格波动情况等,对比同行业可比公司情况,分产品量化分析公司金属丝绳业务毛利率较上年大幅增长的原因及合理性;

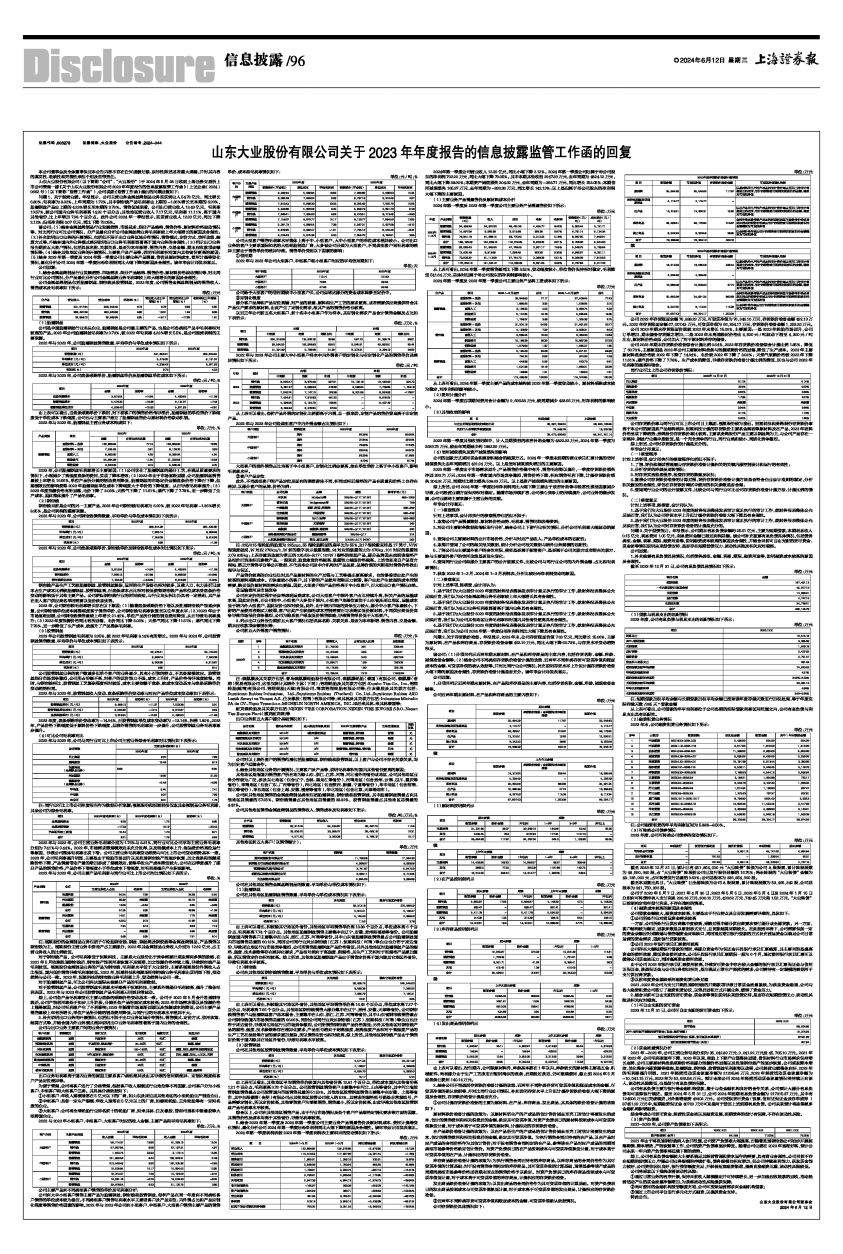

公司金属丝绳制品包括胎圈钢丝、钢帘线及胶管钢丝, 2023年度,公司销售金属丝绳制品的销售收入、销售成本及毛利率如下所示:

单位:万元

■

(1)胎圈钢丝

公司是中国胎圈钢丝行业龙头企业,胎圈钢丝是公司最主要的产品,也是公司各类别产品中毛利率相对较高的产品。2023年公司胎圈钢丝毛利率为9.73%,较2022年毛利率4.23%增长5.5%,是公司经营利润的主要来源。

2022年与2023年,公司胎圈钢丝销售数量、平均单价与单位成本情况如下所示:

■

2022年与2023年,公司盘条采购单价、胎圈钢丝单价及胎圈钢丝单位成本如下所示:

单位:元/吨;%

■

由上表可以看出,当盘条采购单价下跌时,对下游客户的销售价格传导滞后,胎圈钢丝的单位售价下跌幅度低于单位成本下跌幅度,公司也与主要客户建立了胎圈钢丝售价与原材料价格联动机制。

2022年与2023年,胎圈钢丝主营业务成本构成如下:

单位:万元、%

■

2023年,公司胎圈钢丝毛利率增长主要原因:(1)公司优化了胎圈钢丝的部分工艺,在满足质量要求的情况下,小幅减少了高强度盘条的使用,实现了降本增效;(2)2023年由于市场逐渐回暖,公司胎圈钢丝销售量较上年增长19.56%,单位产品所分摊的制造费用降低,胎圈钢丝的市场定价会随盘条价格下降而下降,但规模效应的影响使得2023年胎圈钢丝单位成本下降幅度大于单价的下降幅度,从而导致毛利率提升;(3)2023年度能源价格有所回落,电价下降了3.03%;天然气下降了11.61%;蒸汽下降了7.78%,进一步降低了生产成本,因此整体提升了产品毛利率。

(2)钢帘线

钢帘线目前是公司的另一主要产品,2023年公司钢帘线毛利率为6.99%,较2022年毛利率-1.36%增长8.35%,是公司利润的重要来源。

2022年与2023年,公司钢帘线销售数量、平均单价与单位成本情况如下表所示:

■

2022年与2023年,公司盘条采购单价、钢帘线单价及钢帘线单位成本对比情况如下所示:

单位:元/吨;%

■

钢帘线产品生产工艺较胎圈钢丝、胶管钢丝复杂,运用的生产设备也相对较多,以致人力、电力及折旧成本占生产成本比例较胎圈钢丝、胶管钢丝高,而盘条成本占比相对较低使得钢帘线产品单位成本受盘条价格变动的影响低于其他主要产品。公司耕耘钢帘线行业的时间较短,与行业龙头相比仍具有一定差距,其产品在进入客户供应商名单时需要以低价获取优势。

2023年,公司钢帘线毛利率增长存在以下原因:(1)随着盘条采购价格下滑以及胜通钢帘线产能逐步恢复,公司钢帘线单位成本调整幅度高于销售单价,公司钢帘线毛利率恢复至以往年度水平;(2)2023年由于市场逐渐回暖,公司钢帘线销售量较上年增长21.46%,单位产品所分摊的制造费用降低,从而导致毛利率提升;(3)2023年度能源价格同比有所回落,电价同比下降3.03%;天然气同比下降11.61%;蒸汽同比下降7.78%,进一步降低了生产成本,故提升了产品整体毛利率。

(3)胶管钢丝

2023年公司胶管钢丝毛利率为9.95%,较2022年毛利率8.14%有所增长。2022年与2023年,公司胶管钢丝销售数量、平均单价与单位成本情况如下表所示:

■

公司胶管钢丝业务的客户数量多但单个客户的业务量少,具有小而散的特点,不具备规模效应。胶管钢丝细分市场竞争激烈,公司所占份额不高,对客户的议价能力不强,成本上升时,产品价格传导速度较慢。同时,与钢帘线相比,胶管钢丝工艺复杂程度相对较低,成本主要依赖于盘条,故成本变动基本与盘条采购单价变动趋势相同。

2022年与2023年,胶管钢丝收入变动、盘条采购单价变动率与对应产品单位成本变动率如下表所示:

■

2023年度,盘条采购单价变动率为-14.94%,而胶管钢丝单位成本变动率为-13.14%,相差1.80%。2023年,产品价格下跌幅度低于原料价格下跌幅度,且境外销售的毛利率进一步提升,公司胶管钢丝业务毛利率逐步提升。

(4)可比公司毛利率对比

2022年与2023年,公司与同行业可比上市公司主营业务综合毛利率对比情况如下表所示:

■

注:同行业可比上市公司年度报告作为数据分析来源;福星股份和恒星科技仅取其金属制品业务毛利率,其余公司为综合毛利率。

■

2022年与2023年,公司主营业务毛利率分别为1.76%与8.31%,同行业可比公司平均主营业务毛利率分别为7.41%与9.44%。2022年,市场需求弱规模效应未充分发挥,以及能源成本上升、海运费价格高位运行等原因,导致公司整体毛利率出现下滑;公司主营业务毛利率变动趋势与可比上市公司变动趋势基本一致。2023年,公司毛利率提升明显,主要是由于轮胎市场回升以及胜通钢帘线产能逐步恢复,加之盘条和能源采购价格下降,产品销量带动产量的增加形成了规模效应,使得单位生产成本降低较大,公司在四季度提升了部分产品的销售价格,产品价格下滑幅度小于单位成本下滑幅度,对毛利率提升产生积极影响。

2022年与2023年,公司主要产品毛利率与同行业可比上市公司对比情况如下表所示:

单位:%

■

注:福星股份的金属制品业务包括子午轮胎钢帘线、钢丝、钢丝绳及钢绞线等金属丝绳制品,产品销售以钢帘线为主。福星股份主营业务中房地产占主要部分, 2022年其金属制品业务收入分别为12.32亿元,占主营业务收入的比例较低。

对于钢帘线产品,公司毛利率低于恒星科技,主要系大业股份出于竞争需要而采取薄利多销的策略,在2021年5月收购胜通钢帘线后,钢帘线产能利用率恢复不及预期,加之能源价格持续上涨,导致钢帘线产品毛利较低。福星股份金属制品业务的产品为钢帘线,毛利率水平低于大业股份,主要系福星股份外销收入占比很低,国内低价销售导致毛利率较低。2022年,恒星科技和福星股份钢帘线业务毛利率出现明显下滑,变动趋势与公司一致。2023年,恒星科技的钢帘线业务毛利率上升,变动趋势与公司一致。

对于胎圈钢丝产品,可比公司兴达国际未披露分产品的毛利率数据。

对于胶管钢丝产品,公司胶管钢丝毛利率水平略高于恒星科技,主要系外销部分毛利较高,提升了整体毛利表现。2022年与2023年公司胶管钢丝产品毛利率无明显异常波动。

综上,公司各产品毛利率变化主要与盘条的采购价格变动基本一致。公司于2021年5月合并胜通钢帘线后,公司产能利用率处于初步上升阶段,分摊至各产品的固定成本较高;2022年市场需求弱以及能源价格上涨等原因,对公司毛利率产生了不利影响;2023年随着市场逐渐回暖以及能源成本的降低,公司主要产品销售量较上年有所增长,单位产品所分摊的制造费用降低,与同行业的毛利率水平差异不大。

2、补充说明出口业务的开展情况,包括但不限于出口业务区域分布情况、销售模式、定价方式、信用政策、结算方式等,并结合国内外业务模式差异说明出口业务毛利率显著高于国内业务的合理性。

公司与出口业务主要客户间的业务开展情况:

■

出口业务毛利率高于国内业务的原因主要系客户类型差异及由其导致的信用期差异、定制化程度和客户产品定位差异等。

为便于管理,公司将客户进行了分类管理,根据客户收入规模或行业地位等不同因素,公司客户分为小型客户、中型客户和大型客户三类。其具体分类依据如下:

①小型客户:年收入规模通常在5亿元以下的厂商,如山东及周边或其他地区的小型轮胎生产制造企业。

②中型客户:具备一定生产规模、年收入通常在5亿元以上的厂商,如赛轮轮胎、三角轮胎等有一定知名度的企业。

③大型客户:公司将全球轮胎行业排名前十的轮胎厂商,如米其林、住友橡胶、普利司通和中策橡胶等大型跨国企业。

2022与2023年小型客户、中型客户、大型客户对应的收入金额、主要产品和平均毛利率如下:

单位:万元;%

■

公司主要产品向不同类型客户销售的单价及毛利率分析:

公司向大中小型客户销售主要产品为胎圈钢丝、钢帘线和胶管钢丝,每种产品在同一年度向不同类型客户销售的单位成本较为接近,不同类型客户销售毛利率水平主要受客户及产品定位、内外销占比和产品定制化程度等销售价格因素的影响。2022年与2023年公司向小型客户、中型客户、大型客户销售主要产品的销售单价、成本和毛利率情况如下:

单位:元/吨;%

■

公司大型客户销售毛利率水平整体上高于中、小型客户,大中小型客户的单位成本差异较小。公司出口业务的客户主要系国际知名的大型轮胎制造厂商,大多被公司分类为大型客户,不同类型客户间毛利率的差异主要由于销售单价的差异导致。销售单价受到以下因素的影响:

①信用期

2022年与2023年公司大型客户、中型客户和小型客户对应的平均信用期如下:

单位:天

■

公司给予大型客户的信用期较中小型客户长,公司会将这部分的资金成本转移至定价中。

②定制化程度

部分客户品牌和产品定位高端,对产品的质量、原料和生产工艺的要求更高,或者需要供应商提供符合其产品生产要求的原材料,由此产生了定制化需求,故其产品的销售价格也较高。

以近三年公司前五名大型客户、前十名中小型客户作为样本,其定制化需求产品合计销售金额及占比如下表所示:

单位:万元;%

■

2022年与2023年公司主要大中小型客户样本中内外销客户的定制化与非定制化产品的销售单价及差异情况如下所示:

单位:元/吨

■

从上表可以看出,各种产品外销的定制化比例都高于内销,且一般来说,定制产品的售价普遍高于非定制产品。

2022年与2023年公司各类型客户中内外销金额占比情况如下:

■

大型客户的境外销售占比均高于中小型客户,定制化比例会更高,故在单位售价上高于中小型客户,影响毛利率水平。

③客户产品定位

此外,不同类型客户的产品定位及面向的消费群体不同,相同或相近规格的产品在质量和价格上也存在差异,以部分客户的品牌、价格为例:

■

注:225/215指轮胎的胎宽为225mm,55指轮胎断面的扁平比为55%,R17指轮毂直径是17英寸,V/W指速度级别,W对应270km/h,W前的数字表示载重指数,94对应的载重能力为670kg,101对应的载重能力为825kg;上表尽量选取较为常见的225/55-R17(101W)规格的轮胎产品,部分品牌因未找到该规格产品报价而选取相近参数产品。一般来说,胎宽愈宽价格越高,载重能力越强价格越高。上述信息来自产品官方网站、第三方销售平台等公开数据,不代表本公司及中介机构对产品品质、品牌价值的判断和对销售价格做出指导与保证。

产品售价较高的企业往往对其产品原材料的生产过程与工艺等提出更高要求,也能够接受由此产生的较高的原料采购成本。而体量较小的客户,其下游的产品使用者购买力较弱,客户由此产生较强的成本控制需要,购买低价原材料的需求也更强。因此,大型客户的产品价格高于中小型客户,而大型出口客户情况亦然。

④运输费用及市场竞争

公司在定价的过程中还会考虑到运费成本,公司大型客户中境外客户占比持续升高,相关产品的运输成本高,因此定价高,而公司的中、小型客户大多位于境内,小型客户地理位置位于山东省及周边地区,运输成本低于境内外大型客户,因此定价也相对较低。此外,由于境内市场的竞争压力较大,部分中小客户体量较小,下游的产品使用者购买力较弱,客户由此产生较强的成本控制需要而寻求购买低价原材料,不同供应商低价竞争导致市场报价竞争激烈,公司为维系客户采取低价销售策略,导致销售单价低于大型客户。

3、列示出口业务报告期前五大客户情况包括具体名称、关联关系、是否为本年新增、销售内容、交易金额、期末应收款项余额情况等;

公司前五大外销客户销售情况:

单位:万元;%

■

注:森麒麟及其关联方包括:青岛森麒麟轮胎股份有限公司、森麒麟轮胎(泰国)有限公司、森麒麟(香港)贸易有限公司,这里仅统计其境外主体(下同);锦湖轮胎及其关联方包括:Kumho Tire Co., Inc.、锦湖轮胎(越南)有限公司、锦湖轮胎(天津)有限公司、南京锦湖轮胎有限公司等;住友橡胶及其关联方包括:Sumitomo Rubber Industries, Ltd.、Sumitomo Rubber (Thailand) Co.,Ltd.、Sumitomo Rubber AKO Lastik Sanayi ve Ticaret A.S.、住友橡胶(湖南)有限公司等;米其林及其关联方包括:Industrias Michelin SA de CV.、Tigar Tyres d.o.o、MICHELIN NORTH AMERICA, INC、印尼米其林、米其林泰国等;

耐克森轮胎及其关联方包括:NEXEN TIRE CORPORATION、NEXEN TIRE EUPORE S.R.O.、Nexen Tire Europe Plant(捷克耐克森)等

出口业务前五大客户部分基础情况如下:

■

公司对以上境外客户的销售范围包括胎圈钢丝、钢帘线和胶管钢丝,以上客户与公司不存在关联关系,均为历史客户延续合作。

4、结合其他地区业务的开展情况、主要客户及产品等,说明毛利率相对国内其他省份更高的原因;

其他地区是指国内销售客户所在地为除山东、浙江、江苏、河南、河北省外的省份或地区,公司其他地区业务分布较为广泛,涉及东北地区(包含辽宁、吉林、黑龙江等省份),西南地区(包含贵州、云南、四川、重庆等省份),华南地区(包含广东、广西等省份),西北地区(包含陕西、新疆、宁夏等省份),华中地区(包含湖南、湖北等省份)、华东地区(包含上海、安徽、福建等省市),华北地区(包含北京、天津等地市)。

公司向其他地区销售的金属丝绳制品类型包括胎圈钢丝、钢帘线和胶管钢丝,其中胎圈钢丝销量占向其他地区总销量的57.25%,钢帘线销量占其他地区总销量的38.32%,胶管钢丝销量占其他地区总销量的4.42%。

公司其他地区销售金属丝绳制品的销售收入、销售成本及毛利率如下所示:

单位:吨;万元;%

■

其他地区前五大客户(以销售额计):

单位:万元

■

公司在其他地区销售金属丝绳制品的数量、平均单价与单位成本情况如下:

(1)胎圈钢丝

公司在其他地区胎圈钢丝销售数量、平均单价与单位成本情况如下表所示:

■

由上表可以看出,相较除其它地区外省份,其他地区平均销售单价高13.88个百分点,单位成本高6个百分点,毛利率高7.74个百分点。其他地区胎圈钢丝销售主要集中在辽宁、安徽、贵州和福建等省份。公司胎圈钢丝国内销售客户主要集中在山东、浙江、江苏、河南等省份,其中山东省胎圈钢丝销售量占公司胎圈钢丝国内市场销售总量的60.13%,同时公司同行业兴达钢帘线(江苏)、恒星科技(河南)等企业也分布于周边省份,导致周边地区行业市场竞争激烈,公司所销售胎圈钢丝产品价格偏低;另外其他地区对胎圈钢丝产品的规格、强度、技术参数等存在差异化要求,产品型号趋向于高强度、细规格,其生产工艺相对于粗规格产品更加复杂,所以销售定价也相对较高。综上所述,其他地区胎圈钢丝产品由于销售定价高于国内除其它地区外省份,导致毛利率水平较高。

(2)钢帘线

公司在其他地区钢帘线销售数量、平均单价与单位成本情况如下表所示:

■

由上表可以看出,相较除其它地区外省份,其他地区平均销售单价高16.43个百分点,单位成本高7.27个百分点,毛利率高7.66个百分点。其他地区钢帘线销售大部分集中在辽宁、贵州、安徽、天津等省份。公司钢帘线销售客户与胎圈钢丝客户基本重合,主要集中在山东、浙江、江苏、河南等省份,其中山东省钢帘线销售量占公司钢帘线国内市场销售总量的66.06%,同时公司同行业兴达钢帘线(江苏)、恒星科技(河南)等企业也分布于周边省份,导致周边地区行业市场竞争激烈,公司所销售钢帘线产品价格偏低;另外其他地区对钢帘线产品的规格、强度、技术参数等存在差异化要求,产品型号趋向于超高强度,超高强度产品相对于高强度产品的生产工艺在捻股等方面的要求更加复杂,所以销售定价也相对较高,综上所述,其他地区钢帘线产品由于销售定价高于国内除其它地区外省份,导致毛利率水平较高。

(3)胶管钢丝

公司在其他地区胶管钢丝销售数量、平均单价与单位成本情况如下表所示:

■

由上表可以看出,其他地区平均销售单价较国内其他省份高12.81个百分点,单位成本国内其他省份高1.21个百分点,毛利率高9.73个百分点。公司胶管钢丝销售客户主要集中在河北、山东等省份,其中河北省胶管钢丝销售量占公司胶管国内市场销售总量的51.53%。其他地区胶管钢丝销售主要集中在安徽、上海等省市,其中东海橡塑(合肥)有限公司占其他地区胶管公司收入的52%,其需求的规格型号都是非常规型号,产品需要定制化,所以定价较高,其他零散客户为零星销售,销售量小,所以定价较高,由此导致其他地区胶管钢丝产品毛利率水平较高。

综合以上,公司在其他地区销售产品,由于行业市场情况及各个客户产品规格定制化要求等方面的因素,其销售价格及成本均高于其他省份,导致毛利率较高。

5、结合2023年第一季度及2024年第一季度公司主要业务产品销量售价及原材料成本、费用计提等变化情况,量化分析公司2024年第一季度归母净利润同比大幅下降的原因及合理性。请年审会计师发表意见。

2024年第一季度利润表较2023年第一季度利润表主要科目的变动情况如下所示:

单位:万元

■

2024年第一季度公司营业收入12.39亿元,同比小幅下降2.12%。2024年第一季度公司归属于母公司股东的净利润702.20万元,同比大幅下降79.05%。其中本期其他收益2947.39万元,去年同期为4824.12万元,同比大幅下降38.90%;本期资产减值损失204.92万元,去年同期为-393.71万元,同比增长152.05%;本期信用减值损失165.97万元,去年同期为-393.36万元,同比增长142.19%;以上是归属于母公司股东的净利润大幅下降的主要原因。

(1)主要业务产品销量售价及原材料成本分析

2024年第一季度及 2023年第一季度公司主要业务产品销量售价如下所示:

单位:万元

■

从上表可看出,2024年第一季度销售量同比下降3.52%,变动幅度较小,单位售价保持相对稳定,毛利降低541.64万元,总体对归属于母公司股东的净利润影响较小。

2024年第一季度及 2023年第一季度公司主要业务产品料工费成本如下所示:

单位:万元

■

从上表可看出,2024年第一季度主要产品的成本结构较2023年第一季度变动较小,原材料采购成本较为稳定,对净利润的影响较小。

(2)费用计提分析

2024年第一季度四项期间费用合计金额为9,696.28万元,较同期减少433.66万元,对净利润的影响较小。

(3)其他收益的影响

■

2023年第一季度其他收益明细中,计入当期损益的政府补助金额为4822.32万元,2024年第一季度为2939.73万元,较去年同期减少约1882.59万元。

(4)信用减值损失及资产减值损失的影响

公司的回款方式采用现金和票据相结合的结算方式。2024年一季度未到期的商业承兑汇票计提的信用减值损失比去年同期增加431.94 万元。以上是信用减值损失增加的主要原因。

2023年第一季度由于市场需求回升,产品销售价格稳中有升,销售毛利得以提升,一季度存货跌价损失冲回393.71万元;2024年第一季度国内市场竞争激烈,销售价格下降,相应销售毛利下降,计提存货跌价损失204.92万元,同期对比增加损失 598.63万元。以上是资产减值损失增加的主要原因。

综上所述,公司2024年第一季度归母净利润同比大幅下降主要由于政府补助等非经常性损益因素减少导致,公司经营业绩方面保持相对稳定。随着市场持续扩容、公司核心竞争力的持续提升,公司业务的稳步发展,公司业绩将主要来源于主营业务的贡献。

年审会计师意见:

(一)核查程序

针对上述事项,会计师执行的核查程序包括但不限于:

1、取得公司产品销量数据、原材料价格走势、毛利率、销售明细表等资料;

2、对公司主要财务数据和指标进行分析,结合公司上下游行业相关情况,分析公司毛利率大幅波动的原因;

3、查阅公司主要原材料的公开市场价格,分析与对应产品收入、产品单位成本的匹配性;

4、取得并查阅了公司的海关报关数据,统计分析公司报关数据与境外业务规模的匹配性;

5、了解公司与主要国外客户的合伙年限,核实是否属于新增客户、是否属于公司关联方或者潜在关联方、给与主要国外客户的信用政策是否发生变化;

6、查阅同行业公司和部分主要客户的公开披露文件,比较公司与同行业公司的内外销金额、占比和毛利率情况;

7、获取2023年1-3月、2024年1-3月利润表,分析比较归母净利润变动的原因。

(二)核查意见

针对上述事项,经核查,会计师认为:

1、基于我们为大业股份2023年度的财务报表整体发表审计意见执行的审计工作,就财务报表整体公允反映而言,我们认为公司金属丝绳业务毛利率较上年大幅增长具有合理性。

2、基于我们为大业股份2023年度的财务报表整体发表审计意见执行的审计工作,就财务报表整体公允反映而言,我们认为出口业务毛利率显著高于国内业务具有合理性。

3、基于我们为大业股份2023年度的财务报表整体发表审计意见执行的审计工作,就财务报表整体公允反映而言,我们认为公司其他地区业务毛利率相对国内其他省份更高具有合理性。

4、基于我们为大业股份2023年度的财务报表整体发表审计意见执行的审计工作,就财务报表整体公允反映而言,我们认为公司2024年第一季度归母净利润同比大幅下降具有合理性。

问题2、关于存货跌价准备。年报显示,2023年末,公司存货账面价值7.63亿元,同比增长15.06%,主要为原材料、在产品和库存商品,存货跌价准备余额492.19万元,同比大幅下降60.73%,与存货水平变动趋势相反。

请公司:(1)分项目列示近两年期末原材料、在产品和库存商品的主悹内容,包括存货名称、金额、库龄、减值准备金额等;(2)结合公司不同类别存货跌价准备计提的政策、近两年不同种类存货可变现净值和账面成本的金额、可变现净值的确认依据等,并对比同行业公司情况,补充说明存货水平上升但计提存货跌价准备大幅下降的原因及合理性,存货跌价准备计提是否充分。请年审会计师发表意见。

公司回复:

1、分项目列示近两年期末原材料、在产品和库存商品的主要内容,包括存货名称、金额、库龄、减值准备金额等。

公司近两年期末原材料、在产品和库存商品的主要内容如下:

单位:万元

■

续

■

(1)原材料按明细列示

单位:万元

■

续

■

(2)在产品按明细列示

单位:万元

■

(3)库存商品按明细列示

单位:万元

■

续

■

(4)发出商品按明细列示

单位:万元

■

由上表可以看出,报告期内,公司除原材料外,库龄基本都在1年以内。库龄较长的原材料主要是五金、机械配件,尚有部分由于生产工艺改进而暂时淘汰的盘条,后期经过改进,仍可继续使用,截止到2024年5月底盘条已使用140.14万元。

2、结合公司不同类别存货跌价准备计提的政策、近两年不同种类存货可变现净值和账面成本的金额、可变现净值的确认依据等,并对比同行业公司情况,补充说明存货水平上升但计提存货跌价准备大幅下降的原因及合理性,存货跌价准备计提是否充分。

①公司计提存货跌价准备的主要为原材料、在产品、库存商品、发出商品,其具体的跌价准备计提的政策如下:

原材料跌价准备计提的政策为:以原材料所生产的产成品的估计售价减去至完工时估计将要发生的成本、估计的销售费用和相关税费后的金额,确定其可变现净值,对资产负债表日的原材料按照成本与可变现净值孰低计量,对于成本高于可变现净值的原材料,计提相应的存货跌价准备。

在产品跌价准备计提的政策为:以在产品所生产的产成品的估计售价减去至完工时估计将要发生的成本、估计的销售费用和相关税费后的金额,确定其可变现净值。为执行销售合同而持有的在产品,以在产品对应产成品的合同价格作为其估计售价;对于没有销售合同约定的在产品,参考该在产品对应产成品的同期同类型市场参考价格确定估计售价。对资产负债表日的在产品按照成本与可变现净值孰低计量,对于成本高于可变现净值的在产品,计提相应的存货跌价准备。

库存商品跌价准备计提的政策为:为执行销售合同而持有的库存商品,以库存商品的合同价格作为其可变现净值的计算基础;对于没有销售合同约定的库存商品,其可变现净值的计算基础,通常是参考该产成品的同期同类型市场参考价格或者期末时点的销售价格予以确定。对资产负债表日的库存商品按照成本与可变现净值低计量,对于成本高于可变现净值的库存商品,计提相应的存货跌价准备。

发出商品跌价准备计提的政策为:以发出商品的合同价格作为其可变现净值的计算基础。对资产负债表日的发出商品按照成本与可变现净值孰低计量,对于成本高于可变现净值的发出商品,计提相应的存货跌价准备。

②近两年不同种类存货可变现净值和账面成本的金额、可变现净值确认依据情况。

公司存货跌价具体情况如下:

单位:万元

■

续

■

公司2023年存货账面余额76,838.29万元,可变现净值为76,346.10万元,存货跌价准备金额492.19万元。2022年存货账面余额67,607.43万元,可变现净值为 66,354.17万元,存货跌价准备金额1,253.26万元。

公司2023年期末存货账面价值较2022年末增长15.06%,主要原因:一是2023年轮胎市场回升,公司订单增加,期末储备存货随之增加;二是2023年末高速线材价格由4,500元/吨波动下滑至4,300元/吨左右,原材料价格走低,公司加大了对于原材料库存的储备。

公司2023年期末存货跌价准备综合计提比例0.64%,2022年存货跌价准备综合计提比例1.85%,降低了60.73%,主要原因是2023年公司主要原材料盘条与能源采购价格的回落,降低了生产成本。2023年主要原材料盘条价格较2022年下降了14.94%,电价较2022年下降了3.03%;天然气采购价格较2022年下降11.61%;蒸汽价格下降了7.78%。生产成本的降低,导致存货跌价准备计提比例的降低,这也与公司2023年毛利率的提高相吻合。

同行业可比上市公司存货跌价情况:

■

公司存货跌价率与同行业可比上市公司日上集团、福星股份较为接近。恒星科技和贵绳股份存货跌价率高于本公司的原因系产品结构差异,恒星科技计提的存货跌价主要系金属硅等原材料及在产品,2023年硅料价格呈现下降趋势;贵绳股份存货跌价率比较高,主要系贵绳股份产品主要以钢丝绳为主,与公司产品存在一定差异,钢丝行业集中度较低,是一个完全竞争的行业,同行业差距较小,同质化竞争激烈。

综上所述,公司对存货跌价的计提是充分的。

年审会计师意见:

(一)核查程序

针对上述事项,会计师执行的核查程序包括但不限于:

1、了解、评价和测试管理层与存货跌价准备计提相关的关键内部控制设计和运行的有效性;

2、分析存货的库龄及周转情况;

3、对存货实施监盘程序,检查存货的数量及状况;

4、复核公司存货跌价准备的计算过程,评价存货跌价准备计提方法是否符合企业会计准则的规定,分析相关假设的合理性,评估在存货跌价测试中使用的相关参数是否合理;

5、查阅同行业公司的公开披露文件,比较公司与同行业可比公司存货跌价准备计提方法、计提比例的情况。

(二)核查意见

针对上述事项,经核查,会计师认为:

1、基于我们为大业股份2023年度的财务报表整体发表审计意见执行的审计工作,就财务报表整体公允反映而言,我们认为公司存货水平上升但计提存货跌价准备大幅下降具有合理性。

2、基于我们为大业股份2023年度的财务报表整体发表审计意见执行的审计工作,就财务报表整体公允反映而言,我们认为公司对存货跌价准备的计提是充分的。

问题3、关于偿债能力。年报显示,公司期末有息负债余额约25.61亿元,主要为短期借款,本期利息收入0.15亿元,利息费用1.05亿元,利息费用金额已超过利润总额。请公司补充披露有息负债具体情况,包括债务类型、金额、利率、期限、融资用途等,说明融资成本较高的原因及合理性,并结合目前可自由支配的货币资金、现金流等情况说明未来偿债安排,是否存在短期偿债压力、流动性风险及相关应对措施。

公司回复:

1、补充披露有息负债具体情况,包括债务类型、金额、利率、期限、融资用途等,说明融资成本较高的原因及合理性。

截至2023年12月31日,公司有息负债具体情况如下所示:

单位:万元

■

(1)借款与利息支出的匹配情况

2023年度,公司有息负债与利息支出的匹配情况如下所示:

单位:万元

■

注:短期借款加权平均余额与长期借款加权平均余额已按照该年度存续天数进行加权处理,等于年度实际存续天数/365天*借款金额

从上表可看出,公司借款的年平均利率位于公司各期的实际借款利率区间范围之内,公司有息负债与利息支出具有匹配性。

(2)融资租赁业务情况

2023年末,公司融资租赁业务情况如下所示:

单位:万元

■

注:公司融资租赁的年平均利率区间为5.88%-8.50%。

(3)可转换公司债券情况

2023年度,公司可转换公司债券的变动情况如下:

单位:万元

■

截至2023年12月31日,累计已有451,864,000 元“大业转债”转换为公司A股股票,累计转股股数为48,590,940股,占“大业转债”转股前公司已发行股份总额的16.76%;尚未转股的“大业转债”金额为48,136,000元,占可转债发行总量的9.63%;公司总股本为336,854,990股。

截至本回复出具日,“大业转债”已全部转换为公司A股股票,累计转股股数为53,495,342股,公司总股本为341,759,392股。

公司于2020年5月7日、2021年4月30日、2022年5月5日、2023年5月4日及2024年1月15日分别向可转债持有人支付利息200.18万元、300.10万元、499.62万元、749.45万元和1.52万元,“大业转债”已按照约定每年偿付利息,不存在违约的情形。

(4)融资成本较高的原因及合理性

公司借款金额较大,融资成本较高,主要是由于行业特点及自身发展需要导致的,具体如下:

①公司所处行业对营运资金需求较高

一方面,公司所处行业供应商集中度较高,采购过程中部分供应商要求预付部分或全部货款。另一方面,客户结构较为稳定,回款多数是以票据形式支付,且货款结算周期较长。在此经营环境下,公司需要保留一定的资金余额应对采购端与销售端资金周转缺口,同时通过增加银行借款的方式补充营运资金以满足公司日常运营的资金需求,因此银行贷款较高。

②公司2023年银行承兑汇票使用较高

公司存在大额短期银行借款的同时,将部分资金作为保证金开具银行承兑汇票结算,其主要目的是提高资金的使用效率,降低资金使用成本。公司开具银行承兑汇票期限一般为6个月,通过使用银行承兑汇票可以缓解公司现金流压力,同时提高资金使用效率。

由于公司2023年银行承兑汇票使用较高,导致货币资金中存在较大金额的银行承兑汇票保证金与信用证保证金,该类保证金与公司业务密切相关,是为满足正常生产经营的需求,公司需持有一定规模的票据用于支付供应商货款。

③以前年度资金紧缺采用融资租赁业务过渡

2021、2022年公司为支付并购胜通钢帘线的并购款项导致日常现金流量紧缺,为获取资金融通,公司与各大融资租赁公司签订了融资租赁协议,以售后回租方式开展业务,缓解了资金压力。

2、结合目前可自由支配的货币资金、现金流等情况说明未来偿债安排,是否存在短期偿债压力、流动性风险及相关应对措施。

(1)可自由支配的货币资金

2023年12月31日,公司可自由支配的货币资金如下所示:

单位:万元

■

(2)现金流量情况分析

2021年-2023年,公司主营业务毛利分别为35,042.89万元、9,041.92万元及45,705.10万元。2021年至2022年,公司毛利率逐年下降, 2023年以来,轮胎上下游产业链整体回暖,骨架材料行业市场需求保持增长态势,公司主要原材料盘条采购价格和部分能源价格回落以及胜通钢帘线产能逐步恢复,公司采取降本增效、优化整合内部资源等措施,胎圈钢丝、钢帘线、胶管钢丝毛利率得以改善,公司经营业绩整体向好,2023年的毛利率提升明显。2021年经营活动现金流量净额为21295.86 万元,2022年经营活动现金流量净额为-10,041.15万元,2023年为52,692.58万元。预计未来公司2024年经营活动现金流量情况将持续正向流入,流动性风险降低,也是偿付有息负债的保障。

公司有息负债主要为银行等金融机构借款,鉴于与各金融机构良好的合作关系,公司预计大部分有息负债均可取得银行续贷。截至2024年5月31日,公司2024年到期有息负债金额为 217315.37万元,其中有124506万元已完成续贷,另外新增融资49302万元。公司受限货币资金(银票、信用证保证金及存单质押 )87451.99万元中,短期融资保证金40703万元可直接用于偿还上述到期有息负债。公司未来预计将取得更多金融机构新增融资。

综合考虑公司货币资金、经营性现金流以及融资进展,到期债务的偿付有保障,不存在流动性风险。

(3)资产负债率

2021-2023年,公司资产负债率如下表所示:

■

2021年由于将胜通钢帘线纳入合并范围,公司资产负债率大幅提高,而随着胜通钢帘线公司初步开展统筹购销、降本增效、产能恢复等工作,公司的资产负债率逐步降低。随着公司业绩在2023年逐渐好转,预计公司未来一年内资产负债率将延续下降的趋势。

综上,公司有息负债金额较大主要系满足其经营管理和资本运作的需要,具有商业合理性。公司目前不存在短期的偿债压力,伴随公司业务规模的持续扩张,债务规模也相应增加,但公司持续盈利能力、获取现金能力较好,公司资信状况良好,银行授信额度充足,并积极拓宽融资渠道,提高直接融资比重,流动性风险较低。

公司将采取以下措施改善流动性风险:

①通过日常业务的有序开展,保持目前收入规模稳定并可持续增长,进一步加强应收账款的回收,推动经营活动产生的现金流量净额增加,为改善流动性风险提供保障;

②尚可使用的金融机构授信额度充裕,公司可按照运营需求向金融机构借款;

③通过上市公司平台进行多元化方式融资,以提供资金支持。

特此公告。

山东大业股份有限公司董事会

2024年6月12日