无锡日联科技股份有限公司

股东询价转让结果报告书暨持股5%以上

股东权益变动比例超过1%且权益变动至5%以下的提示性公告

证券代码:688531 证券简称:日联科技 公告编号:2024-046

无锡日联科技股份有限公司

股东询价转让结果报告书暨持股5%以上

股东权益变动比例超过1%且权益变动至5%以下的提示性公告

海宁艾克斯光谷创新创业投资合伙企业(有限合伙)(以下简称“转让方”)保证向无锡日联科技股份有限公司(以下简称“日联科技”或“公司”)提供的信息内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其真实性、准确性和完整性依法承担法律责任。

本公司及董事会全体成员保证公告内容与信息披露义务人提供的信息一致。

重要内容提示:

● 本次询价转让的价格为42.41元/股,转让的股票数量为2,290,088股。

● 公司控股股东、实际控制人、董事、监事及高级管理人员不参与本次询价转让。

● 本次权益变动属于减持及被动增加,不触及要约收购,本次转让不会导致公司控股股东、实际控制人发生变化。

● 转让方海宁艾克斯光谷创新创业投资合伙企业(有限合伙)及其一致行动人持有公司股份比例由占公司总股本的5.69%减少至3.72%,权益变动比例超过1%且持有公司权益比例已降至5%以下。

一、转让方情况

(一)转让方基本情况

截至2024年6月7日转让方所持公司股份的数量、比例情况如下:

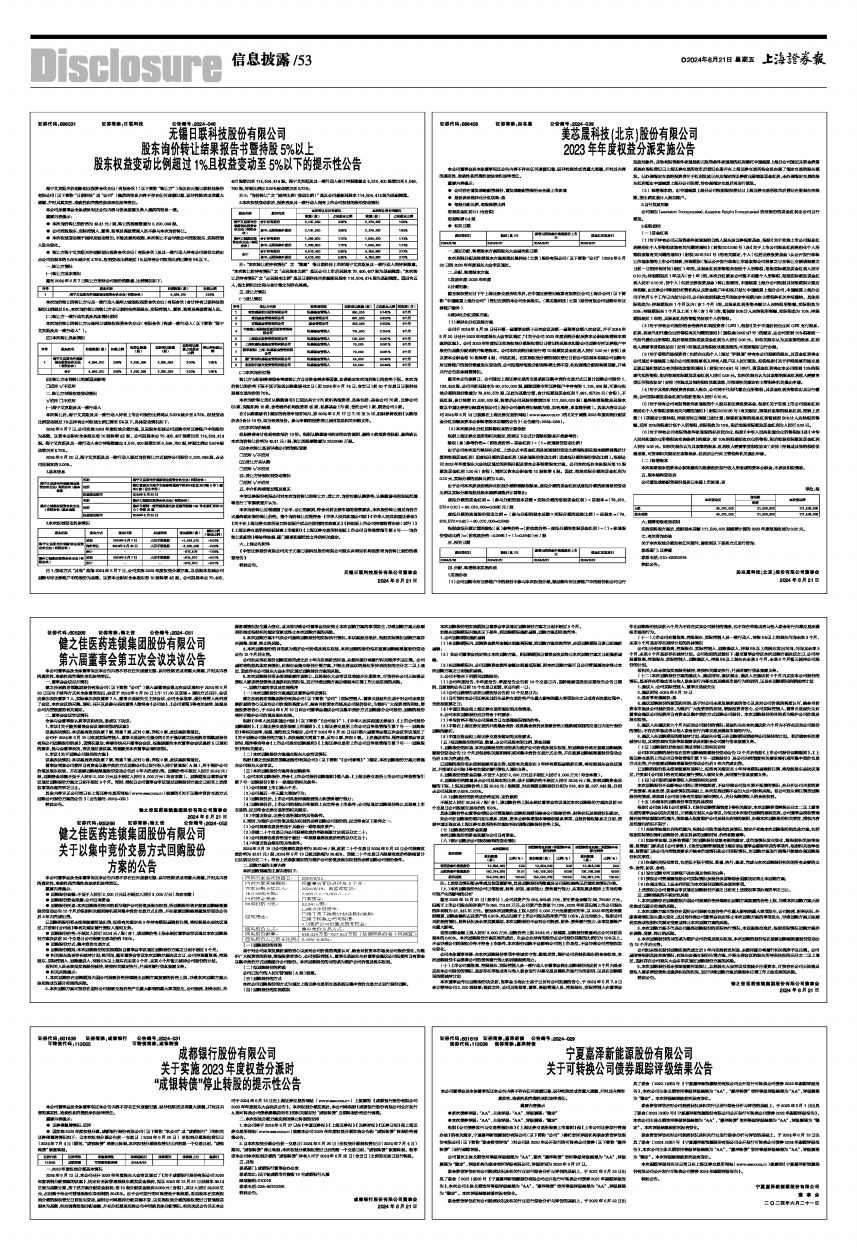

■

本次询价转让的转让方与其一致行动人扬州力诚股权投资合伙企业(有限合伙)合计持有日联科技的股份比例超过5%;本次询价转让的转让方非日联科技控股股东、实际控制人、董事、监事及高级管理人员。

(二)转让方一致行动关系及具体情况说明

本次询价转让的转让方与扬州力诚股权投资合伙企业(有限合伙)构成一致行动人(以下简称“海宁艾克斯及其一致行动人”)。

(三)本次转让具体情况

■

(四)转让方未能转让的原因及影响

□适用 √不适用

二、转让方持股权益变动情况

√适用 □不适用

(一)海宁艾克斯及其一致行动人

本次转让后,海宁艾克斯及其一致行动人持有上市公司股份比例将从5.69%减少至3.72%,权益变动比例变动超过1%且持有公司权益比例已降至5%以下,具体变动情况如下:

2024年6月7日,公司实施2023年度权益分派方案,以总股本扣减公司回购专用证券账户中的股份为基数,以资本公积向全体股东每10股转增4.5股,公司总股本由79,405,467股增加至114,504,414股。海宁艾克斯及其一致行动人合计持股数量由4,516,400股增加至6,548,780股,持股比例由5.69%被动增加至5.72%。

2024年6月20日,海宁艾克斯及其一致行动人通过询价转让方式减持公司股份2,290,088股,占公司总股本的2.00%。

1.基本信息

■

2.本次权益变动具体情况

■

注1:变动方式“其他”是指2024年6月7日,公司实施2023年度权益分派方案,以总股本扣减公司回购专用证券账户中的股份为基数,以资本公积向全体股东每10股转增4.5股,公司总股本由79,405,467股增加至114,504,414股。海宁艾克斯及其一致行动人合计持股数量由4,516,400股增加至6,548,780股,持股比例由5.69%被动增加至5.72%;

注2:“询价转让”之“减持比例(变动比例)”是以公司最新总股本114,504,414股为基础测算。

3.本次权益变动前后,投资者及其一致行动人拥有上市公司权益的股份变动情况

■

注:“本次转让前持有情况”之“数量”指日联科技上市时海宁艾克斯及其一致行动人的持股数量。“本次转让前持有情况”之“占总股本比例” 是以公司上市后总股本79,405,467股为基础测算;“本次转让后持有情况”之“占总股本比例”是以日联科技目前最新总股本114,504,414股为基础测算。因四舍五入,各比例相加之和与合计数之间存在尾差。

三、受让方情况

(一)受让情况

■

(二)本次询价过程

转让方与组织券商综合考虑转让方自身资金需求等因素,协商确定本次询价转让的价格下限。本次询价转让的价格下限不低于发送认购邀请书之日(即2024年6月14日,含当日)前20个交易日日联科技股票交易均价的70%。

本次询价转让的《认购邀请书》已送达共计372家机构投资者,具体包括:基金公司76家、证券公司53家、保险机构16家、合格境外机构投资者45家、私募基金179家、信托公司1家、期货公司2家。

在《认购邀请书》规定的有效申报时间内,即2024年6月17日7:15至9:15,组织券商收到《认购报价表》合计13份,均为有效报价。参与申购的投资者已及时发送相关申购文件。

(三)本次询价结果

组织券商合计收到有效报价13份。根据认购邀请书约定的定价原则,最终9家投资者获配,最终确认本次询价转让价格为42.41元/股,转让的股票数量为229.0088万股。

(四)本次转让是否导致公司控制权变更

□适用 √不适用

(五)受让方未认购

□适用 √不适用

四、受让方持股权益变动情况

□适用 √不适用

五、中介机构核查过程及意见

中信证券股份有限公司对本次询价转让的转让方、受让方、询价对象认购资格、认购邀请书的发送范围等进行了审慎核查并认为:

本次询价转让过程遵循了公平、公正的原则,符合目前证券市场的监管要求。本次股份转让通过询价方式最终确定股份转让价格。整个询价转让过程符合《中华人民共和国公司法》《中华人民共和国证券法》《关于在上海证券交易所设立科创板并试点注册制的实施意见》《科创板上市公司持续监管办法(试行)》《上海证券交易所科创板股票上市规则》《上海证券交易所科创板上市公司自律监管指引第4号一一询价转让和配售》等法律法规、部门规章和规范性文件的相关规定。

六、上网公告附件

《中信证券股份有限公司关于无锡日联科技股份有限公司股东向特定机构投资者询价转让股份的核查报告》

特此公告。

无锡日联科技股份有限公司董事会

2024年6月21日