(上接90版)

(上接90版)

附录四:《监事会议事规则》修订对比

■

证券代码:600196 股票简称:复星医药 编号:临2024-103

上海复星医药(集团)股份有限公司

关于对合营企业复星凯特生物科技有限公司

同比例增资暨关联交易的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

●交易概况:

控股子公司复星医药产业与复星凯特的另一方股东Kite Pharma拟分别以各自对合营企业复星凯特享有的等值2,850万美元存续债权转股等值新增注册资本对复星凯特进行同比例增资。

本次增资完成后,复星医药产业、Kite Pharma对复星凯特的持股比例保持不变(均仍为50%),复星凯特仍为本集团之合营企业。

●由于本公司高级管理人员、董事现任或于过去12个月内曾任复星凯特(非本公司之控股子公司)董事,根据上证所《上市规则》,复星凯特构成本公司的关联方、本次投资构成本公司的关联交易。

●本次投资不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

一、交易概述

2024年7月19日,本公司控股子公司复星医药产业与 Kite Pharma、复星凯特签订《债权转股权及增资协议》,复星医药产业与Kite Pharma拟分别以各自对合营企业复星凯特享有的等值2,850万美元存续债权转股对复星凯特进行同比例增资;其中:复星医药产业、Kite Pharma以对复星凯特分别享有的等值2,850万美元存续债权本金均将转化为复星凯特新增注册资本2,850万美元。

本次增资完成后,复星凯特的注册资本将由21,400万美元增至27,100万美元,复星医药产业、Kite Pharma对复星凯特的持股比例保持不变(均仍为50%),复星凯特仍为本集团之合营企业。

复星凯特主要从事肿瘤免疫细胞治疗产品的研发、生产和商业化。本次增资款项主要用于复星凯特产品商业化和研发管线的投入。

由于本公司高级管理人员、董事现任或于过去12个月内曾任复星凯特(非本公司之控股子公司)董事,根据上证所《上市规则》,复星凯特构成本公司的关联方、本次投资构成本公司的关联交易。

本次关联交易经第九届董事会独立非执行董事专门会议2024年第五次会议审议通过后,提请本公司第九届董事会第五十六次会议审议。董事会对本议案进行表决时,关联董事吴以芳先生回避表决,董事会其余10名董事(包括4名独立非执行董事)参与表决并一致通过。

至本次关联交易止,除已经股东大会批准及根据相关规则单独或累计可豁免股东大会批准之关联交易外,过去12个月内,本集团与复星凯特之间发生的关联交易未达到本集团最近一期经审计归属于上市公司股东净资产绝对值的5%、本集团与不同关联人之间交易类别相关的关联交易亦未达到本集团最近一期经审计归属于上市公司股东净资产绝对值的5%。本次关联交易无需提请本公司股东大会批准。

本次投资亦不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

二、标的公司暨关联方基本情况

复星凯特成立于2017年4月,注册地为中国上海,法定代表人为Wenjie Zhang先生。复星凯特的经营范围为生物科技和医疗科技领域内(除诊疗、治疗、心理咨询、人体干细胞、基因诊断与治疗技术开发和应用)的技术开发、技术转让、技术咨询和技术服务及技术成果转让,药品生产,化工产品(除危险化学品、监控化学品、烟花爆竹、民用爆炸物品、易制毒化学品)、仪器仪表、机械设备的进出口、批发和佣金代理(拍卖除外),投资咨询(金融、证券除外)。

截至本公告日期(即2024年7月19日,下同;于本次增资前),复星凯特的注册资本为21,400万美元,其中:复星医药产业、Kite Pharma分别持有其50%的股权。

复星凯特主要从事肿瘤免疫细胞治疗产品的研发、生产和商业化。其首款CAT-T细胞治疗产品奕凯达(阿基仑赛注射液)于2021年6月获批在中国境内(不包括港澳台地区,下同)上市,成为国内首个获批上市的CAR-T细胞治疗产品,已获批两项适应症(用于治疗既往接受二线或以上系统治疗后复发或难治性大B细胞淋巴瘤成人患者、用于治疗一线免疫化疗无效或在一线免疫化疗后 12 个月内复发的成人大 B 细胞淋巴瘤(r/r LBCL));其第三项适应症(用于治疗复发或难治性惰性非霍奇金淋巴瘤(r/r iNHL),包含滤泡性淋巴瘤和边缘区淋巴瘤的成人患者)已获批于中国境内开展临床试验并被纳入突破性治疗药物程序,目前该项适应症于中国境内处于桥接临床试验阶段。此外,复星凯特的第二款CAR-T细胞治疗产品FKC889的第一项适应症(用于治疗既往接受过二线及以上治疗后复发或难治性套细胞淋巴瘤(r/rMCL)成人患者)和第二项适应症(复发或难治性成人前体B 细胞急性淋巴细胞白血病,成人r/r ALL)已分别于2022年于中国境内获批开展临床试验,截至本公告日期,FKC889的两项适应症于中国境内均处于桥接临床试验阶段。

经安永华明会计师事务所(特殊普通合伙)上海分所审计,截至2023年12月31日,复星凯特的总资产为人民币98,728万元,所有者权益为人民币16,116万元,负债总额为人民币82,612万元;2023年,复星凯特实现营业收入人民币24,254万元、净利润人民币-35,325万元。

由于本公司高级管理人员、董事现任或于过去12个月内曾任复星凯特(非本公司之控股子公司)董事,根据上证所《上市规则》,复星凯特构成本公司的关联方。

三、本集团以外其他增资方的基本情况

Kite Pharma成立于2009年6月,系一家根据美国特拉华州法律成立的企业,注册地为美国特拉华州;截至本公告日期,Gilead Sciences,Inc.(以下简称“吉利德科学”)持有其100%股权。

吉利德科学成立于1987年,注册地为美国,1992年于美国纳斯纳克上市。吉利德科学是一家以研究为基础的生物制药公司,产品和在研试验性药物的治疗领域包括艾滋病、肝脏疾病、癌症、炎症和呼吸系统疾病以及心血管疾病等。

根据吉利德科学已公布的财报(合并口径),经Ernst & Young LLP审计,截至2023年12月31日,吉利德科学的总资产为62,125百万美元,所有者权益为22,749百万美元,负债总额为39,376百万美元;2023年,吉利德科学实现总收入27,116百万美元、净利润5,665百万美元。

四、《债权转股权及增资协议》的主要内容

1、本次增资

截至2024年7月19日,复星医药产业向复星凯特提供的股东借款本金余额为人民币196,743,475元(等值2,850万美元)、Kite Pharma向复星凯特提供的股东借款本金余额为2,850万美元。

复星医药产业、Kite Pharma同意将对复星凯特分别享有的全部股东借款本金(即分别为等值2,850万美元)转化为复星凯特的等值新增注册资本,复星凯特的注册资本由21,400万美元增至27,100万美元。

于本协议签订后30日内,复星凯特应向复星医药产业、Kite Pharma分别支付截至本协议签订之日的前述股东借款对应的待支付利息。

2、交割

以下条件于本协议签订之日满足后即视为交割,复星医药产业、Kite Pharma无需就债转股另行支付其他对价:

(1)复星医药产业、Kite Pharma已适当签署债务豁免及转股函,不可撤销地豁免复星凯特负有的股东借款项下的全部清偿义务,并将借款本金转化为对复星凯特等值注册资本的实缴出资,复星凯特无需就股东借款再偿还任何本金;

(2)复星医药产业、Kite Pharma已适当签署市场监督管理机构及外汇管理机构就本次增资所需的登记文件;

(3)复星凯特已向复星医药产业、Kite Pharma交付反映本次增资的出资证明书、股东名册。

复星凯特应于本协议签订后3个工作日内着手办理本次增资的工商变更登记。

3、适用法律及争议解决

本协议适用中华人民共和国法律并据其解释。因本协议引起的任何争议,均应提交新加坡国际仲裁中心、根据届时有效的新加坡国际仲裁中心仲裁规则仲裁解决。

4、生效

本协议自2024年7月19日起生效。 五、交易目的及影响

复星凯特系本集团之合营企业,主要从事肿瘤免疫细胞治疗产品的研发、生产和商业化。本次增资款项将主要用于复星凯特产品商业化和研发管线的投入。

本次增资完成后,复星医药产业对复星凯特的持股比例保持不变(仍为50%),复星凯特仍为本集团之合营企业。

六、本次关联交易应当履行的审议程序

本次关联交易经本公司第九届董事会独立非执行董事专门会议2024年第五次会议批准后,提请本公司第九届董事会第五十六次会议审议。董事会对本议案进行表决时,关联董事吴以芳先生回避表决,董事会其余10名董事(包括4名独立非执行董事)参与表决并一致通过。

本次关联交易无需提请本公司股东大会批准。

七、历史关联交易情况

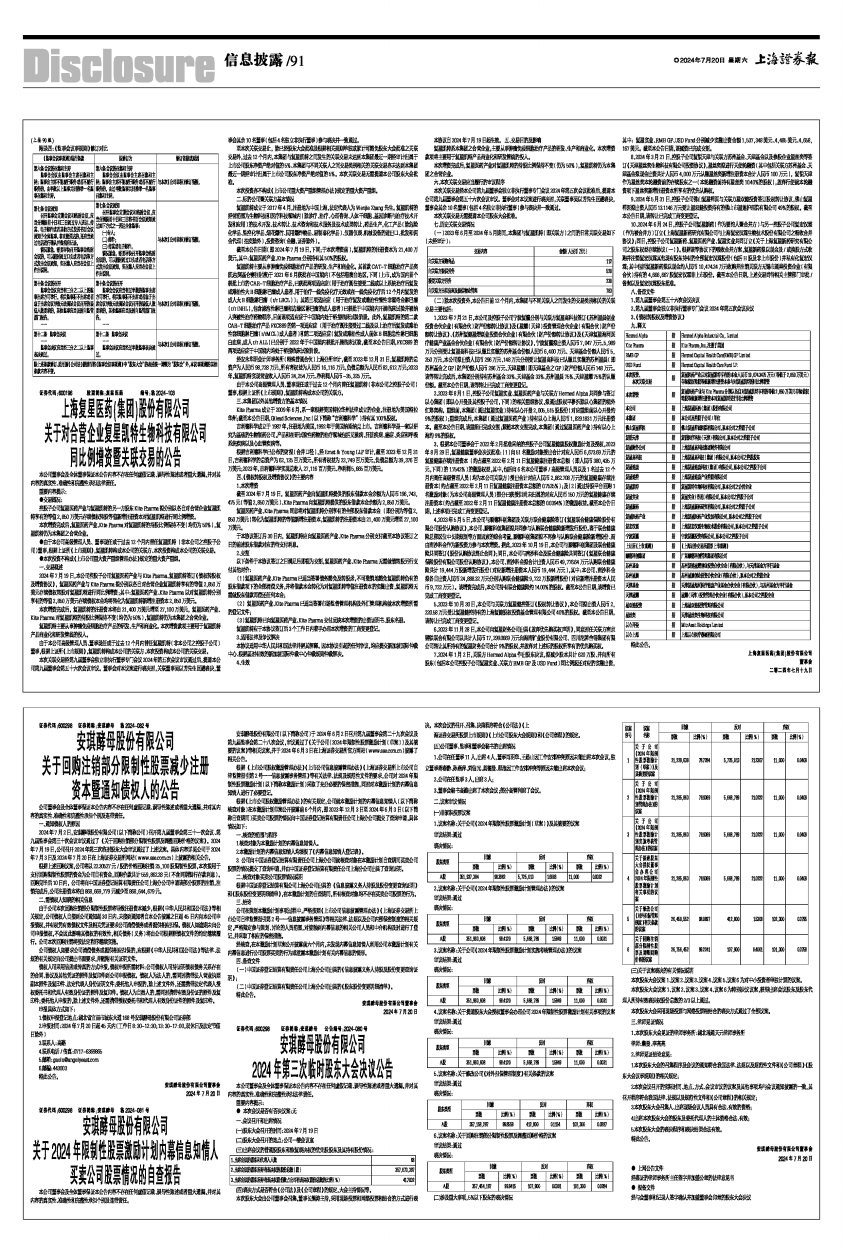

(一)2023年6月至2024年5月期间,本集团与复星凯特(即关联方)之间的日常关联交易如下(未经审计):

■

(二)除本次投资外,本公告日前12个月内,本集团与不同关联人之间发生的交易类别相关的关联交易主要包括:

1、2023年7月21日,本公司及控股子公司宁波复瀛分别与关联方复星高科技签订《苏州星晨创业投资合伙企业(有限合伙)财产份额转让协议》及《星耀(天津)投资管理合伙企业(有限合伙)财产份额转让协议》、《苏州复健星熠创业投资合伙企业(有限合伙)财产份额转让协议》及《天津复星海河医疗健康产业基金合伙企业(有限合伙)财产份额转让协议》,宁波复瀛拟出资人民币7,047万元、5,989万元分别受让复星高科技已认缴且实缴的苏州基金份额人民币6,400万元、天津基金份额人民币5,250万元,本公司拟出资人民币296万元、148万元分别受让复星高科技已认缴且实缴的苏州星晨(即苏州基金之GP)财产份额人民币296万元、天津星耀(即天津基金之GP)财产份额人民币148万元。该等转让完成后,本集团分别持有苏州基金33%、天津基金33%、苏州星晨75%、天津星耀75%的认缴份额。截至本公告日期,该等转让已完成工商变更登记。

2、2023年8月1日,控股子公司复星实业、复星医药产业与关联方Hermed Alpha共同参与签订以心集团(即以心开曼及其控股子公司,下同)的相关重组协议,拟通过股权平移拆除以心集团的境外红筹架构。重组前,本集团(通过复星实业)持有以心开曼2,005,515股股份(对应重组前以心开曼约9%的股权);重组完成后,本集团(通过复星医药产业)持有以心上海人民币1,829.1831万元注册资本。截至本公告日期,该重组已完成交割;紧随本次交割完成,本集团(通过复星医药产业)持有以心上海约9%的股权。

3、根据本公司董事会于2022年2月批准采纳的控股子公司复星健康股权激励计划及授权,2023年8月29日,复星健康董事会决议批准:(1)向51名激励对象授出合计对应人民币6,673.69万元的复星健康存续注册资本(约占截至2022年2月11日复星健康注册资本总额〈即人民币380,435万元,下同〉的1.7542%)的激励权益,其中,包括向6名本公司董事/高级管理人员以及1名过去12个月内离任高级管理人员(均为本公司关联方)授出合计对应人民币2,862.708万元的复星健康存续注册资本(约占截至2022年2月11日复星健康注册资本总额的0.7525%);及(2)通过持股平台回购1名激励对象(为本公司高级管理人员)部分已获授但尚未归属的对应人民币150万元的复星健康存续注册资本(约占截至2022年2月11日复星健康注册资本总额的0.0394%)的激励权益。截至本公告日期,上述事项已完成工商变更登记。

4、2023年5月5日,本公司与顺德科创集团及关联方联合健康险签订《复星联合健康保险股份有限公司股份认购协议》,本公司、顺德科创集团拟共同参与认购联合健康险新增发行股份。鉴于联合健康险总部区位中长期规划等方面因素的综合考量,顺德科创集团拟不再参与认购联合健康险新增股份、而由南沙科金作为新投资方参与本次增资。据此,2023年10月19日,本公司与顺德科创集团及联合健康险共同签订《股份认购协议终止合同》;同日,本公司与南沙科金及联合健康险共同签订《复星联合健康保险股份有限公司股份认购协议》,本公司、南沙科金拟合计出资人民币49,776.64万元认购联合健康险共计19,444万股新增发行股份(对应新增注册资本人民币19,444万元),其中:本公司、南沙科金拟各自出资人民币24,888.32万元分别认购联合健康险9,722万股新增股份(对应新增注册资本人民币9,722万元)。该增资完成后,本公司持有联合健康险约14.00%的股权。截至本公告日期,该增资已完成工商变更登记。

5、2023年10月30日,本公司与关联方复星健控签订《股权转让协议》,本公司拟出资人民币2,220.58万元受让复星健控持有的上海复健股权投资基金管理有限公司40%的股权。截至本公告日期,该转让已完成工商变更登记。

6、2023年11月28日,本公司向复星财务公司出具《放弃优先购买权声明》,同意时任关联方南京钢铁联合有限公司以共计人民币17,299.0669万元向海南矿业股份有限公司、四川沱牌舍得集团有限公司转让其所持有的复星财务公司合计9%的股权,并放弃对上述标的股权所享有的优先购买权。

7、2024年1月2日,关联方Hermed Alpha作出股东决议,拟减少股本共计620万股、并向所有股东(包括本公司控股子公司复星实业、关联方RMB GP及USD Fund)同比例返还对应的实缴出资,其中:复星实业、RMB GP、USD Fund分别减少实缴出资金额1,537,348美元、4,485美元、4,658,167美元。截至本公告日期,该减资已完成交割。

8、2024年3月21日,控股子公司复锐天津与关联方苏州基金、天津基金以及参股企业星丝奕等签订《天津星丝奕生物科技有限公司投资协议》,星丝奕拟进行天使轮融资(其中包括关联方苏州基金、天津基金拟现金出资共计人民币4,000万元认缴星丝奕新增注册资本合计人民币100万元),复锐天津作为星丝奕本轮融资前的存续股东之一(本轮融资前持有星丝奕10.40%的股权),放弃行使就本轮融资项下星丝奕新增注册资本所享有的优先认购权。

9、2024年5月31日,控股子公司佛山复星禅医与关联方星双健投资签订股权转让协议,佛山复星禅医拟出资人民币13.1146万元受让星双健投资持有的佛山市星莲护理院有限公司49%的股权。截至本公告日期,该转让已完成工商变更登记。

10、2024年6月24日,控股子公司复星新药(作为要约人暨合并方)与另一控股子公司复宏汉霖(作为被合并方)订立《上海复星新药研究有限公司与上海复宏汉霖生物技术股份有限公司之吸收合并协议》;同日,控股子公司复星新药、复星医药产业、复星实业共同订立《关于上海复星新药研究有限公司之股东权益存续协议(一)》。根据该等协议下的吸收合并方案,复星新药拟以现金及/或换股方式收购并注销复宏汉霖其他现有股东持有的全部复宏汉霖股份(包括H股及非上市股份)并私有化复宏汉霖;其中包括复星新药拟以现金约人民币10,474.24万元收购并注销关联方无锡市通善投资企业(有限合伙)持有的4,666,667股复宏汉霖非上市股份。截至本公告日期,上述交易尚待相关主管部门审批/备案以及复宏汉霖股东批准。

八、备查文件

1、第九届董事会第五十六次会议决议

2、第九届董事会独立非执行董事专门会议2024年第五次会议决议

3、《债权转股权及增资协议》

九、释义

■

特此公告。

上海复星医药(集团)股份有限公司

董事会

二零二四年七月十九日