恒生电子股份有限公司关于公司拟协议受让赢时胜5%股份的提示性公告

证券代码:600570 证券简称: 恒生电子 编号:2024-043

恒生电子股份有限公司关于公司拟协议受让赢时胜5%股份的提示性公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

1. 恒生电子股份有限公司(以下简称“恒生电子”或“公司”)基于对深圳市赢时胜信息技术股份有限公司(以下简称“赢时胜”)投资价值和管理团队的认可,以长期投资为目的,于2024年7月22日与赢时胜相关股东签订《股份转让协议书》,合计受让赢时胜股份3756万股,占赢时胜总股本比例为5.0008%,协议转让价格为4.80元/股,价款合计为18028.8万元人民币。

2. 本次协议转让前,公司与公司一致行动人共同合计持有赢时胜股份5986.7988万股,占赢时胜总股本比例为7.9710%。本次协议转让后,公司及一致行动人合计持有赢时胜股份9742.7988万股,占赢时胜总股本比例为12.9718%。

3. 本次股份协议转让尚需各方严格按照协议约定履行相关义务及深圳证券交易所合规性确认和中国证券登记结算有限责任公司深圳分公司过户,本次协议转让事项是否能够最终完成尚存在不确定性,敬请广大投资者注意投资风险。

4. 本次交易不构成关联交易,不构成重大资产重组。

一、 本次投资的基本情况

根据《中华人民共和国证券法》、《上市公司收购管理办法》以及《上海证券交易所股票上市规则》等有关法律、法规及规则的规定,恒生电子基于对赢时胜投资价值和管理团队的认可,以长期投资为目的,于2024年7月22日与赢时胜相关股东签订《股份转让协议书》,合计受让赢时胜股份3756万股,占赢时胜总股本比例为5.0008%,协议转让价格为4.80元/股,价款合计为18028.8万元人民币。

本次协议转让前,公司与公司一致行动人上海通怡投资管理有限公司管理的四只私募基金(以下简称“通怡投资”,代表“通怡芙蓉2号私募证券投资基金”、“通怡芙蓉5号私募证券投资基金”、“通怡芙蓉8号私募证券投资基金”、“通怡芙蓉11号私募证券投资基金”。上述四只私募基金均为公司通过单一资金信托计划100%全资持有,即公司为上述四只私募基金唯一投资人)共同合计持有赢时胜股份5986.7988万股,占赢时胜总股本比例为7.9710%。本次协议转让完成后,公司及一致行动人合计持有赢时胜股份9742.7988万股,占赢时胜总股本比例为12.9718%。

根据公司《章程》、公司《总裁办公会组织和工作办法》及公司《投资委员会组织和工作办法》,本次交易在公司投资委员会审批权限范围内,公司投资委员会批准了上述交易。本次交易决策程序合法、合规。本次交易不构成关联交易,不构成重大资产重组。

二、关于交易对方的基本情况

本次协议转让的转让方为五名自然人,分别是:

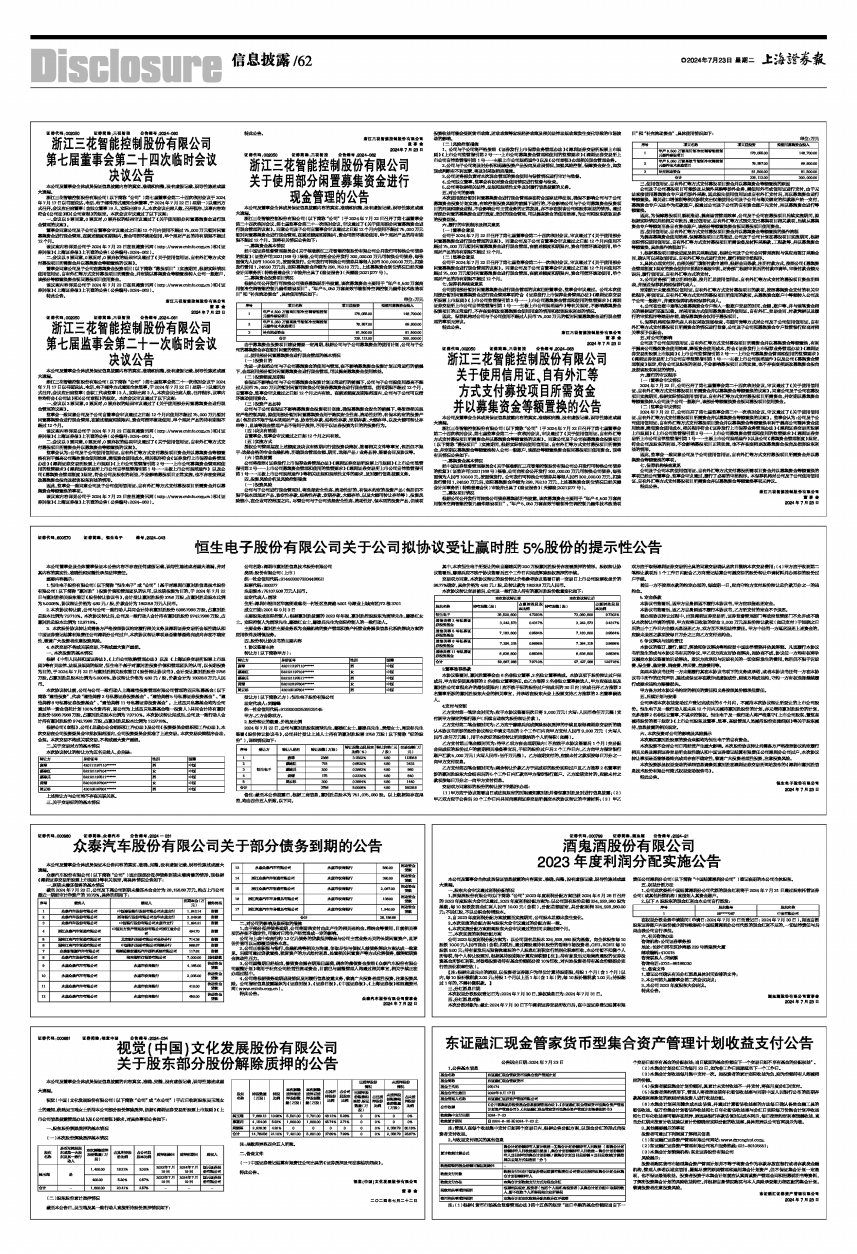

■

上述转让方与公司均不存在关联关系。

三、关于交易标的的基本情况

公司名称:深圳市赢时胜信息技术股份有限公司

类型:股份有限公司(上市)

统一社会信用代码:91440300732044885H

股票代码:300377

注册资本:75107.508万元人民币。

法定代表人:唐球

住所:深圳市福田区华富街道莲花一村社区皇岗路5001号深业上城(南区)T2栋3701

成立日期:2001年9月3日

主要股东或实际控制人:根据赢时胜披露的2023年年报,赢时胜控股股东为唐球先生、鄢建红女士。实际控制人为唐球先生、鄢建红女士,鄢建兵先生为实际控制人的一致行动人。

主要业务:赢时胜主要业务系为金融机构的资产管理和资产托管业务提供信息化系统解决方案的应用软件及增值服务。

四、股份转让协议书的主要内容

1. 协议签署主体

转让方(以下简称甲方):

■

受让方(以下简称乙方):恒生电子股份有限公司

法定代表人:刘曙峰

统一社会信用代码:913300002539329145

甲方、乙方合称双方。

2. 股份转让的数量、价格及比例

2024年7月22日,公司与赢时胜股东唐球先生、鄢建红女士、鄢建兵先生、黄熠女士、周云杉先生签署《股份转让协议书》,公司共计受让上述人士持有的赢时胜股票3756万股(以下简称“标的股份”),详细情况如下:

■

备注:截至本公告披露日,根据工商信息,赢时胜总股本为751,075,080股。以上数据如存在尾差,均由四舍五入所致,以下同。

其中,本次恒生电子所受让的来自鄢建兵的200万股赢时胜股份存在被质押的情形。股权转让协议签署后,鄢建兵应不晚于协议签署后五个工作日内完成解除股权质押的手续。

交易双方同意,本次协议转让的股份转让价格参考协议签署日前一交易日上市公司股票收盘价的98.77%确定,具体价格为4.80元/股,总转让款为18028.8万元人民币。

本次协议转让交易前后,公司及一致行动人持有的赢时胜股份数量变化如下:

■

3.董事推荐条款

本协议签署时,赢时胜董事会由6名非独立董事、3名独立董事构成。本协议项下股份转让过户完成后,甲方应促使其推荐的2名非独立董事辞任,由乙方推荐2名非独立董事候选人,甲方应在法规及赢时胜公司章程允许的最快期限内(应不晚于标的股份过户完成后的30日内)完成召开乙方推荐2名董事所涉的赢时胜股东大会的相关事宜,并承诺在股东大会上投票支持乙方推荐的2名董事候选人。

4.支付与交割

乙方支付第一笔定金时间为:应于本协议签署后次日将3,000万元(大写:人民币叁仟万元整)支付到甲方指定的银行账户(后续自动转为股份转让价款)。

乙方支付第二笔金额时间为:乙方应于鄢建兵完成解除股权质押的手续且取得深圳券交易所的确认本协议书所涉的股份协议转让申请文书后的2个工作日内向甲方支付人民币9,000万元(大写人民币:玖仟万元整),用于本次标的股份转让所应缴纳的个人所得税(如需)。

乙方支付第三笔金额时间为:待甲乙双方在合理期限内(不应晚于本协议签署后1个月)充分配合完成标的股份过户的前期相关准备事宜后,于标的股份过户后2 个工作日内,乙方向甲方指定银行账户汇款5,000万元(大写人民币:伍仟万元整)。乙方逾期支付的,应就未付之款项按每日万分之一向甲方支付罚息。

乙方支付第四笔金额时间为:剩余转让价款乙方于完成标的股份实际过户且乙方推荐2名董事所涉的赢时胜股东大会结束后的5个工作日内汇款至甲方指定银行账户。乙方逾期支付的,应就未付之款项按每日万分之一向甲方支付罚息。

交易双方同意标的股份的转让按下列程序办理:

(1)甲方应于协议签署当日或法规规定的时限通知赢时胜并督促赢时胜及时进行信息披露;(2)甲乙双方应于公告后20个工作日内共同向深圳证券交易所提交本次协议转让的申请材料;(3)甲乙双方应于取得深圳证券交易所出具的同意交易确认函次日缴纳本次交易费用;(4)甲方应于收到第二笔转让款项后1个工作日内配合乙方向登记结算公司提交标的股份转让申请材料并办理标的股份过户手续。

若任一方不按照本款的约定办理的,每逾期一日,应向守约方支付股份转让总价款万分之一的违约金。

5. 定金条款

本协议书签署后,因甲方自身原因不履行本协议书,甲方应双倍返还定金。

本协议书签署后,因乙方自身原因不履行本协议书,乙方所支付的定金不予退还。

若办理协议转让过程中,出现深圳证券交易所、证券监督管理部门等政府监管部门不允许或不确认本次转让申请的情形,甲方应将已收取的定金3,000万元及股份转让款项(如已支付)于知晓之日后的三个工作日内全额无息退还乙方,双方互不承担法律责任。甲方中任何一方延迟退还上述资金的,应就未退还之款项按每日万分之三向乙方支付违约金。

6. 争议解决与违约责任

本协议的签订、履行、修订、解除和争议解决等均应受中国法律管辖并依其解释。凡因履行本协议书所发生的或与本协议书有关的争议,甲乙双方应友好协商解决,如协商不成,协议任一方均有权将争议提交本协议签署地诉讼解决。败诉方应承担与诉讼有关的一切实际发生的费用,包括但不限于诉讼费、保全费、鉴定费、调查费、律师费、差旅费用等。

如果本协议书任何一方未能履行其在本协议书项下的义务或承诺,或者本协议书任何一方在本协议书中所作的任何声明、陈述或保证存在欺诈或虚假成份,则该方构成违约,守约一方有权选择继续履行或要求违约方赔偿损失。

甲方各方对本协议书约定的相关的责任和义务按照其份额承担责任。

五、后续计划与安排

公司承诺本次权益变动过户登记完成后的6个月内,不减持本次协议转让所受让的上市公司股份。恒生电子及一致行动人在未来12个月内无减持赢时胜股份的计划,亦无增持赢时胜股份的计划,至多推荐2名非独立董事,不谋求控制权。恒生电子及一致行动人将严格遵守《上市公司股东、董监高减持股份的若干规定》《上市公司股东及董事、监事、高级管理人员减持股份实施细则》等关于股东减持、信息披露的相关规定。

六、 本次投资对公司的影响及风险提示

本次购买赢时胜股票的资金来源均为恒生电子的自有资金。

本次投资不会对公司日常经营产生重大影响。本次股份协议转让尚需各方严格按照协议约定履行相关义务及深圳证券交易所合规性确认和中国证券登记结算有限责任公司深圳分公司过户,本次协议转让事项是否能够最终完成尚存在不确定性,敬请广大投资者理性投资,注意投资风险。

本次投资涉及权益变动的详细信息请参见赢时胜在深圳证券交易所网站发布的《深圳市赢时胜信息技术股份有限公司简式权益变动报告书》。

特此公告。

恒生电子股份有限公司

2024年7月23日