湖北京山轻工机械股份有限公司

关于公司控股股东非公开发行可交换公司债券

股份补充质押的公告

证券代码:000821 证券简称:京山轻机 公告编号:2024一30

湖北京山轻工机械股份有限公司

关于公司控股股东非公开发行可交换公司债券

股份补充质押的公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或者重大遗漏。

湖北京山轻工机械股份有限公司(以下简称“京山轻机”或“公司”)于2023年8月8日披露了《关于公司控股股东拟发行可交换公司债券获得深圳证券交易所无异议函的公告》(公告编号:2023-39),控股股东京山京源科技投资有限公司(以下简称“京源科技”)以其所持有的公司部分股票为标的非公开发行可交换公司债券(以下简称“本次可交换债券”)。根据深圳证券交易所(以下简称“深交所”)出具的《关于京山京源科技投资有限公司非公开发行可交换公司债券符合深交所挂牌条件的无异议函》(深证函〔2023〕508号),京源科技申请确认发行面值不超过2亿元(含2亿元)人民币的京山京源科技投资有限公司2023年面向专业投资者非公开发行可交换公司债券符合深交所挂牌条件,深交所对此申请无异议。

2023年9月5日,公司收到京源科技的通知,为保障本次可交换债券持有人交换标的股票或本次可交换债券本息按照约定如期足额兑付,京源科技将其持有的公司18,528,600股(占公司总股本比例的2.97%)股票及其孳息作为担保,向中国证券登记结算有限责任公司深圳分公司申请办理质押登记,并已取得相应的《证券质押登记证明》。

2023年10月17日,公司收到京源科技的通知,获悉其已取得中国证券登记结算有限责任公司深圳分公司出具的《证券质押登记证明》,将其所持公司5,000,000股股票(占公司总股本比例的0.80%)办理了补充质押。

2023年10月25日,公司收到京源科技的通知,获悉本次可交换债券已于2023年10月24日完成发行。本次可交换债券的债券简称为“23京源EB”,债券代码为“117212”,实际发行规模为2.00亿元人民币,债券期限为3年,票面利率0.5%。本次可交换债券初始换股价格为17.00元/股,换股期限为本次可交换债券发行结束之日起满6个月的第一个交易日起,至本次可交换债券到期日止,即自2024年4月24日起至2026年10月22日止。如为法定节假日或休息日,则顺延至下一个交易日。

2024年4月18日,公司收到京源科技的通知,获悉京源科技以公司部分股票为标的发行的本次可交换公司债券将于2024年4月24日进入换股期。

2024年6月26日,公司收到京源科技的通知,其以公司部分股票为标的发行的本次可交换公司债券,因公司将于2024年6月28日向全体股东每10股派发现金红利0.87元(含税),京源科技将相应调整本次可交换公司债券的换股价格。“23京源EB”自2024年6月28日起,换股价格由17元/股调整为16.91元/股。

具体内容详见公司在《证券时报》《中国证券报》《上海证券报》《证券日报》和巨潮资讯网(www.cninfo.com.cn)上披露的相关公告。

近日,公司收到京源科技的通知,获悉其已取得中国证券登记结算有限责任公司深圳分公司出具的《证券质押登记证明》,将其所持公司6,540,000股股票(占公司总股本比例的1.05%)办理了补充质押。具体情况如下:

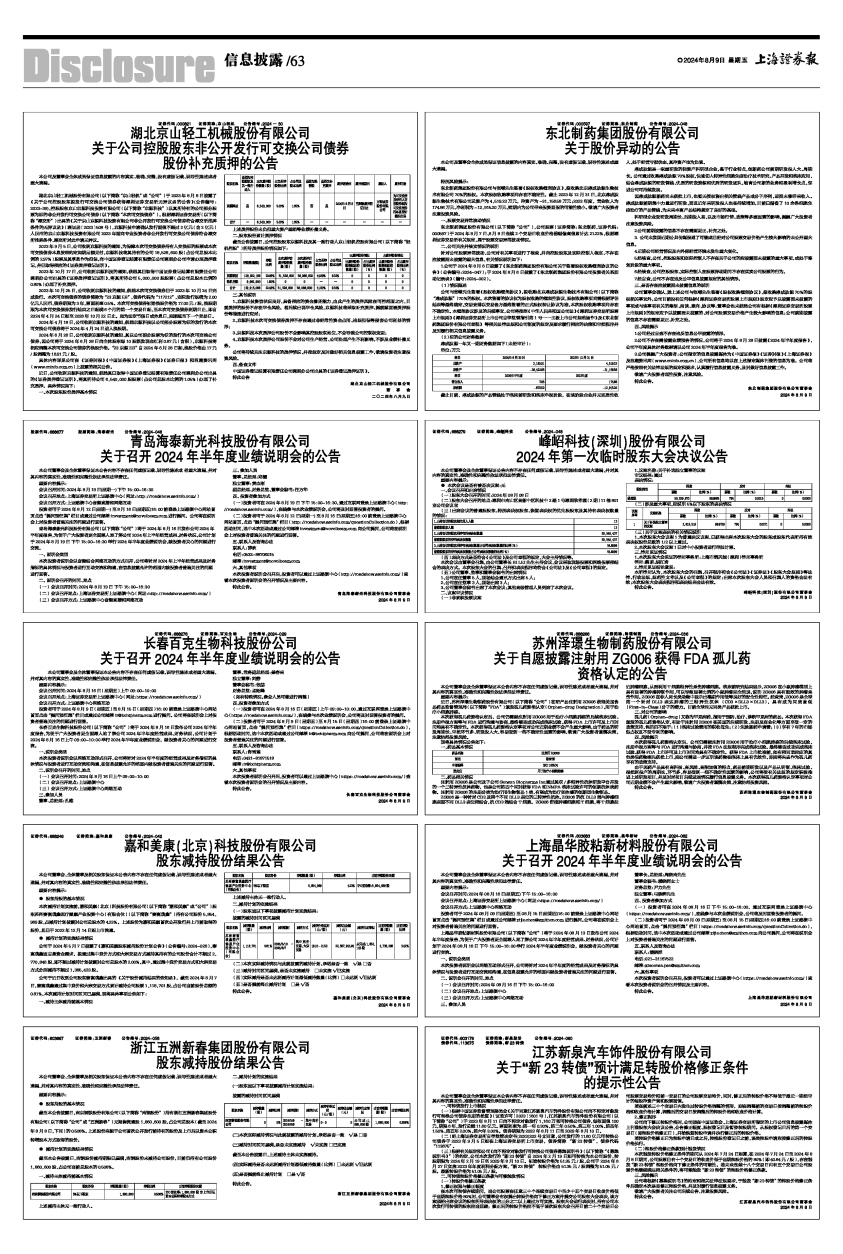

一、本次股东股份质押基本情况

■

上述质押股份未负担重大资产重组等业绩补偿义务。

二、股东股份累计质押情况

截至公告披露日,公司控股股东京源科技及其一致行动人京山轻机控股有限公司(以下简称“轻机控股”)所持质押股份情况如下:

■

三、其他说明

1、京源科技资信状况良好,具备相应的资金偿还能力,由此产生的质押风险在可控范围之内,目前质押的股份不存在平仓风险。若后续出现平仓风险,京源科技将采取补充质押、提前赎回被质押股份等措施进行应对;

2、京源科技本次可交换债券质押不存在通过非经常性资金占用、违规担保等侵害公司利益的情形;

3、京源科技本次质押公司股份不会影响其控股股东地位,不会导致公司控制权变更;

4、京源科技本次质押公司股份不会对公司生产经营、公司治理产生不利影响,不涉及业绩补偿义务。

公司将持续关注京源科技的质押情况,并按规定及时做好相关信息披露工作,敬请投资者注意投资风险。

四、备查文件

中国证券登记结算有限责任公司深圳分公司出具的《证券登记质押证明》。

特此公告

湖北京山轻工机械股份有限公司

董 事 会

二○二四年八月九日