五成投资者看涨三季度 高净值客户加仓意愿相对积极

| ||

| ||

| ||

| ||

|

——上海证券报·个人投资者2024年第三季度调查报告

□ 二季度,A股三大指数整体下行。受大盘影响,在二季度实现盈利的个人投资者占比为三成,较前一季度下降了8个百分点

□ 市场风格方面,个人投资者对科技成长股的关注度仍然较高。与此同时,高股息资产仍然是市场主线之一,但个人投资者的配置力度有所下降

□ 五成投资者对三季度A股行情不悲观,过半数投资者认为上证综指三季度的波动上限在3100点以上

◎记者 汪友若

个人投资者二季度盈利有所下滑

2024年二季度A股主要指数悉数下行,行业板块尽墨。在此背景下,个人投资者在二季度的投资收益出现下滑。不过,从投资者结构来看,高净值投资者对后市的加仓意愿相对积极。三成投资者二季度盈利

二季度A股市场整体呈弱势震荡格局,一季度曾表现出色的资源类周期股以及红利高股息两大板块均出现回落。在此背景下,上证综合指数在5月触及3174.27点的年内高点后,连续数周下行。

本次调查显示,二季度实现盈利的个人投资者占比为30%,这一数字较前一季度下降了8个百分点。其中,盈利幅度在10%以内的投资者占比最高,为21%;盈利在10%至30%的投资者占比为3%;盈利超过30%的投资者占比为6%。47%的投资者表示在二季度出现了亏损,较前一季度增加了15个百分点;另有23%的投资者表示,在二季度不亏不赚。

以上一组投资者盈亏数据基本与今年年初的水平一致。对数据进一步分析后发现,在证券资产规模50万元以上的投资者中,28.18%的实现了盈利;而证券资产规模在50万元以下的投资者中,29.66%的实现盈利。

今年一季度的数据曾显示,证券账户资产规模较大的投资者盈利概率更高,而这一趋势在二季度出现改变,在指数整体弱势震荡的市况下,高净值投资者与低净值投资者之间的收益差距并不明显。

高净值客户加仓意愿相对积极

2024年二季度上证综指数震荡回落,再度回到3000点附近。本期问卷也询问了投资者对后市大盘走势的看法。

24%的投资者认为当前大盘的底部已基本探明,但或将反复整固;27%的受访投资者认为大盘有望开始上行;19%的投资者表示大盘可能还要下跌;30%的受访投资者表示难以判断。

从仓位控制情况来看,本次调查显示,在2024年二季度,20%的投资者实施了加仓,较前一季度减少了11个百分点;54%的投资者进行了减仓,较前一季度增加11个百分点。期末受访个人投资者的平均仓位为38.89%,较上一季度末下降了2.84个百分点。

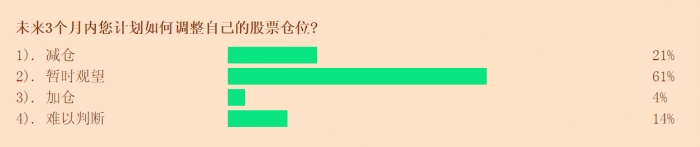

当被问及未来3个月内计划如何调整股票仓位时,61%的投资者选择持仓观望,占比最高,较前一季度增加3个百分点;21%的投资者表示将减仓,与前一季度持平;14%的投资者表示难以判断,较前一季度减少了1个百分点;另有4%的投资者选择加仓,较前一季度减少了1个百分点。

对持仓数据进一步挖掘可以发现,证券账户资产规模较大的个人投资者未来加仓意愿更强。证券账户资产规模在50万元以下的投资者中,未来3个月计划加仓的人数占比为3.18%;资产规模在50万元以上的投资者中未来计划加仓的占比为5.02%。

近六成投资者维持证券资产规模

受二季度指数整体下行的影响,在过去一个季度中,本次受访的个人投资者的证券账户资产在金融总资产中的占比有所下降。同时,个人投资者对未来权益类资产的配置也持较为谨慎的态度。

在本次问卷调查中,41%的受访投资者表示,证券账户资产在其金融资产中的占比基本保持不变,这一数据较上期调查下降了5个百分点;44%的受访投资者表示,证券账户资产在其金融资产中的占比出现下降,较上期调查增加了8个百分点;另有16%的受访投资者表示,证券账户资产在其金融资产中的占比出现上升,较上期调查结果下降3个百分点。

在对未来资产配置的考量中,58%的投资者表示,将不会大幅调整证券账户的资产规模,较前一季度减少了7个百分点;26%的投资者表示,将加大资金投入,与上期调查基本持平;16%的投资者表示将从证券账户撤出资金,较前一季度上升了7个百分点。

进一步调降理财收益预期

在本次调查中,16%的投资者表示将从证券账户撤出资金,较前一季度上升7个百分点;58%的投资者表示不准备进行大幅调整,较前一季度减少了7个百分点。

在撤离资金的流向上,33%的投资者将资金用于配置现金或期限灵活的货币基金,占比最高;29%的投资者的资金流向期限以月计的理财产品;13%的投资者表示将用于消费;10%的投资者选择黄金等贵金属资产。此外,还有7%的投资者选择期限以年计或更长的银行理财;6%的投资者选择买房。上述一组数据与前一季度基本持平。

值得关注的是,二季度国内多家银行开启新一轮存款利率调整,存款利率下行趋势进一步延续。65%的投资者表示目前T+0交易、无起始门槛的现金管理型理财产品,年化收益率在3%或者3%以内就将分流其在股市中投入的资金。这一占比较前一季度增加了3个百分点。

上述一组调查结果显示,在二季度较弱的市况下,虽然有部分资金流出股市,但仍处于灵活机动状态,说明这些投资者依然对市场保持关注,少量投资者将退出的资金锁定为长期理财产品或购置房产。与此同时,在存款利率整体下行的大趋势下,个人投资者对于无起始门槛的现金管理型理财产品预期收益率进一步调低。

30年超长期特别国债最受青睐

2024年二季度,20年、30年和50年期超长期特别国债陆续发行,这也为个人投资者进行长期资产配置提供了新选项。

本期调查结果显示,18%的受访投资者购买了超长期特别国债;70%的受访投资者表示未购买;另有11%的投资者选择观望。当被问及未来是否考虑购买超长期特别国债时,24%的投资者表示考虑购买,较当前水平高出6个百分点。

在二季度购买了超长期特别国债的投资者中,30年期特别国债最受欢迎,57.37%的人选择了这一品种;36.95%的投资者选择了20年超长期特别国债;仅5.67%的投资者选择了50年期特别国债。

除超长期特别国债以外,今年以来国际金价持续上行也一度吸引了市场关注,但随着金价在二季度开始横盘震荡,投资者配置意愿也有所下降。本期问卷调查结果显示,39%的受访投资者有意愿配置黄金资产,较前一季度减少了6个百分点;44%的投资者表示不会投资黄金,较前一季度增加了4个百分点;17%的投资者表示观望,较前一季度增加了2个百分点。

对于黄金的具体投资渠道,电子化的黄金资产仍然是主流投资方式,投资者更看重交易和流通的便利性。其中,36%的受访投资者选择黄金ETF;13%的投资者选择贵金属类股票;10%的投资者选择黄金期货;3%的投资者选择纸黄金。选择投资实物黄金的投资者比例为22%。

对上述一组数据进一步挖掘显示,证券账户资产规模在50万元以上的投资者中,6.95%的人在二季度配置了超长期特别国债,30.5%的人配置了黄金资产;证券账户规模在50万元以下的投资者中,20.84%的人配置了超长期特别国债,40.67%的人配置了黄金资产。

科技成长股仍受青睐 红利资产交易逐渐拥挤

具体到二季度投资者的持仓结构,本次调查数据显示,相较其他类型的股票,个人投资者对科技成长股的偏好仍然非常明显。

科技成长股仍受关注

以下一组数据将从金融股、消费白马股、科技成长股、周期股四个板块的持仓数据切入,观察个人投资者在二季度的选股偏好。

本次调查结果显示,二季度个人投资者持有金融股的平均仓位为21.69%,持有消费白马股的平均仓位为21.89%,持有科技成长股的平均仓位为24.9%,持有周期股的平均仓位为21.62%。通过对比上季度数据可以发现,个人投资者对科技成长股的青睐从今年一季度延续至今,对该板块的平均持仓水平显著高出其他板块。

与此同时,中国证监会主席吴清在2024陆家嘴论坛上宣布了深化科创板改革的8条措施。在展望后市市场风格时,超五成投资者认为这将有利于科技成长股后续表现。其中,27%的投资者认为有利于科技成长股长期发展;8%的投资者认为科技成长股未来会反复表现,适合波段参与。

从盈利数据来看,在二季度投资科技成长股、金融股、消费白马股和周期股的投资者中,其在二季度实现盈利的占比分别为32%、34%、28%及32%。这一组数据与二季度医药、白酒、食品饮料等消费类板块持续下行的现象较吻合。

红利资产投资热情有所退潮

今年一季度,高股息资产表现出色,出于投资惯性,投资者在二季度延续对一投资主线的关注度。但随着红利资产交易拥挤度的不断上升,个人投资者对这一方向的配置力度开始有所下降。

本期调查显示,28%的受访投资者在二季度投资了高股息概念股,较上一季度减少了9个百分点。43%的受访投资者表示,高股息概念股占其总持仓的比例在20%以内;11%的投资者表示高股息概念股持仓占比在60%以上。

当被问及未来一个季度是否计划持有高股息概念股时,22%的投资者表示打算保持原有投资规模,较前一个季度减少了7个百分点;31%的投资者表示准备增加投资规模,较前一个季度减少了5个百分点。与此同时,7%的投资者准备减少对高股息板块的配置,较前一个季度增加了3个百分点;另有40%的投资者表示不再打算持有高股息概念股,较前一个季度增加了9个百分点。

在具体品种上,26%的投资者看好银行、保险等金融类高股息概念股;20%的投资者看好煤炭、石油等资源类高股息概念股;12%的投资者看好电力、公路等公用事业类高股息概念股。

从投资收益角度来看,二季度参与了高股息概念股的投资者中,30%的人盈利,16%的人亏损。通过比较二季度个人投资者的平均盈利水平发现,参与高股息概念股虽然未给投资者带来显著的超额收益,但可以较大程度避免亏损。

房地产新政有效提振市场信心

2024年4月,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》。这次出台的意见共有9个部分,是资本市场第三个“国九条”。这也是继2004年、2014年出台的两个“国九条”之后,国务院再次出台的资本市场指导性文件。

从投资者的反馈来看,近七成的受访投资者认为,监管层面近期的一系列表态将对市场风格产生影响。其中,29%的投资者认为新“国九条”的出台利好优质国资央企表现;25%的投资者看好高股息红利资产;8%的投资者看好传统消费类核心资产。

本次调查结果显示,在最新的政策安排中,投资者最为关注的是“加强交易监管,增强资本市场内在稳定性”,18%的受访投资者选择了这一选项。紧随其后的是“制定上市公司市值管理指引”,选择这一选项的投资者占比为16%;还有15%的投资者关注“发行上市制度迭代升级 ”。此外关注“完善证券基金行业薪酬管理制度”和“健全退市过程中投资者赔偿救济机制”的投资者占比均超过了10%。

二季度中另一大市场关注的政策动向则是中国人民银行、国家金融监督管理总局等部门出台了一系列支持房地产的举措。对此,超六成投资者认为房地产新政将对市场产生积极影响。其中,38%的投资者认为将有效刺激楼市消费和交易活跃度;23%的投资者认为将有效提振市场信心。

调查结果显示,21%的受访投资者表示在二季度曾持有与地产链相关的板块股票,而未来一个季度,计划继续持有或增加地产链配置的投资者的占比达42%。

五成投资者看好三季度A股

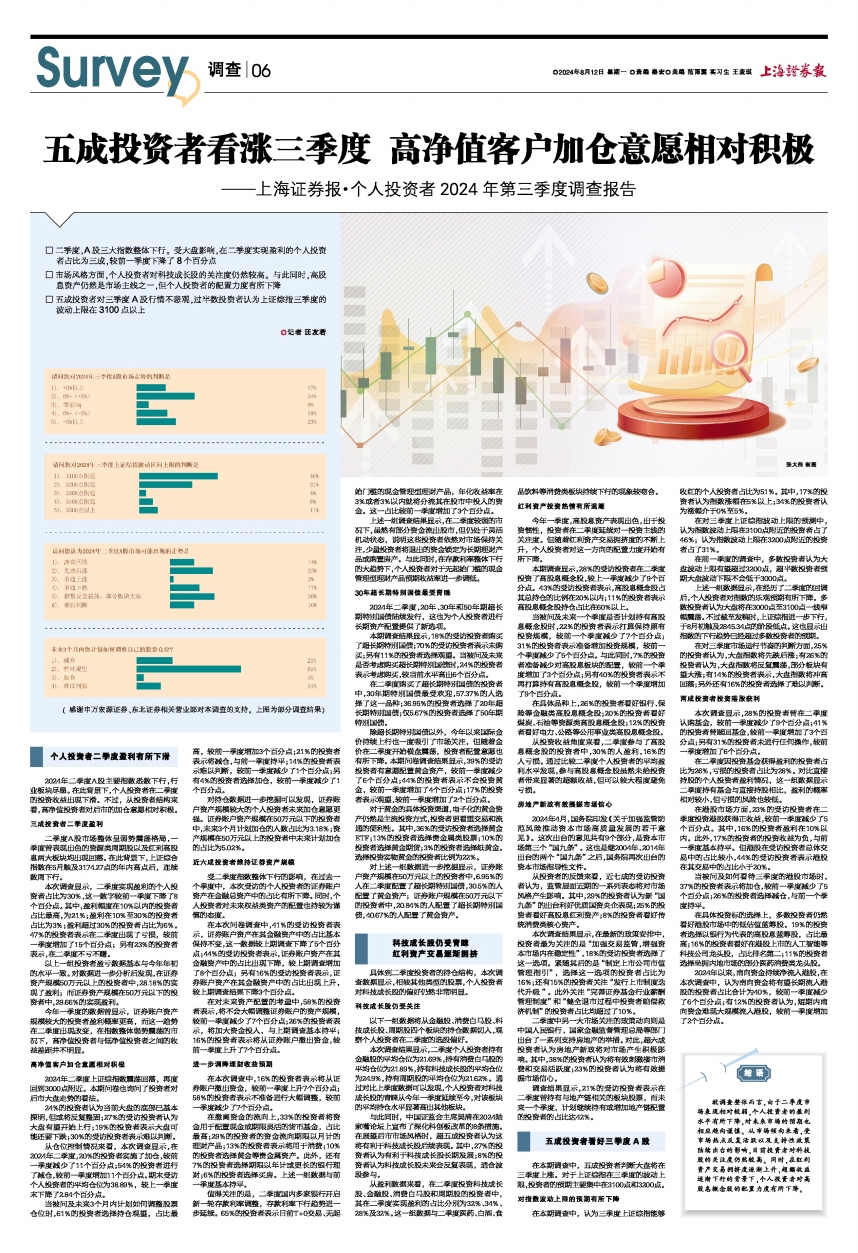

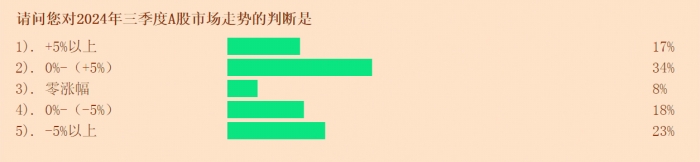

在本期调查中,五成投资者判断大盘将在三季度上涨。对于上证综指在三季度的波动上限,投资者的预期主要集中在3100点和3200点。

对指数波动上限的预期有所下降

在本期调查中,认为三季度上证综指能够收红的个人投资者占比为51%。其中,17%的投资者认为指数涨幅在5%以上;34%的投资者认为涨幅介于0%至5%。

在对三季度上证综指波动上限的预测中,认为指数波动上限在3100点附近的投资者占了46%;认为指数波动上限在3200点附近的投资者占了31%。

在前一季度的调查中,多数投资者认为大盘波动上限有望超过3200点,超半数投资者预期大盘波动下限不会低于3000点。

上述一组数据显示,在经历了二季度的回调后,个人投资者对指数的乐观预期有所下降。多数投资者认为大盘将在3000点至3100点一线窄幅震荡。不过截至发稿时,上证综指进一步下行,于8月初触及2845.34点的阶段低点。这也显示出指数的下行趋势已经超过多数投资者的预期。

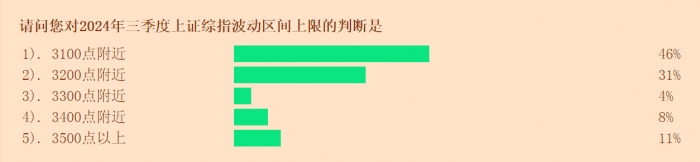

在对三季度市场运行节奏的判断方面,25%的投资者认为,大盘指数将先跌后涨;有26%的投资者认为,大盘指数将反复震荡,部分板块有望大涨;有14%的投资者表示,大盘指数将冲高回落;另外还有16%的投资者选择了难以判断。

两成投资者投资港股获利

本次调查显示,28%的投资者曾在二季度认购基金,较前一季度减少了9个百分点;41%的投资者曾赎回基金,较前一季度增加了3个百分点;另有31%的投资者未进行任何操作,较前一季度增加了6个百分点。

在二季度因投资基金获得盈利的投资者占比为26%,亏损的投资者占比为28%。对比直接持股的个人投资者盈利情况,这一组数据显示二季度持有基金与直接持股相比,盈利的概率相对较小,但亏损的风险也较低。

在港股市场方面,23%的受访投资者在二季度投资港股获得正收益,较前一季度减少了5个百分点。其中,16%的投资者盈利在10%以内。此外,17%的投资者的投资收益为负,与前一季度基本持平。但港股在受访投资者总体交易中的占比较小,44%的受访投资者表示港股在其交易中的占比小于20%。

当被问及如何看待三季度的港股市场时,37%的投资者表示将加仓,较前一季度减少了5个百分点;26%的投资者选择减仓,与前一个季度持平。

在具体投资标的选择上,多数投资者仍然看好港股市场中的低估值蓝筹股。19%的投资者选择以银行为代表的高股息蓝筹股,占比最高;16%的投资者看好在港股上市的人工智能等科技公司龙头股,占比排名第二;11%的投资者选择坐拥内地市场的部分医药消费类龙头股。

2024年以来,南向资金持续净流入港股,在本次调查中,认为南向资金将有望长期流入港股的投资者占比合计为40%,较前一季度减少了6个百分点;有12%的投资者认为,短期内南向资金难现大规模流入港股,较前一季度增加了2个百分点。

结 语

就调查整体而言,由于二季度市场表现相对较弱,个人投资者的盈利水平有所下降,对未来市场的预期也相应趋向谨慎。从市场倾向来看,受市场热点反复活跃以及支持性政策陆续出台的影响,目前投资者对科技股的关注度仍然较高。同时,在红利资产交易拥挤度逐渐上升,超额收益逐渐下行的背景下,个人投资者对高股息概念股的配置力度有所下降。