东莞证券股份有限公司关于东莞市鼎通精密科技股份有限公司2024年半年度持续督导跟踪报告

根据《证券发行上市保荐业务管理办法》《上海证券交易所科创板股票上市规则》《上海证券交易所上市公司自律监管指引第11号一一持续督导》等有关法律法规的规定,东莞证券股份有限公司(以下简称“东莞证券”或“保荐机构”)作为东莞市鼎通精密科技股份有限公司(以下简称“鼎通科技”或“公司”)2022年度向特定对象发行股票的保荐机构,负责鼎通科技的持续督导工作,2024年上半年持续督导工作的持续督导期为2024年1月1日至2024年6月30日。现就2024年上半年持续督导工作总结如下:

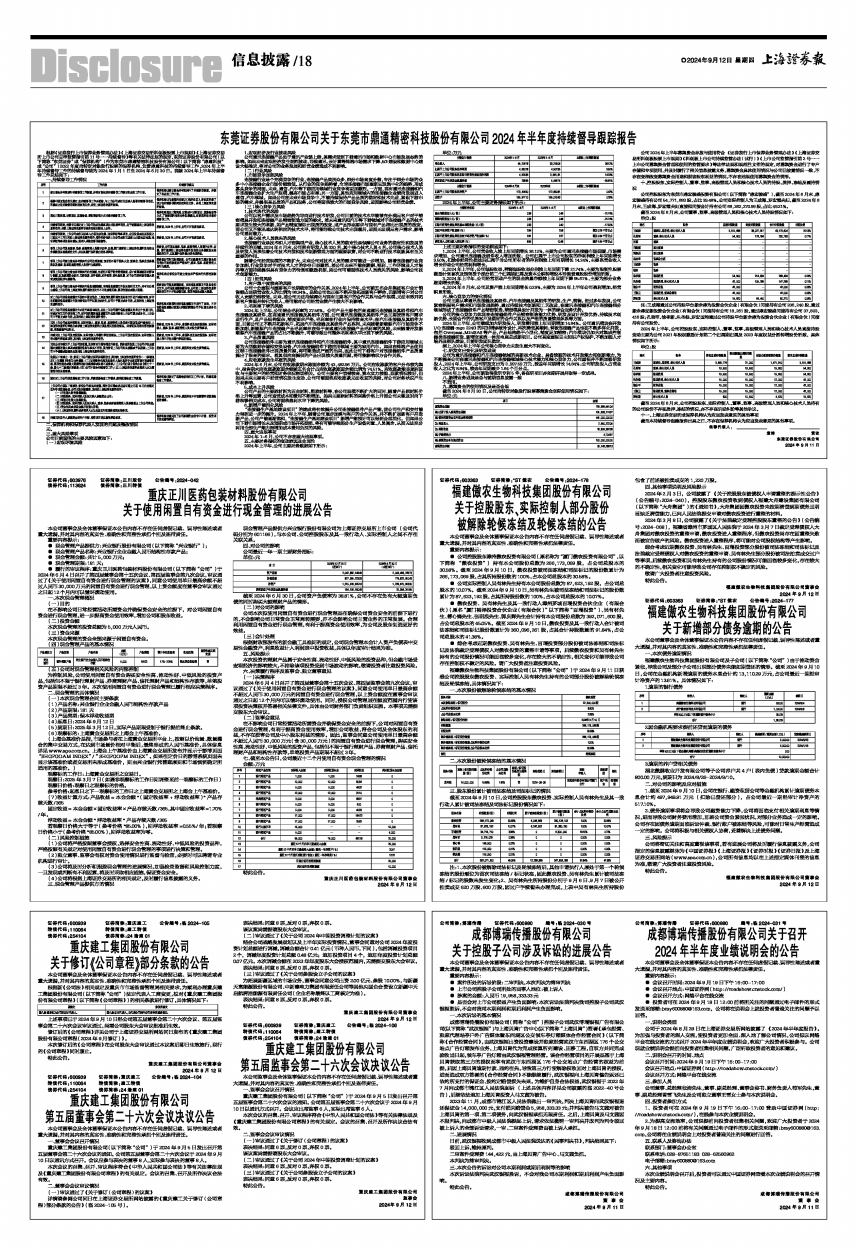

一、持续督导工作情况

■

二、保荐机构和保荐代表人发现的问题及整改情况

无。

三、重大风险事项

公司目前面临的主要风险因素如下:

(一)宏观环境风险

1、宏观经济及行业波动风险

公司通讯连接器产品处于通讯产业链上游,其需求受到下游通讯市场和数据中心市场发展态势的影响。如果未来宏观经济发生剧烈波动,导致通讯、云计算等终端市场需求下降、5G建设和数据中心建设大幅推迟,将对公司的业务发展和经营业绩造成不利影响。

(二)行业风险

1、市场竞争加剧风险

连接器行业是个充满竞争的行业,连接器产品类别众多,细分市场高度分散,专注于细分市场的众多中小连接器企业市场份额较低。从行业的竞争趋势看,全球连接器市场逐渐呈现集中化的趋势,形成寡头竞争的局面。未来,通信、汽车等下游应用领域行业竞争将更加激烈。一方面,现有通讯连接器和汽车连接器企业扩大生产规模,提高市场占有率;另一方面,其他应用领域内的连接器企业横向发展进入通信、汽车领域。如果公司在未来市场竞争中,不能持续保持产品品质的稳定和技术先进,紧跟下游市场的需求,并提供高品质的产品和服务,公司将面临较大的市场竞争风险,进而影响公司经营业绩。

(三)核心竞争力风险

1、技术迭代的风险

公司以客户需求及市场趋势为导向进行技术研发,公司目前的技术水平能够充分满足客户对于精密模具开发和连接器产品精密制造方面的要求。若未来通讯和汽车等下游领域对于连接器产品的技术要求发生较大的革新,如产品精度指标出现质的改变,或产品形态要求与现有产品相比出现质的改变,而公司又不能迅速达到相应的技术水平,将可能导致公司技术出现落后,进而无法满足客户需求,影响公司盈利能力。

2、核心技术人员流失的风险

连接器行业是技术和人才密集型产业,核心技术人员的稳定性是保障公司业务的稳定性和发展的持续性的关键。2024年6月末,公司拥有研发人员320名,其中核心技术人员4名。公司核心技术人员及研发人员承担着公司技术开发和技术创新管理方面的重要职责,对公司不断进行技术创新具有至关重要的作用。

随着公司经营规模的不断扩大,未来公司对技术人员的需求可能进一步增加。随着连接器行业竞争加剧,行业竞争对手对技术人才的争夺日益激烈,若公司未来不能在薪酬、福利、工作环境及人才培养等方面持续提供具有竞争力的待遇和激励机制,则公司可能面临技术人员流失的风险,影响公司技术创新能力。

(四)经营风险

1、客户集中度较高的风险

公司十分重视与重要客户长期稳定的合作关系,2024年上半年,公司前五名合并集团客户合计销售额占当期营业收入的比例为86.94%。虽然公司也正在不断开发拓展新客户群体,但新增客户对公司收入贡献仍然较低。未来,若公司无法持续深化与现有主要客户的合作关系与合作规模、无法有效开拓新客户资源并转化为收入,将可能对公司经营业绩产生较大不利影响。

2、毛利率下滑的风险

2024年上半年,公司综合毛利率为27.56%。公司产品主要包括高速通讯连接器及其组件和汽车连接器及其组件,在高速通讯连接器及其组件方面,公司通讯连接器及其组件产品主要按照客户需求进行生产,且产品结构复杂,精度要求严格,毛利率在行业内保持较高水平;在汽车连接器及其组件方面,目前公司正不断开拓新客户、拓展汽车连接器及其组件产品系列,未来随着新能源汽车市场竞争不断加剧,新能源汽车连接器产品毛利率存在低于高速通讯连接器产品毛利率的风险,未来随着开发新能源汽车连接器产品的占比不断提升,可能导致公司整体毛利率水平出现下滑的风险。

3、产品质量风险

公司连接器组件主要为通讯连接器组件和汽车连接器组件,其中通讯连接器组件下游应用领域主要为大型数据存储和交换设备,汽车连接器组件下游应用领域主要为家用汽车。如果在终端产品使用过程中连接器组件出现质量问题,将可能造成严重的后果,因此公司下游客户对连接器组件产品质量提出了极高的要求。若其供应商提供的产品出现较大质量问题,将可能影响双方合作关系。

4、应收账款发生坏账的风险

2024年6月末,公司应收账款期末账面余额为43,482.96万元。公司应收账款的客户分布较为集中,报告期末应收账款账面余额前五名合计占应收账款账面余额比例为74.51%。应收账款能否顺利回收与主要客户的经营和财务状况密切相关。公司主要客户信誉较高,资本实力较强、回款情况较好,但如果未来主要客户经营情况发生变动,公司可能面临应收账款无法收回的风险,对公司财务状况产生不利影响。

5、成本上升风险

公司产品的主要原材料为五金材料、塑胶材料等,在公司规模不断扩大的同时,随着产品原材料价格上升等因素,公司运营成本和费用不断增加。如果主要原材料的采购价格上升而公司未能及时向下游转移相关成本,公司将面临盈利水平下降的风险。

6、新增产能消化风险

“连接器生产基地建设项目”的建成将有效提升公司连接器组件产品产能,使公司生产和交付能力得到进一步的提升。2024年上半年,随着公司逐步加深与客户的合作关系,并不断扩展新客户开发新产品,公司产能逐渐饱和,“连接器生产基地建设项目”新增产能预计可以得到合理消化。但如果公司下游市场增长未及预期或市场开拓受阻,将有可能导致部分生产设备闲置、人员富余,从而无法充分利用全部生产能力而增加成本费用负担的风险。

四、重大违规事项

2024年1-6月,公司不存在重大违规事项。

五、主要财务指标的变动原因及合理性

2024年上半年,公司主要财务数据如下所示:

单位:万元

■

2024年上半年,公司主要财务指标如下所示:

■

上述主要财务指标的变动原因如下:

1、2024上半年,公司营业收入较上年同期增长36.12%,主要为公司通讯连接器市场回暖,市场需求增加,公司通讯连接器及组件收入增加所致;公司归属于上市公司股东的净利润较上年同期增长9.50%,扣除非经常性损益后归属于母公司所有者的净利润较上年同期增长14.24%,主要系营业收入增长带动公司经营利润增长。

2、2024年上半年,公司每股收益、稀释每股收益分别较上年同期下降21.74%,主要为限制性股票激励计划首次及预留授予部分第二个归属期归属及资本公积转增股本导致普通股股份增加所致。

3、2024年上半年,公司经营活动产生的现金流量净额较上年同期下降95.61%,主要为部分业务账期增长所致。

4、2024年6月末,公司总资产较上年同期增长0.29%,主要为2024年上半年公司盈利增加、经营积累所致。

六、核心竞争力的变化情况

公司主要从事通讯连接器及其组件、汽车连接器及其组件的研发、生产、销售。经过多年发展,公司紧密把握客户需求和市场发展趋势,通过持续技术创新和工艺改进,在通讯连接器和汽车连接器细分领域形成了连接器组件产品精密制造、精密模具设计开发为一体的综合服务优势。

公司的核心竞争力体现在连接器组件产品精密制造能力优势、研发及设计开发优势、持续技术创新优势、长期合作的优质客户及稳定的合作关系以及严格的质量管理体系等方面。

2024年上半年,公司继续加大研发投入,研发费用较上年同期增加14.84%。公司通讯模块在开发I/O连接器cage 224G的同时增添液冷设计,再次降低其能耗;背板连接器产品也在不断多样化开发,包括Overpass、MiniSAS等产品,产品结构趋于小型化,精度更加精密;汽车模块仍加大对集成控制器类连接器研发,新增交直流一体充电座总成新项目。公司高度重视自主知识产权保护,不断加强人才培养及梯队建设,目前研发团队稳定。

综上,2024年上半年公司核心竞争力未发生重大不利变化。

七、研发支出变化及研发进展

公司为通讯连接器和汽车连接器领域的高新技术企业,具备较强的技术开发能力和创新能力,为不断提高公司在通讯连接器和汽车连接器领域核心技术能力和核心竞争力,公司重视并不断加强研发投入,2024年上半年,公司研发支出为3,997.59万元,较去年同期增长14.84%;公司研发投入占营业收入之比为8.84%,较去年同期减少1.64个百分点。

2024年上半年,公司新取得发明专利5件,各在研项目亦如期开展并取得一定成果。

八、新增业务进展是否与前期信息披露一致

不适用。

九、募集资金的使用情况及是否合规

截至2024年6月30日,公司向特定对象发行股票募集资金实际使用情况如下:

单位:元

■

公司2024年上半年募集资金存放与使用符合《证券发行上市保荐业务管理办法》《上海证券交易所科创板股票上市规则》《科创板上市公司持续监管办法(试行)》《上市公司监管指引第2号一一上市公司募集资金管理和使用的监管要求》等法律法规和规范性文件的规定,对募集资金进行了专户存储和专项使用,并及时履行了相关信息披露义务,募集资金具体使用情况与公司已披露情况一致,不存在变相改变募集资金用途和损害股东利益的情况,不存在违规使用募集资金的情形。

十、控股股东、实际控制人、董事、监事、高级管理人员和核心技术人员的持股、质押、冻结及减持情况

公司控股股东为东莞市鼎宏骏盛投资有限公司(以下简称“鼎宏骏盛”),截至2024年6月末,鼎宏骏盛持有公司54,771,683股,占比39.48%。公司实际控制人为王成海、罗宏霞夫妇,截至2024年6月末,王成海、罗宏霞夫妇直接和间接合计持有公司68,262,270.99股,占比49.21%。

截至2024年6月末,公司董事、监事、高级管理人员和核心技术人员持股情况如下:

单位:股

■

注:王成海通过公司持股平台新余鼎为投资合伙企业(有限合伙)间接持有公司206,240股,通过新余鼎宏新投资合伙企业(有限合伙)间接持有公司18,261股,通过鼎宏骏盛间接持有公司37,803,416股;孔垂军、徐孝新、朱圣根、罗宏国均通过公司持股平台新余鼎为投资合伙企业(有限合伙)间接持有公司股份。

2024年上半年,公司控股股东、实际控制人、董事、监事、高级管理人员和核心技术人员直接持股变动主要为公司2021年股权激励计划第二个归属期归属及2023年度权益分派转增股份所致,具体情况如下所示:

单位:股

■

截至2024年6月末,公司控股股东、实际控制人、董事、监事、高级管理人员和核心技术人员持有的公司股份不存在质押、冻结的情况,亦不存在诉讼纠纷等其他争议。

十一、上海证券交易所或保荐机构认为应当发表意见的其他事项

截至本持续督导跟踪报告出具之日,不存在保荐机构认为应当发表意见的其他事项。

保荐代表人: _____________ _____________

袁炜 黄波

东莞证券股份有限公司

2024年9月11日