安徽应流机电股份有限公司

关于主体信用评级结果的公告

证券代码:603308 证券简称:应流股份 公告编号:2024-033

安徽应流机电股份有限公司

关于主体信用评级结果的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

安徽应流机电股份有限公司(以下简称“公司”) 委托上海新世纪资信评估投资服务有限公司(以下简称“上海新世纪”)对公司主体信用状况进行了评级。

上海新世纪在对公司生产经营状况、宏观经济及相关行业情况进行综合分析与评估的基础上,出具了《安徽应流机电股份有限公司信用评级报告》,评定公司主体信用等级为 AA+,评级展望为“稳定”,该主体信用等级及评级展望在 2025 年 10 月 17 日内有效。

特此公告。

安徽应流机电股份有限公司

董事会

二零二四年十月二十四日

证券代码:603308 证券简称:应流股份 公告编号:2024-032

安徽应流机电股份有限公司

关于拟注册和发行中期票据

和超短期融资券的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

2024年10月23日,安徽应流机电股份有限公司(以下简称“应流股份”或“公司”)召开了第五届董事会第六次(临时)会议和第五届监事会第六次(临时)会议,分别审议通过了《安徽应流机电股份有限公司关于拟注册和发行中期票据和超短期融资券的议案》,具体内容如下:

为了优化债务结构,降低财务成本,增强公司资金管理的灵活性,根据《中华人民共和国公司法》、《银行间债券市场非金融企业债务融资工具管理办法》等法律、法规的规定,结合公司实际发展需要,公司拟向中国银行间市场交易商协会申请注册发行中期票据和超短期融资券。相关事宜如下:

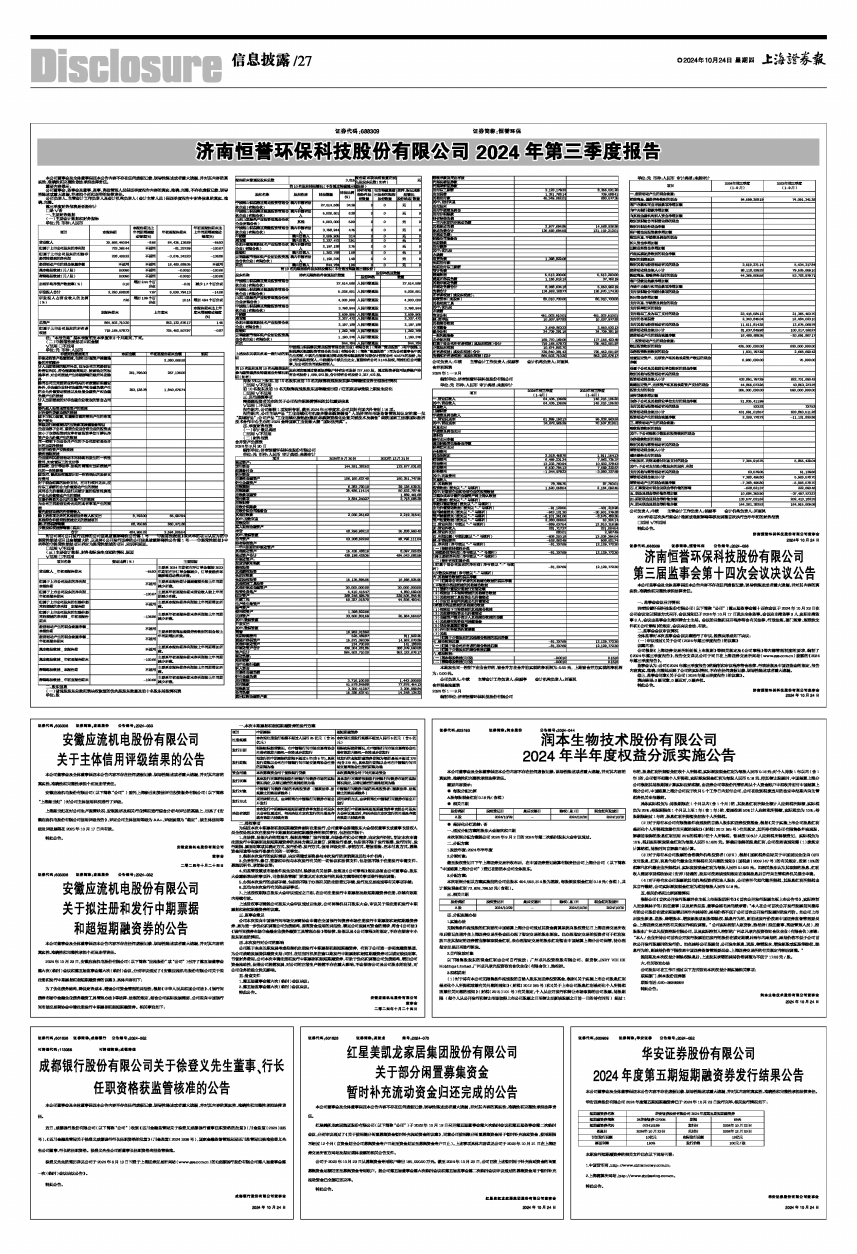

一、本次中期票据和超短期融资券的发行方案

■

二、授权事项

为保证本次中期票据和超短期融资券顺利注册发行,公司董事会提请股东大会授权董事长或董事长授权人员全权处理本次注册发行中期票据和超短期融资券的相关事宜,包括但不限于:

1、在法律、法规允许的范围内,根据监管部门发行政策、市场条件和公司需求,决定发行时机,制定本次申请注册发行中期票据及超短期融资券的具体方案以及修订、调整发行条款,包括但不限于发行规模、发行时间、发行期限、票面利率或其确定方式、发行价格、发行方式、信用评级安排、承销方式、增信措施、还本付息方式、募集资金用途等与发行条款有关的一切事宜;

2、根据本次发行的实际需要,决定聘请或更换参与本次发行的承销商及其他中介机构;

3、负责制作、修订、签署和申报与本次发行有关的一切协议和法律文件,包括但不限于注册发行申请文件、募集说明书、承销协议等;

4、如监管政策或市场条件发生变化时,除涉及有关法律、法规及《公司章程》规定必须由公司董事会、股东大会重新表决的事项外,可依据监管部门的意见对本次发行的具体方案等相关事项进行相应调整;

5、办理本次发行的必要手续,包括但不限于办理有关的注册登记手续、发行及交易流通等有关事项手续;

6、其他与本次发行有关的必要事项;

7、上述授权期限自股东大会审议通过之日起,在公司注册发行中期票据及超短期融资券注册、存续有效期内持续有效。

上述授权事项需经公司股东大会审议通过后生效,公司将择机召开股东大会,审议关于拟注册和发行中期票据和超短期融资券的议案。

三、监事会意见

公司本次拟向中国银行间市场交易商协会申请在全国银行间债券市场注册发行中期票据和超短期融资券券,是为进一步优化和调整公司负债结构,提高资金运用的灵活性,满足公司发展对资金的需求,符合《公司法》《银行间债券市场非金融企业债务融资工具管理办法》等法律、法规以及《公司章程》的规定,不存在损害中小股东利益的情况。

四、本次发行对公司的影响

公司基于未来长期发展考虑拟择机注册发行中期票据和超短期融资券,有利于公司进一步拓宽融资渠道,为公司战略发展提供融资支持;同时,在适宜时机抓住窗口期发行中期票据和超短期融资券可以锁定较低利率,节省财务费用。公司本次申请注册和发行中期票据和超短期融资券,有助于优化和调整公司负债结构,增加公司资金流动性,促进公司经营发展,对公司的正常生产经营不存在重大影响,不会损害公司及公司股东的利益,对公司业务的独立性无影响。

五、备查文件

1、第五届董事会第六次(临时)会议决议;

2、第五届监事会第六次(临时)会议决议。

特此公告。

安徽应流机电股份有限公司

董事会

二零二四年十月二十四日