十年树木终成林——写在互联互通十周年之际

| ||

| ||

|

◎黄冰玉 孔令仪 记者 黎灵希 唐燕飞

2014年11月17日上午9点半,伴随着“3、2、1”的倒数,洪亮的开市锣声在上海、香港两地交易所同时响起,宣告沪港通这一连接内地与香港证券市场的“大桥”顺利通车。

十年间,风雨兼程,蹄疾步稳,不负期待。从最初只有股票的互联互通,到如今两地资本市场互联互通已经建立起覆盖股票、债券、资管和利率互换衍生产品在内的全方位联通体系。

大道如砥,相向而行。互联互通机制的不断深化,为境内外投资者更加灵活配置资产、享受两地市场红利提供了便利,充分彰显了中国资本市场不断深化和拓展双向开放的决心。

蹄疾步稳

“如果没有互联互通机制,那么,对于不熟悉中国市场的境外投资者来说,投资A股就仿佛是摸着石头过河。”摩根大通中国投资银行联席主管刘伯伟对互联互通十年发展给市场带来的变化深有感触。

从股票市场互联互通完成向深市拓展,到债券市场南北双向联通;从ETF交易启动,到北向互换通正式上线,十年来,互联互通资产类型日渐丰富,两地金融市场联动日益紧密。

从港股不同投票权架构公司、生物科技公司和外国公司,到上交所科创板公司先后获准纳入,十年来,沪深港通合资格股票范围不断扩大,投资者的选择更为多元。

从扩大每日交易额度,到增加可交易天数、港交所推出结算加速平台Synapse,十年来,沪深港通交易结算机制持续优化,成交规模不断扩大。

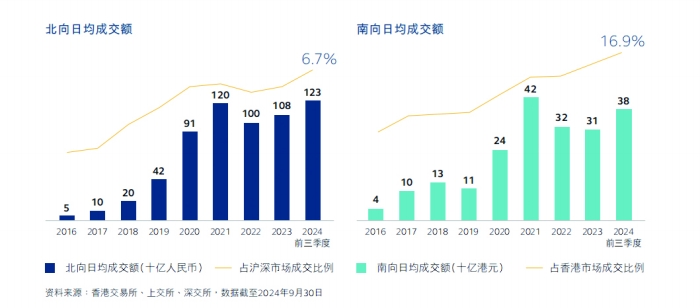

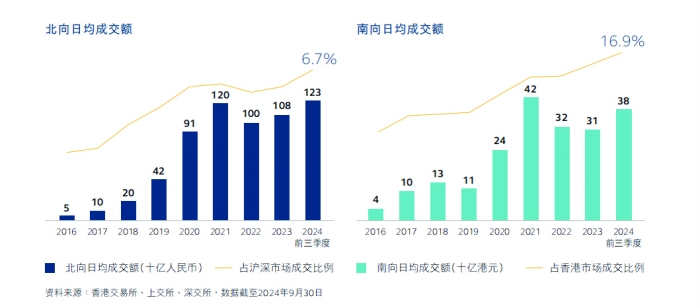

截至今年前三季度,北向和南向交易的日均成交额分别达1233亿元人民币和383亿港元,与2014年开通首月相比,分别增长了21倍和40倍,已占到内地市场成交总额的6.7%和香港市场成交总额的16.9%。

一项项优化拓展措施,验证了互联互通机制的稳健性和可延展性。

“互联互通机制对我国资本市场渐进式开放发挥了巨大作用。”交银国际董事长谭岳衡表示,如今两地资本市场互联互通已经建立全方位联通体系,不仅为境内外投资者提供了更加便捷高效的交易和跨境资产配置渠道,也为两地资本市场注入了新的流动性与活力。

“互联互通机制能够让全球投资者借助香港资本市场的平台,参与内地资本市场的交易,为香港建设国际金融中心起到重要的推动作用。”瑞银全球金融市场部中国主管房东明在接受上海证券报记者采访时表示。

自2014年沪港通启动以来到今年8月,北向交易累计为A股市场带来近1.8万亿元人民币的资金净流入。港股通方面,截至2024年9月底,南向资金累计净流入近3.4万亿港元。

数以万亿元计的资金净流入,见证了一场波澜壮阔的双向奔赴。

截至2024年9月,境外投资者持有的中国境内证券资产(包括股票和债券)总额近7.6万亿元人民币。同期,内地投资者通过港股通持有的证券资产总市值超过3.3万亿港元,是2014年底的200多倍。

生态重塑

今年3月获准纳入港股通名单,药明合联当即在其微信公众号上向投资者宣布这一喜讯。药明合联称,这将吸引更广泛的内地投资者关注公司的发展战略和成绩,进一步提升公司形象和市场地位。

半年多时间过去,截至11月13日,药明合联的港股通持股占比将近8.8%。南向资金成为支撑公司市值向上的重要动力之一。

过去十年,类似药明合联的案例不断涌现。截至2024年9月底,沪深港通下合资格股票超过3300只,已覆盖沪深港三地市场上市公司总市值的九成,成交规模的八成以上。

内地投资者逐步成为港股市场的第二大投资群体,带动市场的活力和韧性明显提升。

“对公司来说,纳入港股通带来的不仅是投资者和流动性。”盛业公司秘书王铮说,作为聚焦供应链金融科技的企业,港股通的身份还提升了公司的品牌知名度和市场影响力,增强了业内合作伙伴对公司的信任,同时为公司更多元地拓展融资渠道带来助力。

“连连数字今年3月登陆港股,吸引我们在港上市的一个重要因素便是两地市场的互联互通机制。”连连数字相关负责人表示,“我们希望早日进入港股通,通过互联互通的渠道让国内的投资者能够有机会参与投资。”

与此同时,港股通已成为境内中长期资金开展境外资产配置的重要渠道,进而带动内地投资者更广泛地参与香港证券市场。

“过去港股通投资者以机构居多,他们往往更倾向于投资一些头部公司。随着时间推移、港股通标的扩容,越来越多的内地个人投资者通过港股通投资港股公司,他们不再只关注大型公司,也开始关注优质中小公司。”在近两年路演活动中,王铮深刻地感受到个人投资者对公司关注度的提升。

对上市公司而言,成为沪深港通合资格股票标的扩大了公司的投资者基础,不少A股公司因沪深港通而进入了国际主要指数的配置范畴。这对它们不断提升公司治理水平、稳健运行和长远发展起到了积极作用。

“引力”愈强

沪深港通及债券通的落地和持续优化,大幅提升中国资本市场的可投资性和国际化程度,对于中国A股和国债纳入MSCI、富时罗素等全球主流指数起到了重要推动作用。与此同时,指数纳入也吸引了更多境外投资者增配中国资产。

截至2024年9月,沪深港通下北向资金持有的A股市值总额约2.4万亿元人民币,占境外投资者所持境内股票资产总额的77%;境外投资者持有中国境内债券总规模超4.4万亿元人民币,较首次纳入全球主流债券指数前增长约144%。

这样的“磁吸力”还在不断增强。彭博发布的数据显示,截至2024年11月初,中国债券在彭博全球综合指数的权重达到9.7%,较四年前增长3.7个百分点。

中信证券首席经济学家明明将中国债券权重稳步提升的原因总结为三方面:一是我国的经济增长前景以及良好的主权信用带给了投资者信心,使其积极布局国债等中国债券资产;二是人民币国际化进程稳慎扎实推进;三是因为有较高的投资回报率。过去四年间,以本币计价的中国国债与政策性银行债券实现了超过20%的回报,远超过彭博全球综合指数中其他的主要计价货币债券。

巨大的资本市场、海量的金融需求、创新的科技力量,以及在全球产业链中的重要价值,都是全球资本“加仓中国”的信心所在。

步履不停

更深层次、更高水平的双向开放依旧在路上。

放宽沪深港通下股票ETF合资格产品范围、将REITs纳入沪深港通、支持人民币股票交易柜台纳入港股通……今年4月19日,中国证监会发布5项资本市场对港合作措施,进一步拓展优化沪深港通机制,助力香港巩固提升国际金融中心地位,共同促进两地资本市场协同发展。

“港股市场不仅是一个国际金融中心、融资和投资中心的重要平台,还要成为风险管理中心的平台,以及人民币国际化的业务枢纽。围绕这些方面,以互联互通作为机制安排,未来我们还有很多事情要做。”港交所董事总经理兼内地业务发展主管周健男表示,港交所未来的工作重点之一是优化和拓展互联互通的机制。

近日,《内地与香港资本市场互联互通十周年白皮书》发布,港交所进一步明晰了未来互联互通的优化方向。其中提到,未来港交所将继续与内地合作伙伴以及市场参与者携手并肩,进一步丰富产品类别、扩大标的范围;持续优化沪深港通交易机制和配套服务;探索更多有助于提升投资者参与度和便利性的措施;不断完善债券通和互换通等制度安排。

可以预见,以两地资本市场互联互通的现有金融基建为基础,下一个十年,高水平双向开放仍将阔步向前。