拟80亿元收购恒力重工 松发股份转战造船业

|

拟80亿元收购恒力重工

松发股份转战造船业

◎郑维汉 记者 郭成林

12月1日晚,松发股份披露了重大资产置换及发行股份购买资产并募集配套资金暨关联交易报告书(草案),公司拟以重大资产置换及发行股份购买资产的方式,购买苏州中坤投资有限公司(简称“中坤投资”)、苏州恒能供应链管理有限公司(简称“苏州恒能”)、恒能投资(大连)有限公司(简称“恒能投资”)、陈建华持有的恒力重工集团有限公司(简称“恒力重工”)100%股权,并拟向不超过35名特定投资者发行股份募集配套资金。

本次交易完成后,松发股份将战略性退出日用陶瓷制品制造行业,恒力重工将成为公司全资子公司,公司未来主营业务为船舶及高端装备的研发、生产及销售。

拟80亿元收购恒力重工

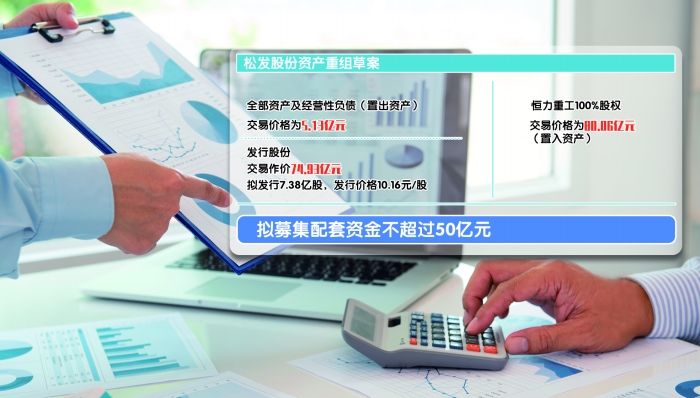

根据重组草案,松发股份拟以重大资产置换及发行股份购买资产的方式,购买恒力重工100%股权。本次重组拟置出资产交易价格为5.13亿元,拟置入资产交易价格为80.06亿元。松发股份拟以发行股份的方式向交易对方购买置入资产和置出资产交易对价的差额部分,该部分对应交易作价为74.93亿元。按发行股份价格10.16元/股计算,松发股份本次发行的股票数量总计为7.38亿股。

本次交易完成后,中坤投资、恒能投资、苏州恒能将分别持有松发股份39.86%、15.24%和15.24%的股份,陈建华将持有松发股份15.24%股份,恒力集团将持有松发股份4.34%股份,上述主体将合计持有松发股份89.93%股份。由此,松发股份控股股东将变更为中坤投资,实际控制人仍为陈建华、范红卫夫妇。

此外,松发股份拟募集配套资金不超过50亿元,其中,“恒力造船(大连)有限公司绿色高端装备制造项目”“恒力重工集团有限公司国际化船舶研发设计中心项目(一期)”将分别使用35亿元和5亿元募集资金,其余10亿元则将被用于偿还金融机构债务。

主营业务转型船舶高端装备制造

事实上,本次重组也是松发股份主营业务转型的重要战略步骤。

上海证券报记者注意到,本次交易前,松发股份主要从事日用陶瓷制品的研发、生产和销售,主要产品包括日用瓷、精品瓷和陶瓷酒瓶等。受国内外经济下行、需求萎缩等因素影响,公司近年来经营业绩处于持续亏损状态。近三年,公司营业收入逐年下降,归属于上市公司股东净利润始终为负,盈利能力较弱且呈现下滑趋势。尽管公司近年来通过优化生产、改进管理等方式降本增效,但主营业务调整未取得预期的效果。

松发股份表示,通过此次交易,公司将置出全部资产及经营性负债,同时置入恒力重工100%股权,公司主营业务将变更为船舶及高端装备的研发、生产及销售。

公告显示,恒力重工于2022年7月成立,致力于打造世界一流的高端化、智能化、绿色化船舶制造及高端装备制造企业,涵盖发动机自主生产、船舶制造等多环节业务,具备技术领先、设备先进、产业链一体化的综合竞争优势。

目前,恒力重工已具备散货船、油轮、集装箱船及气体运输船等高端船舶的生产制造能力,并致力于成为具备VLCC、VLOC、VLGC、超大型集装箱船、LNG气体运输船、半潜式钻井平台等高附加值船舶及高端装备生产能力的制造产业基地。此外,恒力重工与下游知名客户建立良好的合作关系,并已取得中国船级社CCS、挪威船级社DNV、日本船级社NK、英国劳氏船级社LR、法国船级社BV、意大利船级社RINA等世界知名船级社认证。

2022年、2023年、2024年1月至9月,恒力重工营业收入分别为1951.47万元、6.63亿元和33.06亿元,净利润分别为-2610.84万元、113.71万元和1.34亿元。而在同期,松发股份营业收入分别为2.71亿元、2.06亿元及1.81亿元,扣非后净利润分别为-1.71亿元、-1.19亿元及-6104.85万元。

松发股份表示,本次交易将助力上市公司完成战略转型,有利于上市公司寻求新的利润增长点,提高上市公司发展质量,改善公司盈利能力和抗风险能力。