北汽蓝谷新能源科技股份有限公司

关于子公司增资扩股的进展公告

证券代码:600733 证券简称:北汽蓝谷 公告编号:临2024-090

北汽蓝谷新能源科技股份有限公司

关于子公司增资扩股的进展公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

● 为满足子公司业务发展的需要,优化资本结构,北汽蓝谷新能源科技股份有限公司(以下简称“北汽蓝谷”或“公司”)的子公司北京新能源汽车股份有限公司(以下简称“北汽新能源”)通过公开挂牌引入战略投资者的方式增资扩股。截至本公告披露日,北汽新能源引入北京国有资本运营管理有限公司、北京市基础设施投资有限公司、北京控股集团有限公司、北京亦庄国际新兴产业投资中心(有限合伙)、交银金融资产投资有限公司、建信金融资产投资有限公司、北京京能绿色能源并购投资基金(有限合伙)、北京电子控股有限责任公司、宁波梅山保税港区问鼎投资有限公司、北京小马易行科技有限公司、北京国际信托有限公司并签署了《增资协议》,11家战略投资者合计向北汽新能源增资815,000万元。

● 北汽新能源已于2024年12月13日与北京汽车股份有限公司(以下简称“北京汽车”)签署了《增资协议》,北京汽车以非公开协议方式向北汽新能源增资200,000万元,详见公司于2024年12月17日披露的《关于股东向子公司增资暨关联交易的进展公告》(公告编号:临2024-088)。

● 北汽新能源本轮以非公开协议增资及公开挂牌增资总额合计为1,015,000万元。本轮增资完成后,北汽蓝谷仍为北汽新能源的控股股东。

● 本轮增资未构成重大资产重组。

● 风险提示:北汽新能源本轮增资尚待履行办理工商变更登记等程序,敬请广大投资者注意投资风险。

一、公开挂牌增资扩股进展情况

公司于2024年9月2日召开十届二十六次董事会和十届二十一次监事会、于2024年9月18日召开2024年第二次临时股东大会,审议通过了《关于子公司增资扩股的议案》,同意北汽新能源通过北京产权交易所公开挂牌引入战略投资者的方式增资不超过1,000,000万元。详见公司于2024年9月3日披露的《关于子公司增资扩股的公告》(公告编号:临2024-058)。

北汽新能源公开挂牌增资扩股事项于2024年10月10日至2024年12月13日在北京产权交易所正式披露,披露期满公开征集到北京国有资本运营管理有限公司、北京市基础设施投资有限公司、北京控股集团有限公司、北京亦庄国际新兴产业投资中心(有限合伙)、交银金融资产投资有限公司、建信金融资产投资有限公司、北京京能绿色能源并购投资基金(有限合伙)、北京电子控股有限责任公司、宁波梅山保税港区问鼎投资有限公司、北京小马易行科技有限公司、北京国际信托有限公司11家战略投资者。

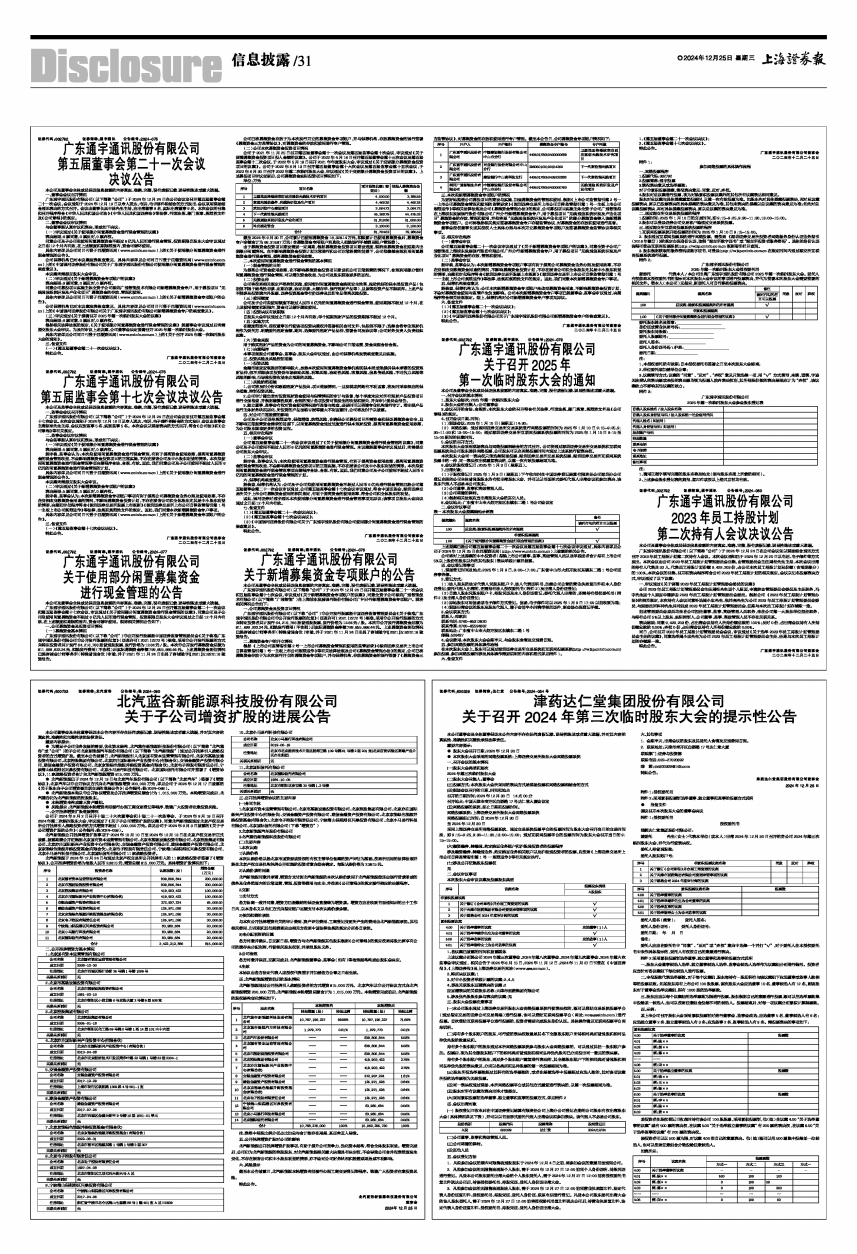

北汽新能源于2024年12月24日与通过北京产权交易所公开挂牌引入的11家战略投资者签署了《增资协议》,公开挂牌增资价格为每股人民币2.3815元,增资总额815,000万元。具体增资扩股情况如下:

■

二、公开挂牌增资方基本情况

1、北京国有资本运营管理有限公司

■

2、北京市基础设施投资有限公司

■

3、北京控股集团有限公司

■

4、北京亦庄国际新兴产业投资中心(有限合伙)

■

5、交银金融资产投资有限公司

■

6、建信金融资产投资有限公司

■

7、北京京能绿色能源并购投资基金(有限合伙)

■

8、北京电子控股有限责任公司

■

9、宁波梅山保税港区问鼎投资有限公司

■

10、北京小马易行科技有限公司

■

11、北京国际信托有限公司

■

三、公开挂牌增资协议的主要内容

(一)合同主体

1.北京国有资本运营管理有限公司、北京市基础设施投资有限公司、北京控股集团有限公司、北京亦庄国际新兴产业投资中心(有限合伙)、交银金融资产投资有限公司、建信金融资产投资有限公司、北京京能绿色能源并购投资基金(有限合伙)、北京电子控股有限责任公司、宁波梅山保税港区问鼎投资有限公司、北京小马易行科技有限公司、北京国际信托有限公司(下称“增资方”)

2.北京新能源汽车股份有限公司

3.北汽蓝谷新能源科技股份有限公司

(二)主要内容

1.本次认购

1)认购价格

本次认购价格以经北京市国资委或授权的有权主管单位备案的资产评估为基础,按照所适用的法律法规并经在北京产权交易机构挂牌公开征集的投资者意向综合确定。每股认购价格为2.3815元。

2)认购价款的用途

北汽新能源同意并承诺,增资方支付到北汽新能源的本次认购价款用于北汽新能源偿还由银行贷款形成的债务及业务范围内的正常运营、管理、投资等费用与支出,并按照《公司章程》的规定履行相应的决策程序。

2.交割

1)支付方式

各方协商一致并同意,增资方已经缴纳的保证金直接转为增资款。增资方应在收到书面通知后的三个工作日内,以本身名义以电汇方式向指定账户足额支付本次认购价款余额。

2)相关税费的承担

与本次公开挂牌增资有关的审计费用、资产评估费用、工商登记变更所产生的费用由北汽新能源承担。其他相关费用、印花税和其他税费则应由相关方按照中国法律法规的规定分别各自承担。

3)未分配利润的归属

各方同意并确认,自交割日起,增资方与北汽新能源其他股东根据《公司章程》的规定按照持股比例享有公司的滚存未分配利润,行使相关股东权利,并承担股东义务。

3.公司治理

各方同意并保证,交割完成后,北汽新能源董事会、监事会(如有)等治理结构构成由股东会决定。

4.生效

本协议由各方法定代表人或授权代表签字并加盖各方公章之日起生效。

四、北汽新能源增资前后的股东情况

北汽新能源通过公开挂牌引入战略投资者的方式增资815,000万元,北京汽车以非公开协议方式向北汽新能源增资200,000万元,北汽新能源本轮增资总额合计为1,015,000万元。本轮增资完成前后,北汽新能源的股权结构变化情况如下:

■

注:表格中持股比例分项占比加总与合计数存在尾差,系四舍五入导致。

五、公开挂牌增资扩股对公司的影响

北汽新能源公开挂牌增资扩股事项,有助于提升公司竞争力,优化资本结构,符合全体股东利益。增资完成后,公司仍为北汽新能源的控股股东,对北汽新能源相关重大决策具有决定权,不会导致公司合并报表范围发生变化,不存在损害公司和中小股东利益的情形,亦不会对公司财务状况和经营成果造成不利影响。

六、风险提示

截至本公告披露日,北汽新能源本轮增资尚待履行办理工商变更登记等程序。敬请广大投资者注意投资风险。

特此公告。

北汽蓝谷新能源科技股份有限公司

董事会

2024年12月25日